毎週金曜日午後掲載

本レポートに掲載した銘柄:アプライド・マテリアルズ(AMAT、NASDAQ)

アプライド・マテリアルズ

1.アプライド・マテリアルズの2022年10月期1Qは、21.5%増収、54.0%営業増益

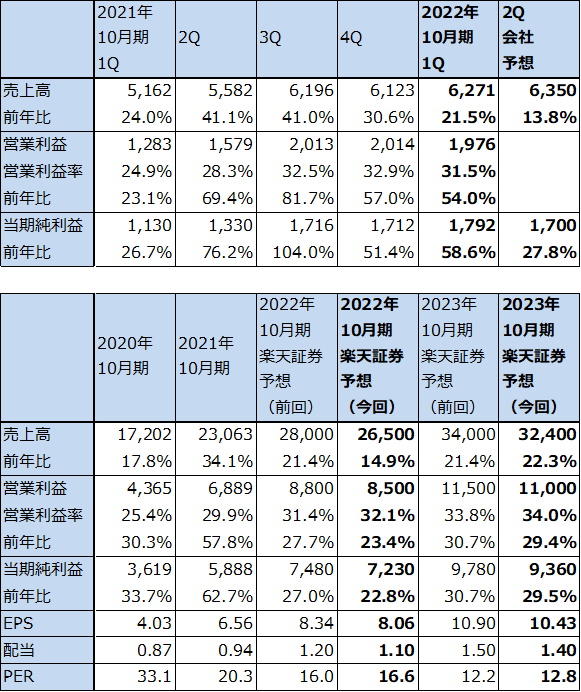

アプライド・マテリアルズ(AMAT、NASDAQ上場)の2022年10月期1Q(2021年11月-2022年1月期、以下今1Q)は、売上高62.71億ドル(前年比21.5%増)、営業利益19.76億ドル(同54.0%増)となりました。半導体製造装置の需要は強い状態が続いており、今1Q業績は高い伸びが続いてはいますが、部材不足が響いており、2021年10月期2~4Qのいずれの期よりも増収増益率が低い結果となりました。

表1 アプライド・マテリアルズの業績

時価総額 118,610百万ドル(2022年2月24日)

発行済株数 897百万株(完全希薄化後)

発行済株数 889百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの中心値。

2.半導体製造装置事業の好調続くが、部材不足などの悪影響が大きくなりつつある

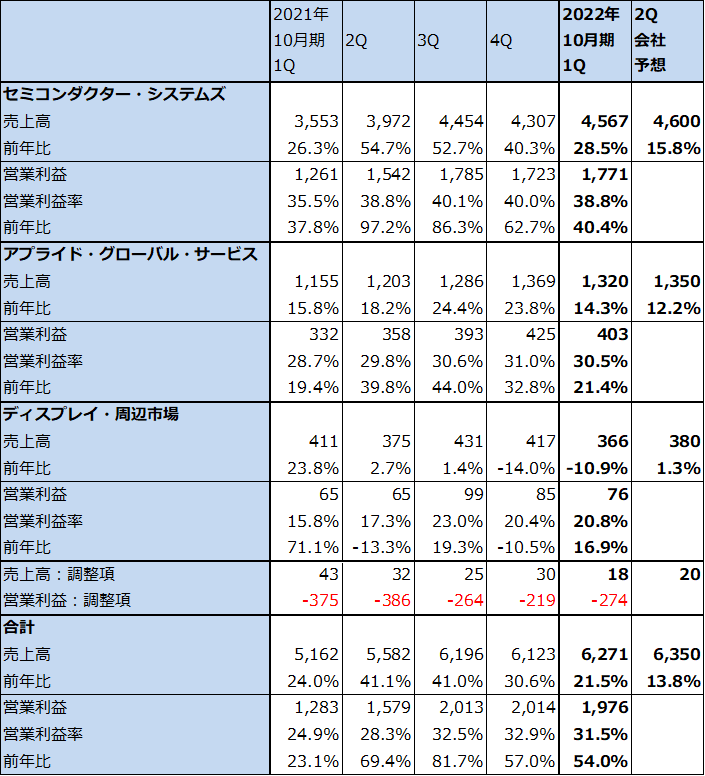

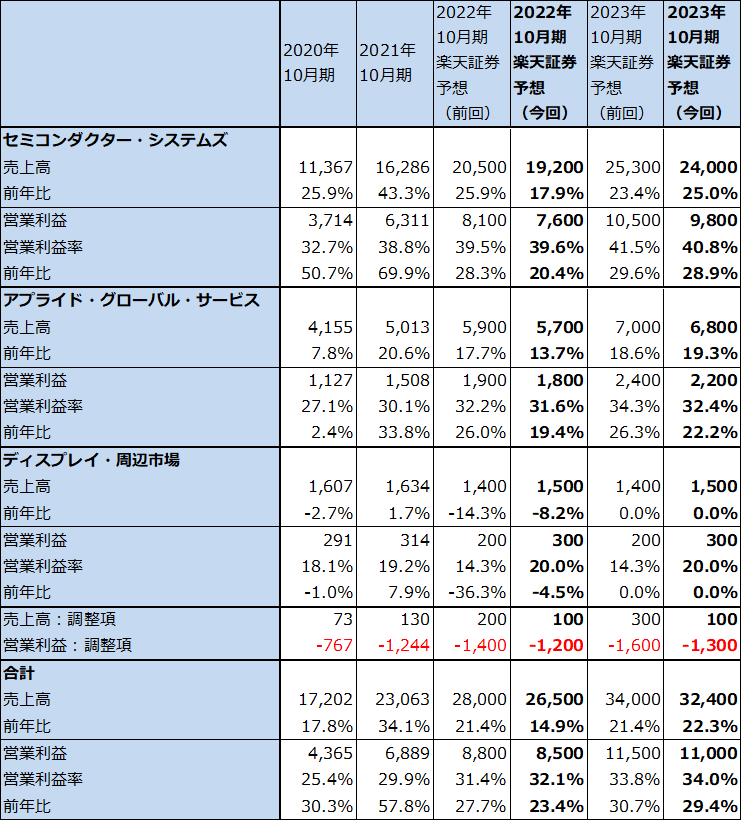

今1Qをセグメント別に見ると(表2)、セミコンダクター・システムズ(半導体製造装置事業)が売上高45.67億ドル(前年比28.5%増)、営業利益17.71億ドル(同40.4%増)となりました。強い半導体製造装置需要が続く中で好業績が続いていますが、増収率、増益率は前2~4Qのいずれをも下回りました。半導体不足などの部材不足、物流の費用増加と混乱、それに加えてインフレーションが、アプライド・マテリアルズの業績に悪影響を与えつつあります。

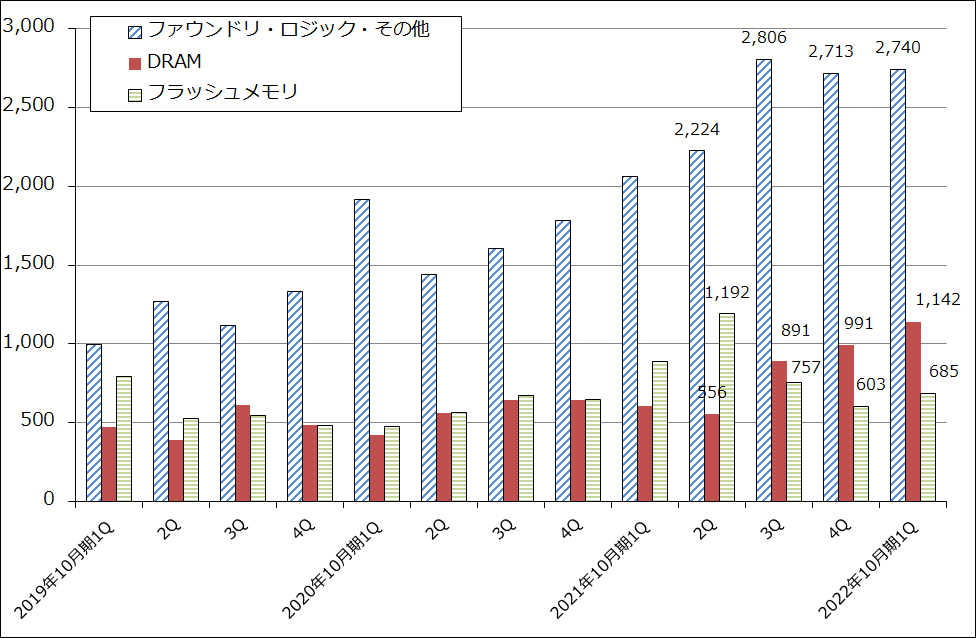

セミコンダクター・システムズの分野別売上高を見ると、ファウンドリ・ロジック・その他向けは前4Q27.13億ドル→今1Q27.40億ドルと高水準横ばい、DRAM向けは同9.91億ドル→11.42億ドル、フラッシュメモリ(NAND型フラッシュメモリなど)向けは同6.03億ドル→6.85億ドルと増加しました(売上高は会社公表の構成比から楽天証券計算)。

アプライド・グローバル・サービス(保守サービスと成熟世代向け200ミリ製造装置の生産販売)は、売上高13.20億ドル(前年比14.3%増)、営業利益4.03億ドル(同21.4%増)となりました。この部門もセミコンダクター・システムズの好調に伴って好調でしたが、部材不足、物流費の増加と物流の混乱、インフレーションの影響を受けつつあります。

ディスプレイ・周辺市場は、売上高3.66億ドル(同10.9%減)、営業利益0.76億ドル(同16.9%増)と、事業規模が小さく停滞した状況が続きました。

表2 アプライド・マテリアルズ:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注1:四捨五入のため合計が合わない場合がある。

注2:会社予想は予想レンジの中心値。

グラフ1 アプライド・マテリアルズ:セミコンダクター・システムズの分野別売上高

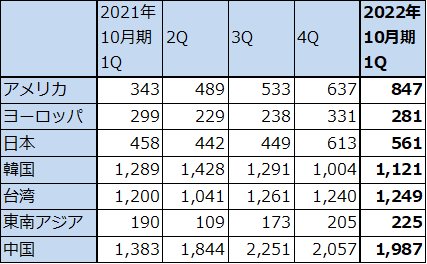

表3 アプライド・マテリアルズの地域別売上高

出所:会社資料より楽天証券作成

3.2022年10月期2Qは業績伸び率鈍化へ

2022年10月期2Q売上高の会社側ガイダンスは、60.5~66.5億ドル(前年比8.4~19.1%増)となり、今1Qからさらに増収率が鈍化する見込みです。部材不足、物流の問題が今1Q以上に増収率に反映されると予想されます。これに伴い、営業増益率が鈍化し、営業利益率も今1Qより低下すると予想されます。

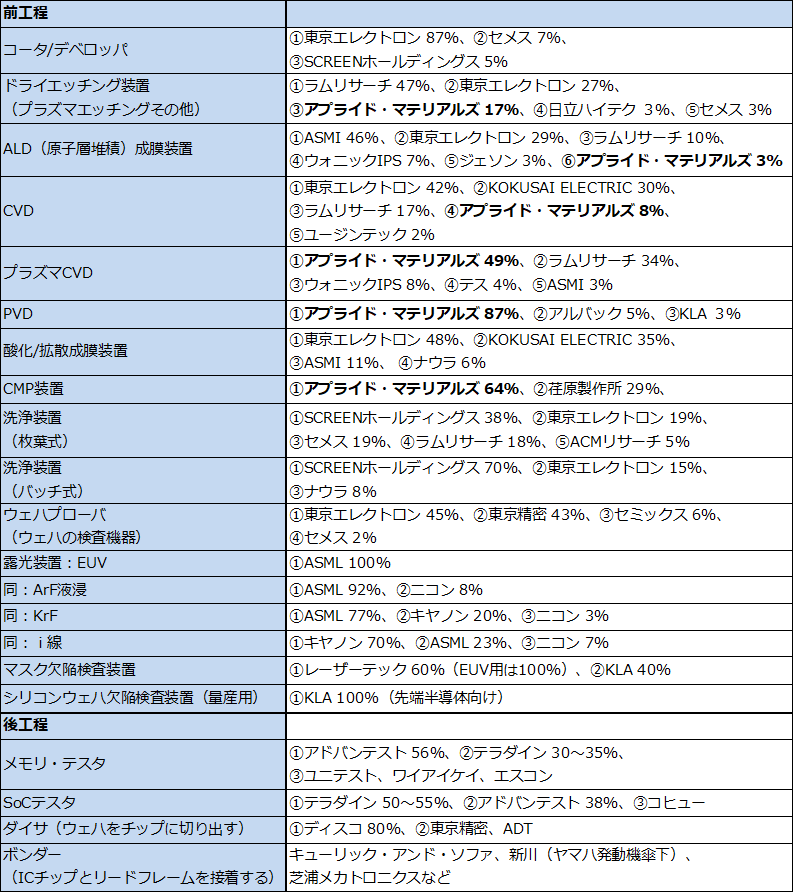

ただし、今の半導体製造装置需要の強さとアプライド・マテリアルズの市場シェアの高さを考えると(プラズマCVD、PVD、CMP装置でトップシェア。表6参照)、顧客に対する値引きの解消や製品、サービスの値上げなどによって、今後予想される営業利益率の低下は大きくないと思われます。

今2Q会社側ガイダンスを参考に、楽天証券ではアプライド・マテリアルズの2022年10月期、2023年10月期業績予想を下方修正します。2022年10月期は前回予想の売上高280億ドル、営業利益88億ドルを、売上高265億ドル(前年比14.9%増)、営業利益85億ドル(同23.4%増)へ、2023年10月期は前回予想の売上高340億ドル、営業利益115億ドルを、売上高324億ドル(同22.3%増)、営業利益110億ドル(同29.4%増)へ下方修正します。

下方修正はしますが、比較的高い率の増収増益は続くと予想されます。

表4 アプライド・マテリアルズ:セグメント別業績(年度)

出所:会社資料より楽天証券作成

注:四捨五入のため合計が合わない場合がある。

4.今後6~12カ月間の目標株価を、前回の190ドルから180ドルに引き下げる

アプライド・マテリアルズの今後6~12カ月間の目標株価を、前回の190ドルから180ドルに引き下げます。楽天証券の2023年10月期予想EPS(1株当たり利益) 10.43ドルに、成長性とリスクの両方を考慮し、想定PER(株価収益率)15~20倍を当てはめました。

アプライド・マテリアルズなどの半導体関連株が直面する当面のリスクとして考えられるものは、以下の通りです(全くの私見です)。

(1)金利上昇リスク:アメリカで進むインフレーションに対して、今年3月にFRB(米連邦準備制度理事会)が利上げを始めると予想されている。

(2)地政学的リスク:ロシアがウクライナに侵攻した。世界は熱い戦争の時代に入った可能性がある。

まず、2番目の地政学的リスクについて。今回のロシアのウクライナ侵攻が、当面はロシア=ウクライナ戦争にとどまり、他の地域、例えばロシアの野心とされる旧ソ連圏の復活、すなわち東ヨーロッパに対する軍事侵攻が当面はないのであれば、半導体関連のようなハイテクグロース株にとっては、この問題よりは1番目のアメリカの利上げのほうが大きな問題になると思われます。

また、ロシアのウクライナ侵攻に伴い天然ガスなどのエネルギー価格が上昇していますが、これは、巨大なエネルギー産業を抱えるアメリカにとって、インフレーションの高進という問題を抱えながらも大きなプラス要因になると思われます。

さらに、今回のロシアのウクライナ侵攻によって、アメリカを中心とする自由世界全体で軍備増強が活発になると思われます。その場合、通常兵器と、サイバー戦争などの非正規戦争への対応を含めて、この動きは半導体産業にとってはプラスです。

世界経済全体を見ると、今回のロシアのウクライナ侵攻によってヨーロッパ経済はダメージを受けると思われますが、半導体などのハイテク産業にとっては、アメリカに対するエネルギー価格上昇と軍備増強のプラス要因がどの程度大きくなるのかが論点になると思われます。

次に、1番目のリスクである、3月に予想されているFRBの利上げが、ロシアのウクライナ侵攻によって考え直される可能性もあります(アメリカの株式市場にこの意見がでている模様です)。要するに、利上げ延期か、ごく小幅の利上げになるのではないかという意見です。ただし、エネルギー価格の上昇を考えると、いずれは適切な幅の利上げは必要になると思われます。

エネルギー産業の活況(エネルギー産業の活況は、景気への刺激とパワー半導体などを通じて半導体産業にとってもプラスの影響があると思われます)と軍備増強は、アメリカのみならず世界の半導体産業にとって大きなプラス要因になると思われます。これに加えて今後予想されるアメリカの利上げ幅が、経済を腰折れさせるものでない程度に適切なものであれば、半導体関連株の上昇に向けたプラス要因になると思われます。

ポイントはPERです。足元の半導体関連株のPERの低下(例えばアプライド・マテリアルズは今期、来期とも20%台の営業増益が予想されるにもかかわらず、今期の楽天証券予想PERは20倍を割っています)に注目したいと思います。

このように考えると、アプライド・マテリアルズを含む日米の半導体関連株には、目先の波乱はあると思われますが、依然として中長期の投資妙味があると思われます。

<参考>

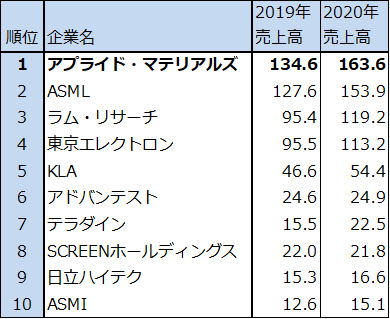

表5 世界の半導体製造装置メーカートップ10

出所:東京エレクトロンコーポレートアップデートより楽天証券作成。元出所はVLSI Research, May 2020、May 2021。

表6 半導体製造装置の主要製品市場シェア(2020年)

本レポートに掲載した銘柄:アプライド・マテリアルズ(AMAT、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。