今日のレンジ予測

[本日のドル/円]

↑上値メドは115.75円

↓下値メドは114.35円

[FRB] FOMC人事が大転換期迎える。今後数ヵ月で4名のFOMCメンバーが退任

[ユーロ] ECB「利上げする前に量的緩和を終わらせる必要がある」

[スイス] スイス国立銀行、スイス安によるインフレ上昇を懸念

18日(金曜)のドル/円は前日比「円安」。

24時間のレンジは114.79円から115.30円。値幅0.51円。

2022年の35営業日目は114.88円からスタート。

東京時間昼前に114.79円まで下げて安値をつけた後は円安に向かい、夕方には115.30円まで上昇。一発触発の危機状態にあるウクライナ情勢を巡り、米国とロシアが会談を持つとの報道が伝わると、リスクオフが一時的に後退。

しかし、ウクライナ情勢が再び緊張の度合いを強めたことで円安もストップ。ホワイトハウスが「ロシアのプーチン大統領が数日以内に侵攻する決断を下した」と声明を出したことでマーケットのセンチメントが悪化し、前日17日に今年最大の下げを記録したダウ平均株価は続落。ドル/円は様子見モードに入り、終値は115.04円(前日比▲0.11円)。

レジスタンスは、115.50円(200時間移動平均)、115.53円(2/17高値)。

サポートは、114.57円(2/1安値)、114.00円。

今日のピボットはドル/円。「今日の注目通貨」をご覧ください。

18日のユーロ/円は「ユーロ安」。

24時間のレンジは130.21円から131.12円。

131円台は重く、高値は131.91円、131.50円、そしてこの日は131.12円と3営業日連続で切り下がり中。ロシアから天然ガスを輸入する欧州にとって、ウクライナの地政学リスクはエネルギー安全保障に直結する問題。リスクオフの円高にも促されてユーロ/円は下げ足を強め130円台に押し戻されると、未明に30.21円まで下げて安値。終値は 130.27円(前日比▲0.32円)。

レジスタンスは 131.50円(2/17高値)(200時間移動平均)、131.90円(2/16高値)。

サポートは、130.05円(2/14安値)、129.04円(2/2安値)。

18日のユーロ/ドルは「ユーロ安」。

24時間のレンジは1.1314ドルから1.1377ドル。

ウクライナ情勢の緊張にもかかわらずユーロ/ドルは、1.13ドル台のレンジ内の取引を継続。東京時間 夕方につけた1.1377ドルが高値。未明につけた1.1314ドルが安値。終値は1.1323ドル(前日比▲0.0038ドル)。

レジスタンスは1.1376ドル(200時間移動平均)、1.1396ドル(2/16高値)。

サポートは、1.1300ドル(2/15安値)、1.1280ドル(2/14安値)。

18日豪ドル/円は前日比横ばい。

24時間のレンジは82.42円から83.32円。

安値は、東京時間昼前につけた82.42円。82円台前半は短期サポートゾーンになっていて、下に抜けられないとわかると夕方に83.32円まで上昇して高値。しかし83円台前半は短期レジスタンスゾーンで、上にも抜けられずに再び82円台前半まで下げて、終値は 82.57円(前日比▲0.05円)。

レジスタンスは、82.73円(200時間移動平均)、83.34円(2/17高値)。

サポートは、82.00円、81.55円(2/14安値)、80.90円(2/1安値)。

主要指標 終値

※2月22日(火)~24日(木)の毎ヨミ!為替Walkerは休載です。

今日の為替ウォーキング

今日の一言

真のチャンピオンというのは、負けた後にその価値が判る

Black Night

2022年の最大のリスクとは何か?それは新型コロナでも、米中関係でも、ウクライナでもない。金融市場にとっての最大の脅威は「中央銀行」だ。

FRB(米連邦準備制度理事会)が2月16日に公表した1月のFOMC(米連邦公開市場委員会)議事録によると、FOMCメンバーは高インフレに対する懸念のもと、3月の利上げが適切であるとの考えで一致した。ただ、そのスピードやバランスシート縮小については、今後の課題として具体的な議論はなかったようだ。

マーケットはFRBより先を走っている。3月に0.5パーセントの利上げ、それ以降も0.25パーセント利上げを5回連続して実施、年末のFF金利は1.75%まで上昇すると見る。しかし、今は後手に回っているFRBがマーケット以上に攻撃的になる可能性もある。中央銀行の政策は視界不良なのだ。

FRBだけではない。ECB(欧州中央銀行)は、つい最近までインフレは一過性であり、今年の利上げは「ありえない」と主張していた。ところが、2月のECB理事会では、利上げは「データ次第」に変わり、年内利上げも否定しなかった。マーケットはすでに、ECBが今年8月に量的緩和を終わらせ、直後の9月に利上げすると読む。

RBA(豪準備銀行)は、FRBやECBより利上げに慎重なスタンスだが、利上げの条件として掲げている雇用市場の改善が進んでいることもあって、いつまでRBAがハト派姿勢を続けていられるか疑問だ。RBAは5月に量的引締めを始め、8月には利上げが始まるとマーケットは考える。

数カ月前までは利上げはしないとガイダンスを行っていた中央銀行が、突然利上げを始めるなど、2022年の中央銀行の政策の予測はとても難しくなっている。中央銀行の金融政策は、国の経済活動に大きな影響を与える。不透明な中央銀行の政策がリスクなのだ。

中央銀行の政策変更の動機は「インフレ」だ。インフレはグローバルな事象ではなく、各国の経済事情によって異なるローカルな問題といわれるが、今のインフレは米国だけではなく、欧州、英国、中国と、世界同時多発的に発生している。

日本でも、1月に食パンの値段が10%近く値上げされたことを皮切りに、今年は食料品や衣料品、家電や自動車、保険料から交通運賃に至るまでほぼ全分野の商品が大幅値上げとなるのは避けられない。昨年11月の国内企業物価指数は、すでに41年ぶりの上昇となった。

最近は、食品や日用品で、パッケージはそのままなのに、中身が明らかに少なくなっていることが増えている。これは「シュリンクフレーション」といって、商品の価格は変わらないままその内容量が少なくなっていく(shrink(縮小)とinflation(インフレ)の合成語)ことで、立派なインフレ形態の一つ。これからの日本はシュリンクフレーションと値上げがダブルで発生するだろう。

では、このインフレはどのようにして始まったのか。引き金は新型コロナだ。2020年3月に新型コロナ感染が大流行して、世界の主要都市が次々とロックダウンを導入した。多くの人々は仕事を失い、移動の自由を奪われるなかで、中央銀行は緊急利下げと未曽有の量的緩和を行い、政府は経済対策として現金給付を決定した。

2021年になってコロナワクチンが普及し始め、昨年1年で米国では75%、日本では80%、世界全体でも50%が部分接種を完了。そのおかげもあって移動制限が緩和され、人々が再び自由に外出できるようになると、「リベンジ消費」と呼ばれる時間差の消費需要が大発生した。この消費者のヘドニズム(快楽主義)は、ロックダウン期間中の小売店の在庫が品薄だったことと重なって、流通網に多大な負荷をかけた結果、インフレが大発生した。

しかし、給付金をすべて使い切ってしまったら、異常な需要は終息して、インフレも波が引くようにいなくなる可能性がある。インフレへの警戒がマックスに高まっている今こそが、異常から正常への転換点なのかもしれない。

今週の 重要経済指標

今日の注目通貨:ドル/円

今週の予想レンジ ↑116.27円 ↓114.10円

ドル/円のピボット(ブルベア判断の分かれ目)は115.19円。

115.19円より上ならばドル買い優勢、115.19円より下ならばドル売り優勢。

2022年現時点の高値は116.35円、安値は113.47円。平均値は114.91円。

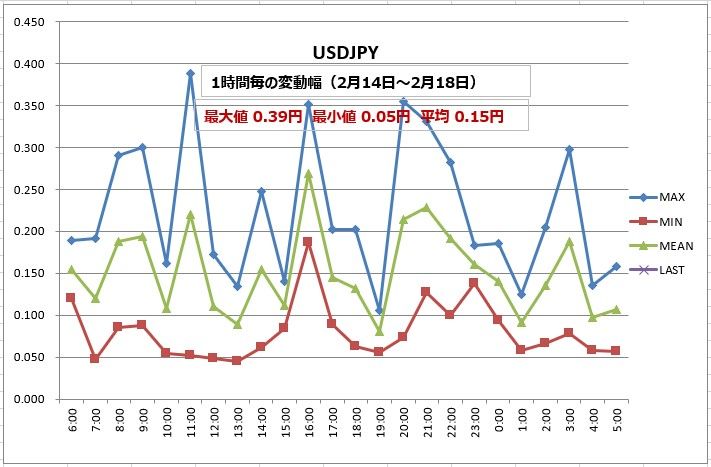

1日の最大値幅は1.17円、平均値幅は0.67円。

2022年の値幅は2.88円。

2021年の終値(115.09円)に比べて0.37円の円安。

116.68円 : 第4レジスタンス(HBO)

116.35円 : 2022年 高値

116.34円 : 02月 高値

116.27円 : 第3レジスタンス

115.86円 : 第2レジスタンス

115.73円 : 第1レジスタンス

115.50円 : 02月 61.8%

115.24円 : 02月 平均値

115.19円 : ピボット

114.99円 : 02月 38.2%

114.91円 : 2022年 平均値

114.64円 : 第1サポート

114.51円 : 第2サポート

114.15円 : 02月 安値

114.10円 : 第3サポート

113.69円 : 第4サポート(LBO)

113.47円 : 2022年 安値

2022年 ドル/円データ

※2月22日(火)~24日(木)の毎ヨミ!為替Walkerは休載です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。