配当貴族銘柄は荒れ相場の中の優等生

ウォール・ストリート・ジャーナルの記事「高配当株に殺到、荒れ相場の影で」(2022年2月9日)によると、株式市場が低迷しているこの冬に、「退屈な」企業に熱い視線が向かっていると言う。今年に入って一部の投資家は高成長のテクノロジー株を売って、銀行や石油会社、通信企業など、株主に配当を支払ってきた堅実な企業の株を買っている。

S&P500種指数のうち配当を支払っている企業上位80社で構成するS&P500高配当指数は、2月4日までに2.1%上昇した(配当込み)のに対し、S&P500指数のトータルリターンはマイナス5.5%だった。FRB(米連邦準備制度理事会)による金融政策の転換を前に相場が乱高下している中、こうした荒波に耐久性のある配当志向の企業は投資家にとって都合のいい逃避先になっていると指摘している。

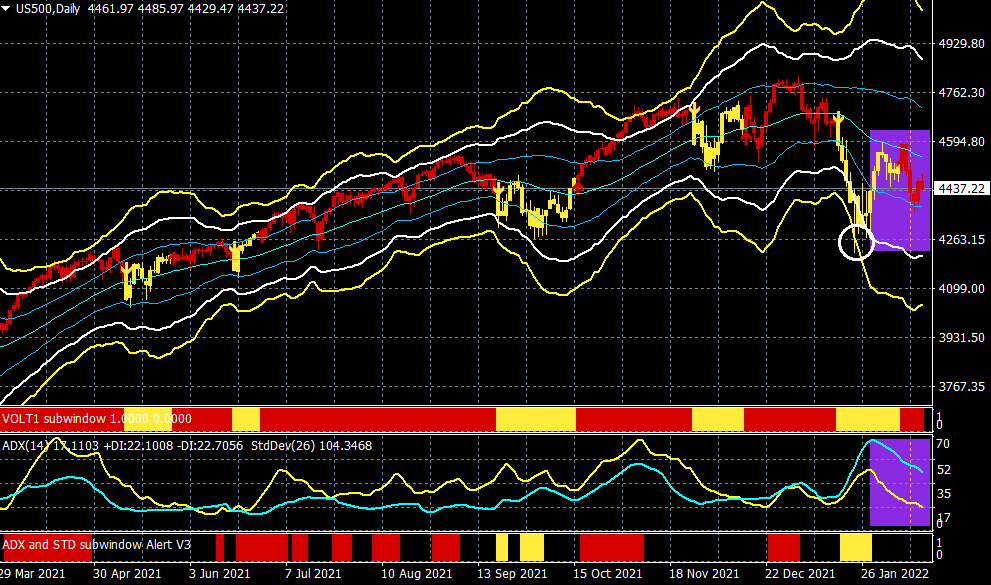

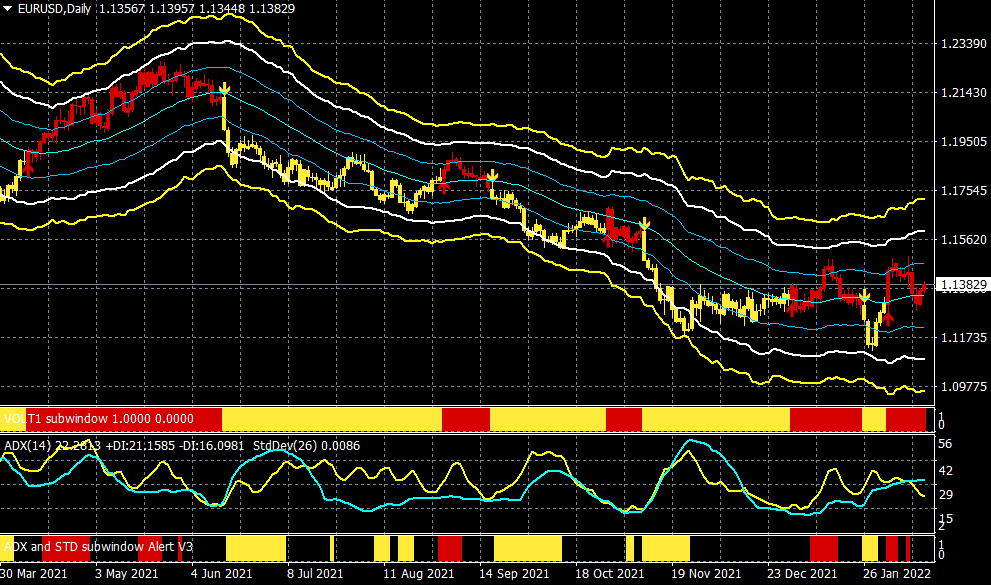

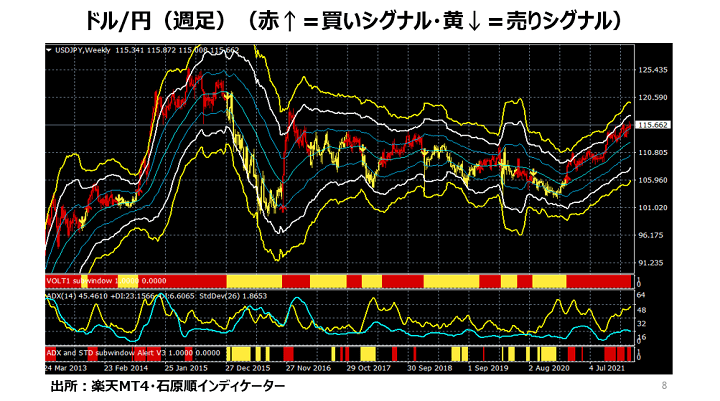

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

配当を支払う余力のある財務の健全な企業として思い浮かぶのは「配当貴族」指数に採用されている企業だろう。配当貴族指数は、S&Pダウ・ジョーンズ・インデックスが公表している株価指数で、25年以上にわたって連続増配を行う上場企業から構成されている。

前年の配当実績をもとに毎年1月に構成銘柄の見直しがなされている。今年はAT&T(T)が除外された一方、新たに保険会社のブラウン・アンド・ブラウン(BRO)と日用品メーカーのチャーチ・アンド・ドワイト(CHD)が採用され、2月1日より66社で構成されている。

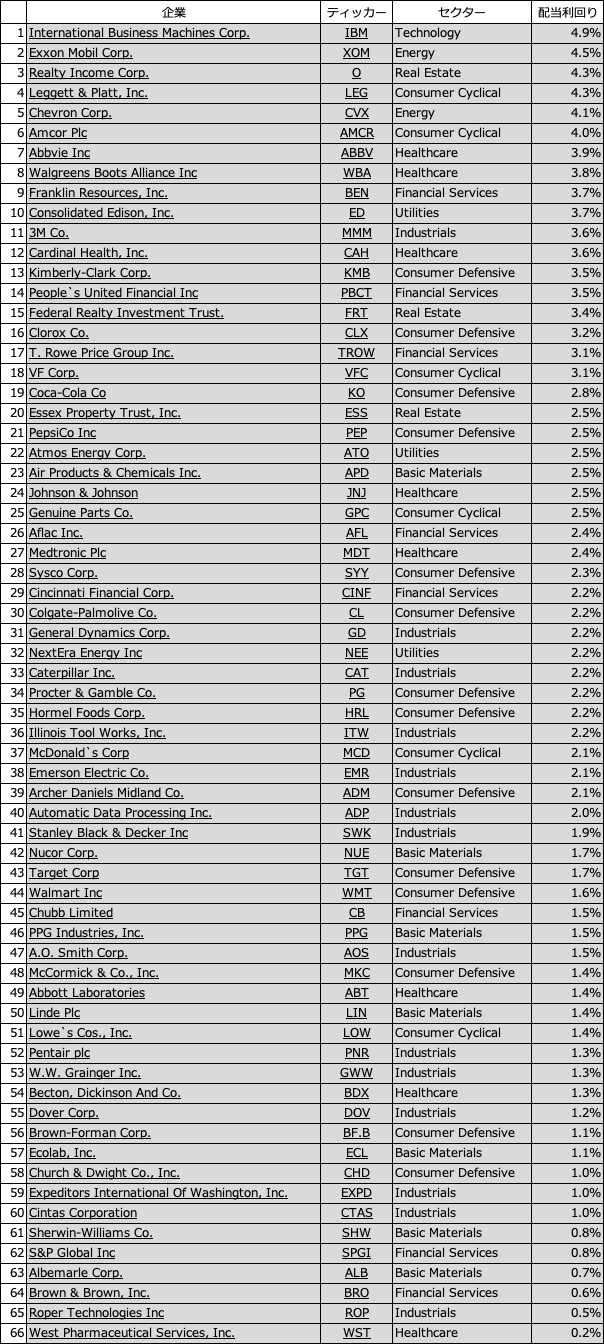

以下は、配当貴族指数に採用されている銘柄を配当利回り順にまとめたものである。

配当貴族銘柄配当利回り順一覧(2022年2月1日時点)

トップはIBM(IBM)で配当利回りは4.9%と高水準だ。エクソン・モービル(XOM)やシェブロン(CVX)といったエネルギー企業が上位に入っている他、ヘルスケアセクターからはアッヴィ(ABBV)、ドラッグストアなどを展開するウォルグリーン・ブーツ・アライアンス(WBA)、資本財セクターからはスリーエム(MMM)、さらには資産運用会社のティー・ロウ・プライス(TROW)も3%を超える配当利回りとなっている。

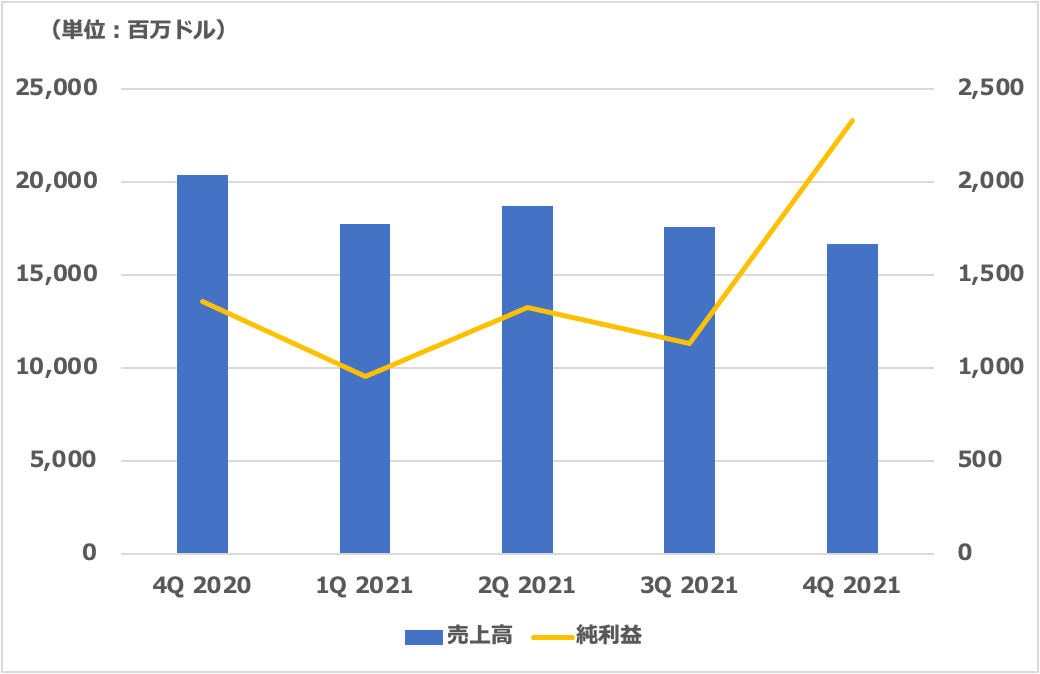

IBMが先月24日に発表した2021年第4四半期の決算は、インフラサービス事業のキンドリル(KD)を分社化したことで全体の売上高は減少したものの、ハイブリッドクラウド事業の売上高が2ケタ増を達成するなど好調だった。

IBMはこれまでに不採算のハードウエア事業を縮小する一方で、AI(人工知能)やハイブリッドクラウドへの注力を強化するために、多くの投資を行ってきた。従来の企業イメージから大きく脱皮しつつあり、高利益率企業へ転換してきている。一年前に比べて利益が大きく伸びているのはその証だろう。配当利回りの高さ、業績、財務の安定性を考慮すると荒れ相場にふさわしい堅実な企業の一つだろう。

IBMの売上高と純利益の推移

インフレを無視するECBのクリスティーヌ・ラガルド王女も利上げに追い込まれる

「究極の逆張り投資家」マーク・ファーバー博士の月次レポート2022年2月号のタイトルは「いつから政府は民衆を代表するようになったのか?」だ。映画の話からスッラが活躍した共和政ローマ末期の話となり、それらの視点から政府・中央銀行を批判している。

以下にそのごく一部を抜粋して紹介したい。

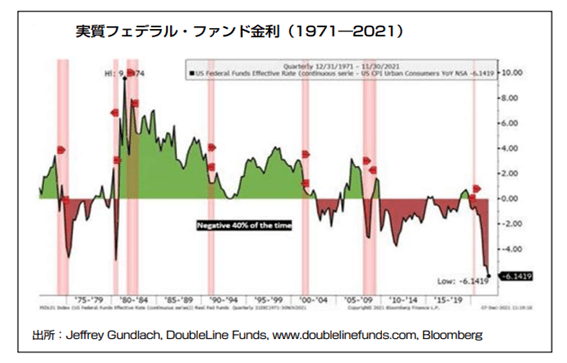

【ローマ社会はまた強力な法制度に基づいていた。今でも多くの分野で法律の基礎となっている。したがって、高潔なローマ社会では、実質マイナス金利で金融システムを弄ぶ経済学者など、ほとんど必要なかった。

一人の経済学者として(自身の所有物管理人としてではなく)実に嘆かわしいのは、生活費が総じて年5~15%で増加しているなか、わずかな利上げについて論じている中央銀行を非難する人物が、金融部門にも経済学界にもほとんどいないことである。私にしてみれば西側民主主義諸国の中央銀行家は、不実な知能犯である。何があっても金利をインフレ率よりも高くする意図が全くないからだ。

実質フェデラル・ファンド金利(1971~2021年)

出所:「究極の逆張り投資家」マーク・ファーバー博士のグローバルマクロ戦略思考レポート

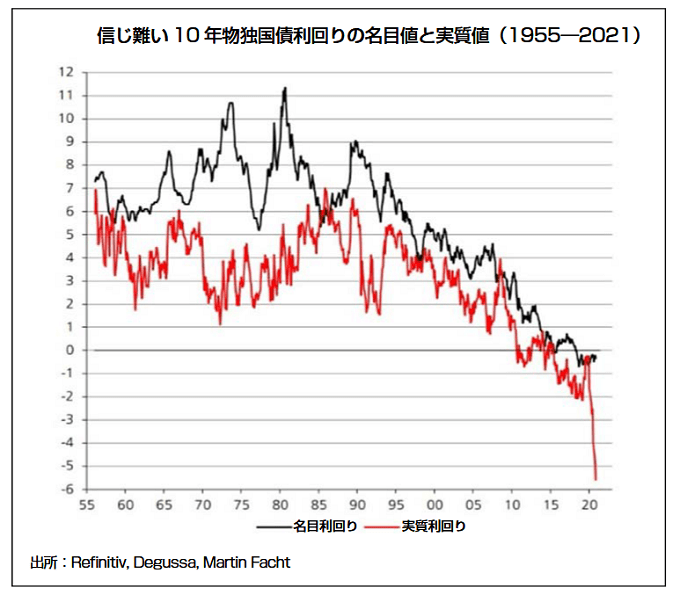

信じがたい10年物独国債利回りの名目値と実質値

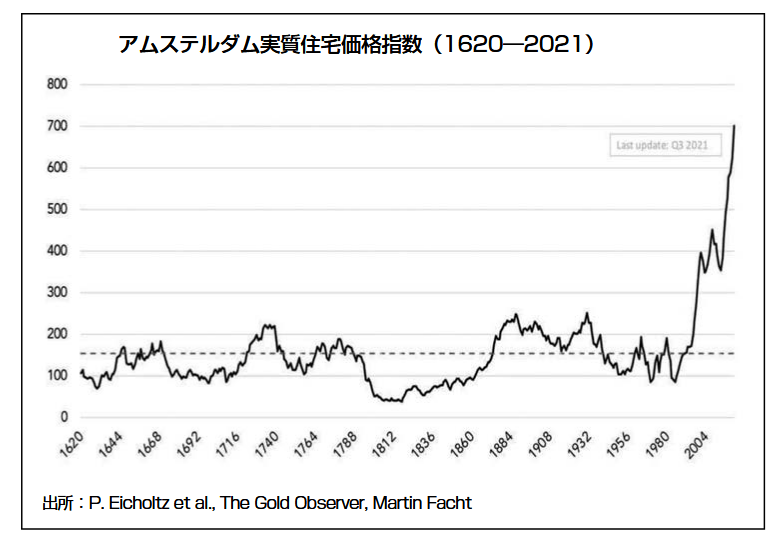

私の中央銀行家批判が厳しすぎると感じた方もおられるかもしれない。これに対する私の回答は「警戒心が強い中央銀行家であれば、80年代以降に起きた膨大な資産インフレを目の当たりにして、結局はそれが消費者物価に飛び火し得ると考えなければならなかっただろう」である。

アムステルダム実質住宅価格指数

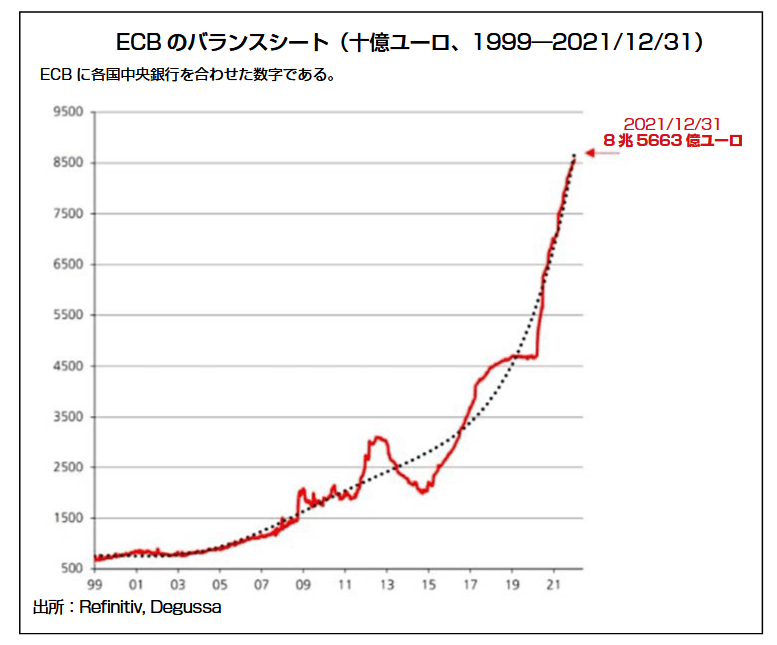

しかし、たとえ経済学者たちがこの可能性を見落としていたとしても、紙幣増刷が社会にもたらす負の影響については知っておかねばならなかった。

ローマ帝国が驚くほど長くにわたり生き残ったのは、比較的健全な経済政策、特に金融政策のおかげであるといっていいだろう。同盟市戦争がそうであったように、政府は資金を使い果たしたとき、債務不履行に陥った。そのため、実質金利は常に比較的高いままだったのだ(債務不履行リスクのため)。

しかも、財政的に圧迫が生じているときに、政府が単におカネを創出するだけで、今にも不履行になりそうな、またはすでに不履行になった債務を取得して、こうした資産を政府が支配する中央銀行のバランスシートに計上するような真似など、ローマでは考えもしなかっただろう。

つまり、ローマ時代には、今のように政府が中央銀行とともに権力を乱用するのは不可能だったわけだ。不埒な経済学者や不実な中央銀行家がいなかったからである。

ECBのバランスシート

最後に、無意味な戦争と価格統制の始まりについて心配している。まさにグラント・ノーブルいわく「新型コロナ感染症詐欺」でみせたような西側民主主義諸国とその官僚機構の指導者たちの無能さと傲慢さをみていると、そう思う】

出所:「究極の逆張り投資家」マーク・ファーバー博士のグローバルマクロ戦略思考レポート 2022年2月号『いつから政府は民衆を代表するようになったのか?』

インフレを無視してきたECB(欧州中央銀行)のクリスティーヌ・ラガルド王女も、「利上げに追い込まれる」との観測記事が増えている。

世界的な利上げの流れから周回遅れとなっていたユーロは昨年後半から売りの循環相場が続いてきたが、相場の大幅反転ははたしてあるのだろうか?

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

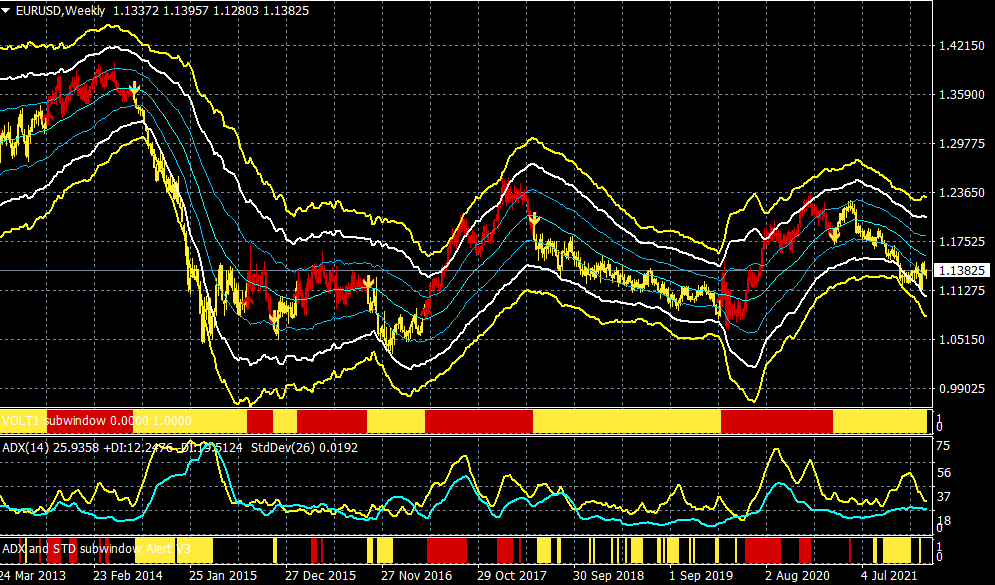

ユーロ/ドル(週足)

出所:楽天MT4・石原順インディケーター

2月16日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

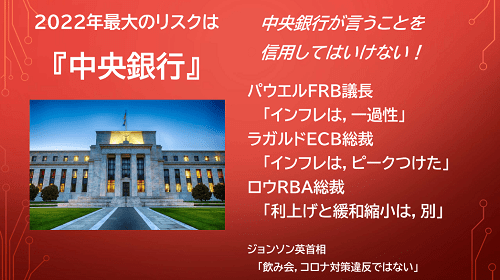

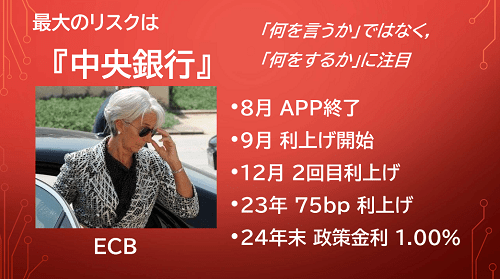

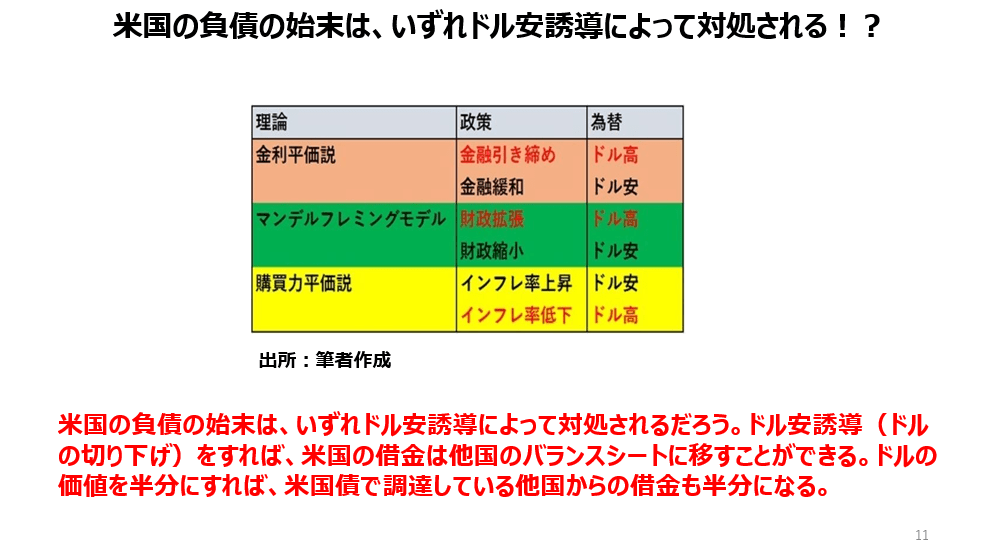

2月16日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXディーリング部)をゲストにお招きして、「2022年最大のリスクは中央銀行」・「夏以降は円高に注意!?」・「米国の負債の始末は、いずれドル安誘導によって対処される」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

2月16日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。