※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「利回り3.7~4.9%、3メガ銀行「買い」継続!金利上昇・好業績を受けて株価上昇」

3メガ銀行の買い判断を再確認

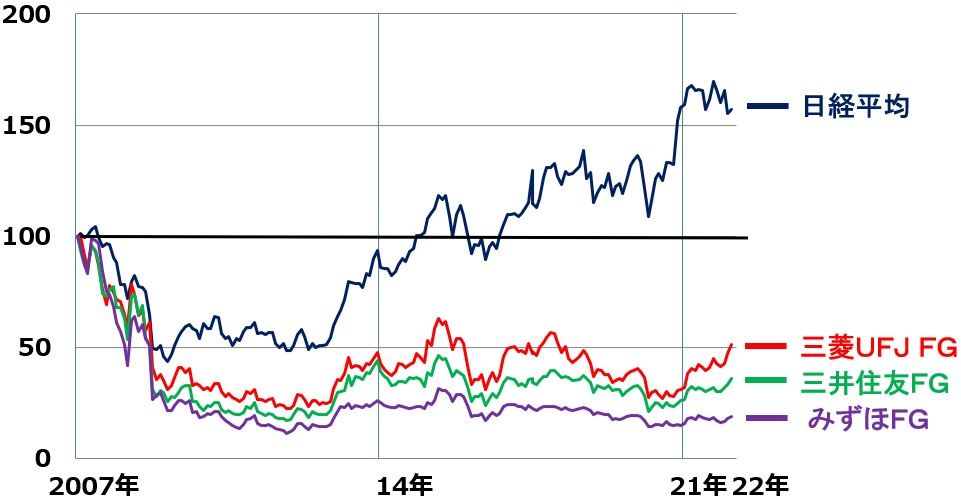

今年に入って、日経平均株価がさえない中、3メガ銀行の株価が大幅に上昇しています。昨年に続き、3メガ銀行が日経平均を大幅に上回る上昇となっています。

3メガ銀行の株価騰落率、日経平均と比較:2021~2022年(2月8日まで)

メガ銀行の株価が好調な理由は主に2つあります。

【1】業績好調:コロナ禍でも好業績、三菱UFJは今期純利益が最高益となる見込み。

【2】金利上昇:ドル長期金利が1.9%台に。金利があがると金融株が買われる。

株価は大きく上昇したところですが、現水準でも割安で、買いの判断は変わりません。これまでと同様、投資魅力が高い順に、【1】三菱UFJ FG(8306)→【2】三井住友FG(8316)→【3】みずほFG(8411)と判断しています。

3メガ銀行の今期第3四半期まで(2021年4-12月期)の決算が出そろいました。その内容をレビューします。与信コスト(貸倒償却+貸倒引当金繰り入れ)の減少によって、好調な決算でした。

特に好調なのが、三菱UFJです。今期純利益が1兆500億円と最高益を更新する目標を発表していますが、第3四半期までで1兆703億円とすでに通期の目標を超えています。次に好調なのが、三井住友FGです。やや回復が見劣りするのが、みずほFGでした。

3社とも、株価は上昇したものの、以下の通り、2月8日時点でPER(株価収益率)・PBR(株価純資産倍率)・配当利回りで見て、きわめて割安な株価評価となっています。

3メガ銀行株の株価バリュエーション:2022年2月8日時点

| コード | 銘柄名 | 株価:円 | 配当利回り | PER:倍 | PBR:倍 |

|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 751.6 | 3.7% | 9.2 | 0.53 |

| 8316 | 三井住友 FG | 4,408.0 | 4.8% | 9.0 | 0.49 |

| 8411 | みずほFG | 1,639.0 | 4.9% | 7.8 | 0.43 |

| 出所:各社決算資料より作成。配当利回りは2022年3月期1株当たり年間配当金(会社予想)を2月8日株価で割って算出。1株当たり配当金は、三菱UFJ28円、三井住友FG210円、みずほFG80円。PERは、2月8日株価を22年3月期1株当たり利益(会社予想または会社目標)で割って算出 | |||||

金利が下がる都度、売られてきた銀行株

決算の中味に踏み込んで解説する前に、まず、3メガ銀行の株価が過去どう推移してきたかご覧ください。株価は、長年にわたり低迷が続いた後、2021~2022年になってやっと日経平均を上回る上昇となっています。

日経平均および3メガ銀行株価の値動き比較:2007年1月~2022年2月(8日まで)

日本の3メガ銀行株は2008年以降、金利低下とともに売られてきました。金利が低下している間は、日経平均を大幅に下回るパフォーマンスとなっていました。

株式市場で「金利低下→銀行(金融業)の収益悪化」というイメージが定着しているので、金利が低下する都度、世界中で銀行株を始めとして金融株が売り込まれました。

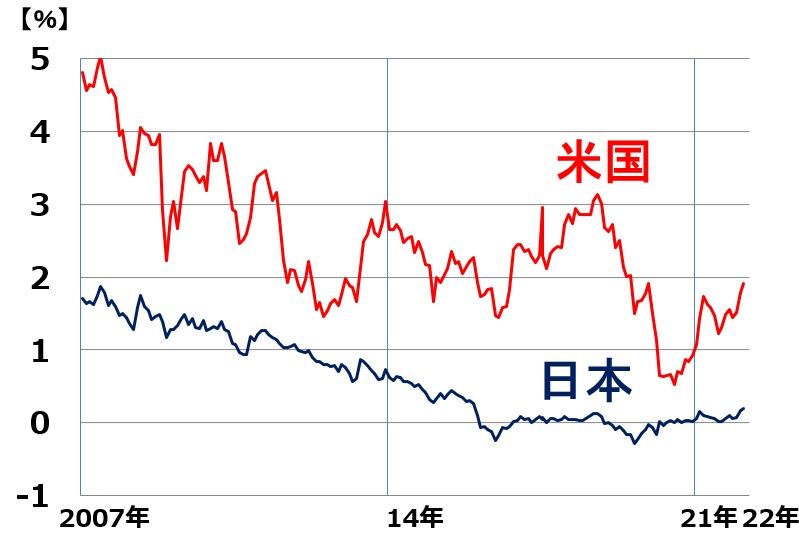

日米の長期金利(10年国債利回り)推移:2007年1月~2022年2月(8日)

3メガ銀行は、まず日本の長期金利が低下する過程で、売られました。さらに、ドルの長期金利低下を嫌気して売られました。

2021年以降、ドルの長期金利が上昇し始めると、世界的に金融株が上昇し、日本の3メガ銀行株も上昇しました。世界の株式投資家は相変わらず、日本の3メガ銀行株を金利連動株として扱っています。

金利低下でも高水準の収益を維持

3メガ銀行は、金利低下期でも、安定的に高収益を稼いできました。「金利が下がると銀行の収益が悪化する」というイメージとは、異なります。

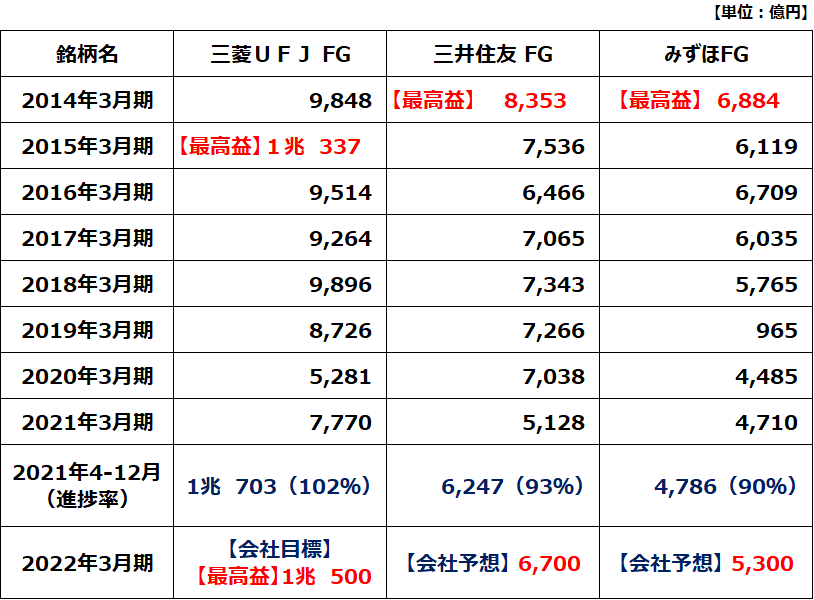

3メガ銀行の連結純利益:2014年3月期実績~2022年3月期(会社予想)

すでに冒頭で説明した通り、三菱UFJ・三井住友FGの今期(2022年3月期)第3四半期までの実績は良好な内容でした。みずほはやや見劣りするものの悪くない決算でした。

3社とも、通期純利益見通しに対し、第3四半期までの進捗率がきわめて高くなっています。三菱UFJは目標をすでに超える102%の達成です。三井住友は93%、みずほは90%と高い進捗率となっています。通期見通しは保守的(低め)で、上振れする余地が高いと考えられます。

上の表をご覧いただくと、「金利が下がるとメガ銀行の利益が出なくなる」という株式市場の思い込みが誤りであることがわかると思います。

三菱UFJ、三井住友FGの連結純利益は、2019年3月期まで、長期金利がどんどん低下していく中でも安定的に高収益をあげています。みずほは、2019年3月期に国内商業銀行部門に帰属するソフトウエアの減損(特別損失)を出したため利益水準が低くなっていますが、本業利益は高水準でした。

つまり、3メガ銀行とも、2019年3月期まで、金利が低下する中で安定的に高収益を稼いできました。

2020年3月期・2021年3月期はコロナ禍で信用コスト(貸倒償却および貸倒引当金繰入額)が増加したことによって、利益水準がやや下がりましたが、それでも高水準の利益を維持していたと評価できます。

今期(2022年3月期)は、コロナ前の水準に利益が戻る見込みです。想定されたほど貸倒れが発生していなかったことから、貸倒引当金の戻入益が大きくなっていることが貢献しています。

与信コストの大幅減少が貢献して、三菱UFJは今期、最高益を更新する見通しです。低金利でも稼ぐメガ銀行の姿がよく表れています。

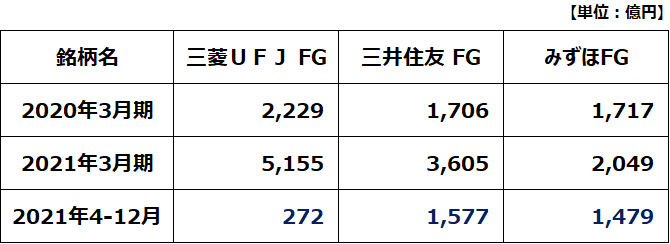

3メガ銀行の与信コスト:2020年3月期~2022年3月期(第3四半期まで)

みずほの収益力がやや低いですが、三菱UFJと三井住友FGについては、海外収益の拡大と、ユニバーサルバンク経営(証券・信託・リース・投資銀行業務などの多角化)によって、低金利でも高収益を稼ぐビジネスモデルができあがっていると考えられます。

三菱UFJに続き、三井住友FGも将来、純利益で最高益を更新していく力があると考えています。

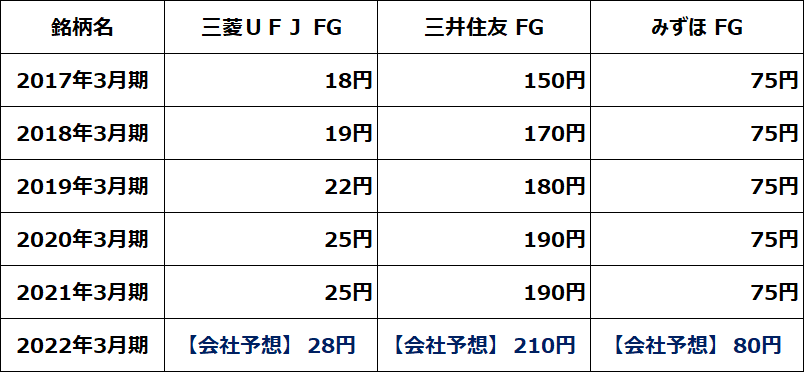

3社とも今期は増配

3社とも、中間決算発表時に、今期増配(1株当たり配当金予想の引上げ)を発表しました。みずほは、ひさびさの増配です。

3メガ銀行の1株当たり配当金:2017年3月期実績~2022年3月期(会社予想)

三菱UFJと三井住友は自社株買いも発表

三菱UFJは、増配に加え、今期上限1,500億円(発行済総株式数の2.33%)の自社株買いを行う予定です。これで、特別配当2.33%を出すのと同等のメリットが投資家に及びます。

上限まで自社株買いをやると、発行済み株式数が2.33%減ります。すると、純利益の総額は変わらなくても、1株当たり利益が約2.33%増えます。PER評価が変わらなければ、株価は2.33%上昇することになります。

予想配当利回り3.7%(2月8日時点)に加え、2.33%の自社株買いが行われれば、とても魅力的な株主への利益還元となります。

三井住友FGも、今期、上限1,000億円(発行済総株式数の2.4%)の自社株買いを行う予定です。上限まで自社株買いをやると、発行済み株式数が2.4%減り、1株当たり利益が約2.4%増えるので、他の条件が変わらなければ理論上、株価は2.4%上昇することになります。

予想配当利回り4.8%(2月8日時点)に加え、2.4%の自社株買いが行われれば、とても魅力的な株主への利益還元となります。

財務良好、収益基盤・キャッシュフローも安定的な三菱UFJと三井住友FGは、来期以降も、増配や自社株買いをやっていく可能性が高いと予想しています。

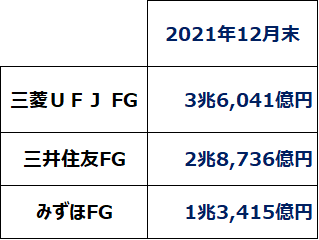

3社とも巨額の有価証券含み益を有する

3メガ銀行はこのように安定的に高収益を稼ぎ、財務良好であるにもかかわらず、株価は長期にわたり低迷してきた結果、株価指標で見てきわめて低い水準にあります。英語でいうと、ディープ・バリュー株(きわめて割安な株)といって良いと思います。

配当利回りが高く、PERが低いことに加え、PBRが0.5倍台で、解散価値の1倍を大きく割れているのは驚きです。以下の通り、保有する有価証券に巨額の含み益があることを考えると、ここまで株式市場で低評価なのは「売られ過ぎ」と判断しています。

保有有価証券の含み益

メガ銀行の今期利益は一時的要因でかさあげされている

3メガ銀行の今期純利益は高水準ですが、その中に一時的要因が含まれていることには注意が必要です。貸倒引当金の戻入益が大きくなっていることです。これは、前期・前々期の貸し倒れの見積額が大きすぎたことによって生じているものです。

つまり、前期・前々期に貸倒引当金を過剰に繰り入れし、その分、前期・前々期の利益が低下したものが、今期になって戻ってきているという形です。

貸倒引当金の戻りが大きいのは一時的です。来期になると、それが純利益を押し上げる効果は剥落します。貸倒引当金の戻りが減少することが、来期の減益要因となります。

今期の純利益が貸倒引当金の戻りによって押し上げられていることは、3社の業務純益を見るとわかります。

3社の今期第3四半期までの業務純益

業務純益とは、一般企業の営業利益に当たるもので、銀行の本業の収益力を示します。与信コストの変動は、含まれません。その業務純益で見ると、三菱UFJは減益、三井住友・みずほは11%台の増益です。純利益に比べると、増益率は低くなっています。

業務純益には、コロナの影響があまり及んでいません。コロナ禍で落ち込むこともありませんでしたが、コロナの影響が薄れても、反動で増加する形とはなっていません。

銀行の利益変動を見る場合、純利益が一番大切なのは言うまでもありませんが、業務純益の変動も併せて見ていく必要があります。業務純益で見ると、今期の決算は特別に良い決算というわけではありません。

ただし、今期増益に一時的要因が大きいことを考慮してもなお、3メガ銀行の株価が割安で、長期投資することで資産形成に寄与するとの私の判断は変わりません。

最後に告知事項です。筆者は過去に三井住友銀行に勤務したことがあり、三井住友FG株を9,000株保有しています。

▼著者おすすめのバックナンバー

2022年1月20日:株主優待2月人気トップ「イオン」、今が買い場と判断。コロナ後に成長期待

2022年1月13日:利回り3.8%以上、高配当株の選び方:楽天証券「スーパースクリーナー」活用術

2022年1月5日:利回り4.6%:NISA口座で買える手作り「高配当株ファンド」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。