毎週金曜日午後掲載

本レポートに掲載した銘柄:レーザーテック(6920)

レーザーテック

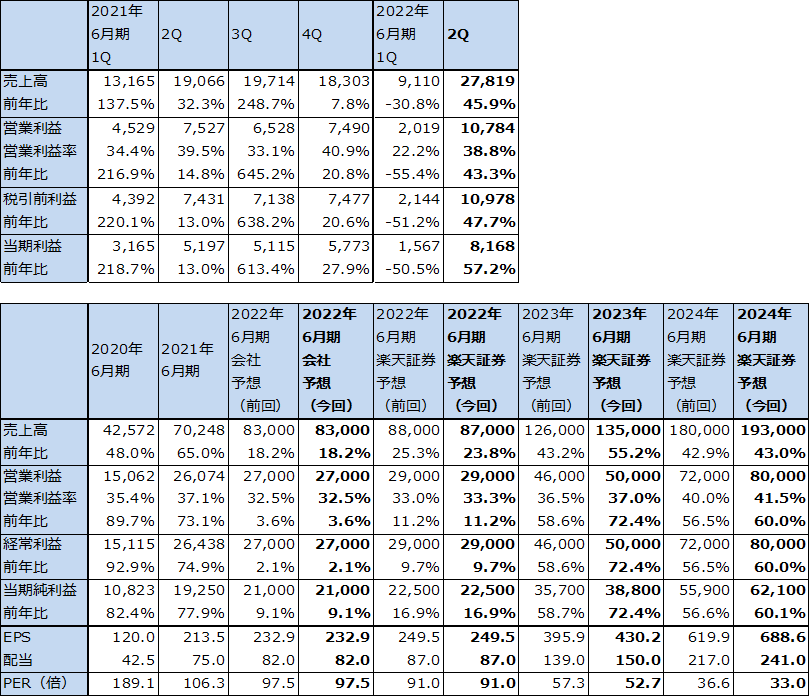

1.レーザーテックの2022年6月期3Qは、45.9%増収、43.3%営業増益

レーザーテックの2022年6月期2Q(2021年10-12月期、以下今2Q)は、売上高278.19億円(前年比45.9%増)、営業利益107.84億円(同43.3%増)となりました。今1Qは30.8%減収、55.4%営業減益と一時的に落ち込みましたが、今2Qは検収案件が多かった模様で急回復しました。その結果、今上期(2021年7-12月期)は14.6%増収、6.2%営業増益となりました。研究開発費と減価償却費が増加したため、営業利益率は前上期37.4%から今上期34.7%に低下しました。

表1 レーザーテックの業績

発行済み株数 90,181千株

時価総額 2,046,658百万円(2022/2/3)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

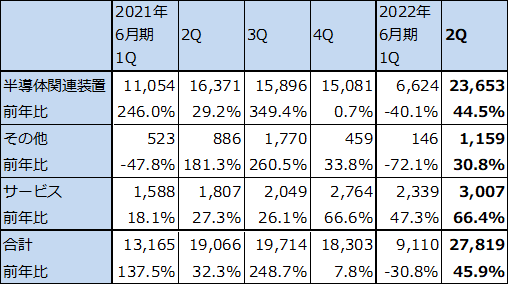

表2 レーザーテックの四半期売上高

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

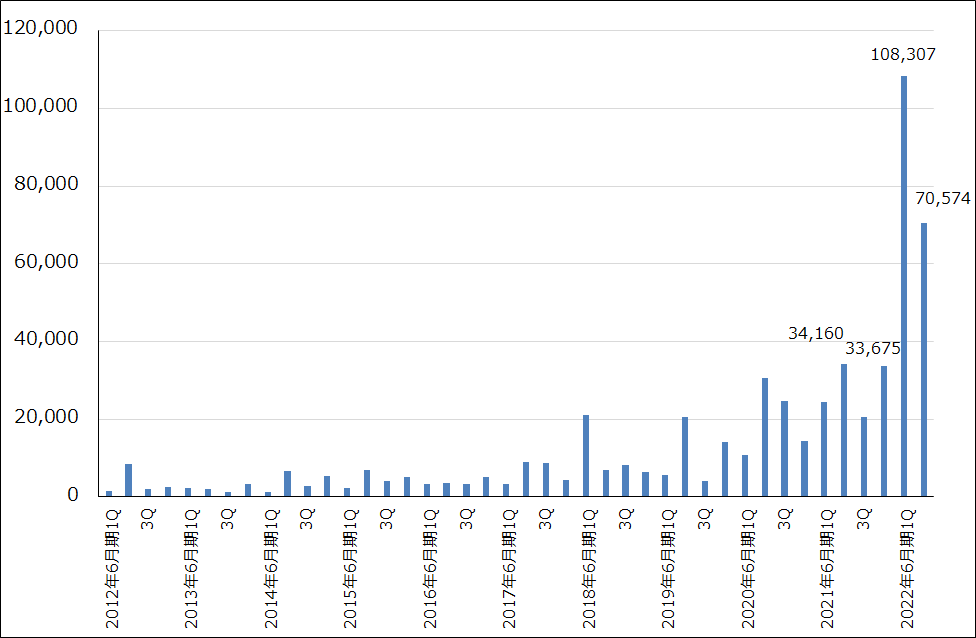

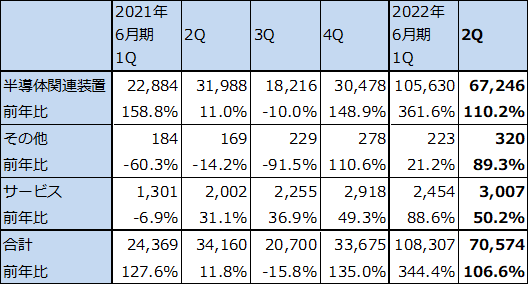

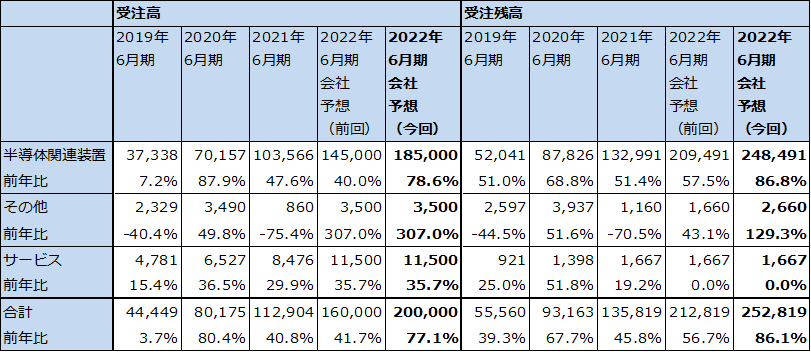

2.2022年6月期2Q受注高は過去2番目の705.74億円

一方、全社受注高は、過去最大だった今1Q1,083.07億円(前年比4.4倍、うち半導体関連装置1,056.30億円(同4.6倍))に続き、今2Qは705.74億円(同2.1倍、うち半導体関連装置672.46億円(同2.1倍))と過去2番目の高水準な受注高となりました。

この受注の中で金額的に目立つのは、フォトマスク欠陥検査装置の最新型である「ACTIS A150」(EUV露光装置用でEUV光を使う。ペリクル有りなし両方の場合で使える。価格は非公表だが推定価格(リストプライス)60~70億円)、一世代前の「MATRICS X8ULTRA」(EUV露光装置用、ディープUV光を使う。ペリクルなしの場合のみ使える。リストプライス約15億円)、「MATRICS X812」(10ナノ台以前の古い微細化世代に使う。レーザー光を使う。リストプライス約12億円)の3機種である模様です。

会社側では、今2Qの高水準の受注高は今1Q同様、前倒し受注と捉えていますが、同時に半導体設備投資が好調なため、フォトマスク欠陥検査装置の需要自体が増加したとも考えています。

この今2Q受注実績に伴い、会社側は2022年6月期受注予想を前回予想の1,600億円(前年比41.7%増)から2,000億円(同77.1%増)へ、2022年6月末受注残高を前回予想の2,128.19億円から2,528.19億円へ上方修正しました(2021年6月末は1,358.19億円)。

この受注残高の大幅な増加は、来期、来々期の年間受注高が今の高水準を維持できるならば、2022年6月期の会社予想売上高830億円のレーザーテックの年間売上高が、2~3年後には2,000億円を超える可能性があることを示唆しています。

グラフ1 レーザーテックの全社受注高

表3 レーザーテックの品目別受注高:四半期ベース

出所:会社資料より楽天証券作成

表4 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

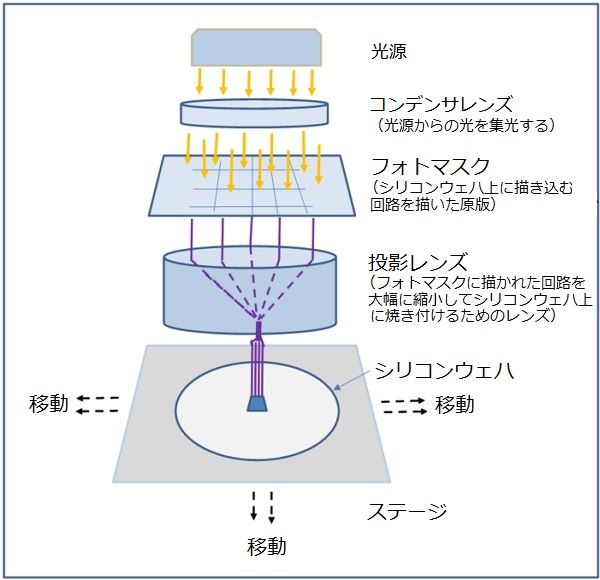

3.3ナノはペリクル有りかなしかまだ分からない。しかし、「ACTIS A150」の需要は増えるだろう

1)3ナノがペリクル有りかなしか、まだ分からない

2022年後半から量産が始まる3ナノ半導体の生産ラインに、EUV用フォトマスク欠陥検査装置がどの程度必要か、特に現在のところレーザーテックのみが生産販売するEUV光を使ったEUV用フォトマスク欠陥検査装置「ACTIS A150」の需要がどの程度まで増えるのかは、従来はEUV露光装置に装着するフォトマスクにペリクル(防塵カバー)を付けるのか、付けないのかが重要なポイントになるといわれてきました。今もペリクルの有無が重要であることに変わりはありませんが、EUV露光装置を導入している半導体メーカー(主にTSMC、サムスン)ではまだこの件について結論が出ていないようです。

2)ペリクル有りでもなしでも「ACTIS A150」の需要は増えるだろう

ただし、ペリクル有りでもなしでも、程度の差はある程度あると思われますが、「ACTIS A150」の需要が3ナノ時代に増加し、売上高(金額)でフォトマスク欠陥検査装置の中心になると思われます。

ペリクル有りの場合は、EUV用ペリクルの性能は向上してはいますが、フォトマスクの検査タイミングの前にペリクルの寿命が到来してペリクルを交換しなければならない場合があるため、手間がかかるという問題があります。ペリクルを付けることについては、生産ラインの長の考え方がペリクル有りである場合と、その半導体の最終顧客がペリクル有りを要求する場合があるといわれています。EUV用フォトマスクにペリクルを付ける場合は、EUV光でなければペリクルを透過してフォトマスクを検査することができないため、「ACTIS A150」が必要になります。ただし、検査頻度が減る要因が発生します。

一方で、ペリクルなしの場合は、検査頻度は増えますが、検査装置は価格が安い「MATRICS X8ULTRA」を使うことができます。ただし、3ナノは5ナノに比べ、ペリクルの有無にかかわらずフォトマスクの品質検査が厳しくなるため、マスクショップ(半導体工場の中にあってフォトマスクの製造、検査を行う部署)で、「ACTIS A150」の需要が増えている模様です。実は、「ACTIS A150」の引き合いと受注は、今のところ、顧客半導体メーカーのファブ(半導体生産ライン)よりも、マスクショップからのものが多い模様です。

また、3ナノラインは一つのラインでペリクル有り、ペリクルなしのフォトマスクが混在する「ハイブリッド」になるといわれています。この状態で3ナノの量産が始まると、生産ライン(ファブ)では「MATRICS X8ULTRA」、マスクショップでは「ACTIS A150」が相当数並ぶ可能性があると思われます。

加えて、「位相シフトマスク」(光の位相や透過率を制御する事で、性能を向上させたフォトマスク)を使う場合や、3ナノで使うフォトマスクについて位相欠陥(フォトマスクに使う石英ガラス内の微細な瑕疵で、反射光の位相に影響する欠陥)の検査が必要になる場合も「ACTIS A150」の需要が増えることになります。

3)来期も受注が増加する可能性がある

このように、3ナノ時代のフォトマスクの主流の考え方は、ペリクル有り、ペリクルなしが一つの生産ラインで混在するハイブリッドで、生産ラインだけでなくマスクショップがフォトマスク欠陥検査装置の発注元として重要になると思われます。3ナノではTSMC、サムスンが大型半導体設備投資を実行中であることを考えると、3ナノ時代は「MATRICS X8ULTRA」、「ACTIS A150」両方の需要が増えると予想されます。

また、今期会社予想では、今3Q、4Qの受注が急減することになりますが、上乗せの期待もあります。来期も受注増加の可能性があると思われます。

なお、2024年後半(また2025年前半)に量産開始が予想される2ナノでは、3ナノよりも多くの「ACTIS A150」が使われると予想されます。その先の1.5ナノあるいは1.4ナノでは、EUV露光装置が次世代型(High NAタイプ)になるため、「ACTIS A150」のHigh NA対応版が必要になる見込みです。

競合についてみると、現時点では「ACTIS A150」に匹敵する能力のフォトマスク欠陥検査装置は、試作機も含めて市場に出ていない模様です。

図1 半導体用露光装置の仕組み

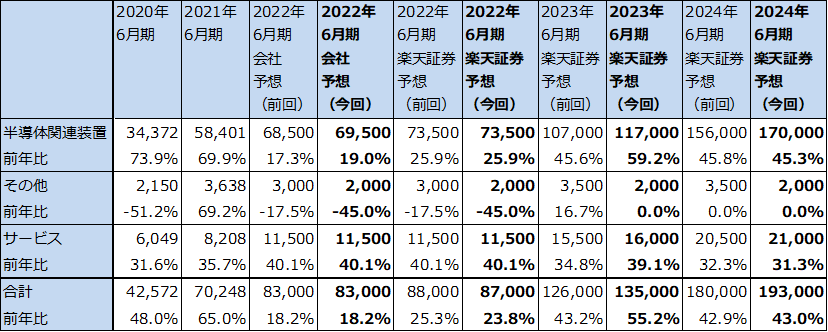

4.2022年6月期会社予想業績は据置だが、上方修正の可能性も。楽天証券は2023年6月期、2024年6月期業績予想を上方修正する

今2Q決算発表時に、会社側は2022年6月期予想について、前回予想の売上高830億円(前年比18.2%増)、営業利益270億円(同3.6%増)を維持しました。ただし売上高の中身には多少増減があり、半導体関連装置が10億円上方修正、その他が10億円下方修正となっています。半導体関連装置の利益率は他のセグメントに比べ高いため、本来なら営業利益は上方修正となったはずですが、研究開発費、減価償却費の増加によって相殺されました。

現時点の納期(受注→出荷)と検収期間から考えて、今1Q、2Qの高水準の受注高は、今3Qから2023年6月期、2024年6月期の業績に反映されると予想されます。また、今期は「ACTIS A150」の生産初期の採算が悪いものが出荷、検収されるため、これが全体の増益率鈍化につながっている模様ですが、来期からは「ACTIS A150」の採算は向上し、全社業績の伸びに寄与すると予想されます。

このため楽天証券では、2022年6月期は前回予想を微調整して売上高870億円(前年比23.8%増)、営業利益290億円(同11.2%増)と予想します(前回予想は、売上高880億円、営業利益290億円)。また、2023年6月期は売上高1,350億円(同55.2%増)、営業利益500億円(同72.4%増)、2024年6月期は売上高1,930億円(同43.0%増)、営業利益800億円(同60.0%増)へ上方修正します(前回予想は、2023年6月期売上高1,260億円、営業利益460億円、2024年6月期売上高1,800億円、営業利益720億円)。

引き続き業績好調が予想されます。

表5 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

5.今後6~12カ月間の目標株価は、前回の3万7,000円を維持する

レーザーテックの今後6~12カ月間の目標株価は、前回の3万7,000円を維持します。

楽天証券では、2023年6月期、2024年6月期業績予想を上方修正しましたが、一方で今回の株価下落が大きかったことから(2022年1月のザラバ高値3万6,090円から2月のザラバ安値2万2,080円まで39%下落)、ファンダメンタルズが良好とはいえ、株価回復には時間がかかると思われます。

また、今年3月に予想されるアメリカの利上げが半導体株にどのような影響を及ぼすか(今回の下落で織り込み済みなのか、再び変動があるのか)、不透明であることなども考慮しました。

株価の回復には時間がかかると思われますが、今1Q、2Qの受注動向をみる限り、中長期では依然として投資妙味があると思われます。

本レポートに掲載した銘柄:レーザーテック(6920)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。