毎週金曜日午後掲載

本レポートに掲載した銘柄:アドバンテスト(6857)、ディスコ(6146)

アドバンテスト

1.アドバンテストの2022年3月期3Qは、43.6%増収、営業利益2.2倍

アドバンテストの2022年3月期3Q(2021年10-12月期、以下今3Q)は、売上高1,120.77億円(前年比43.6%増)、営業利益335.66億円(同2.2倍)となりました。

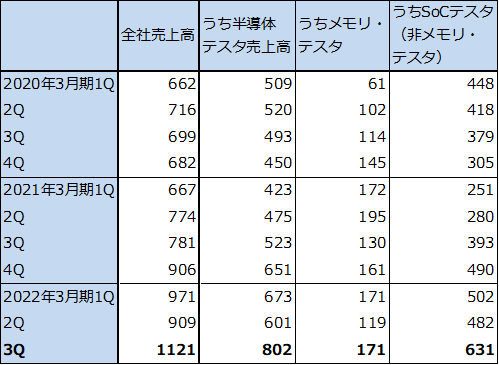

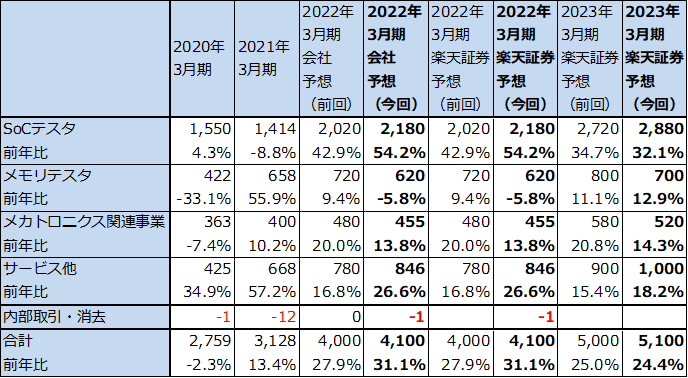

積極的なテスタ投資がロジック半導体(SoC)メーカー中心に行われました。半導体不足で需要に対して十分なテスタの台数を生産できませんでしたが、最終的には会社側想定以上の売上高を達成しました。SoCテスタ売上高は、今1Q502億円、今2Q482億円、今3Q631億円と好調でした。

一方、メモリ・テスタ売上高はDRAM向け、NAND向けともに堅調で、今1Q171億円、今2Q119億円、今3Q171億円と回復しましたが、一部顧客で投資計画の見直し(下方修正)があったため、想定したほど伸びませんでした。

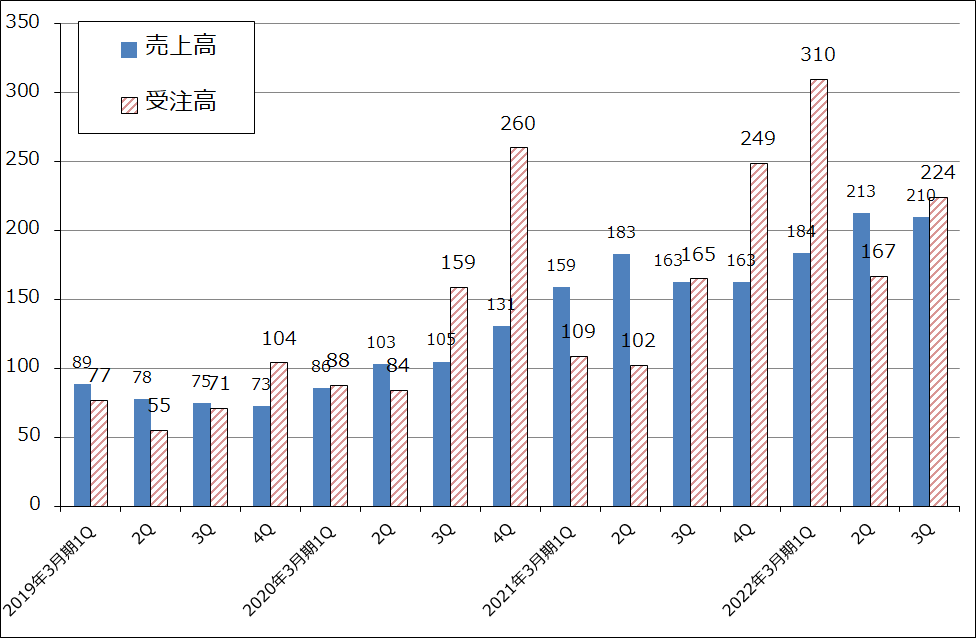

また、サービス他売上高は、今1Q184億円、今2Q213億円、今3Q210億円と横ばいでしたが、後述のように受注は順調でした。システムレベルテスト(複数の半導体の組み合わせテスト用テスタの生産販売)の受注が好調でした。

営業利益率は、好調な売上高を反映して今1Q26.9%、今2Q23.5%、今3Q29.9%と、変動しながらも上昇しました。3カ月前よりも製品ミックスが改善し、好採算のハイエンドテスターが売れています。

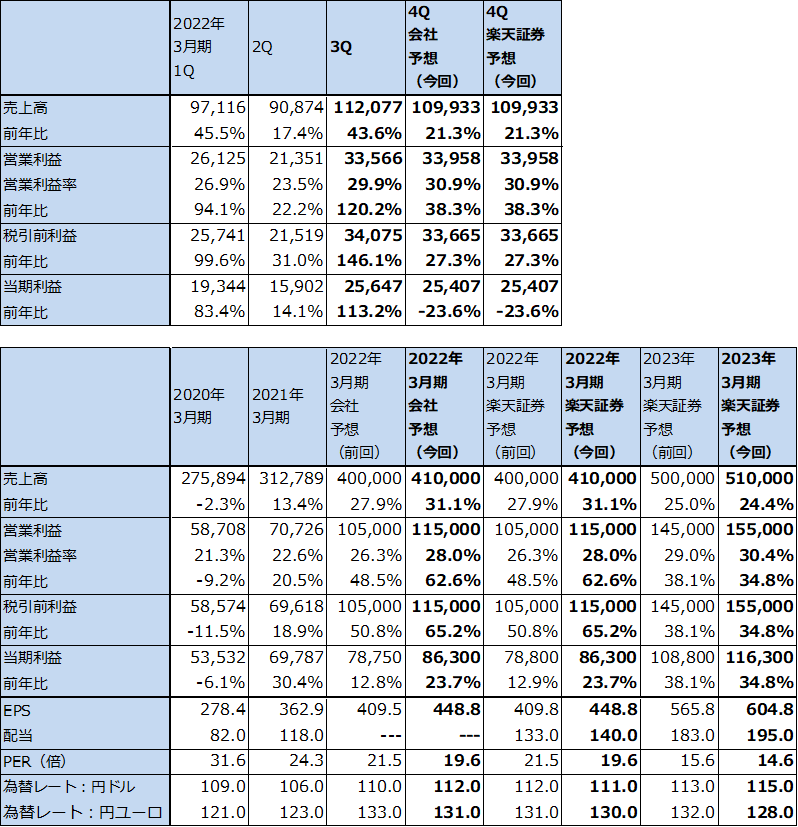

表1 アドバンテストの業績

発行済み株数 192,307千株

時価総額 1,694,225百万円(2022/1/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

表2 アドバンテストのテスタ売上高

出所:会社資料より楽天証券作成

2.今3Qのテスタ受注は今2Q比大幅減

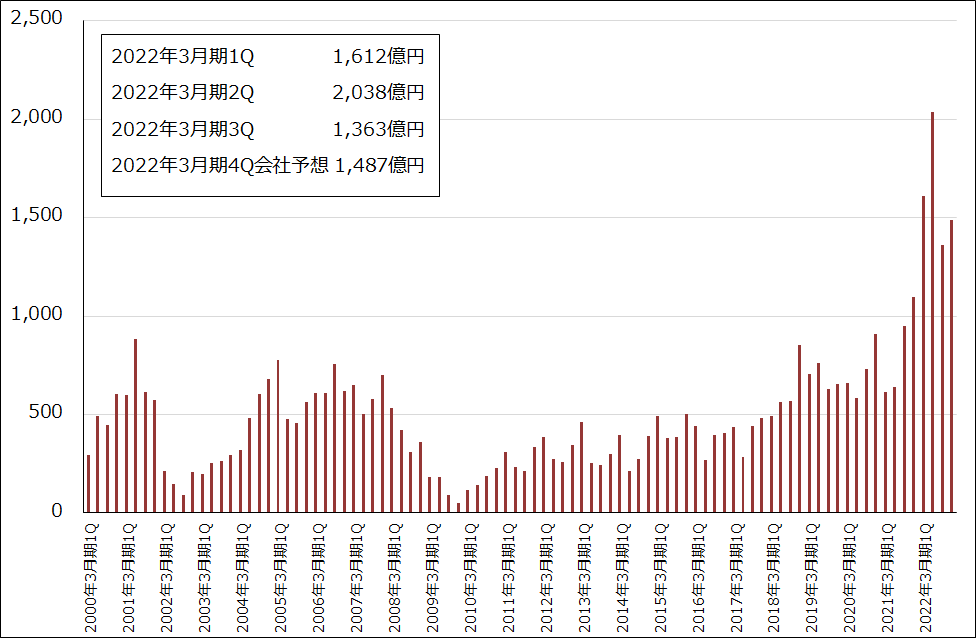

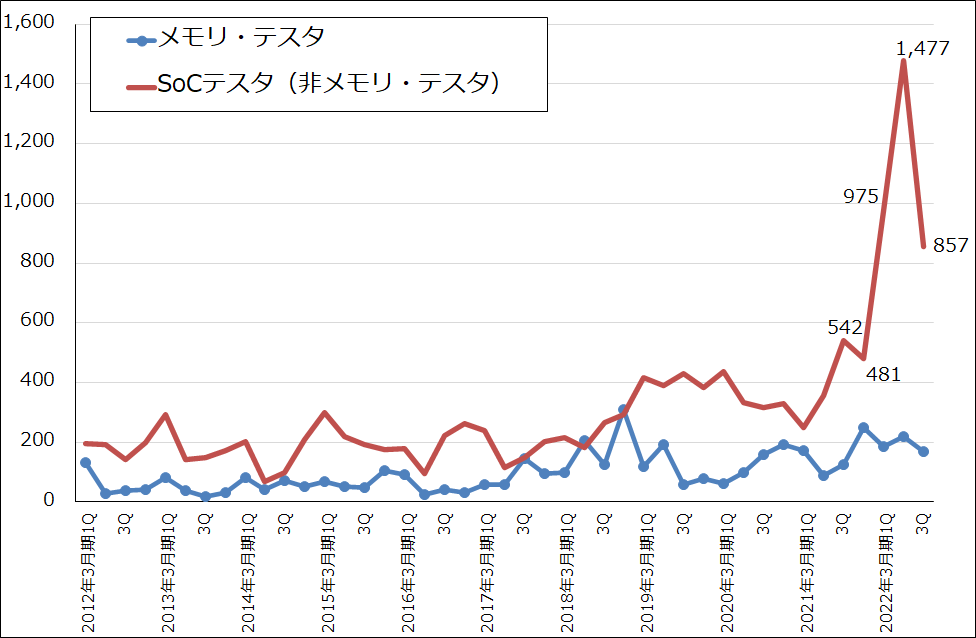

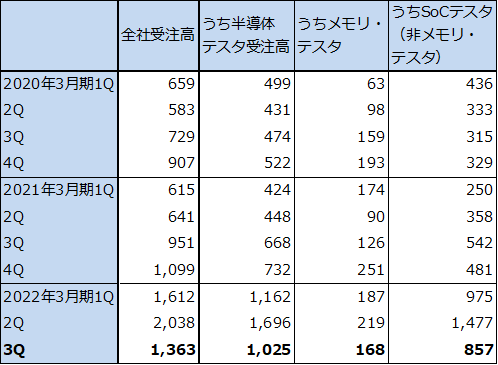

今3Qの全社受注高は1,363億円となり、大幅に増加した今2Q2,038億円から急減しました。今1Q1,612億円にも届きませんでした。このうち、SoCテスタ受注高は、今1Q975億円、今2Q1,477億円、今3Q857億円、メモリ・テスタ受注高は同187億円、219億円、168億円となりました。

四半期受注高がこのように乱高下した理由は次の通りです。SoCテスタの納期が長期化したため、顧客が生産計画を長めに見直し、今2Qにおいて従来の受注-出荷リードタイムを超える長期の先行発注を行う動きが起こりました。そのため、今2QのSoCテスタ受注高は高水準だった今1Q975億円を大きく上回る1,477億円になりました。

今3Qに入っても、このリードタイムの長期化には変化はありませんが、先行発注の動きは収まっており、このため、今3QSoCテスタ受注高は857億円と比較的落ち着いた数字になりました。ただし、テスタ需要は依然として強く、今3Qの全社受注高1,363億円は当初の会社側想定に対して360億円上振れました。このうちSoCテスタが270億円(スマートフォンのアプリケーションプロセッサ(カメラ、ゲーム機能などを制御する)、HPC(ハイパフォーマンスコンピューティング。パソコン、サーバー、ゲーム機など)、ディスプレイドライバー用IC、自動車、産業機器向けなどが増えた)、残りがメカトロニクス(テスタ付属の搬送機など)、システムレベルテストの受注増加分になります。今4Q全社受注は1,487億円へ小幅ながら増加する見込みです。

また、2022年3月期通期の全社受注高会社予想は前回の5,650億円(2021年3月期は3,306億円)から6,500億円へ上方修正されました。受注予想の増加分850億円の中で700億円がSoCテスタですが、先端、汎用両方に向けて需要が増加しています。

受注残高は、部材不足が続いており(特に半導体が不足)、需要に見合った生産を十分行うことが出来ないため、2021年9月末2,858億円、2021年12月末3,125億円から2022年3月末予想3,512億円へ増加する見込みです。

また、サービス他の受注高は、今1Q310億円、今2Q167億円、今3Q224億円と波はありますが順調でした。保守の年間契約更新とシステムレベルテストが堅調でした。

地域別受注高の動きを見ると、台湾向けは今1Q514億円、今2Q885億円、今3Q383億円、韓国向けは同205億円、344億円、190億円と、前述の先行発注が収まったことにより、SoCテスタ受注が大きく調整しました。一方で中国向けは、同459億円、461億円、480億円と堅調でした。テレビ、スマートフォン向けディスプレイドライバーIC用テスタの受注が好調でした。

グラフ1 アドバンテストの全社受注高

グラフ2 アドバンテストの半導体テスタ受注動向

グラフ3 アドバンテスト:「サービス他」の受注高、売上高

3.2022年3月期会社予想業績は上方修正。2023年3月期楽天証券予想も上方修正

受注高は四半期ベースで大きく変動していますが、積極的なテスタ投資は今期、来期以降も続くと予想されます。会社側は2022年3月期業績予想を、前回の売上高4,000億円、営業利益1,050億円から、売上高4,100億円(前年比31.1%増)、営業利益1,150億円(同62.6%増)へ上方修正しました。楽天証券でも同じ水準へ上方修正します。

また来期2023年3月期もテスタ需要好調が予想されます。楽天証券ではSoCテスタ需要の好調持続とメモリ・テスタ需要の回復を予想し、売上高5,100億円(同24.4%増)、営業利益1,550億円(同34.8%増)と予想します(前回予想は、売上高5,000億円、営業利益1,450億円)。

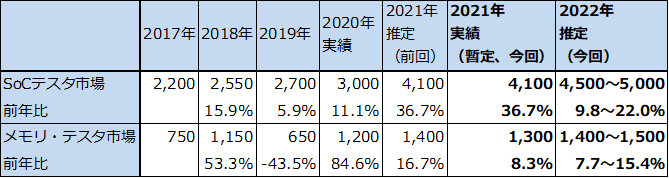

先端半導体、汎用半導体の双方で半導体の中身が複雑になり、高性能テスタの所要台数が増加する傾向は当面変わらないと思われます。また、2021年歴年までの10年間はSoCテスタの需要の中心がスマートフォンのアプリケーションプロセッサだったのに対して、2022年はHPC向けがテスタ需要の中心になるとアドバンテストは見ています。また、自動車、産業機器、民生向けも伸びると見ています。

メモリ・テスタでは、2022年も引き続きメモリの高性能化がテスタ需要を牽引すると思われます。

表3 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

表4 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

4.今後6~12カ月間の目標株価を、前回の1万5,000円から1万3,000円に引き下げる

アドバンテストの今後6~12カ月間の目標株価を、前回の1万5,000円から、今回は1万3,000円に引き下げます。2023年3月期楽天証券予想EPS(1株当たり利益)604.8円に成長性と反動リスクの両方を考慮し想定PER(株価収益率)20~25倍を当てはめました。ファンダメンタルズは依然良好ですが、アメリカの金利上昇を契機とした半導体関連等のグロース株の下落率が大きく、アドバンテスト株も大きく下げたため、ファンダメンタルズを反映して再度上昇する場合、時間がかかると思われます。

ただし、中長期での投資妙味は依然としてあると思われます。

表5 アドバンテストの受注高

出所:会社資料より楽天証券作成

ディスコ

1.ディスコの2022年3月期3Qは、44.6%増収、75.0%営業増益

ディスコの2022年3月期3Q(2021年10-12月期、以下今3Q)は、売上高641.86億円(前年比44.6%増)、営業利益232.92億円(同75.0%増)となりました。今2Q比では検収の遅れから小幅減収減益となったものの、前年比では大幅増収増益となりました。

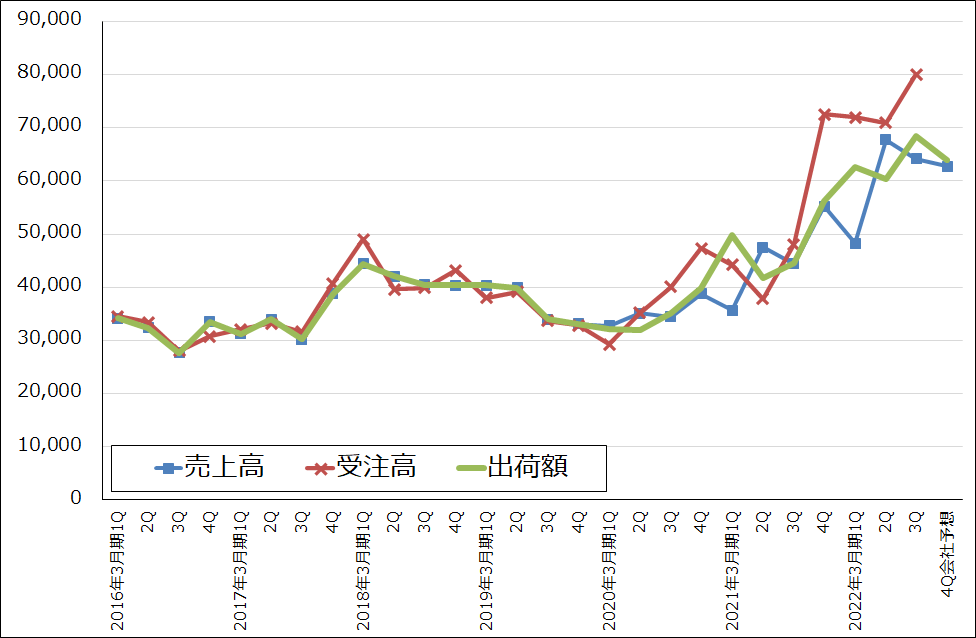

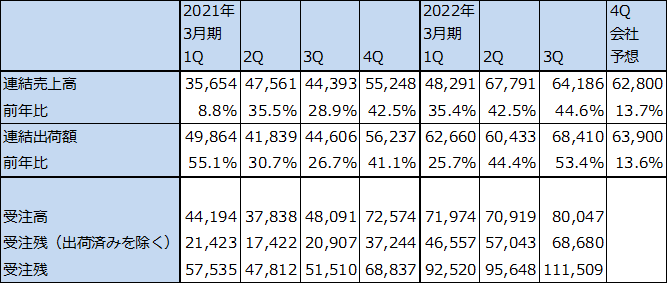

ダイサ(回路を描き込んだシリコンウェハをチップに切り出す)、グラインダ(シリコンウェハの底面を薄く削る)ともに顧客の投資意欲は依然として強く(発注のキャンセルは今のところない)、連結受注高(以下断りがない場合はすべて連結数値)は、今2Q709.19億円から今3Q800.47億円へ大きく伸び、過去最高となりました。需要の実勢を測る上で重要な出荷額も今2Q604.33億円から今3Q684.10億円へこれも大きく伸びました。

また、ダイサ出荷額(単独)が集積回路向け、パワー半導体向け、CMOSイメージセンサ向けの好調により、今2Q比で伸び、過去最高となりました。グラインダ出荷額(単独)は今1Qの水準には届きませんでしたが、パワー半導体向けが大きく伸び、一時的に落ち込んだ今2Q比で急回復しました。精密加工ツール(ブレード)の出荷額も順調に伸びました。

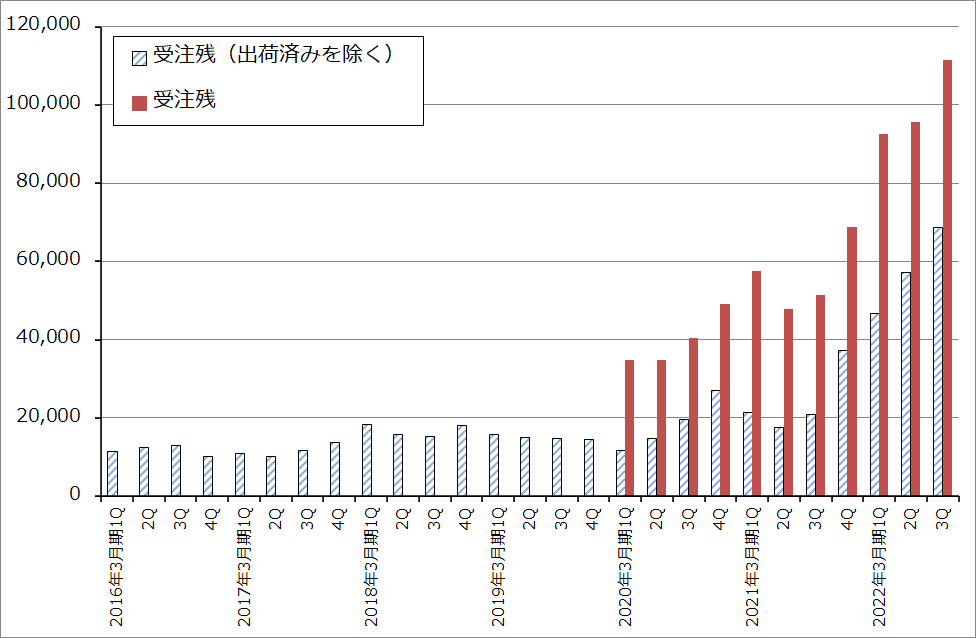

出荷済みを除く受注残高は、2021年9月末570.43億円から2021年12月末686.80億円に増加しました。顧客の投資意欲の強さに対して、人材増強が追い付いておらず、部材不足も響いて生産体制の拡充が十分進んでいない模様です。また、OSAT(後工程専門業者)やデバイスメーカーが先々を見た発注を増やしているため、もともと1~2カ月だった受注-出荷のリードタイムが、過去半年間で平均6カ月以上となっています。これらの事情で、受注高だけでなく、受注残高が増加する傾向にあります。

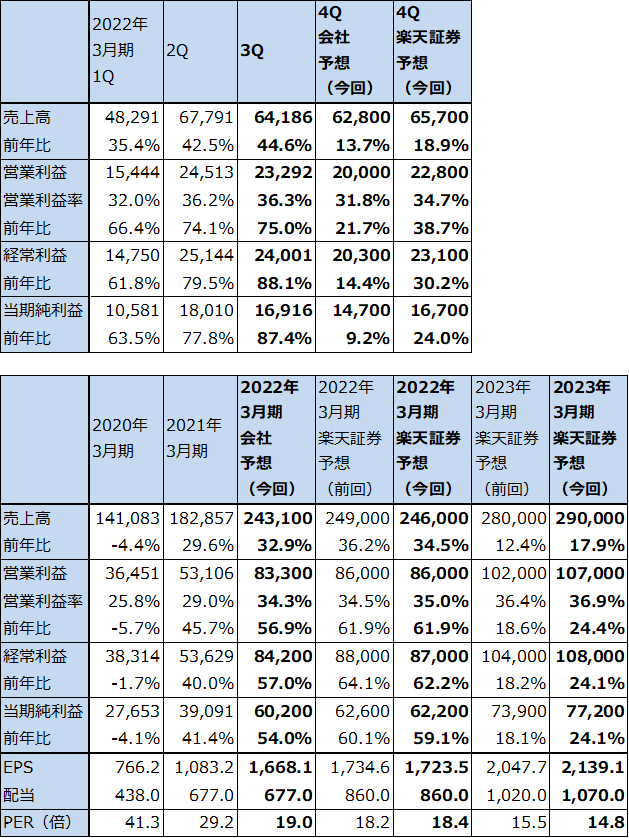

表6 ディスコの業績

発行済み株数 36,090千株

時価総額 1,142,249百万円(2022/1/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ4 ディスコ:売上高、受注高、出荷額(連結ベース)

グラフ5 ディスコ:受注残高

表7 ディスコ:連結受注高、売上高、出荷額

出所:会社資料より楽天証券作成

2.2022年3月期は引き続き業績好調を予想。楽天証券の2023年3月期は上方修正する

2022年3月期会社予想(ディスコは翌四半期のみ会社予想を開示するため、今回の予想は2022年3月期通期予想となる)は、売上高2,431億円(前年比32.9%増)、営業利益833億円(同56.9%増)、経常利益842億円(同57.0%増)、親会社株主に帰属する当期純利益(以下当期純利益)602億円(同54.0%増)となっています。

これに対して楽天証券予想は、前回の売上高2,490億円、営業利益860億円、経常利益880億円、当期純利益626億円を、売上高2,460億円(同34.5%増)、営業利益860億円(同61.9%増)、経常利益870億円(同62.2%増)、当期純利益622億円(59.1%増)と微調整します。会社予想では今4Qは今3Q比で減収減益になる見込みですが、4Qは検収が多い期になると思われること、会社側想定レートが1ドル=105円で営業利益に対して1円当たり12億円の円安メリットが発生することを考慮して、会社予想よりもやや強気の予想にしました。また、前回は営業外収支を20億円としていましたが今回は10億円に引き下げました。

2023年3月期楽天証券予想は、前回の売上高2,800億円(同12.4%増)、営業利益1,020億円(同18.6%増)を、売上高2,900億円(同17.9%増)、営業利益1,070億円(同24.4%増)へ小幅上方修正しました。足元の業績好調を反映しました。

TSMC、インテルなど大手デバイスメーカー中心に活発な半導体設備投資が行われています。ディスコの来期も引き続き好業績が予想されます。

3.今後6~12カ月間の目標株価は、前回の4万5,000円を維持する

ディスコの今後6~12カ月間の目標株価は、前回の4万5,000円を維持します。楽天証券の2023年3月期予想EPS 2,139.1円に、成長性と反動リスクを考慮し、想定PER20~25倍を当てはめました。

株式市場全体の下落が大きいため、株価回復には時間がかかると思われますが、引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アドバンテスト(6857)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。