日経平均は目先の底打ちを確認、本格的な戻り局面トライはまだ

2月相場入りとなった先週末4日(金)の日経平均株価は2万7,439円で取引を終えました。週足ベースでは5週ぶりに上昇し、前週末終値(2万6,717円)比で722円高となったわけですが、前週の下げ幅(805円安)からは9割ほど値を戻した格好です。

週末11日(金)が祝日のため4営業日となる今週の国内株市場は、オプション取引・mini先物のSQ日が前日の10日(木)に前倒しされるスケジュール感の中、反発する場面が目立った先週の流れを踏襲できるかが気になるところです。

ただし、先週の米国市場が残した「置き土産」が少し厄介な存在になるかもしれません。

まずは、いつものように足元の状況から確認していきたいと思います。

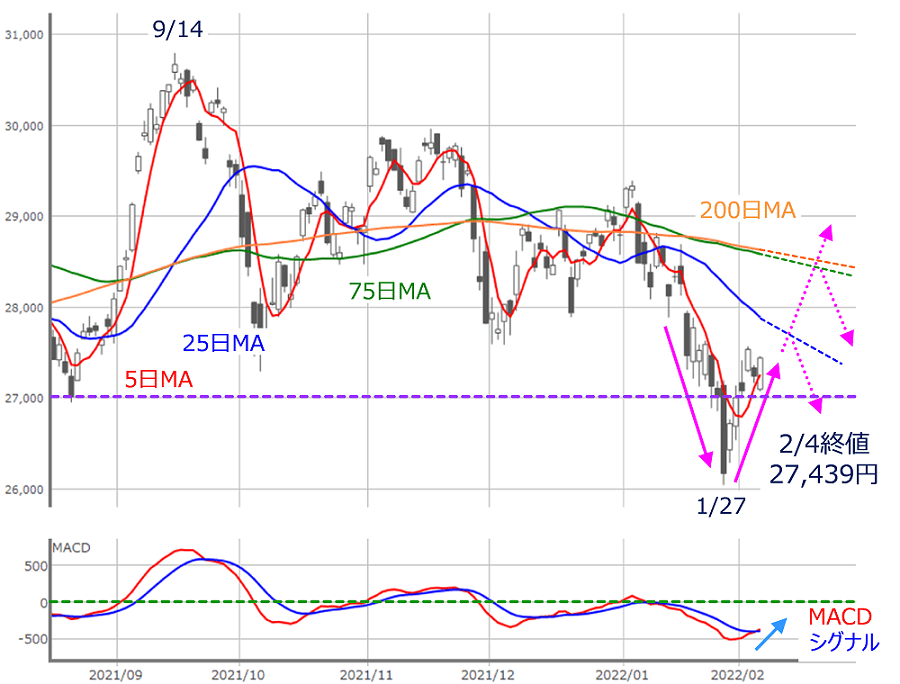

■(図1)日経平均(日足)とMACDの動き (2022年2月4日取引終了時点)

あらためて先週の日経平均の値動きを振り返ると、週初の1月31日(月)に2万7,000円台を回復し、その後はローソク足が陽線と陰線が交互に現れる「鯨幕相場」の中で、しっかり2万7,000円台をキープする展開となりました。

また、下段のMACDも週末の4日(金)にシグナルを上抜けており、チャートの形状は改善していると言えます。

とはいえ、株価と移動平均線(25日・75日・200日)との距離がまだ残されており、目先の底打ちは確認できたものの、本格的な戻り局面をトライするという状況には至っていません。

今後はそれぞれの移動平均線との距離を詰めていけるかが注目されます。先週末4日(金)時点では、25日移動平均線が2万7,886円、75日移動平均線が2万8,582円、200日移動平均線が2万8,632円となっています。

これらの値は日々変動していきますが、2万8,000円台の後半あたりが目先の上値の目安として意識されそうです。

米グロース企業の決算発表が一巡。今週は約1,300銘柄の国内企業決算

その手掛かりとなる企業業績については、米国の注目グロース企業の発表が一巡しつつあるため、国内企業決算への注目度が高まることになります。今週はトヨタをはじめ、ソフトバンクGや東京エレクトロン、ダイキン、ホンダなど、主力企業の発表が相次ぎ、約1,300銘柄の決算が予定されています。

これまでに発表を終えた米国企業の決算を簡単に振り返ると、アップルやマイクロソフト、テスラ、アルファベットなどが好感されて株式市場を押し上げた一方、ネットフリックスやメタ・プラットフォームズ(旧フェイスブック)の決算が嫌気される格好となりました。

とりわけ、2日(水)にネガティブな決算を発表した後に見せたメタ・プラットフォームズの株価下落は相場全体にも波及しました。

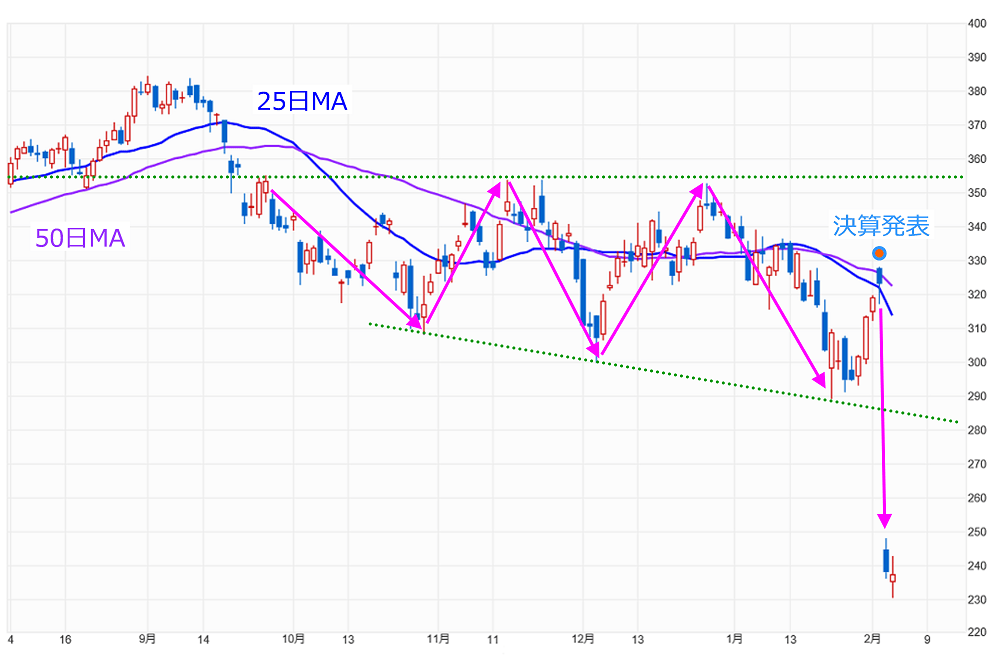

■(図2)メタ・プラットフォームズ(日足)の動き (2022年2月4日取引終了時点)

上の図2を見てもわかるように、メタ・プラットフォームズの株価は、決算を受けて一気に株価が急落しています。決算発表前までは、拡大波動ながらも株価の上げ下げを繰り返す「もちあい」を形成していたのですが、あっさり崩れた格好です。

NASDAQは決算の影響で「リターン・ムーブ」に

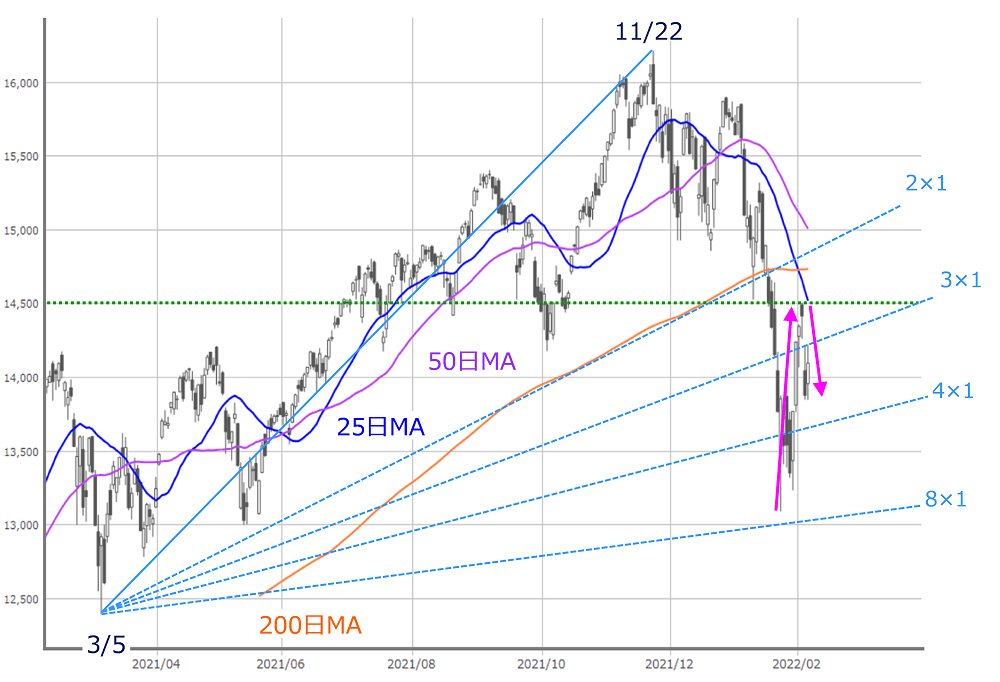

■(図3)米NASDAQ(日足)とギャン・アングル(2022年2月4日取引終了時点)

また、上の図3は米NASDAQの日足チャートです。

前回のレポートで、「NASDAQはギャン・アングルの4×1ラインで踏みとどまり、反発の兆しを見せている」と指摘していましたが、想定していた通り、先週のNASDAQは順調に戻り基調を描いていきました。

2日(水)の取引終了時点では、株価1万4,500p水準をはじめ、25日移動平均線などの節目をトライするところまで上昇し、結構「イイ感じ」だったのですが、メタ・プラットフォームズの決算がこうした相場のムードに水を差し、結果的に節目で株価が跳ね返され、いわゆる「リターン・ムーブ」の格好となってしまいました。

週末の相場を支えたアマゾンの決算

それでも、週末の4日(金)は持ち直し、何とか1万4,000pの株価水準を回復できました。こうした週末にかけての相場を支えたのはアマゾンの決算です。

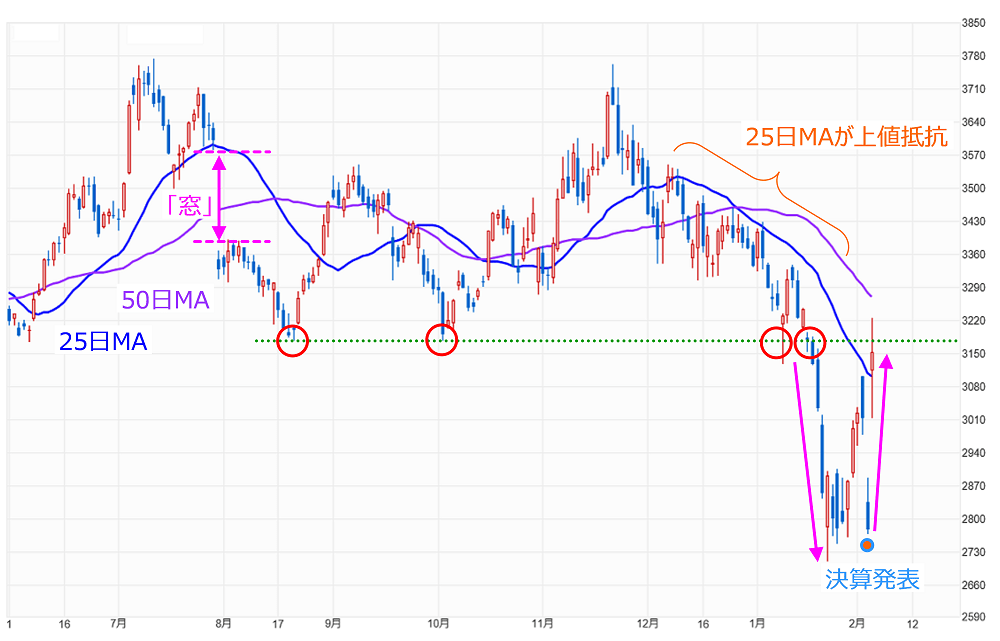

■(図4)アマゾン(日足)の動き (2022年2月4日取引終了時点)

アマゾンの決算については、「四半期純利益が前年同期比98%増」というインパクトもあって大きく上昇する初期反応を見せました。上の図4を見ても分かるように、株価は決算後にこれまで上値の抵抗となっていた25日移動平均線や、節目の株価水準まで戻しています。

一応、直近の株価急落前の水準を回復させてはいますが、50日移動平均線超えをトライするのはこれからですし、昨年11月の高値まではかなりの距離があります。「ひとまず反発したが、継続的な株価上昇につなげられるかはこれから見極め」といったところです。

そもそも、アマゾンの大幅な利益増の要因は、保有しているEV(電気自動車)メーカーのリヴィアン株(昨年11月に上場)の評価益によるところが大きい状況です。

本業については、クラウド部門は成長しているものの主力のネット通販部門が減少しているほか、人件費を含む営業コストが重しとなって営業減益となっていること、売上高見通しも市場予想に届いていないことなどから、株価がこの後も業績期待で上値を伸ばしていけるかは微妙です。

また、利益成長の足を引っ張っている人件費についても、先週末4日(金)に公表された米1月雇用統計で、平均時給の強い伸びが続いていることが示されています。

先日(1月25~26日)開催されたFOMC(米連邦公開市場委員会)後の記者会見で、パウエルFRB(米連邦準備制度理事会)議長が「労働需要の逼迫(ひっぱく)による賃金上昇がインフレ圧力につながっている」と言及したことがあらためて意識される格好となり、3月開催のFOMCでの利上げが現実味を帯びつつあります。

さらに、原油価格の上昇基調や、各国の金融政策の影響による為替の円安傾向も続いているため、今週発表が相次ぐ国内企業の決算についても、インフレをキーワードにこれらが業績に及ぼす影響の見極めがポイントになりそうです。

このように先週の米国市場は、雇用統計によって利上げ観測を強めたほか、企業決算についても業績で明暗が分かれることや、コスト増への意識への高まり、業績を手掛かりに株価が下げ止まっても高値を更新できるほどの強さが感じられず、成長鈍化の兆しも見られるなど、厄介な「置き土産」を残したと言えます。

そのため、今週は積極的に動きづらく、足元で慌ただしかった株価の値動きが落ち着きどころを探って下値を固めるような展開が基本シナリオになりそうです。

なお、ひとつ気を付けておきたいのが、10日(木)に米国で発表される1月CPI(消費者物価指数)です。直近のCPIの結果はインフレ傾向が続いており、CPI後に株式市場下落する傾向が3回連続で続いています。一応注意しておく必要はありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。