高齢期のお金で何が問題か

高齢期になってから、お金で不自由な思いをしたくない。誰でもそう思うのではないだろうか(筆者も、そう思う)。2019年に勃発した「老後2,000万円問題」は、人々のその思いによってあれほどに世間を賑わすことになったのだろう。

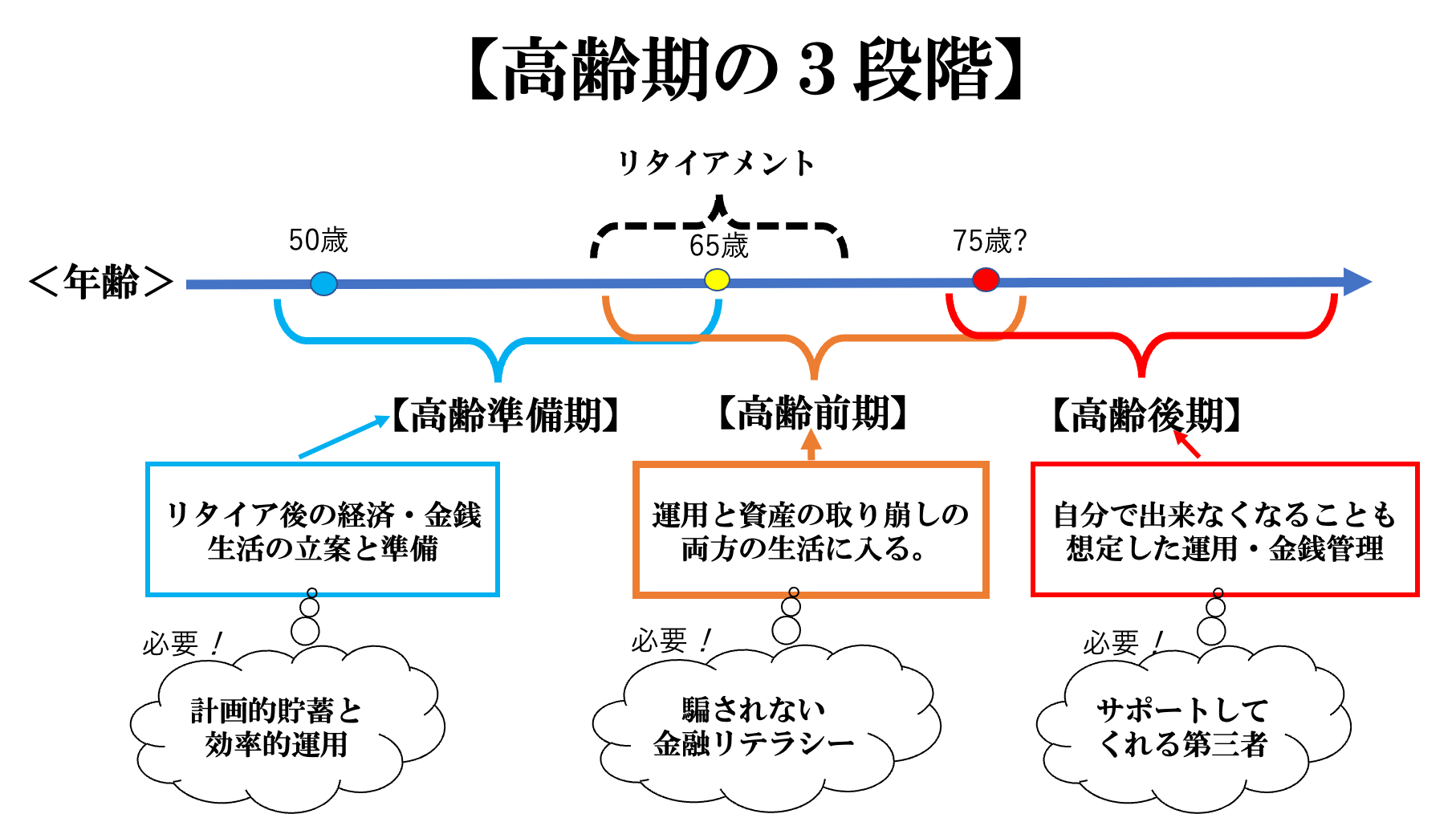

もっとも、一口に「高齢期」と言っても範囲が広い。そして、段階によって主な課題が異なる。

筆者は、高齢期のお金の問題を、年齢別に3段階に分けて説明する事が多い。図1は、それぞれの段階での課題を簡単にまとめたものだ。

図1

45歳くらいからファースト・キャリアの仕事をリタイアする辺りまでの「高齢準備期」では、セカンド・キャリアの生活設計が重要だ。「60歳を過ぎるくらいから、自分はどんな仕事をして、いつまで働いて、いくらぐらい稼ぐのか」を具体的に考える必要がある。セカンド・キャリアの準備には大きく分けて「能力」と「顧客」の二つが必要であり、それなりに長い期間が必要だ。準備期間が短いと、「出来ること」の範囲が貧弱で小さなものになってしまう。

「高齢前期」は、ファースト・キャリアのリタイア後にあたり、自分でお金に関する判断が出来る時期だ。退職金を受け取るなど、生涯で一番お金を持っている時期になる場合もある。率直に言って、金融機関から見ると絶好の営業ターゲットである。

この時期に持っているお金を正しく運用できるか否かで、生涯に使えるお金(又は相続するお金)に大きな差が付く。適切な運用を行い、何よりも余計な手数料を金融機関に支払わないことが大事なのだが、現実には簡単でない。

「高齢後期」は個人差があるが75歳、80歳くらいから後の最晩年の時期だ。この時期の大きな問題は、自分自身が認知症になるリスクに備えることだ。

例えば認知症の症状が進んでしまって、取引している金融機関から「後見人を付けて頂かないと、今後の取引が出来ません」と言われた場合、家庭裁判所に後見人の選任を申し立てると、子供が自分を推薦しても、弁護士や司法書士のような職業後見人が選任される場合が少なくない。そうなると、本人のお金を自由に使えなくなるだけでなく、毎月数万円(本人の資産額に応じて家庭裁判所が決める)の手数料を支払わなければならなくなる。

職業後見人を付けられるリスクを避ける為には、「財産管理等委任契約」と将来必要がある場合には後見人を予め選任しておいた本人の子供等とすることを定めた「任意後見契約」を合体した契約を公証人役場で締結しておくことが予防的な措置になる(ネットで「財産管理等委任契約」と「任意後見契約」というワードで検索すると、契約書のひな形が出てくるので参考にされたい)。

高齢期のお金の問題について、筆者はこうしたことをよく言ったり書いたりする訳なのだが、聴衆や読者は自分自身の高齢が喫緊の問題である人とは限らない。好ましいことだが、近年は、若い世代の人達のお金や投資への関心の高まりを感じることが多い。

セミナーで若い方に高齢期のお金の話をすると、「私には、まだ関係ない」と言いたげな余裕のある顔をされている方が多数目に入る。

だが、この際、彼らに問いたい。「自分のお金はいいとしても、今、あなたの親のお金はどうなっていますか?」と。

親のお金は大丈夫か?三つのチェックポイント

親御さんがご存命の多くの読者にとって、「親のお金」の問題は重要だ。

個別の事情によるが、成人であって働いている子供よりも、親の方が大きな金融資産を持っているケースは少なくあるまい。親世代は長年資産を蓄えているかも知れないし、子供世代はここ20~30年賃金の伸びが鈍いことに加えて資産を蓄えた年数が親よりも短い。

率直に言って、親の方が大きな金融資産を持っていて、この資産の相続額が将来の子供の生活に大きく影響するケースが少なくないはずだ。

特にこうした場合、子供は親の金融資産の状態に重大な利害と関心を持つべきだろう。自分の問題でもあるのだ。

再び、強く言いたい。「親の金融資産の状態に関心を持つべきだ」。

それでは、親の金融資産について、何をチェックしたらいいのだろうか。大まかには、以下の3点だろう。

(1)親の金融資産の在処(とできれば金額)

(2)親の金融資産の具体的な保有対象

(3)親と取引金融機関との関係

先ず、親の金融口座の在処は是非とも知っておくべきだ。例えば、10年間動きの無い銀行預金は「休眠預金」になってしまう。銀行の本店に利益として吸収されてしまい、将来遺族がその存在に気づいても、故人の預金を払い戻して貰えるかには不確実性が生じる。もちろん、気づかなかったらそのままだ。

「金額まではいいから、どこの金融機関にどんな状態でお金があるのかだけは、いつ死んでも分かるようにしておいて欲しい」と親に伝えるべきだ。

もちろん、できることなら、親が実際にどのような状態で幾ら金融資産を保有しているのかを把握しておきたい。

銀行預金だけという状態なら運用としてはもったいないが、悪い金融商品を持っていないという点でほっとするかも知れない。

しかし、金融機関は、お金のある客をなかなか放って置いてはくれない。

例えば、読者の親御さんは、毎月分配型(奇数月分配型も)の投資信託、ラップ運用、外貨建ての生命保険など(いずれも金融庁の平成27事務年度版の「金融レポート」で不適性と高すぎる手数料を指摘されたダメな運用商品である)を持っている可能性がある。説得は大変だろうが、こうした商品は全て解約して、運用をシンプルで手数料がローコストなものに編成し直す方がいい(正しくは、「現値に無関係に」且つ「即刻」だ)。

ただし、この説得が簡単でない場合がある。

親に限らないが、ダメな金融商品を持っている人に対して、その商品がいかにダメなのかを強く説明すると、却って反発を受ける場合がある。ダメな商品を選んだ自分の人格を否定されたような気分になるからだろう。

ある保険分野のコンサルタントに聞いた話なのだが、ダメな保険に加入してしまった顧客に対しては、「早く気がついて、良かったですね」と一言付け加えると、話を聞き入れて貰いやすくなるのだという。なるほどと思った話法のコツなのでご紹介しておく。

もう一点、是非確認しておきたいのは、親御さんがどの金融機関とどのように取引しているかだ。

親御さんが、金融機関の(セールス)担当者のだれか(××さん)について「○○社の××さんは、いい人なので、運用についてはお任せしている」と言っている場合は大変危ない。「縁切り」が必要な場合が多いだろうが、この説得も、なかなか難しい場合が多い。

例えば、その金融機関と担当者に年間一体いくらの手数料を支払っているかを計算してみせて、縁切りに納得してくれるといいのだが、親御さんには、なかなかスッキリ納得して貰えないかも知れない。

担当者との人間関係を切ることに対して、親が大きな抵抗感を抱くこともある。親は、自分に付いている金融機関の担当者に対して、「世話になっている」、「応援したい」、「体面を保ちたい」といった「感情」を持っている場合が少なくない。普段遠くにいる息子に対してよりも、近くで話を聞いてくれるセールスマンの方に親近感を覚える高齢者は少なくない。「セールスの力」は甘く見るべきではない。

しかし、子供としては、辛抱強く食い下がるべきだ。

例えば、運用商品の運用管理費用を年率1%(現実には、この程度ではない場合が多いだろうが)節約して10年間経つだけで、相続する財産の価値がざっと1割変わるのだ。しかも、そのような運用商品を持っているということは、売買の手数料や、為替の手数料などで実際にはもっと多くの手数料をむしり取られている可能性が大きい。

取引金融機関との関係を整理する効果は小さくない。

ともかく上手くやって欲しいが、簡単ではないかも知れないとは申し上げておく。

こうした「親のお金」に関する諸々の問題については、いずれ機会をあらためて、筆者の家のケースについて書いてみたいと思っている。

「二世代運用」の勧め

ところで、読者の親御さんのような高齢者の資産運用については、一般に、債券や預金の比率を増やして、年齢と共により安定的な運用とするべきだという考え方が世間には広まっている。

しかし、高齢であるということは、今後に必要な支出のスケールが見えやすいということでもある。高齢者本人にとって運用リスクの縮小が決定的に重要な場合は案外少ない。だとすると、本人と相続人の利害を考えるなら、高齢者本人が最晩年に至っても、運用リスクは元のままでいい場合が少なくないはずだ。

こうした場合、高齢者本人(読者の親御さん)とたとえば子供(読者自身)が二世代で協力して、親が高齢末期の数年間にあっても、適切なリスクを取った運用を行う事が適切だ。「二世代住宅」という言葉は聞くが、「二世代運用」という言葉は聞いたことがないかも知れない。筆者も、今思いついたのだが、悪くないコンセプトであるように思う。

資産運用にあたっては、親と子供が二世代で協力する「二世代運用」の実現を本気で考えてみて欲しい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。