ハンセンは下落トレンド、上海は上昇ながら中旬以降は押し目形成

この1カ月間の市場の動きを振り返ってみると、ハンセン指数は軽いリバウンドを挟むものの下落トレンドを形成、上海総合指数は上昇トレンドながら、12月中旬以降は押し目形成といった展開でした。

2021年1月以降の主要株価指数の動き

出所:各取引所統計から筆者作成(直近データは2021年12月20日、NYダウ平均株価は12月17日)

ハンセン指数は米中関係の緊迫化、上海総合指数は海外からの資金流入、金融緩和政策が主要な変動要因でした。

今後の相場見通しに関して重要なポイントとなる部分を整理して説明しておきます。

まず、気になるのは米中関係です。すぐに改善に向かうとは到底思えませんが、米国側も手詰まり感があります。

外交的ボイコットと対中強硬策の影響は?

北京五輪の外交的ボイコットは経済面に限れば何の影響もありません。

米国商務省は16日、中国企業34団体を実質的な禁輸措置を意味する「エンティティー・リスト」に追加すると発表しました。合わせて、ドローンメーカーのDJI、画像認識システムメーカーのメグビー、スーパーコンピューターメーカーの曙光信息産業など8社を投資禁止のブラックリストに追加すると発表。

これらの措置も、個別企業にとっては成長の妨げとなるでしょうが、だからといって短期的に景気の下押し要因となるほどではありません。技術に関してはどんな形をとっても流出を防ぐのは困難です。資金については資本市場を充実させることで代替は可能です。

米国のこうしたやり方はトランプ政権以来のもので、過去の経験を振り返る限り、いずれもマクロ経済に対してはほとんど影響を与えませんでした。

とはいえ、株式市場では売りたい投機家は少なからずいて、彼らにとっては米国の対中強硬策は格好の売り材料となります。打ち出されるたびに香港市場から資金は流出しています。

ただ、中国のファンダメンタルズに影響が軽微である以上、株価はいずれ戻ると予想します。長期投資家にとっては、こうした理由での下げは絶好の買い場といった見方もできるでしょう。

対中強硬策が逆に米国経済に影響を与える可能性はないでしょうか。米国が新疆ウイグルに関連する企業の製品の輸入を全面的に禁止するならば、それは輸入物価の上昇につながってしまいます。

もし仮に、中国共産党を激怒させ、彼らが米国への輸出を禁止すると言い出せば、米国株式市場は極めて大きな影響を受けるでしょう。実際に輸出を絞る措置などの報復措置を行えば、米国の物価は上昇傾向に歯止めがかからなくなるリスクがあります。

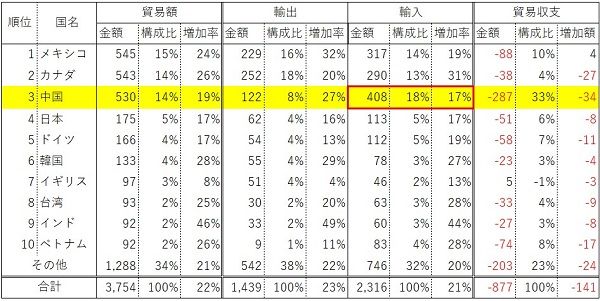

以下の表は米国から見た国別貿易状況です。中国からの輸入が圧倒的に多い点が米国の大きな弱点です。米国にとって、ロシアと中国とでは決定的に違うということです。

表:米国における国別貿易状況(2021年1-10月)

出所:U.S. Census Bureau Foreign Trade Statistics

本土市場には本土・香港ストックコネクトを通しての資金流入が加速しています。

北向き資金と呼ばれる外国人投資家によるA株投資額は、12月1日から16日まで連続して純流入(買い越し)となりました(17日、20日は純流出でした)。9日の純流入額は216億6,000万元(3,856億円、1元は17.8円で計算、以下同様)で、過去2番目に多い額となりました。

海外からの流入、オンショアとオフショアの壁

中国国債にも海外から資金が流入しています。こちらは11月のデータですが、海外投資家による買入額は879億元(1兆5,646億円、データはチャイナボンド)で1月以来の高水準です。外国人の中国国債保有額は過去最大の2兆3,900億元(42兆5,420億円)に膨らんでいるそうです(12月9日、「ブルームバーグニュース」より)。

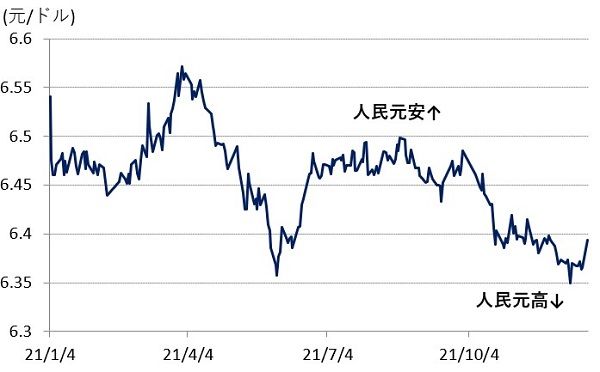

下の図は2021年に入ってからの人民元対ドルレート(基準値)の推移を示したものです。10月に入ってから、人民元高が進んでいます。中国恒大集団(03333)のデフォルトが懸念された中で人民元が上昇していることに着目してください(12月20日は利下げがあったので下落している)。

図:人民元対ドルレート(基準値、日次)

出所:中国人民銀行

恒大集団は9月以降、フィナンシャルアドバイザーや法律顧問とともに、資本ストラクチャーや資金流動性の状況について分析・評価を行っており、それをもとに債権者と話し合いを続けています。企業リストラを行い処理しようとしています。

その話し合いに、広東省政府は作業チームを派遣しています。当局のサポートの下で、個別案件ごとに払えない金利、元本をどうするのかについて、粘り強い話し合いが行われています。厄介なのはあくまで外貨建て債券だけです。

中国の金融システムはオフショア、オンショアの壁がはっきりと設けられています。香港などのオフショア(海外)市場で起きているデフォルトはあくまでも国際ルールに基づいて処理されるでしょうが、オンショア(国内)市場では国内の監督管理スキームの中で処理されます。

今回のデフォルト騒ぎは、恒大集団が当局の指導から大きく逸脱した拡大路線を長年続けてきた結果です。“住宅は住むためのもので、投機の対象ではない”。

同社など一部の不動産開発企業が投機を助長するような拡大戦略を続けてきたのですが、これ以上許容できなくなった中国共産党が、国家権力によって、唐突に財務面での規制を“後付け”するといった強硬手段で、バブルを退治し、同社をはじめ行儀の悪い企業を厳しく粛清しようとしているというのが実態です。

当局の主導により現在のデフォルト騒ぎが起きている以上、当局は用意周到に作業を進めています。中国の銀行は4大国有商業銀行、交通銀行(03328)、中国郵政儲蓄銀行(01658)、国家投資公司系の商業銀行、地方政府による都市銀行から末端の農村信用合作社に至るまでほぼ実質的な国有セクターで占められています。

民営で大きなところといえば、民生銀行ぐらいですが、その民生銀行であっても中国銀行保険監督管理委員会、中国人民銀行から細かい規制を受けています。

中国の銀行が自らの利益の最大化だけを貫くようなことはできません。中国共産党が金融市場の安定を高度に重視している以上、銀行はその任務を遂行しなければなりません。

貸し渋りも、貸しはがしも到底許されず、債務不履行リスクも経済に影響が出ると当局が判断すれば、追い貸しでも、モラトリアムでもあらゆる方法をもって対処されることになるでしょう。

ポイントを整理すれば、中国国内の金融システムはオフショア市場を介して部分的にしか対外開放されていません。国内において銀行は国家による強い統制といった枠組みの中でのみ、自由な経営が許されています。バブル崩壊はぜい弱な金融システムに起因するところが大きいのは、日本の例を挙げるまでもありません。

こうした中国金融システムの特徴を欧米機関投資家が知らないはずはありません。だから、彼らは恒大集団のデフォルト騒ぎの中で、人民元資産を買いに出たのだと考えています。

2022年の経済運営のキーワードは“安定”

中国市場だけでなく、グローバル市場全体が少々ボラティリティーの高い状態となってきました。

米国の物価上昇について、過剰な流動性の供給が主な要因であるとすれば、その過剰を取り除くべく、テーパリング(量的緩和の段階的縮小)を進め、状況に応じてそれを加速させる必要があるでしょう。

しかし、過剰な流動性の供給が弱まり、やがてそれが資金吸収に入ったときに、株式市場は耐えられるでしょうか。物価上昇はそれで収まるでしょうか。FRB(米連邦準備制度理事会)の手腕がこれまで以上に試される局面です。

中国人民銀行は15日から、預金準備率を引き下げました。20日には最優遇貸出金利の一部引き下げ(5年物は据え置き)を発表しました。中国は米国とは逆に金融緩和に動いています。

2022年の経済運営方針を決める中央経済工作会議が12月8日から10日の日程で行われ、その内容が一斉にマスコミを通じて報じられました。それを評価した市場関係者の一致した意見は、“安定”が来年の経済運営のキーワードになるということです。

米中関係の緊迫化は長期化するとみられ、ゼロコロナ政策によって消費は簡単には回復しないでしょう。米国が中国のハイテク企業を狙い撃ちにしている以上、第14次五カ年計画が始まったばかりとはいえ、国家主導によるあからさまなハイテク振興政策は打ち出しにくいところがあります。

金融緩和による恩恵に注目

2022年はとにかく“守り”を固め、経済の安定を図るということです。

今回の注目銘柄は金融緩和によって恩恵を受けるセクターの中から選びました。いずれも経営基盤の強固な銘柄で、うち3銘柄は配当利回りの高い銘柄です。投資も安定志向です。

なお、中国本土に本社を置く企業の場合、決算期は12月に統一されていますが、権利落ちは決算発表後に開かれる株主総会後となります。

注目の中国株1:中国工商銀行(01398)

4大国有商業銀行の一角。総資産額、経常収益(一般企業の売上高に相当)、純利益などの規模でも、収益でも業界トップ(2021年1-9月期)の銀行です。

経常収益(2021年1-9月期)の内訳を見ると、純利息収入が79%、純手数料収入が16%、投資収益などが4%(四捨五入のため合計は100%とならず)です。

2021年1-9期業績は7%増収、10%増益でした。純資金利ざや(NIM:(利息収入-支払利息)/利息を生む資産の平均残高)は年換算で2.11%を確保、貸出資産が増加したことで純利息収入が6%増となりました。

手数料収入は伸び悩んだのですが、7-9月期に金融収益が急回復したこともあり、増収増益を達成しました。不良債権自体は2020年末と比べて少し増えてはいますが、不良債権比率は1.52%で逆に少し下がっています。

7-9月期は10%増収、11%増益でした。直前の四半期の業績は上向いています。

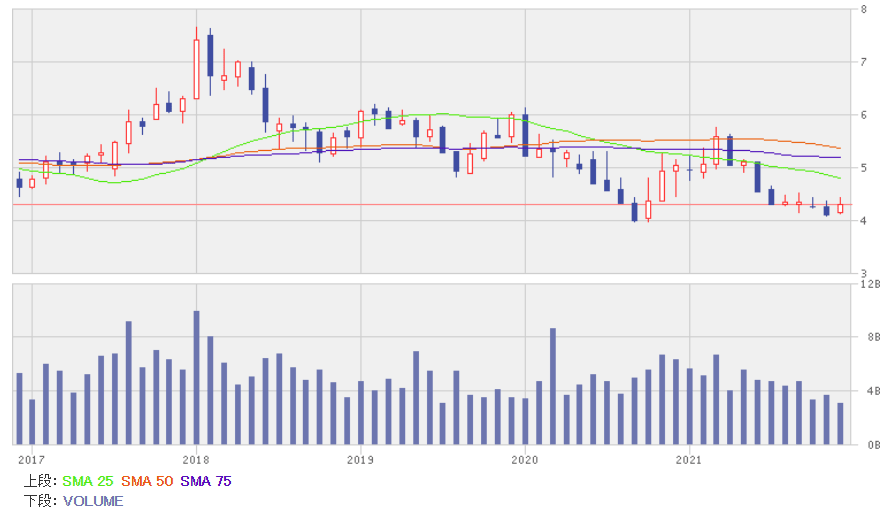

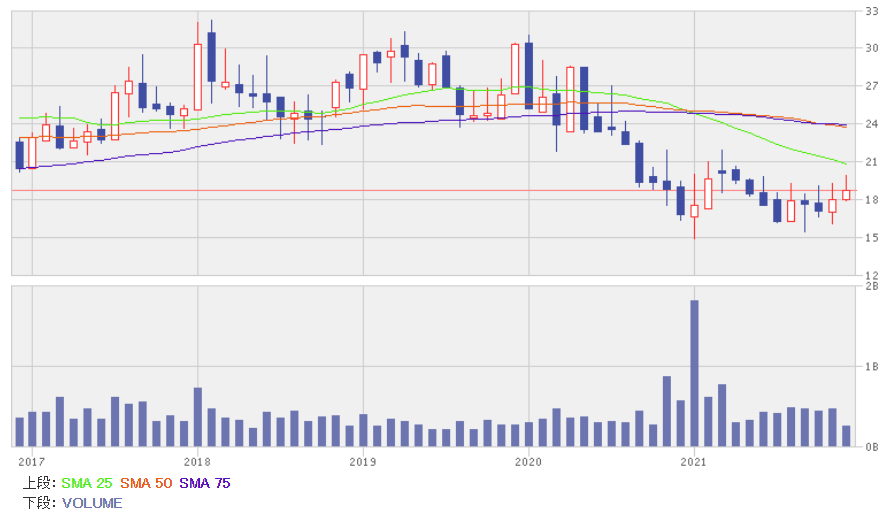

グラフ:中国工商銀行の月足

出所:楽天証券ウェブサイト

中国工商銀行の株価は月足ベースで見ると、2021年の夏以降、底ばい状態が続いており、過去5年間で最も安い水準に近づいています。

不動産向け融資の不良債権化が心配かもしれませんが、既に当局の不動産政策は最も厳しい時期を過ぎているとみています。実績配当利回り(12月20日)は7.7%あります。バリュー投資銘柄として注目です。

一般論ですが、銀行株は金融引き締め局面では業績がよくなり、緩和局面では逆に悪くなるといわれています。金利が上昇する局面では貸出金利の方が預金金利よりも早く上昇し、利ざやが改善するからで、金利低下局面ではその逆となるからです。

しかし、今回の金融緩和局面では、穏健な金融政策といったスタンスなので、波及効果の大きな利下げよりも、より穏やかで経済面で生じる副作用のより小さな預金準備率の引き下げが中心になると予想しています。利ざやの縮小による影響よりも、貸し出しの伸びによる効果の方が大きいと見ています。

注目の中国株2:招商銀行(03968)

総資産(2021年9月末時点)では4大銀行、交通銀行、中国郵政儲蓄銀行に次ぐ規模の商業銀行で、名前が示すように国務院直属の投資公司である招商局集団のグループ会社です。

経常収益(2021年1-9月期)の内訳を見ると、純利息収入が60%、純手数料収入が30%、投資収益などが10%です。中国工商銀行などの国有商業銀行と比べると、預金、貸し出し業務よりも手数料ビジネスや投資業務のウエートが大きいといった特徴があります。

2021年1-9期業績は13%増収、22%増益でした。純利息収入は8%増にとどまったのですが、純手数料収入が12%増、投資収益が79%増と好調でした。資産委託管理、投資銀行ビジネスが順調に拡大しています。7-9月期では13%増収、21%増益です。業績はしっかりしています。

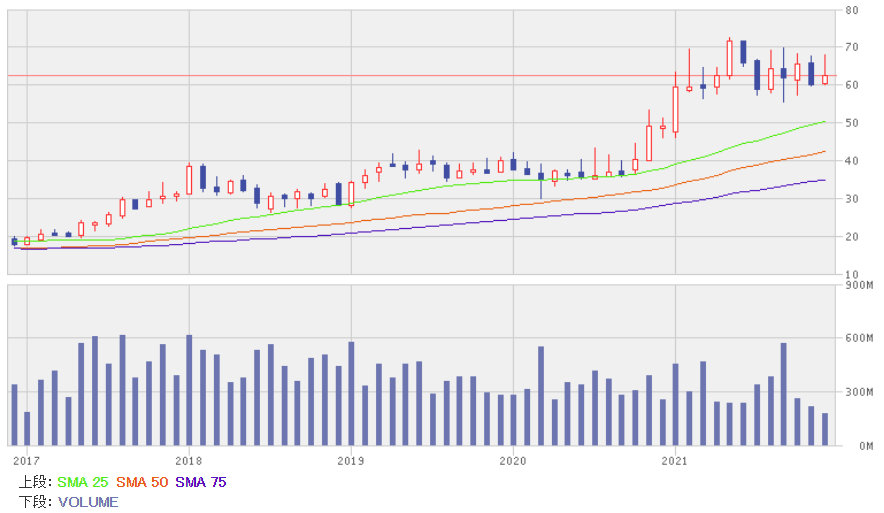

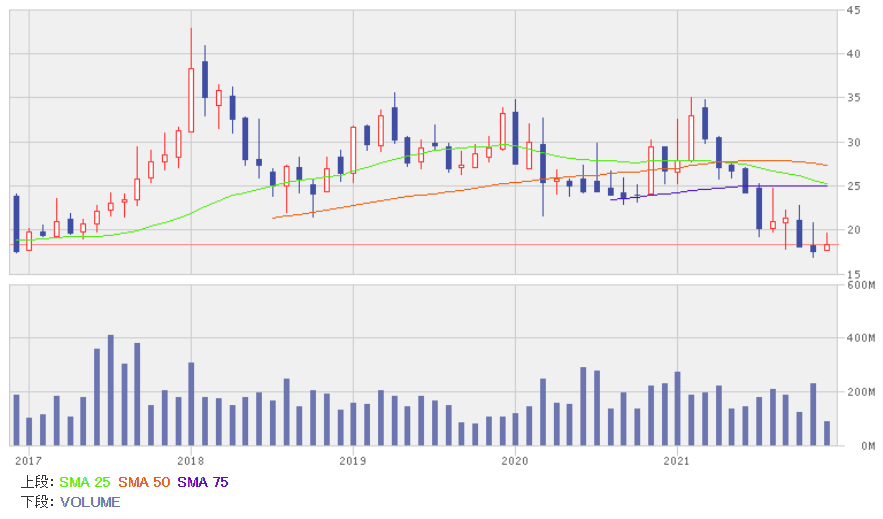

グラフ:招商銀行の月足

出所:楽天証券ウェブサイト

同じ中国本土を営業基盤とする銀行でありながら、中国工商銀行と招商銀行の過去5年間の値動きは全く異なっています。当然、招商銀行のバリュエーションは高く、実績配当利回りは2.5%にとどまっています(12月20日、中国工商銀行と同様の条件で算出)。

招商銀行はリテール業務に強みがあり、消費者の所得向上を捉えるべく、カードビジネスや、資産運用ビジネスを強化していて、それがうまくいっています。銀行セクターの中で、中国工商銀行をバリューの代表と評価するなら、招商銀行はグロースの代表と評価できます。

注目の中国株3:中国海外発展(00688)

国家の建設事業を長年担ってきた中国建築集団傘下の不動産開発会社です。全国主要都市で幅広く事業を展開、2021年1~10月の不動産販売額は業界第6位です。

関連会社も含めた2021年1~11月の契約販売額は3,297億元で2.7%増、契約面積では1,662万平方メートルで3.1%減でした。

不動産開発会社の決算は特殊です。表面上の数字だけでは本当の業績動向(特に利益)を評価するのは難しいといった特徴があります。あくまで参考として見ておいてください。2021年6月中間期は22%増収、1%増益でした。

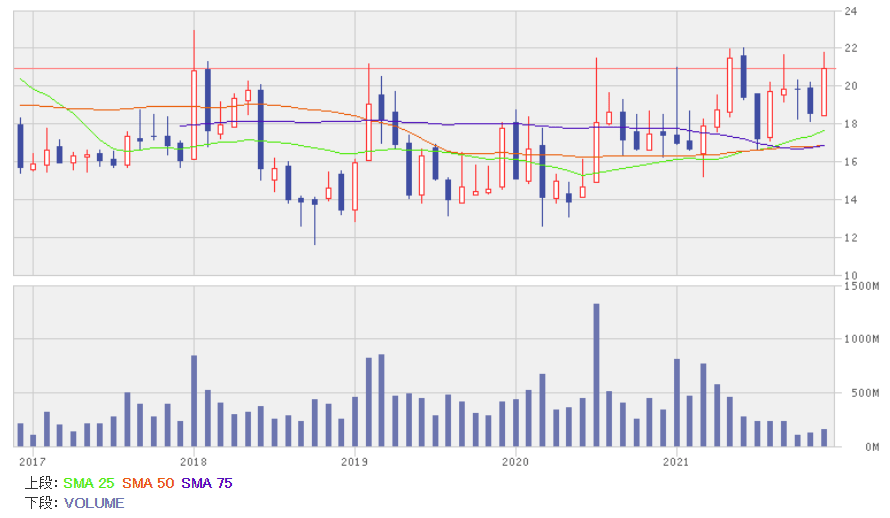

グラフ:中国海外発展の月足

出所:楽天証券ウェブサイト

不動産セクターの中では“出自のよさ”が際立っています。これまで割高なことが多かった同社ですが、さすがに2020年9月から始まった厳しい不動産規制の影響は免れず、株価は大きく売られています。

とはいえ、恒大集団のデフォルト懸念が高まった2021年の夏以降も株価は崩れていません。むしろ底堅い値動きとなっています。また、配当利回り(12月20日)を見ると、6.6%と高水準です。

不動産業界全体の見通しですが、かつてのような価格急騰が続くとは決して考えてはいません。

しかし、若者世代の住宅購入意欲は根強く、また、地方政府が中心となって行われる地域振興政策、開発投資、国家が進めるスマートシティー建設、共同富裕を実現させるための郷村振興などの効果によって、“住むための住宅”の需要は大きく誘発されるでしょう。

住環境のイノベーションも進むでしょう。中国は依然として、不動産開発投資の安定的な成長を必要としています。

民間企業にはない国有企業としての経営の安定感も、同社に対する重要な評価ポイントです。

少し大げさに、楽観的にいえば、「中国の発展は全方位に及び、不動産バブルなど踏み越えて、私たちの見たことのない新しいステージに到達する」といったイメージです。

注目の中国株4:万科企業(02202)

深セン証券取引所が発足すると同時に上場を果たした中国を代表する不動産開発企業です。深セン市の地下鉄を運営する深鉄集団が2017年より筆頭株主となっていますが、持株比率は27.6%です。“鉄道+不動産”といった発展モデルを支持するぐらいで、経営面では大きな関与はありません。

営業エリアは深セン市に限らず、長江デルタ、珠江デルタ、環渤海湾といった中国3大経済圏や、中西部の重点都市に広く分布しています。2021年1~10月の不動産販売額は碧桂園(02007)に次ぎ第2位です。

2021年1~11月の契約販売額は5,642億元で6%減、契約面積では3,458万平方メートルで14%減でした。2021年1-9月期の業績は12%増収、16%減益でした。

グラフ: 万科企業の月足

出所:楽天証券ウェブサイト

株価は過去5年間で最も安い水準となっており、実績配当利回り(12月20日)は8.5%です。

中国では1998年、住宅制度改革を実施、住宅の分配体制が全面的に停止され、市場化体制に変わったのですが、同社はこの大改革が行われる前から不動産開発を行っている業界の草分け的存在です。

これまで創業者である王石氏(2017年6月、会長を辞任)の経営手腕が高く評価されてきました。民営の競合他社が利益率の高い高級物件の開発に力を入れる中、投機対象物件ではなく、庶民が住むための住宅の供給に力を入れることで長年、業界トップクラスの地位を確保してきました。

2020年9月から始まった財務指標による厳しい規制については、中国海外発展同様、最初からクリアしています。経営方針は国家の方針に沿ったものであり、今後も、業界をけん引する企業であり続けると評価しています。

注目の中国株5:中信証券(06030)

国家投資公司であるCITIC傘下の証券会社です。総資産、純資産といった規模においても、売上高、純利益といった収益においても、中国最大の証券会社です(2020年12月期決算データで比較)。

もう少し細かいデータを示しておくと、顧客預かり資産、委託管理資産、ブローカレッジ収入でトップ、投資銀行業務収入、引き受け業務収入では中信建投証券に次いで第2位です。

2021年1-9月期は38%増収、39%増益でした。本土市場が堅調に推移したことで、積極的に展開している資産管理ビジネスの手数料収入が大きく伸びました。また、自己売買業務、信用取引業務なども好調でした。

グラフ:中信証券の月足

出所:楽天証券ウェブサイト

過去5年間の値動きは安定しています。実績配当利回り(12月20日)は2.4%です。金融緩和は証券市場にとって大きな好材料です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。