2021年、中国株への評価は揺れ動いた

残りわずかとなった2021年相場ですが、この1年を振り返ってみると、中国株、もしくは中国情勢に対する評価が例年以上に大きく揺れ動いた年だったと言えます。

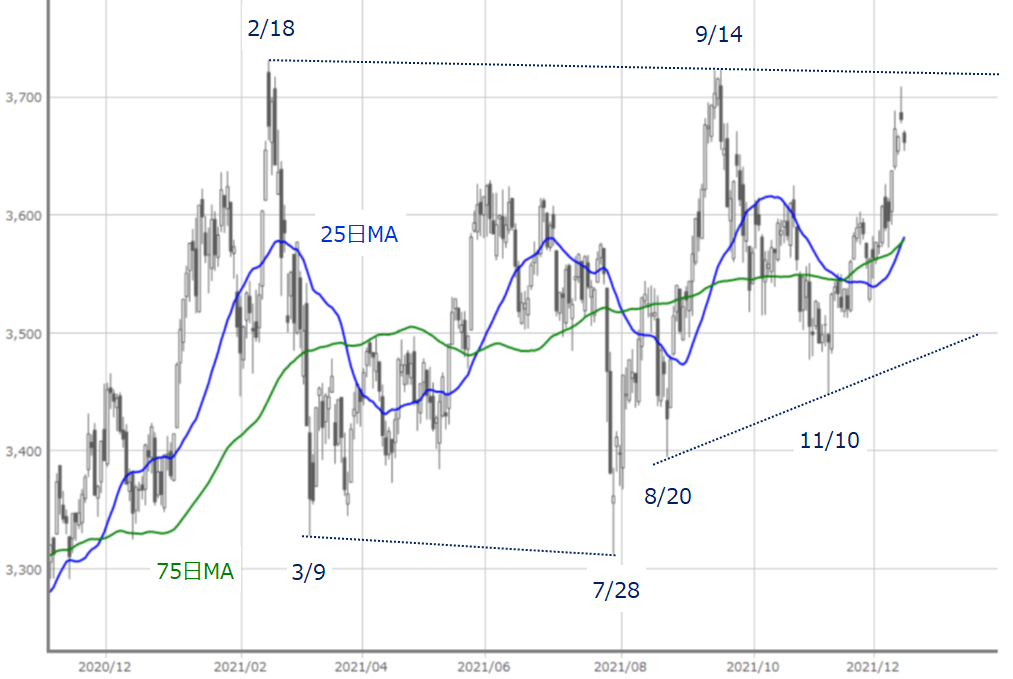

■(図1)上海総合指数の動き(2021年12月14日終了時点)

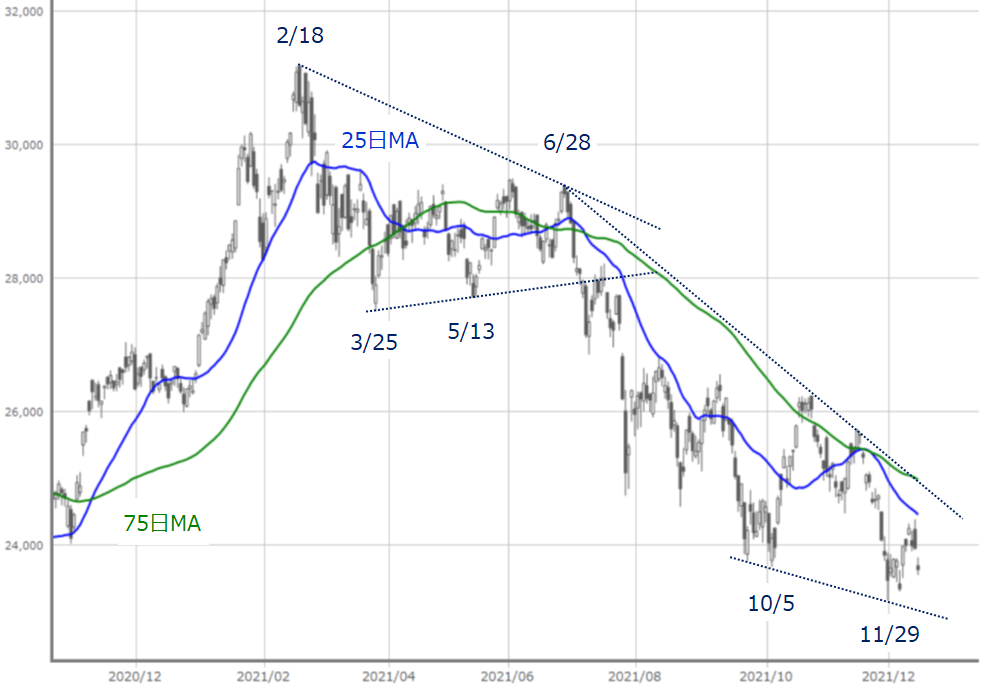

■(図2)香港ハンセン指数の動き(2021年12月14日終了時点)

これまでの中国株の推移をあらためて確認すると、2021年の序盤は比較的好調に推移していました。

新型コロナウイルスに対する徹底した封じ込め策によって、経済・社会活動が早期に立ち直りを見せるなど、いわゆるコロナ対応の「勝ち組」として、前年(2020年)の半ばから見せていた株価の戻り基調が年をまたいでも続いた格好です。

チャートを見ても分かる通り、上海総合指数・香港ハンセン指数はともに、調整を交えながら株価水準を切り上げていったわけですが、結局このタイミングでつけた高値(2月18日)が、これまでの年初来高値となり、ここから中国株に対する評価の雲行きが怪しくなっていきました。

米中関係と中国当局の各分野への介入・締め付けがネックに

まず、コロナ対策勝ち組の定義が、「封じ込めによる感染拡大抑制」から「ワクチン接種の進展による経済再開」へと移ったことで、中国の優位性が薄れていきました。

また、米バイデン政権の誕生によって期待されていた米中関係の改善も実現せず、米国以外の国との関係についても、台湾への圧力やウイグル族への人権弾圧などをめぐって外交的なあつれきが生じるなど、次第に中国リスクが意識されるようになりました。

さらに、中国当局が「共同富裕」を大義名分として、大手ハイテク・IT企業をはじめ、不動産業界や教育業界、芸能・ゲーム業界など、あらゆる分野への介入や締め付けを強めたことで警戒感が強まりました。

特に不動産業界については、中国恒大集団をはじめとする中国不動産企業の債務問題が深刻化し、今後の行方と影響が懸念されています。

その後の上海総合指数は一定の範囲内での動きとなっていますが、香港ハンセン指数は明らかに右肩下がりのトレンドとなってしまいました。

そのため、こうした中で迎える2022年の中国株投資について、現時点では「やっぱり避けるべき」というスタンスが増えてしまうのは仕方がないのかもしれません。

実際に、米中関係においては、2022年秋に中国で開催される共産党大会で習近平党総書記の3期目就任が確実視されていますが、国威発揚などイベントを盛り上げるための地ならしは欠かせないため、米国に対して弱腰になるわけにはいかない状況です。

一方の米国も、中間選挙を控えているという事情があり、お互いに歩み寄って関係が大きく改善するという期待は膨らみにくそうです。

中国当局による各分野への介入・締め付けについても、先ほどの党大会に向けた地ならしの一環の意味があります。

また、中国不動産企業の債務問題については、国内外の金融システム不安は回避できるという見方が優勢ではあるものの、中国経済における不動産と周辺産業の寄与度は高く、中国経済の下押し圧力としてくすぶり続けることになります。

もちろん、介入の手綱が多少緩むことも想定されるほか、景気を支える政策も出てくると思われますが、バブルを助長させかねない積極的な浮揚策を打つまでには至らないと思われます。

2022年、中国株が弱含む局面は「買いのチャンス」か

したがって、2022年の中国株の見通しはかなり厳しいと言えますが、問題なのは中長期的な時間軸ではどうなのか? ということです。2022年内に成果が挙げられないとしても、後に大きな果実をもたらすのであれば、2022年相場で中国株が弱含む局面は「買いのチャンス」となり得ます。

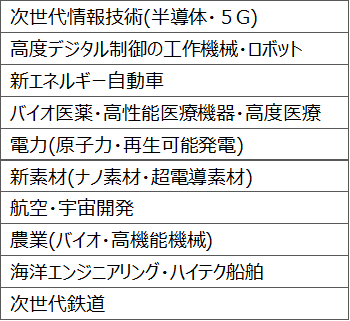

確かに、中国当局は不動産投資を中心とする従来の成長モデルに限界を感じているのも事実です。例えば、「中国製造2025」といった政策にもあるように、中国はすでに次の経済成長の柱となる産業の育成に着手しています。

つまり、中国当局の介入は、目先の経済への悪影響を覚悟しつつも、不動産市場の歪みを解消して住宅価格を引き下げ、マネーや人的資源をハイテク産業や研究開発に振り向けて、持続可能な成長を実現するための荒療治を行っているという前向きな見方もできるわけです。

■(図3)「中国製造2025」の重点分野

であれば、上記の分野に属する銘柄やETF(上場投資信託)の購入は中長期的に見て、検討に値するかもしれません。

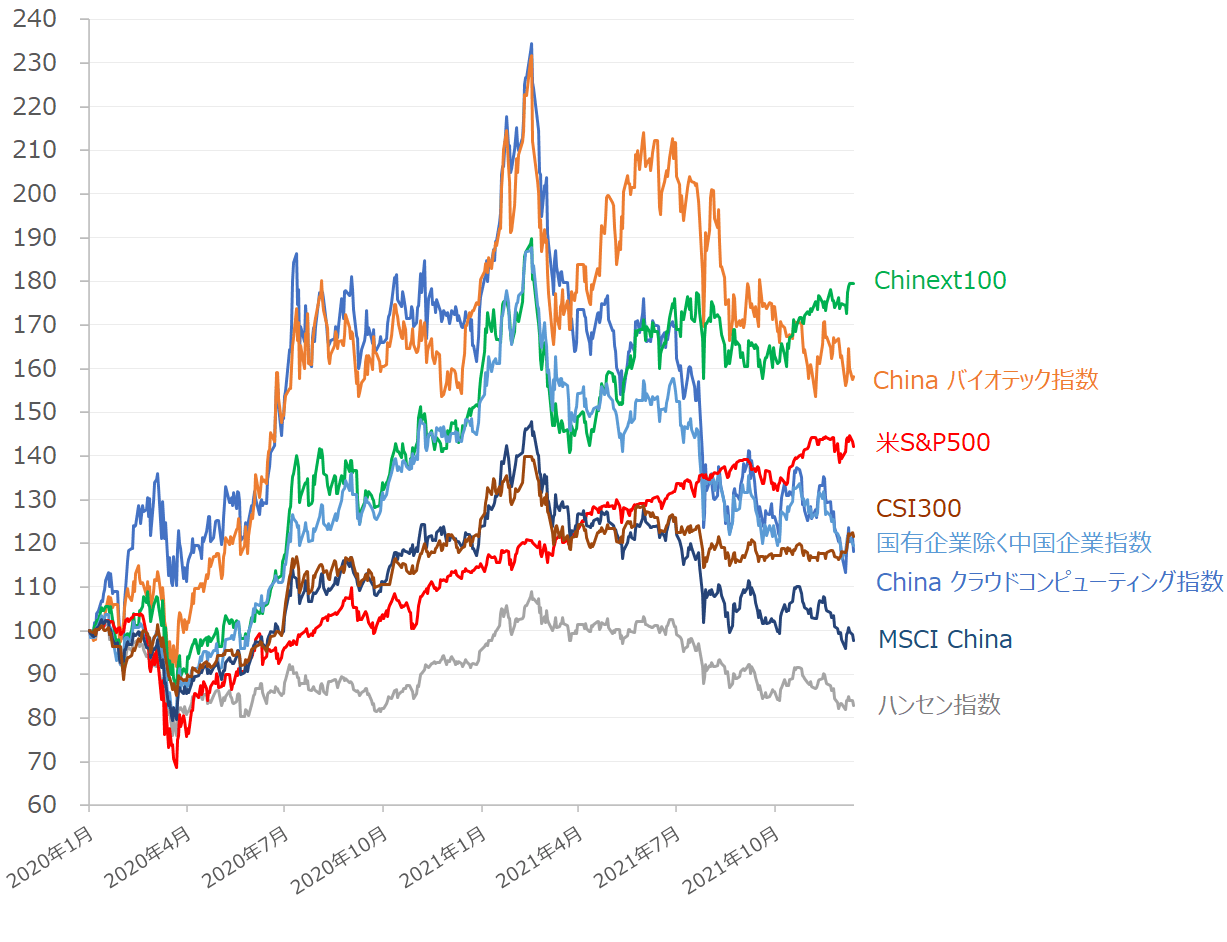

■(図4)中国関連の株価指数の値動き(2020年あたまを100とする)

上の図は、いわゆる「コロナ・ショック」が金融市場を揺さぶる前の2020年あたまを100とした、中国関連の株価指数と米S&P500を比較した指数チャートです。

2020年3月のコロナ・ショック以降の米S&P500種指数は順調に右肩上がりを描き、この2年弱の間に40%上昇させてきましたが、中国関連の株価指数については、(1)現在もS&P500を上回るパフォーマンスを見せているもの、(2)S&P500を上回っていたが、逆転されてしまったもの、(3)低迷がずっと続いているものなど、かなり値動きがバラバラであることが分かります。

また、ハンセン指数を除き、今年の2月時点ではすべてS&P500を上回っていましたので、それだけ中国株に対する見方が楽観ムードからリスクムードへと、意識が急速に強まったのかが感じられます。

今後も多くの指数の値動きが荒れそうな印象となっていますが、先ほども述べたように、現在の中国が「持続可能な成長を実現するための荒療治を行っている」という前提であれば、中国株の買いの好機という判断は「的外れ」ではないと言えます。

メインではなくサブの投資対象としては妙味あり?

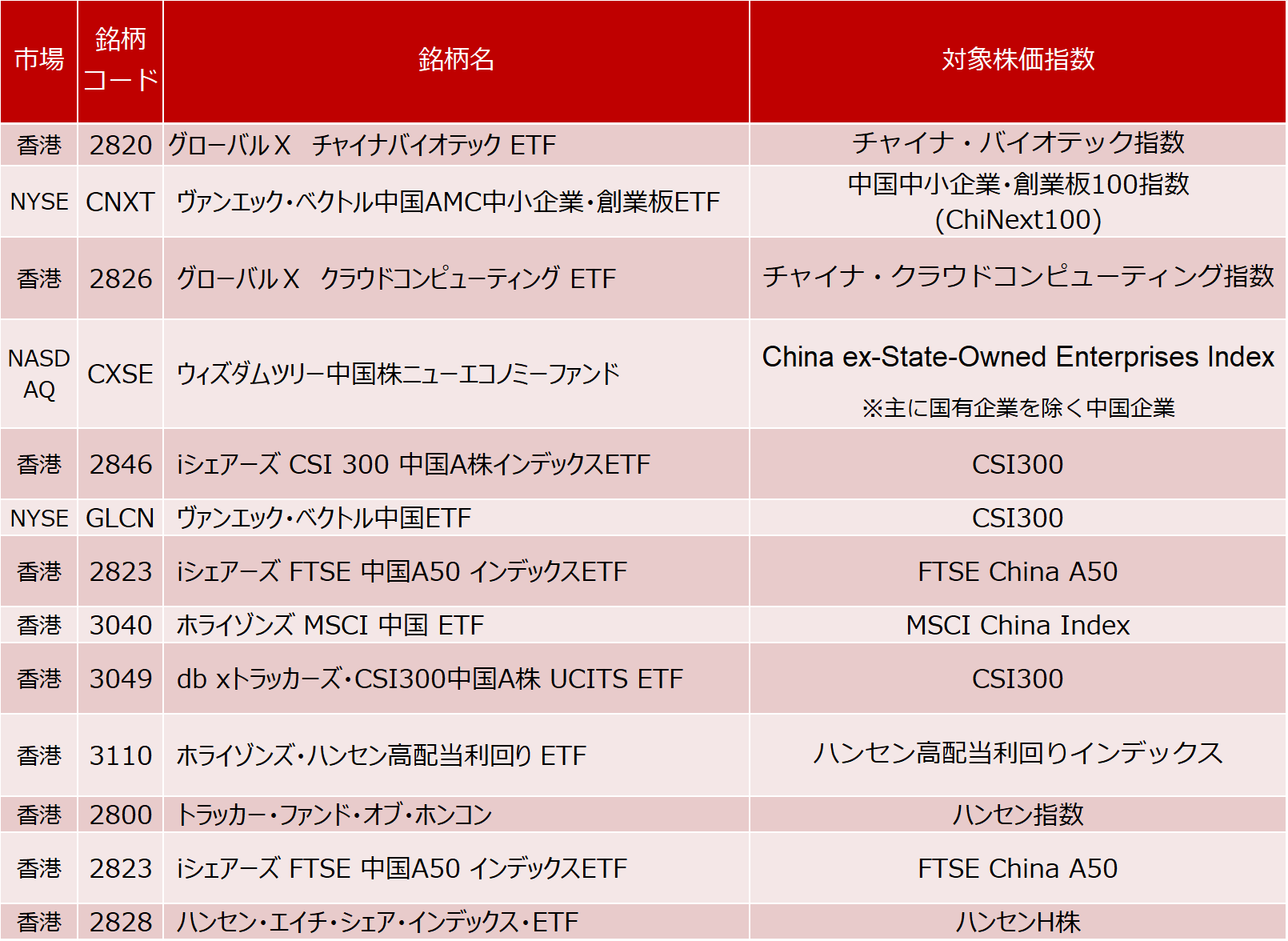

ちなみに、図4の中国関連の株価指数については、それぞれを対象とするETFがあり、下記がその主な一覧になります。

■(図5)中国関連の主なETF一覧

もちろん、中国当局の荒療治が政権の思い描いているような結果をもたらすとは限りませんし、想定以上の不動産業界の落ち込みの影響や、人権やイデオロギーなど、民主主義諸国とのあつれきなどの動向も懸念されます。

すでに、北京五輪をめぐる外交的ボイコットや、米国株式市場に上場している中国企業の上場廃止が相次ぐ懸念など、具現化している事象もあるため、中国株への投資はかなりリスキーで、時間軸への意識と政治リスクへの配慮は欠かせません。

そのため、2022年の中国株は、積極的に投資して勝負に出る「メイン」ではなく、あくまでも、資金の一部で「サブ」的に投資する対象として妙味があるのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。