米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出しています。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「ダウ工業株30種平均(NYダウ)」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2022年1月権利落ちの米国株高配当5銘柄について解説します(株価、配当利回りなどのデータは2021年12月10日現在、為替は1ドル=114円で計算)。

その前に、日本と米国の高配当銘柄への投資で、特に重要な3つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%(※)、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国に上場していても米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

≫関連記事:1万円で買える米国高配当株5選!12月権利落ち分を解説

米国高配当株1:MSCインダストリアル・ダイレクト(MSM)

切削工具、測定器、ツーリングコンポーネント、金属加工製品、ファスナー、フラットストック、研磨剤、機械用ハンド&パワーツール、清掃用品、配管用品、電気用品など、幅広いMRO(副資材)製品の販売・配送をしています。

時価総額は47億ドルで、日本円で約5,400億円となっています。

事業の注目ポイント

事業は金属加工およびMRO製品・サービスの販売を一つの事業セグメントとしています。

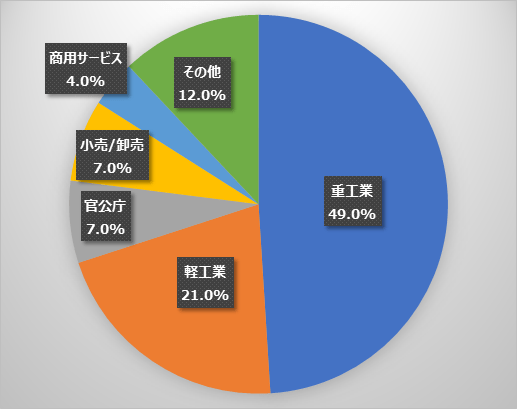

その中で、顧客先別の売上高は重工業(Manufacturing Heavy)で、続いて軽工業(Manufacturing Light)、官公庁(Government)、小売/卸売(Retail/Wholesale)、商用サービス(Commercial Services)となります。

また、地域別売上高の中心は米国で、続いてメキシコ、英国、カナダとなっています。

競合他社

競合他社として、工業用品と建設用品の卸売販売を行うファスナル(FAST)、動力伝達と流体動力の2つの事業セグメントを通じて製品ラインベースで事業を運営するゲイツ・インダストリアル(GTES)、製品およびサービスの保守・修理・運用をする企業間販売代理店であり、主に北米、日本、および欧州で事業を展開するW・W・グレインジャー(GWW)などがあります。

株式の注目ポイント

株価は2020年の高値まで戻っていませんが、配当は横ばいで推移しています。

2020年、新型コロナウイルスまん延の影響で一時的に株価は下落しましたが、その後、米国の株価指数上昇に伴って同社の株価も回復。元々、大きく株価が動く銘柄ではないため、2021年に入ってからは一定のレンジで推移しており、今後も安定した業績を背景に、株価も底堅く推移することが期待されます。

業績動向

2021年10月20日開示の四半期決算ではEPS(1株当たり利益)・売上高ともに市場予想を下回りました。

しかし、決算を受けて株価はわずかに下落したものの影響は軽微でした。市場予想には届かなかったものの、前年同月比と比較してEPS・売上高ともに拡大しており、インフレに伴って取り扱い製品の価格に転嫁している点も評価されているようです。

次回は2022年1月12日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

サプライチェーンが世界的に混乱しており、現在は影響が少ないものの、国産代替品の用意が困難になる可能性に注意が必要と会社側は考えており、その際には業績の悪化につながる可能性があります。

株価動向、配当利回り

配当:3.00ドル

配当利回り:3.54%

株価:84.67ドル(約9,700円)

権利落ち日は1月中旬予定(権利実施は1月下旬予定)です(2021年12月13日時点で未確定。2021年1月を参照)。

配当は3.00ドル、配当利回りは3.54%、株価は84.67ドルで約9,700円から購入できます。

2018年以降の最高値は95.62ドル、最安値は44.82ドルです(終値ベース)。

米国高配当株2:OGEエナジー(OGE)

米国中南部を中心に、電力と天然ガスの供給および関連サービスを提供するオクラホマガス&エレクトリックカンパニーを傘下に持つ企業です。同社はオクラホマ州最大の電力会社で、全米平均を30%以上下回る低料金でサービス提供をしています。

時価総額は72億ドルで、日本円で約8,200億円となっています。

事業の注目ポイント

事業の中心は子会社を通じた電気公益事業(Electric Utility)で、続いて天然ガス供給事業(Natural Gas Midstream Operations)となります(※)。

※天然ガス供給事業ではEnable社に投資しています。センターポイント社と50:50の持ち分。持分法で処理し出た利益を同社に分配している

電気公益事業では、オクラホマ州とアーカンソー州西部で電気の発電、送電、配電、販売を子会社を通じて行っています。

競合他社

競合他社として、小売ブランドの多様な組み合わせで電力を生成し、住宅、中小企業、商業および産業の顧客にエネルギーソリューションと天然ガスを提供するNRGエナジー(NRG)、オレゴン州で電気の卸売購入、送電、配電および小売・販売に従事する電気事業者ポートランド・ジェネラル・エレクトリック(POR)などがあります。

株式の注目ポイント

株価は新型コロナまん延前の水準まで回復していませんが、配当は10月より増配してします。

2月にオクラホマ州で寒波による大停電が起きたことで業績に影響が出たことや、その後のエネルギー価格上昇によるコスト増などによって株価の回復が遅くなっています。しかし、徐々にですが3月以降、株価は回復してきており、また新型コロナ発生前は利回りが3%台だったことを考えると、現在の4%台の利回りは魅力的な水準ではないでしょうか。

業績動向

2021年11月4日開示の四半期決算ではEPSは市場予想を上回りましたが、売上高は市場予想を下回りました。しかし、EPS・売上高ともに前年同期比の水準を超えており、好天に恵まれたことや、顧客の増加に伴い、業績は拡大しています。

加えて、主要サービス地域であるオクラホマ州の9月の失業率が3%で、全米失業率4.8%と比べると経済が好調なことも業績拡大の理由の一つのようです。

次回は2022年2月24日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

今後、太陽光発電への投資拡大を計画していますが、今まで以上に、天候によって業績が影響を受けやすくなる可能性がある点には、注意が必要です。

株価動向、配当利回り

配当:1.64ドル

配当利回り:4.56%

株価:35.93ドル(約4,100円)

権利落ち日は1月7日(権利実施は1月28日)です。

配当は1.64ドル、配当利回りは4.56%、株価は35.93ドルで約4,100円から購入できます。

2018年以降の最高値は46.28ドル、最安値は23.67ドルです(終値ベース)。

米国高配当株3:シティグループ(C)

世界160以上の国と地域に約2億の顧客口座を有する世界有数のグローバル銀行です。

個人向け銀行業務、クレジットカード、法人・投資銀行業務、証券業務、トランザクション・サービス、資産管理など、幅広い金融商品とサービスを提供しています。

時価総額は1,200億ドルで、日本円で約13兆7,000億円となっています。

事業の注目ポイント

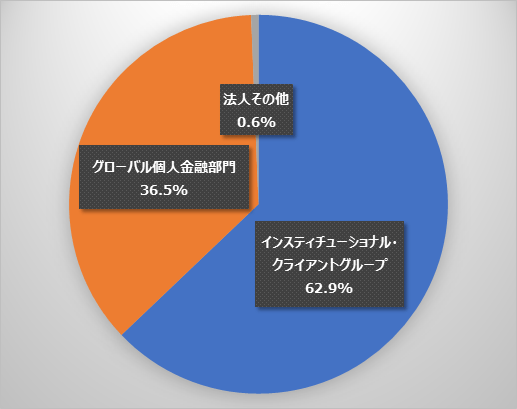

事業の中心は、インスティチューショナル・クライアントグループ(Institutional Clients Group)で、続いてグローバル個人金融部門(Global Consumer Banking)となります。

インスティチューショナル・クライアントグループでは、投資銀行業務・プライベートバンク・証券サービスなどのサービスを提供し、グローバル個人金融部門では北米、ラテンアメリカ、アジアなどにおいて傘下のシティバンキングを通じて、個人客にサービスを提供しています。

株式の注目ポイント

株価は2020年の高値まで回復していませんが、配当はここ数年横ばいで推移しています。

新型コロナのまん延により業績が悪化し、株価も下落しましたが、2020年秋より徐々に業績が回復。それに伴い株価も上昇してきました。また2021年に入って第3四半期末時点で110億ドル近い自社株買いを行っており、それも株価上昇の一因となりました。

今後は金利上昇によって、低迷していた債券収益などの業績が回復するとともに、株価の回復が期待されます。

業績動向

2021年10月14日開示の四半期決算では、EPS・売上高ともに市場予想を上回りました。

シティグループの与信費用が前年同期24億ドルであったのに対し、当第3四半期は2億ドルとなり、貸倒引当金の戻入れなどにより業績が改善しました。

今後は、金利低下によって業績の悪化していた事業が金利上昇によって回復することが期待されます。

次回2022年1月14日に開示予定の四半期決算において、市場予想を上回ることができるか注目です。

注意点

グローバル個人金融部門の北米とアジアの収益が減少しており、これはデジタル投資などによるものですが、今後も同様の費用が発生する可能性があり、収益悪化の可能性がある点には注意が必要です。

株価動向、配当利回り

配当:2.04ドル

配当利回り:3.36%

株価:60.71ドル(約6,900円)

権利落ち日は1月下旬予定(権利実施は2月下旬予定)です(2021年12月13日時点で未確定。2021年1月を参照)。

配当は2.04ドル、配当利回りは3.36%、株価は60.71ドルで約6,900円から購入できます。

2018年以降の最高値は81.91ドル、最安値は35.39ドルです(終値ベース)。

米国高配当株4:ペットメド・エクスプレス(PETS)

全米でペット薬局「1-800-PetMeds」を事業展開しています。ペット用医薬品や、それ以外に犬、猫、馬用の健康製品を消費者に販売しています。

時価総額は5.1億ドルで、日本円で約581億円となっています。

事業の注目ポイント

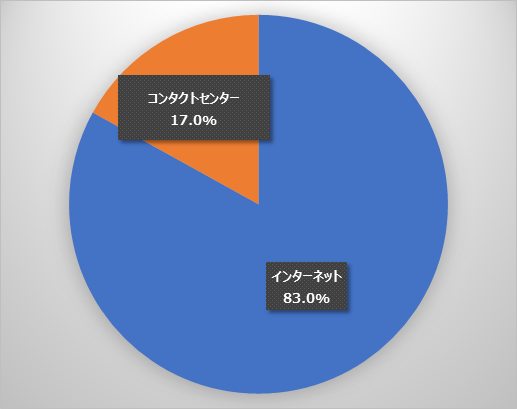

事業売り上げはインターネット販売(Internet Sales)が中心で、続いてコンタクトセンター販売(Contact center Sales)です。

インターネットではモバイルアプリを含むウェブサイトでの販売を中心に行っており、売り上げの大半を占めています。また、コンタクトセンターでは電話注文や、ライブチャット・Eメールによる注文処理を行っています。

株式の注目ポイント

株価は昨年の高値まで戻っていませんが、配当は新型コロナまん延以降も増配しています。

広告費が大幅に増加したことと、ペット医療の競争が激化していることにより業績が停滞していることも、株価回復が遅くなっている理由のようです。

今後は、ペット用医薬品市場からペットケア市場への進出による業績拡大と株価上昇が期待されます。

業績動向

2021年10月25日開示の四半期決算ではEPS・売上高ともに市場予想を下回りました。

100億ドル規模のペット用医薬品市場が飽和状態であることから、近年業績が停滞。株価が停滞している大きな要因となっています。今後は1,070億ドル規模のペットケア市場への進出を行うことで現状を打破し、業績の拡大につなげることができるか注目です。

次回2022年1月24日に開示予定の四半期決算において、市場予想を上回ることができるか注目です。

注意点

新たな市場に参入するにあたって、さらなるコスト増加が予想され、軌道に乗るまでは業績悪化に伴う株価変動の可能性がある点には注意が必要です。

株価動向、配当利回り

配当:1.20ドル

配当利回り:4.73%

株価:25.34ドル(約2,900円)

権利落ち日は1月中旬予定(権利実施は2月中旬予定)です(2021年12月13日時点で未確定。2021年1月を参照)。

配当は1.20ドル、配当利回りは4.73%、株価は25.34ドルで約2,900円から購入できます。

2018年以降の最高値は53.24ドル、最安値は15.01ドルです(終値ベース)。

米国高配当株5:アトラス(ATCO)

世界最大の独立コンテナ船企業であるシースパンと、世界最大の移動式ガスタービンフリートを運営するAPRを傘下に持つ管理会社です。

シースパンは、世界のコンテナ船企業上位8社中7社と、長期定期傭船契約を結びサービスを提供しています。

時価総額は34億ドルで、日本円で約3,900億円となっています。

事業の注目ポイント

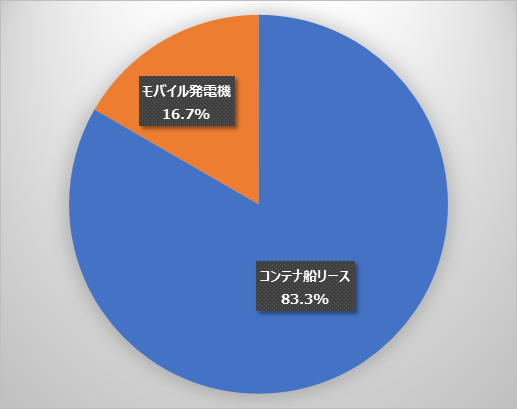

事業の中心はコンテナ船リース事業(containership leasing)で、続いてモバイル発電機事業(mobile power generation)となります。

コンテナ船リースでは傘下のシースパン社がコンテナ船の所有・管理を行っており、コンテナ船会社との長期固定レートでの定期傭船契約に基づいてサービス提供しています。

また、モバイル発電機事業は移動式ガスタービンフリートを5カ国9カ所の発電所で運営し、大企業や政府系電力会社などにサービスを提供しています。

株式の注目ポイント

株価は2020年の高値まで戻っていませんが、配当は横ばいで推移しています。

新型コロナまん延後、いったん株価は下落したものの、業績は堅調に推移しており比較的早く株価は回復しました。また2021年に入ってから平均傭船料が上昇していることもあり、業績は好調に推移し、それとともに株価も堅調に推移しています。

業績動向

2021年11月8日開示の四半期決算では、EPS・売上高ともに市場予想を上回りました。

世界経済の回復とともに、サービス消費からモノ消費へ消費がシフトし、それとともに海上貿易が回復し業績が拡大しています。2022年もこの状況は続くと会社側は予想しており、今後も底堅い業績が期待されます。

次回2022年3月7日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

2023年以降はコンテナ需要も落ち着くと会社側は想定しており、それ以降の業績への影響には注意が必要です。

株価動向、配当利回り

配当:0.50ドル

配当利回り:3.60%

株価:13.86ドル(約1,580円)

権利落ち日は1月中旬予定(権利実施は2月上旬予定)です(2021年12月13日時点で未確定。2021年1月を参照)。

配当は0.50ドル、配当利回りは3.60%、株価は13.86ドルで約1,580円から購入できます。

2018年以降の最高値は16.32ドル、最安値は5.53ドルです(終値ベース)。

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。