本コラムで私は「日本株は割安と考える」とお話ししています。一方、「日本株はバブルだ、いつか来た道だ」と声高に警鐘を鳴らす人もいます。でも、今の日本株は財務内容、収益力、配当利回りから見て割安で、かつて経験したバブルには全く当てはまらないと私は考えています。

もちろん、DX(デジタルトランスフォーメーション)の遅れ、少子高齢化など懸念される要因もあります。私は、これからDXが急速に進展すると予想しています。また日本で少子高齢化が進んでも、日本企業はアジアなど海外で成長していくと考えています。

やや過剰な悲観から今の日本株は上値が重く割安になっていますが、外国人の見方が変われば大きく上昇する余地があると予想しています。日経平均は一時3万円まで上昇しましたが、それは日本株の投資価値が高まったことを受けた当然の帰結と思っていました。

バブル崩壊に苦しんだ1990年代と比較すると、財務内容が大幅に改善、利益は大幅に増加、配当金も増加しました。日経平均の上昇は「バブル」ではなく、投資価値上昇を評価した「普通の株高」と考えています。

利益を無視して、夢だけで株を買い上げるのがバブル

日本株は1980年代後半にバブルを、1990年以降バブル崩壊を経験しました。

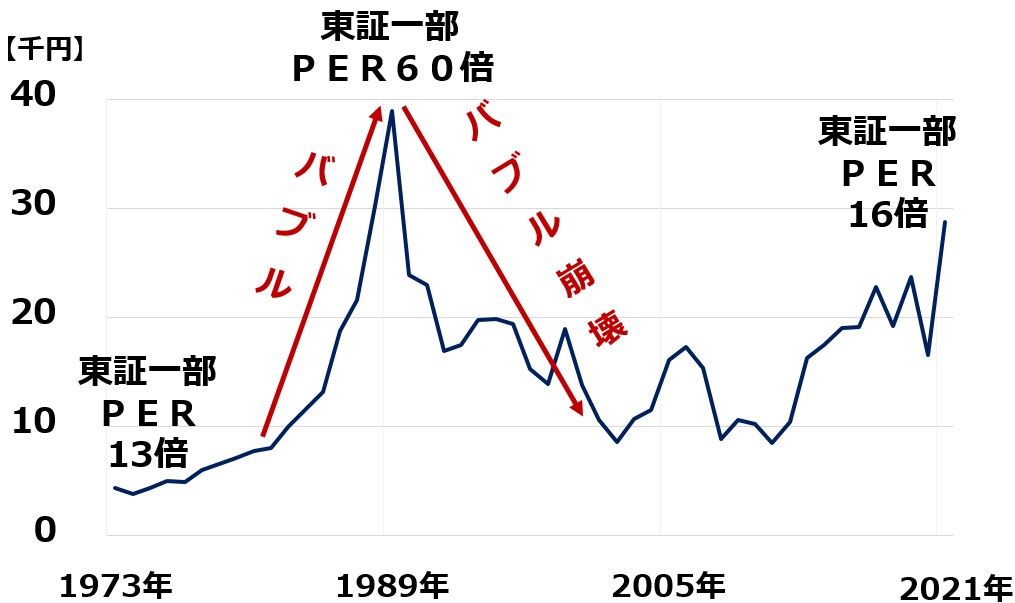

日経平均(年次推移):1973年-2021年(12月9日)

1973年当時、日経平均は5,000円前後でした。東証一部のPER(株価収益率)は約13倍でした。この時の日本株は「割安」でした。

ところが、その後、日経平均はどんどん上がり続け、1989年(平成元年)末には3万8,915円の史上最高値をつけました。この時、東証一部のPERは約60倍まで上昇し、10~20倍が妥当と考える世界の常識をはるかに超えた「バブル」となりました。

バブルは、平成に入ってから崩壊しました(平成元年=1989年)。ただし、「平成の構造改革」で復活した日本株は2009年以降、再び、上昇トレンドに戻りました。

今、東証一部の予想PERは約16倍に低下し、妥当水準と考えられる10~20倍の範囲に戻っています。利益で説明できる「実力」によって、日経平均は上昇してきたと言えます。30年前にバブルだった日本株も、今は財務内容や収益力で説明できる水準となりました。

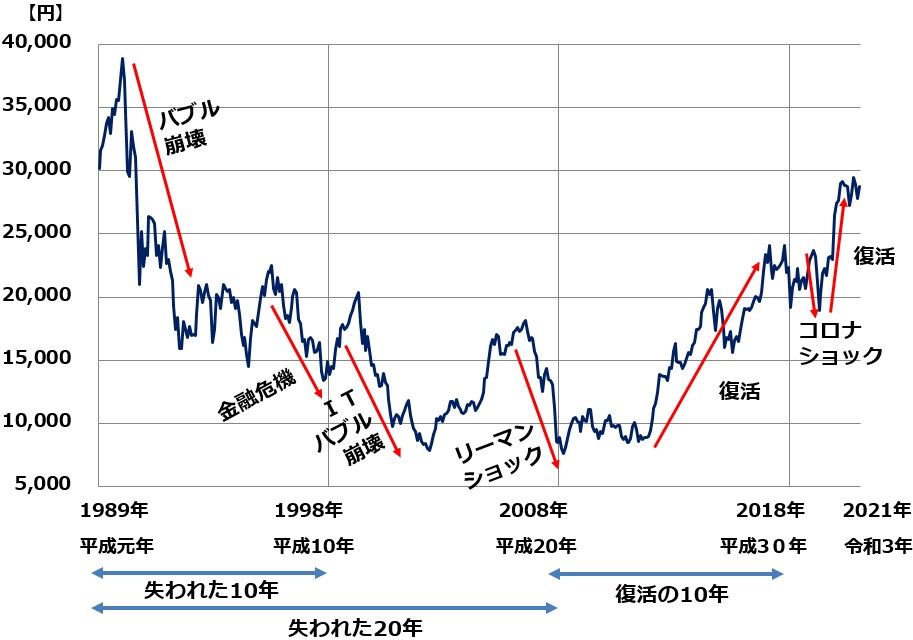

バブル崩壊から始まった「平成」

平成元年(1989年)は、日経平均が史上最高値(3万8,915円)をつけた年です。まさに、「バブル崩壊」「失われた10年」といわれる1990年代がスタートしたところでした。

平成の日経平均推移:1988年12月末~2021年12月9日

1990年代は、日本の金融機関が不良債権を抱えて苦しんだ時期です。長銀、日債銀、山一證券など、大手金融機関がばたばた破綻しました。

日本が金融危機を脱するのは、2003年です。りそな銀行に公的資金が入ったところで、金融システム不安はやっと解消しました。不良債権処理の過程で、13行あった都市銀行は、3メガ銀行(三菱UFJ FG、三井住友FG、みずほFG)に集約されました。

1998年から2005年まで、銀行を含む、日本中のあらゆる産業で生き残りを賭けた「合併・リストラ」「構造改革」が進みました。その成果で、2003年から2007年まで日本企業の復活が続きました。「ようやく失われた10年を脱した」と言われました。

ところが、それは甘い期待でした。2006年から、「構造改革疲れ」という言葉がブームになり、合併破談、買収防衛策の導入が相次ぎました。その頃から、少子高齢化が一段と進み内需企業が疲弊してきました。

さらに、力をつけたアジア企業(韓国、台湾、中国)がエレクトロニクス産業で、日本企業を追い詰めるようになりました。

2008年にリーマンショックが起こると、日経平均は再び、大きく下がり、バブル崩壊後の安値を更新。平成が始まってから、リーマンショックに苦しむ平成20年まで、日本は「失われた20年」を経験したと言われました。

構造改革の成果が結実し、復活が始まる

リーマンショックを経て、復活の10年が始まりました。今、日経平均が一時3万円まで戻ったのは、失われた20年で行った構造改革の成果と考えています。その内容は、以下の通りです。

1998~2005年の構造改革

◆金融危機を克服:不良債権処理を完了。

◆業界再編:金融・化学・鉄鋼・石油精製・セメント・紙パルプ・医薬品・小売業などで、生き残りを賭けた合併・リストラが進む。

◆財務体質を改善:日本中の企業が借金返済にまい進。借金過多のバブル時より財務が大幅改善。

◆省エネ・環境技術をさらに進化:日本は1970年代以降、省エネ・環境技術で世界をリードしてきたが、2000年代の資源バブルでさらに技術優位を広げた。

2006~2013年の構造改革

◆内需産業が海外で成長:内需産業(小売・食品・サービス・化粧品・金融・陸運など)が海外(主にアジア)進出。

◆サービス化、IT化:ITを駆使した成長企業が増える。AI、IoTの普及始まる。製造業でも、サービス化、IT化に対応した「脱製造業」のビジネスモデルが広がる。

◆海外M&A:日本企業が大型M&A(企業の買収・合併)を次々と実施し、海外企業を買収。海外進出を加速。

◆働き方改革、ガバナンス改革:まだ道半ばだが、労働生産性を高める働き方改革、ガバナンス改革が、進んでいる。コロナ禍で、リモートワーク、リモート会議が広がっていることも働き方改革の進展に貢献。

令和でコロナショックに見舞われたが、コロナ収束後「飛躍の10年」に

令和に入り、世界はコロナショックに見舞われました。2020年(令和2年)4~6月の世界景気は「戦後最悪の落ち込み」となりました。ただ、7月以降、経済再開により、日本および世界の景気は回復期に入っていると考えられます。

ワクチン普及でコロナは収束に向かうと考えられていましたが、感染力の強い変異型オミクロンの感染拡大で、また不透明感が出ています。ただし、ワクチンや治療薬の開発は世界で急速に進展しており、遅かれ早かれ人類はコロナを克服できると期待が出ています。

20-30年の長いタームで見ると、コロナショックですら、後から振り返って「一時的なショックだった」とレビューされることになると考えています。

令和に入って最初の10年、私は平成の構造改革の結実によって日本株が飛躍する時期になると予想しています。いずれ、日経平均は史上最高値(3万8,915円)を更新すると予想しています。割安な日本株にしっかり投資していくことが、長期の資産形成に寄与すると判断しています。

短期的な急落・急騰に注意

日本株の長期的な投資価値は高いと判断していますが、それでも過去にそうだったように、これからも日経平均は短期的な乱高下を続けると考えられます。日本株を動かしているのは外国人投資家で、外国人から見て日本株は世界景気敏感株だからです。

世界中で何らかの不安が生じると、外国人投資家はまず日経平均先物を売ってきます。そして、不安が解消すると一気に先物を買い戻す傾向があります。

今も世界中にいろいろな不安の種があります。中国恒大集団のデフォルト処理で中国経済が悪化するリスク、米中対立激化で中国でビジネス展開する日本企業が板挟みになるリスク、バイデン政権の弱体化で米国が右傾化するリスク、米インフレが長期化するリスクなどです。

私は、いろいろな不安はあるものの、来年の世界景気は巡航速度の成長を続けると予想しています。業績改善を受けて、来年、日経平均は3万2,000~3万4,000円へ上昇すると予想しています。

ただし、すんなり上昇せず、急落・急騰を繰り返しながら、不安の崖をよじ登るような展開を想定しています。短期的な急落で大けがしないようなリスク管理が必要です。毎月一定額を投資していく積み立て投資が良い方法だと思います。

個別銘柄に投資する場合は、株価チャートをしっかり見て、短期な株価の流れに逆らわないトレードに徹するべきと思います。特に、値動きの荒い東証マザーズ市場の小型成長株では、しっかりチャートを見ることが大切です。

2000億円超を運用した伝説のファンドマネジャーの株トレ

最後に、著書出版のお知らせです。12月16日、ダイヤモンド社より拙著「2000億円超を運用した伝説のファンドマネジャーの株トレ」が出版されます。

私が25年の日本株ファンドマネジャー時代に得たテクニカル分析のノウハウを初心者にもわかりやすく解説しています。クイズ60問を解いて、トレーニングする形式です。株価チャートの見方がわからなくて困っている個人投資家にぜひお読みいただきたい内容です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。