日経平均は上がる?下がる?

日経平均株価は9月に3万795円の高値を付けましたが、直近では新型コロナウイルスの変異型「オミクロン型」や、FRB(米連邦準備制度理事会)のテーパリング(量的金融緩和の縮小)加速懸念から、12月に入って2万7,000円台まで下落する動きとなっています。

このまま下がってしまうのか、はたまた反発するのか気になるところですが、私には今が2018年初頭の状況にとても似ているようにみえます。

そうだとしたら、今後、日経平均はどのような展開になるのでしょうか? 当時の状況と現在を比較しながらみていきたいと思います。

2018年初頭と似ているポイント7点

まずは2018年初頭と似ている点を七つ挙げていきましょう。

似ている点(1)予想EPS前年比がピークアウト

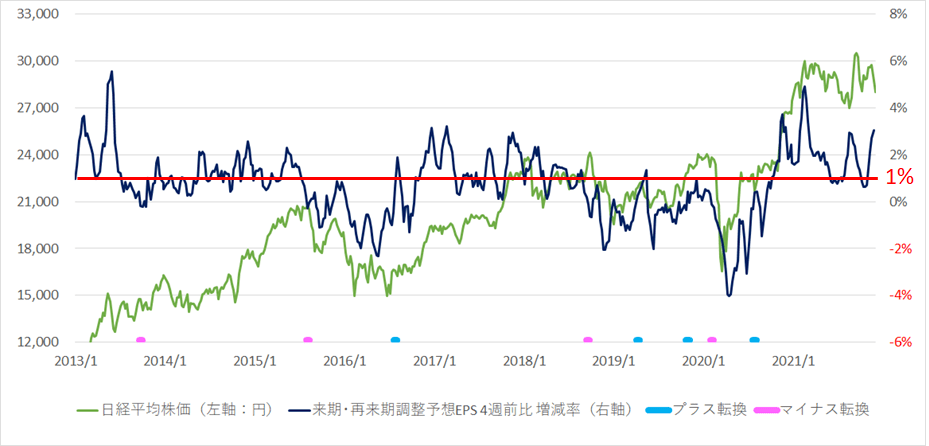

まず一つ目が、「日経平均の予想EPS(1株当たり利益)を5週平均した数値の増減率(前年比)」がピークアウトしたという点です。

2013年からの推移は次のようになっています。

グラフ1:日経平均株価と予想EPS(5週平均)の増減率(前年比)

出所:マネーブレインが独自分析し作成

これは、利益が1年前と比べてどのくらい伸びているかをみるものです。過去のデータをみてみると、2017年12月に予想EPSがピークアウトした後、2018年初頭の日経平均はいったん調整する動きとなっています。今回、2021年10月にピークアウトをしていて、足もとでは2018年同様、調整の動きとなっています。

似ている点(2)アナリストの予想を上回る企業業績

二つ目は、企業業績がアナリストの予想を上回り、好調な状態が続いているということです。「日経平均の予想EPS増減率(4週前比)」をみてみましょう。

グラフ2:日経平均株価と予想EPS増減率(4週前比)

出所:マネーブレインが独自分析し作成

これは、4週前(ほぼ1カ月前)と比べてアナリストの予想がどう変化したかをみるものです。2018年初頭の予想EPSは+1%以上の状態が継続しており、企業業績が予想以上に好調だったことが見て取れます。

一方、足もとの企業業績もアナリストの予想以上に好調で、4週前比の増減率は+3%あたりと、再度大幅な上昇率となっています。

この値が1%を上回っている状態が続くと株価は堅調な動きをする傾向にあります。2018年の日経平均は2月、3月に下落しましたが、夏から秋にかけて再度上昇する展開となりました。

似ている点(3)信用取引買残高が積み上がっている

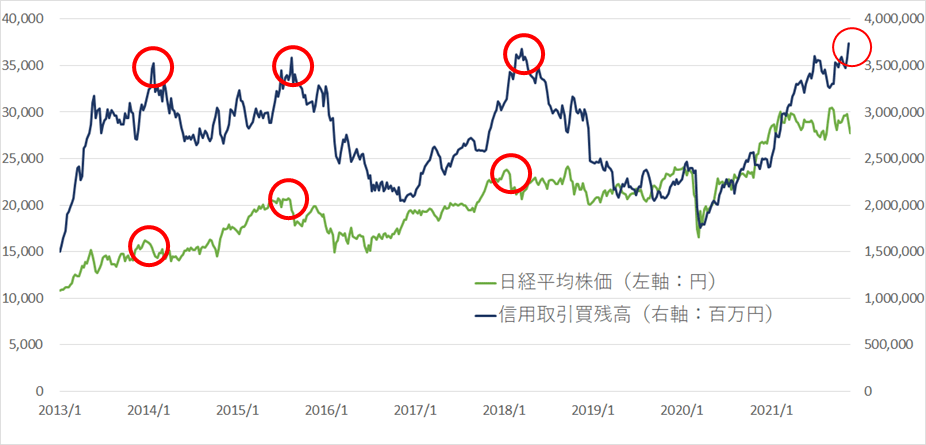

三つ目は信用取引買残高が積み上がってきているという点です。

グラフ3:日経平均株価と信用取引買残高

2021年11月26日時点の信用取引買残高は3兆7,401億円と、2018年3月のピークである3兆6,759億円を上回る水準です。この残高のピークは、グラフ1のピークアウトあたりとほぼ重なっています。過去にこの水準まで残高が積み上がった2013年以降をみると、日経平均はいったん調整する動きとなっているのがわかります。

似ている点(4)直前の衆議院選挙で自民党が大勝

四つ目は、直前に衆議院選挙があって、自民党が大勝していることです。2017年には10月に衆議院選挙がありました。当時、安倍晋三首相が衆議院を解散、野党は民進党が分裂し、希望の党と立憲民主党が設立された状態の中、自民党が284議席を獲得し、圧勝しました。

今回、2021年10月に行われた選挙においては、菅義偉政権から岸田文雄政権に代わり、自民党苦戦と予想された中、結果は事前予想を覆して自民党が261議席を獲得する大勝となりました。一般的に政権が安定していると株は買われやすいと言われており、今回も選挙翌日に株価は大幅に上昇する動きとなりました。

似ている点(5)FRBは金融引き締め方向に

五つ目は、FRBが金融引き締め方向に向かっていることです。2018年初頭において、米国ではFRBが金利(FFレート)を段階的に引き上げていて、かつ、2017年10月から保有資産の縮小も行う金融引き締め方向にありました。今回、FRBは2021年11月からテーパリングを始めており、方向としては、金融緩和から金融引き締めに向いている状態にあります。

似ている点(6)直前まで米国株は順調に上昇

六つ目は、直前まで米国株が順調に上昇していることです。2017年にはNYダウが順調に上昇し、2017年6月末の2万1,349ドルから2018年1月には2万6,616ドルと大きく上昇しました。今回も、2021年3月末の3万2,981ドルから、11月の高値は3万6,565ドルと大きく上昇しています。

似ている点(7)ショック的な下落

七つ目は、下落がショック的に起こっていることです。2018年2月の下落は「VIXショック」とも言われ、2月に発表された1月の米国雇用統計の発表を受け、長期金利が上昇、株は下落、VIX指数は急騰し、NYダウは2日間で1,800ドルを超える下げとなりました。

今回は、新型コロナのオミクロン型やFRBパウエル議長のタカ派発言があり、11月26日に905ドルの下げ、翌営業日の29日は236ドル高となったものの、30日には652ドルの下げ、12月1日は461ドルの下げとショック的な下げとなっています。

違いは3点 日経平均はどこまで下げる?

ここまで似ている点についてみてきましたが、異なる点についても検証してみましょう。

異なる点(1)金融引き締め:2018年は金利引き上げ、保有資産縮小。現在はテーパリングが始まったばかり

似ている点(5)であげたように、2018年も現在も金融緩和から金融引き締めの方向に向かっていますが、2018年初頭はFRBがFFレートを引き上げ、保有資産の縮小も行っている状態でした。

一方、現在はテーパリングが始まったばかりで、引き続き、マネーを金融マーケットに供給している状態です。この点から、現在の方がマーケットは支えられる状況にあると言えるでしょう。

異なる点(2)米国消費者物価上昇率:2018年は低いが、現在は大幅に上昇

2018年1月における米国の消費者物価上昇率は前年比+1.4%と低い状態でしたが、現在、2021年10月の値は、前年比+6.2%と大幅に上昇しています。このため、FRBはインフレ抑制に軸足をおき、12月にFRBがテーパリングを速める議論をするのではと言われています。

この点からは、たとえ景気が悪くなったとしても物価が上昇してしまっているので、当時よりも現在のほうが、マーケットが好感する金融緩和に転じにくい状況にあると言えるでしょう。

異なる点(3)日本銀行 ETF買いの状況

2018年初頭は、日銀がETF(上場投資信託)買いを積極的に行っていました。当時はTOPIX(東証株価指数)が午前中に0.5%以上下げたらETF買いをしていて、日経平均が下落した2018年2月に6,076億円、3月に8,333億円と合計1兆4,409億円の株式ETF買いをしています。

現在はTOPIXが午前中に2%以上下げたらETF買いをしている傾向にあるので、当時のような大規模な買いで株価を支えることは見込みにくい状況にあります。

また、当時は日経平均ETFも対象としていましたが、現在はTOPIXのETFのみを対象としています。日経平均ETFが対象外となっていることも、日経平均にとってはネガティブと言えるでしょう。

ここまで似ている点、異なる点を挙げてきましたが、2018年初頭と同じような展開になるとしたら、日経平均はいったん下落した後に、回復してくる展開が予想されます。

では、下落するとした場合、どこまで下げるのでしょうか? 2018年当時は、1月のピーク(23日:2万4,129.34円)から3月のボトム(26日:2万347.49円)まで、15.6%の下落となっています。

今回2021年の高値(9月14日:3万795.78円)から同じ下落率を当てはめると、2万6,000円あたりとなります。実際にそこまで下がるかは分かりませんが、一つの目安になるかもしれません。

投資はあくまでも自己責任で。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。