米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出しています。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「ダウ工業株30種平均(NYダウ)」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2021年12月権利落ちの米国株高配当5銘柄について解説します(株価、配当利回りなどのデータは2021年11月16日現在、為替は1ドル=114円で計算)。

その前に、日本と米国の高配当銘柄への投資で、特に重要な3つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%(※)、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国に上場していても米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

≫関連記事:1万円で買える米国高配当株5選!11月権利落ち分を解説

米国高配当株1:ニューモント(NEM)

世界有数の金鉱山会社です。

金以外にも、銀、銅、亜鉛、鉛の生産を行っており、北米、南米、オーストラリア、アフリカで事業を展開しています。時価総額は470億ドルで、日本円で約5兆3,600億円となっています。

事業の注目ポイント

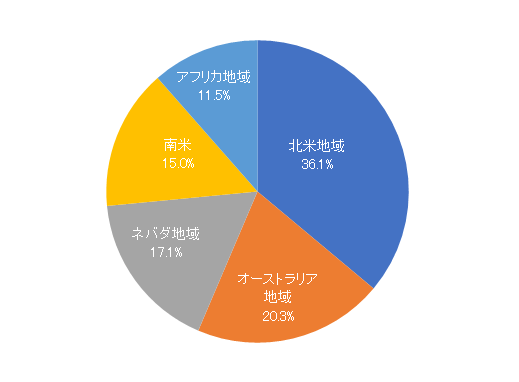

事業の中心は北米地域(North America)で、続いてオーストラリア地域(Australia)、ネバダ地域(Nevada)、南米(South America)、アフリカ地域(Africa)となります。

北米地域ではカナダのポーキュパイン鉱山や、マッセルホワイト鉱山などの開発を行い、オーストラリア地域ではボディントン金鉱山の開発などを行っています。

競合他社

競合他社として、米州にある貴金属資源事業の運営・取得・探鉱・開発に従事するSSR・マイニング(SSRM)、金の採掘・開発・探査を行うカナダの会社であるカークランド・レイク・ゴールド(KL)、貴金属の流れ、ロイヤルティー、および同様の生産ベースの権益の取得と管理を行うロイヤル・ゴールド(RGLD)などがあります。

株式の注目ポイント

株価は昨年の高値まで戻っていませんが、今年に入ってから増配しています。

2020年の新型コロナ発生後も影響を受けることなく、金を含めた銀や銅の価格上昇を背景に、株価は大きく上昇しました。

その後、金を含めた銀や銅の価格が調整局面になるとともに、同社の株価も下落しましたが、それでも新型コロナ発生前の水準を大きく超えて推移しています。

また、好調な業績を背景に、配当金を2020年末から大きく引き上げています。

業績動向

2021年10月28日開示の四半期決算ではEPS(1株当たり利益)・売上高ともに市場予想を下回りました。

鉱業界において労働力不足、投入コストの上昇、サプライチェーンの混乱が発生しており、さらに悪天候などによって採掘量が予想を下回ったことが理由となりました。

しかし、以前から設備投資を行ってきたことで、2022年以降も採掘量は拡大すると会社側は予想しており、それに伴いコストが改善する見通しとなっています。

次回は2022年2月24日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

異常気象による悪天候などの要因で業績が変動し、株価が大きく変動する可能性がある点には注意が必要です。

株価動向、配当利回り

配当:2.20ドル

配当利回り:3.73%

株価:58.97ドル(約6,700円)

権利落ち日は12月8日(権利実施は12月28日)です。

配当は2.20ドル、配当利回りは3.73%、株価は58.97ドルで約6,700円から購入できます(2021年11月16日時点)。

2018年以降の最高値は74.38ドル、最安値は28.88ドルです(終値ベース)。

米国高配当株2:テラス(TU)

カナダ第1位の通信・情報技術企業です。モバイルサービスやインターネットサービスを1,600万の顧客に提供しており、コロナ禍の中でも順調に新規加入者数を獲得しています。

時価総額は314億ドルで、日本円で約3兆5,800億円となっています。

事業の注目ポイント

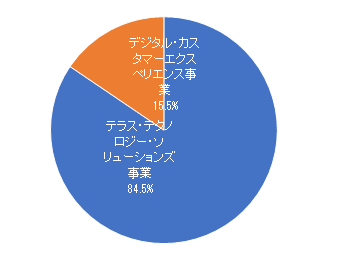

事業の中心はテラス・テクノロジー・ソリューションズ事業で、続いてデジタル・カスタマーエクスペリエンス事業となります。

テラス・テクノロジー・ソリューションズ事業では、モバイルサービスやインターネットサービス、テレビサービスを提供しています。デジタル・カスタマーエクスペリエンス事業では、DX(デジタル・トランスフォーメーション)を含むITサービスを提供しています。

競合他社

競合他社として、住宅とビジネスの顧客に、各種通信サービスを提供するルーメン・テクノロジーズ(LUMN)、ブロードバンド接続会社で「Spectrum」ブランドを通じて41州で約3,100万人の顧客にサービスを提供するケーブル事業者を傘下に持つチャーター・コミュニケーションズ(CHTR)などがあります。

株式の注目ポイント

株価は2020年の高値を超えて推移しています。

また、コロナ禍の中でも増配しています。

新型コロナ発生によって人々の生活様式が大きく変化し、それに伴って通信サービスを提供する企業の業績は大きく伸びています。

同社も2020年大きく加入者数を増やすことで売り上げが大きく拡大し、株価も上昇しています。今後も売り上げ拡大が想定されており、それに伴う株価上昇が期待されます。

業績動向

2021年11月5日開示の四半期決算ではEPS・売上高ともに市場予想を上回りました。

加入者数の増加とそれに伴うネットワーク収入の増加、また諸手続きをネット上で行えるようにすることでコストダウンに取り組むなどの成果により、業績は好調に推移しています。

2023年前後に予想される5G(第5世代移動通信システム)の商用化に向けて、今後も設備投資を行っていく計画ですが、これによるシェア拡大と業績拡大が期待されます。

次回は2022年11月11日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

今後事業拡大が予想される5Gについて、カナダでの人口カバー率が約30%と想定されています。

これを今後どれだけ拡大できるかが業績に大きな変動を及ぼす可能性があり、シェア争いには注意が必要です。

株価動向、配当利回り

配当:1.05ドル

配当利回り:4.55%

株価:23.06ドル(約2,600円)

権利落ち日は12月9日(権利実施は1月4日)です。

配当は1.05ドル、配当利回りは4.55%、株価は23.06ドルで約2,600円から購入できます(2021年11月16日時点)。

2018年以降の最高値は23.60ドル、最安値は13.69ドルです(終値ベース)。

米国高配当株3:カナディアン・ナチュラルリソーシズ(CNQ)

独立系エネルギー企業の大手で、北米、英領北海、アフリカ沖で事業を展開しています。

本社はカナダにあり、カナダ国内では最大級の天然ガス・原油生産企業で、オイルサンドの採掘では世界有数の企業となっています。

時価総額は492億ドルで、日本円で約5兆6,000億円となっています。

事業の注目ポイント

事業の中心はオイルサンド採掘・アップグレーディング事業(Oil Sands Mining and Upgrading)で、続いて探査・生産事業(Exploration and Production)、輸送・精製事業(Midstream and Refining)を行っています。

中心事業であるオイルサンド採掘・アップグレーディング事業ではカナダ西部に位置する世界有数のオイルサンド鉱山であるHorizon Oil SandsとAthabasca Oil Sands Projectを所有・運営しています。これらの鉱山は埋蔵量が豊富なため今後数十年にもわたってSCO(合成原油)の生産が可能となっています。

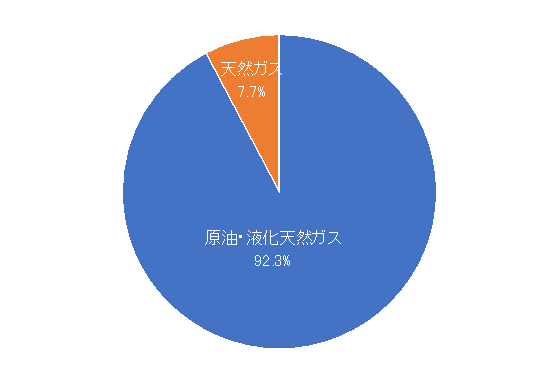

事業の売り上げは、主に原油・液化天然ガス(Crude oil and NGLs)であり、続いて天然ガス(Natural gas)の順となっています。

競合他社

競合他社として、主に米国、トリニダードトバゴ共和国、中華人民共和国などの国際的な地域に位置する生産性盆地にある原油、NGL(天然ガス液)、天然ガスの探査・開発・生産・販売を行うイーオージー・リソーシズ(EOG)、西テキサスのパーミアン盆地において非在来型のオンショア石油・天然ガス埋蔵量の取得・開発・探査・搾取に従事するダイヤモンドバック・エナジー(FANG)などがあります。

株式の注目ポイント

株価は2020年の高値を超えて推移しており、今年に入ってから増配をしています。

WTI(ウエスト・テキサス・インターミディエート)の価格が2020年の秋ごろから上昇するにつれて、同社の株価も上昇してきました。

また、自社株買いも行うなど積極的な株主還元の効果もあり、昨秋以降、右肩上がりで上昇しています。今後もWTIの価格がある程度高値で推移する見通しであり、今後も堅調な業績による株価の上昇が期待されます。

業績動向

2021年11月4日開示の四半期決算では、EPS・売上高ともに市場予想を上回りました。

原油価格の上昇と、効率的なオペレーションにより管理コストを減少させることで業績が拡大しています。

2050年には「Oil Sands Pathway to Net Zero Initiative」としてオイルサンド事業からのGHG(温暖化ガス)排出量を正味ゼロにすることを目標にしており、同社は環境への対策も進めています。

次回2022年3月3日に開示予定の四半期決算において、市場予想を上回ることができるか注目です。

注意点

配当は四半期ごとに変動しており、思ったほど配当を受け取れないことがある点には注意が必要です。

株価動向、配当利回り

配当:1.88ドル

配当利回り:4.50%

株価:41.74ドル(約4,800円)

権利落ち日は12月9日(権利実施は2022年1月5日)です。

配当は1.88ドル、配当利回りは4.50%、株価は41.74ドルで約4,800円から購入できます(2021年11月16日時点)。

2018年以降の最高値は43.59ドル、最安値は7.74ドルです(終値ベース)。

米国高配当株4:ノースリム・バンコープ(NRIM)

米アラスカを拠点として事業展開しているノースリム銀行を傘下に持つ銀行持株会社で、アラスカの人口の約90%にサービスを提供しています。

ノースリム銀行以外にもノースリム限定法定信託や、ノースリム投資助言会社などを展開しています。

時価総額は2億8,600万ドルで、日本円で約326億円となっています。

事業の注目ポイント

事業の中心はコミュニティーバンク事業(Community Banking:資産10億ドル未満の地域金融機関を指す)で、続いて住宅ローン貸し出し事業(Home Mortgage Lending)となります。

コミュニティーバンク事業では、法人および個人向けにローンおよび預金商品を提供することを主な業務としており、住宅ローン貸し出し事業では住宅ローンの組成・販売を主な事業としています。

競合他社

競合他社として、商業銀行と信託事業を行うオースタウン・ファイナンシャル・サービス(ORRF)、コミュニティー銀行サービスを提供するサミット・ファイナンシャル・グループ(SMMF)、コミュニティー指向の伝統商業銀行ビジネスを行い、個人・企業当座預金口座、定期預金などのサービスを提供するユーニティ・バンコープ(UNTY)などがあります。

株式の注目ポイント

株価は2020年の高値を超えて推移しており、2010年以降、連続で増配しています。

2020年に比べて住宅ローン貸し付けの利益率が増加していることや、PPPローン(Paycheck Protection Program)からの手数料収入増加と貸倒引当金が減少していることで業績が好調に推移。これに伴って株価も上昇して推移しています。

業績動向

2021年10月29日開示の四半期決算では売り上げは市場予想を上回りましたが、EPSは下回りました。EPSが市場予想を下回ったものの、貸倒引当金戻り入れや好調な住宅ローン事業によって、2021年に入ってからの9カ月間の利益は2020年の最初の9カ月間と比較して29%増加しています。

アラスカの経済も回復してきており、住宅ローン延滞率および差し押さえ率は、全米のほとんどの地域よりも良好な状態が続いており、今後もアラスカ経済の回復とともに底堅い業績が期待されます。

次回2022年1月31日に開示予定の四半期決算において、市場予想を上回ることができるか注目です。

注意点

長期金利の上昇により住宅市場に影響が出た際は、同社の業績にも影響が出る可能性があり注意が必要です。

株価動向、配当利回り

配当:1.52ドル

配当利回り:3.26%

株価:46.55ドル(約5,300円)

権利落ち日は12月中旬予定(権利実施は12月下旬予定)です(2021年11月16日時点で未確定。2020年12月配当を参照)。

配当は1.52ドル、配当利回りは3.26%、株価は46.55ドルで約5,300円から購入できます(2021年11月16日時点)。

2018年以降の最高値は47.70ドル、最安値は19.63ドルです(終値ベース)。

米国高配当株5:コントール・ブランズ(KTB)

「ラングラー」「リー」といったブランドを中心に、アパレル製品をデザイン、製造、販売しています。

世界60カ国以上で事業展開しており、「ザ・ノース・フェイス」など複数のブランド事業を展開するVF Corporationから2019年にスピンオフし上場しました。

時価総額は33億7,000万ドルで、日本円で約3,840億円となっています。

事業の注目ポイント

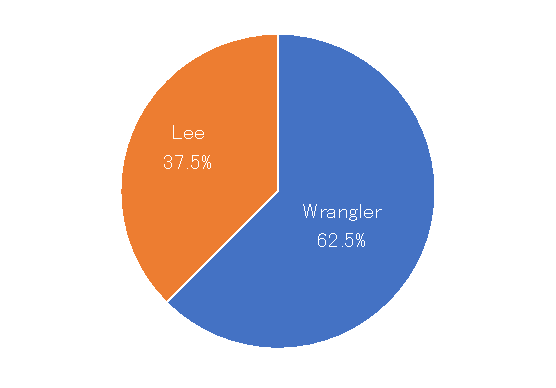

事業売上の中心ブランドは「ラングラー」で、続いて「リー」となります。

「ラングラー」「リー」ともにそれぞれのブランドでデニム、アパレル、アクセサリーの販売を行っており、売り上げの大半を米国で上げています。

コロナ禍以降はEコマースの売り上げが拡大するなど環境に合わせた柔軟な経営を行っています。

競合他社

競合他社として、アウトドアスタイルのアパレル、靴、アクセサリーおよび機械の設計・提供・販売・流通に従事するコロンビア・スポーツウェア(COLM)、ベーシックインナーウェアおよびアクティブウェアアパレルの販売を行うヘインズブランズ(HBI)、アパレル、アクセサリー、家具、フレグランス、ホスピタリティーなどのライフスタイル製品のデザイン、マーケティング、流通を行うラルフ・ローレン(RL)などがあります。

株式の注目ポイント

株価は2020年の高値を超えて推移しており、配当は今回12月の配当より増配を予定しています。

新型コロナ発生後、いったん株価は下落したものの、ERP(統合基幹業務システム)導入、デジタル分野での売り上げ拡大などにより業績が好調に推移したことや、自社株買いによって下落した株価はすぐに上昇し、現在は新型コロナ発生後の底値から4倍程度、上昇し推移しています。

業績動向

2021年11月4日開示の四半期決算では、EPS・売上高ともに市場予想を上回りました。

デジタル部門が好調であることと、「ラングラー」ブランドの売り上げが増加していることが好調な業績の要因となりました。

情報技術インフラの構築を目的としたデジタル投資をすすめており、今後のさらなる業績拡大が期待されます。

次回2022年3月10日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

売り上げが米国に偏っており、もし米国で地政学リスクなどが発生した場合、売り上げが急減する可能性があり、注意が必要です。

株価動向、配当利回り

配当:1.84ドル

配当利回り:3.13%

株価:58.81ドル(約6,700円)

権利落ち日は12月9日(権利実施は12月20日)です。

配当は1.84ドル、配当利回りは3.13%、株価は58.81ドルで約6,700円から購入できます(2021年11月16日時点)。

2018年以降の最高値は67.26ドル、最安値は13.80ドルです(終値ベース)。

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。