今日のポイント

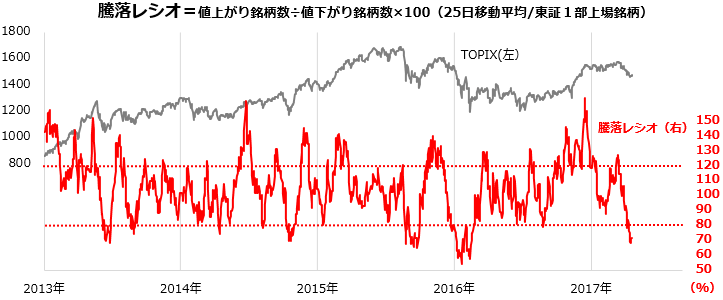

- 国内株の「騰落レシオ」は一時70%割れまで低下して「売られ過ぎ感」あり。アベノミクス相場における「75%未満」時以降の「3ヵ月内高値」までの平均上昇率は+9.6%だった。

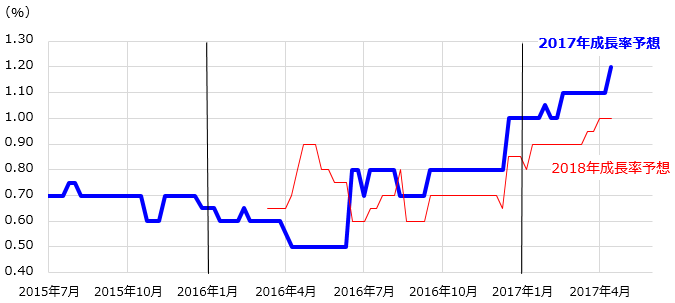

- IMFは最新の世界経済見通しのなかで、2017年と18年の日本の実質成長率予想を上方修正。国内景況感と業績見通しの改善は、国内株の戻り基調を下支えると考えられる。

- 週末のフランス大統領選挙は「メインシナリオ」通り?極右のルペン候補と急進左派のメランションの両氏が第2回(決戦)投票に進む結果となれば、市場は波乱含みの展開に。

(1)「売られ過ぎ」から「下値がため~反転回復」

朝鮮半島の地政学リスクや米トランプ政権の政策不透明感を反映したドル円の軟調(円高)で、国内株は下値を探る展開となりました。ただ、一部テクニカル指標面からは、株価が底値圏に入った可能性が示されています。東証1部の「騰落レシオ」(値上り銘柄数÷値下り銘柄数、25日移動平均)は、「売られ過ぎの目安」とされる80%を割り込み、17日には68.1%まで低下しました。騰落レシオが大幅に下落したからと言って、相場が急反発するわけではありませんが、市場心理が「過度の弱気」に陥った状況がわかります。参考までに、2013年以降の「アベノミクス相場」で騰落レシオが75%を割り込んだ日は64日(回)ありました。その日から1ヵ月後の株価騰落率は平均して+3.8%でした。また、同レシオが75%を割り込んだ日以降の「3ヵ月内高値」までの平均上昇率は+9.6%でした。現水準から換算すると、日経平均ベースで3.8%は約700円、9.6%は約1,770円の値幅に相当します。「売られ過ぎ水準からの反転回復」を想定するにあたり参考にしたいと思います。

図表1:TOPIXと騰落レシオの推移(2013年以降)

(出所:JPX(東京証券取引所)、Bloombergのデータより楽天証券経済研究所作成(2017年4月20日))

(2)国内景況感の改善は株価の下支え要因

前述の通り、騰落レシオで「売られ過ぎ圏」まで株価が下落したことで、TOPIXの予想PER(株価収益率)も約13.3倍まで低下しました。アベノミクス相場(2013年以降)の「主な予想PERレンジ=算術平均(14.9倍)±1σ(標準偏差)=13.5倍~16.3倍)」の下限に相当します。株価下落がファンダメンタルズ(経済の基礎的条件)要因ではなく、欧米の政治リスクや地政学リスク(朝鮮半島の緊張)を不安視したドル円の下落(米長期金利低下+リスク回避の円買い=円高)による部分が大きい状況に留意したいと思います。

実際、企業業績の改善を支える内外景気見通しは比較的堅調です。IMF(国際通貨基金)は、18日に発表した最新の「世界経済見通し」(World Economic Outlook)で、2017年の世界の実質成長率予想を+3.5%と前回(1月時点予想)から0.1ポイント上方修正し、日本の2017年の実質成長率予想についても+1.2%へ(前回予想から0.4ポイント)上方修正しました。海外経済の回復で、貿易(純輸出)と生産の見通しが改善したことが背景となっています。もちろん、成長の持続性を妨げそうなリスク要因として、米トランプ政権の保護貿易主義、米金融当局による断続的な利上げによる影響、中国の構造改革の遅れ、中東や朝鮮半島で高まる地政学なリスク(緊張)の影響などを「下振れ要因」として警戒する必要も指摘されています。

ただ、成長率見通し改善の動きは、民間調査予想にも波及しており、2017年と2018年の市場予想平均(専門家による見通し平均)も徐々に上向いています(図表2)。こうした景況感の改善期待も、株価の水準訂正に寄与していくと考えられます。

図表2:日本の実質成長率見通し(市場予想平均)推移

(出所:民間調査予想(専門家による見通し平均)、Bloombergのデータより楽天証券経済研究所作成)

(3)フランス大統領選挙に波乱はあるか

「欧州で今年最大の政治リスク」と言われてきたフランス大統領選挙(第1回投票)が週末(23日)に実施されます。EU(欧州連合)残留を唱える独立系中道のマクロン候補が、EU離脱を主張する極右(国民戦線)のルペン候補に勝利できるか否かが焦点となります。昨年のBREXIT(英国の国民投票)やトランプ大統領当選に象徴された「ポピュリズム(衆愚政治)が欧州全体に広がる流れを阻止できるか否かを問う選挙」とも言われています。

第1回投票に向けた最新の世論調査(19日公表/調査会社BVA)によると、マクロン候補の支持率が24%、ルペン候補が約23%、フィヨン候補(中道右派)が19%、メランション候補(急進左派)が19%と上位4人が拮抗状態にあります。マクロン候補とルペン候補が第1回投票を勝ち抜き決戦投票(5月7日)に進む場合、マクロン候補が65%の票を獲得し、ルペン候補(35%)を破ると予想されています。こうした予想がメインシナリオとされています。

ただ、ここに来て、反EUを主張するメランション候補が支持率を伸ばしており、欧州市場に警戒感が広がっています。第1回投票で、EU離脱を唱える極右(ルペン候補)と急進左派(メランション候補)の二人が決戦投票に勝ち進む事態となれば、欧州株式や統合通貨ユーロだけでなく、世界株式に下げ圧力がかかる可能性が大きいとみられます。選挙結果が明らかとなる週明け(24日)の東京市場は、欧州からの「突風」に注意が必要です。

ご参考までに、フランス大統領選挙の結果(シナリオ)別に為替、欧米株式、日本株式(日経平均)の上昇目途と下落目途を試算しました(図表3)。メインシナリオとしては、「第1回投票でマクロン候補とルペン候補(もしくはフィヨン候補)が選出され、決戦投票でマクロン候補が当選する」結果を想定しています。この場合、EU残留派が勝利することで、ユーロ円、ドル円、欧米株式に「安堵感」が広まる可能性があります。逆に、予想に反してリスクシナリオ(EU離脱派のルペン候補やメランション候補が当選)が現実となれば、市場は不透明感によるリスクオフ(回避)に覆われそうです。この場合、株式売り・円買い(ユーロ売り・ドル売り)となる可能性が懸念されます。昨年6月のBREXIT(英国国民投票)や11月の米大統領選挙の結果が事前の予想を裏切った経緯もあり、選挙結果が明らかとなるまで市場は神経質な動きを余儀なくされそうです。

図表3:フランス大統領選のシナリオ別市場見通し

*「上昇目途」や「下落目途」は、定性的な参考情報(目途)でありその実現を保証するものではありません。

(出所:各種情報、Bloombergのデータより楽天証券経済研究所作成(2017年4月20日))

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。