毎週金曜日午後掲載

本レポートに掲載した銘柄:ASMLホールディング(ASML、NASDAQ)、ディスコ(6146)

ASMLホールディング

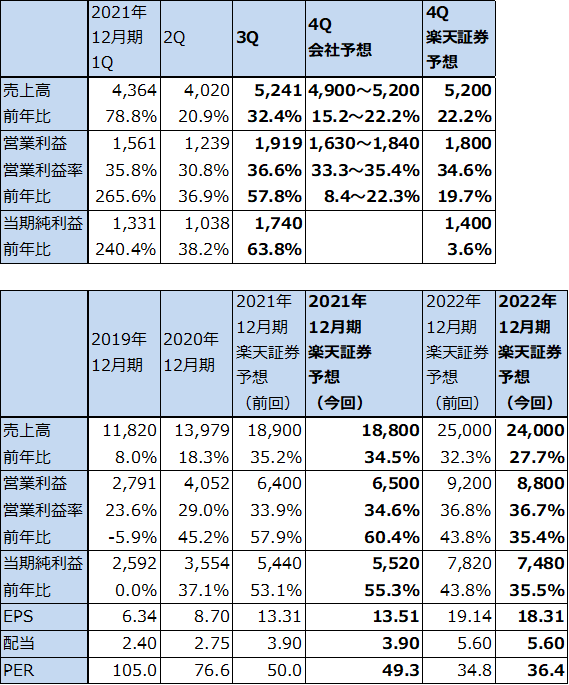

1.2021年12月期3Qは32.4%増収、57.8%営業増益

ASMLホールディングの2021年12月期3Q(2021年7-9月期、以下今3Q)は、売上高52.41億ユーロ(前年比32.4%増)、営業利益19.19億ユーロ(同57.8%増)となりました。

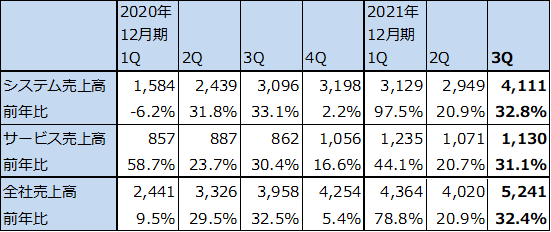

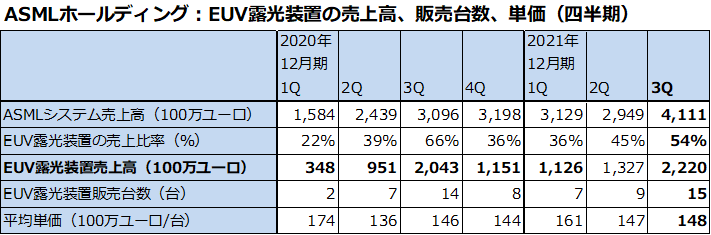

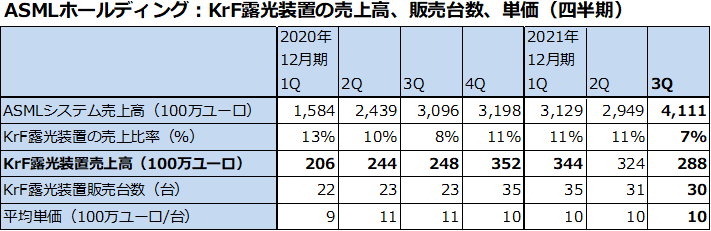

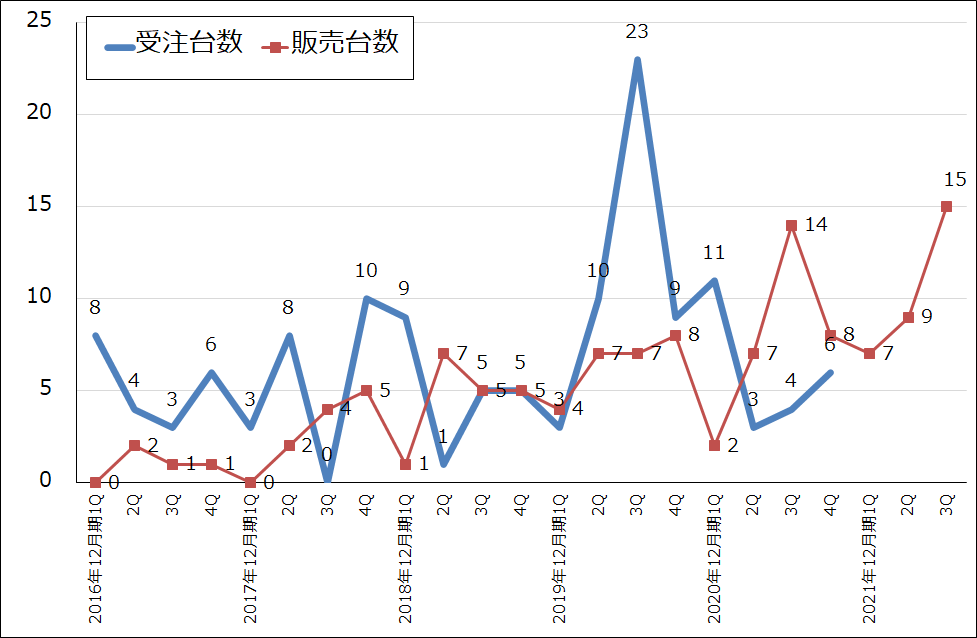

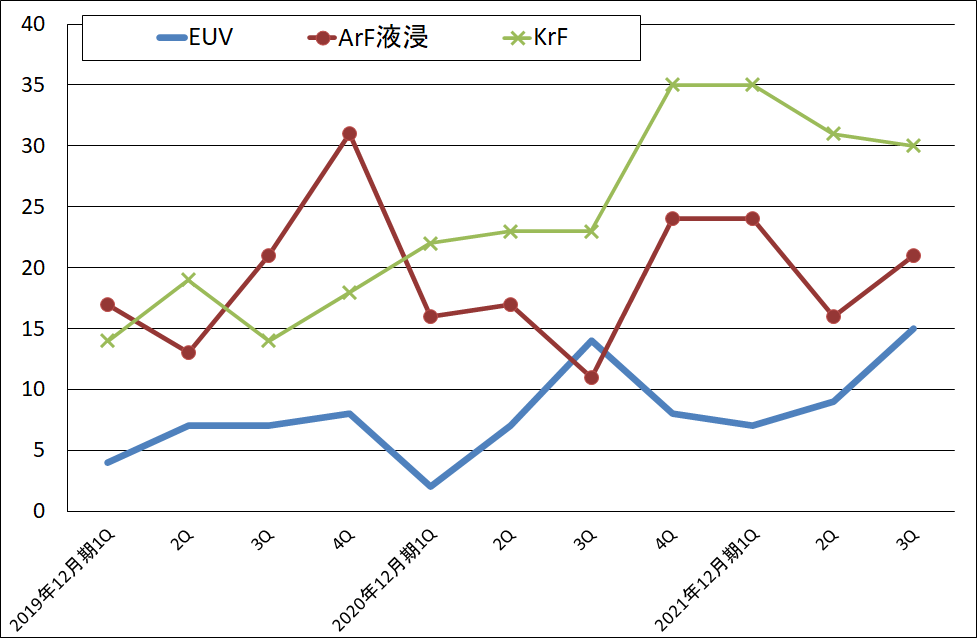

EUV露光装置販売台数は前3Q14台、今2Q9台から増加し、今3Qは15台となりました。EUV露光装置売上高は22.20億ユーロ(前年比8.7%増)となり、今2Q13.27億ユーロから増加しました(露光装置別売上高は会社側開示の構成比より楽天証券計算)。

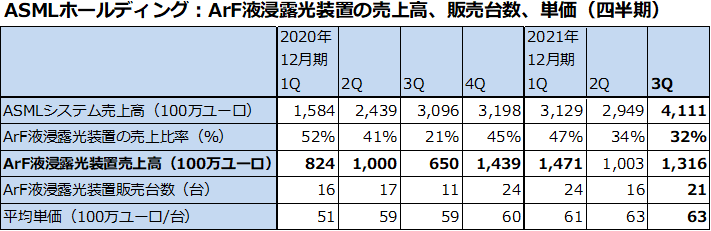

また、1世代前のArF液浸露光装置は、前3Q11台、今2Q16台から増加し、今3Qは21台となりました。売上高は13.16億ユーロ(前年比2.0倍)となり、今2Q10.03億ユーロと比較しても大きく伸びました。10ナノ台から以前の汎用半導体の生産能力増強が寄与していると思われます。

各露光装置の売上高が計41.11億ユーロ(同32.8%増)と大きく伸びたことに伴い、保守、バージョンアップなどのサービス売上高も11.30億ユーロ(同31.1%増)と好調でした。

なお、ASMLホールディングの市場シェアは、EUV露光装置では100%(2020年)、ArF液浸露光装置では92%(2位ニコン8%、同)、KrF露光装置では77%(2位キヤノン20%、3位ニコン3%、同)となっています。

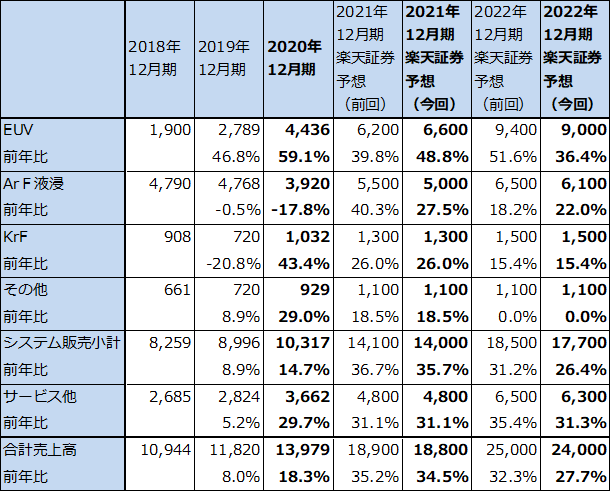

表1 ASMLホールディングの業績

株価(NASDAQ) 787.56米ドル(2021年10月21日)

時価総額 271,784百万ユーロ(2021年10月21日)

発行済株数 408.6百万株(完全希薄化後)

発行済株数 407.9百万株(完全希薄化前)

単位:百万ユーロ、ユーロ、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではアムステルダム市場の株価でPERと時価総額を計算した。

表2 ASMLホールディング:売上高内訳(四半期)

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

表3 ASMLホールディングの機種別売上高、販売台数、単価(四半期)

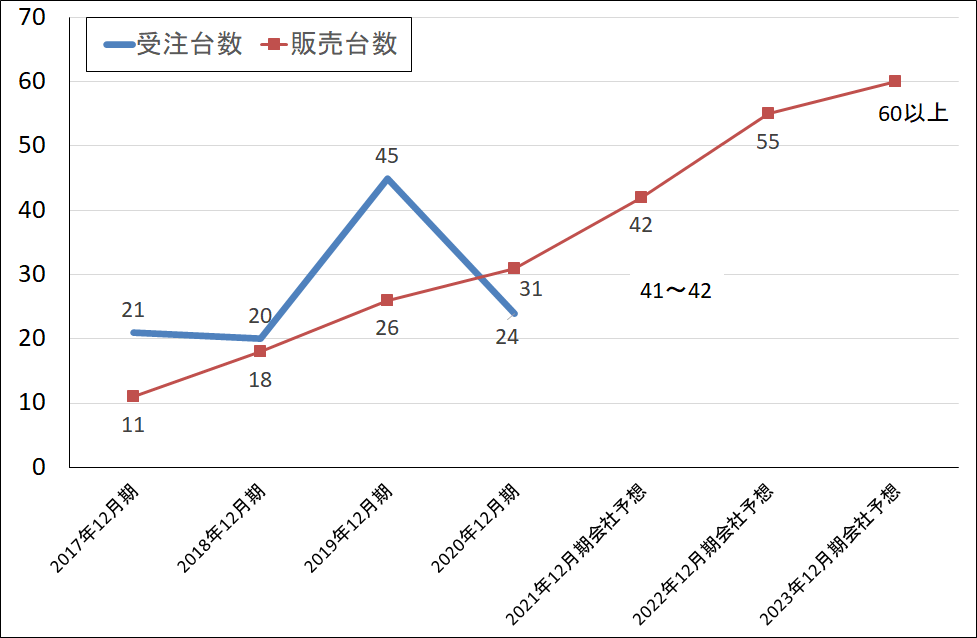

グラフ1 ASMLのEUV露光装置:受注台数と販売台数

グラフ2 ASMLホールディング:露光装置の販売台数

2.受注は一服したが高水準持続

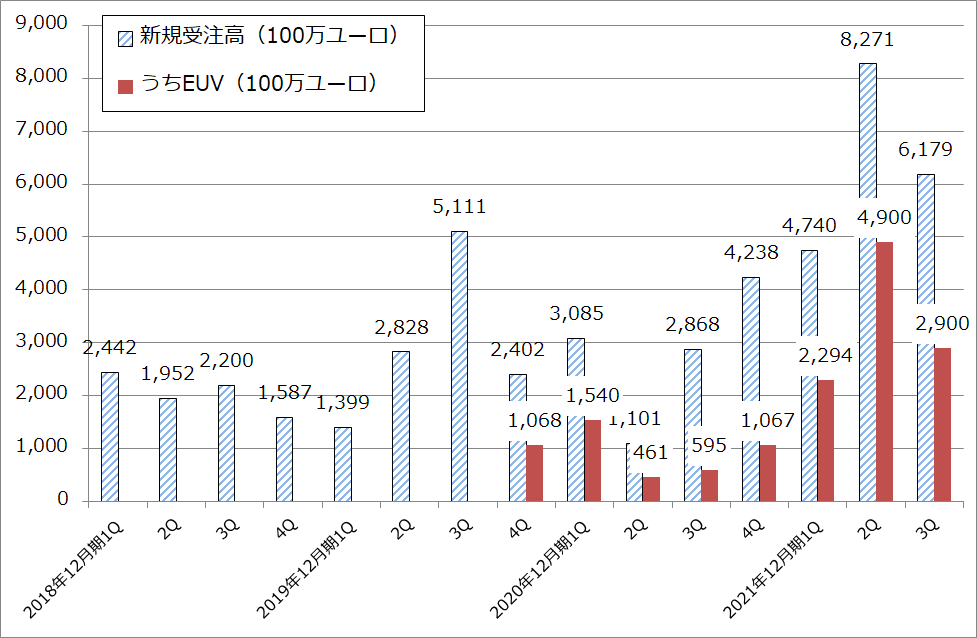

今3Qの全社受注高は61.79億ユーロとなり、今2Q82.71億ユーロから減少したものの、高水準を維持しました(グラフ3)。このうちEUV露光装置は今2Q49.00億ユーロから今3Q29.00億ユーロへ減少しましたが、ArF液浸露光装置等は今2Q33.71億ユーロから今3Q32.79億ユーロへ横ばいでした。

EUV露光装置、ArF露光装置ともに需要は旺盛であり、この需要に対応するため会社側では露光装置の生産能力増強に取り組んでいます。2020年を起点として2025年までに、EUV露光装置の生産台数を2倍以上(ウェハ処理能力ベースでは3倍以上)、DUV(ArF液浸、KrF等)露光装置の生産台数を1.5倍(ウェハ処理能力ベースで2倍)にする計画です。

この計画の線上で、会社側は2022年12月期のEUV露光装置生産能力を55台としています。EUV露光装置はTSMC、サムスン、インテルだけでなく、大手DRAMメーカー(サムスン、マイクロン・テクノロジー)でも発注が始まっています。そのため、生産能力いっぱいの55台が来期出荷されると予想されます。2021年12月期出荷予想は41~42台なので、台数では30%以上の伸びが予想されます。また、来期出荷される全台数は最新型のNXE:3600Dであり、現行のNXE:3400Cよりも15~20%生産性が高くなります。そのため、単価も高くなると思われます。

グラフ3 ASMLホールディングの新規受注高

グラフ4 ASMLのEUV露光装置:受注台数と販売台数

3.2022年12月期もEUV露光装置の出荷好調が予想されるが、検収が遅れる可能性もある

今4Q(2021年10-12月期)の会社側ガイダンスは、売上高49~52億ユーロ(前年比15.2~22.2%増)、売上総利益率51~52%、研究開発費6.70億ユーロ前後、販管費1.95億ユーロ前後より、営業利益16.3~18.4億ユーロ(同8.4~22.3%増)です。楽天証券では、この上限に近い、売上高52億ユーロ、営業利益18億ユーロを予想します。検収が間に合わず収益認識が2022年12月期1Qにずれ込むEUV露光装置の台数が発生する模様ですが、会社予想には織り込まれている模様です。

また2021年12月期通期は、楽天証券では売上高188億ユーロ(同34.5%増)、営業利益65億ユーロ(同60.4%増)と前回予想の売上高189億ユーロ、営業利益64億ユーロとほぼ同水準の業績を予想します。

一方来期2022年12月期の楽天証券業績予想は、前回の売上高250億ユーロ、営業利益92億ユーロから、売上高240億ユーロ(同27.7%増)、営業利益88億ユーロ(同35.4%増)に下方修正します。EUV露光装置は前述のように55台を出荷すると思われますが、2021年12月期同様顧客工場での設置を最優先する可能性があり、その場合検収が遅れ、2023年12月期に収益認識がずれ込む台数が発生する可能性があります。

また、ArF液浸露光装置も生産能力に限りがあり、今期以上の伸びが難しくなる可能性があります。

このように、来期は今期に比べ業績の伸びが一旦鈍化すると予想されますが、EUV露光装置の長期的な成長性には変わりはないと思われます。

なお、9月29日開催のインベスターデイにおいて会社側は2025年12月期の売上高を240~300億ユーロと予想しています。私の予想では来期にもこのレンジの下限に到達する可能性があります。ArF液浸露光装置などEUV露光装置以外の売上高が縮小に転じると想定している可能性もありますが、これは生産能力増強の動きと整合性がとれません。会社側が提示したのは達成可能な極めて保守的な数字と解釈すべきと思われます。

表4 ASMLホールディング:機種別サービス別売上高

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価は前回の950ドルを1,000ドルに引き上げる

ASMLホールディングの今後6~12カ月間の目標株価は、前回の950ドルを1,000ドルに引き上げます。2022年12月期楽天証券予想EPS 18.31ユーロに、成長性を考慮して想定PER(株価収益率)45~50倍(PEG[PERと成長率の比率から株価水準を測る指標:PER(株価収益率)÷成長率で算出]は1.3~1.4倍)を当てはめ、目標株価を860ユーロとし、これをドルに換算して1,000ドルとしました。

引き続き中長期で投資妙味を感じます。

ディスコ

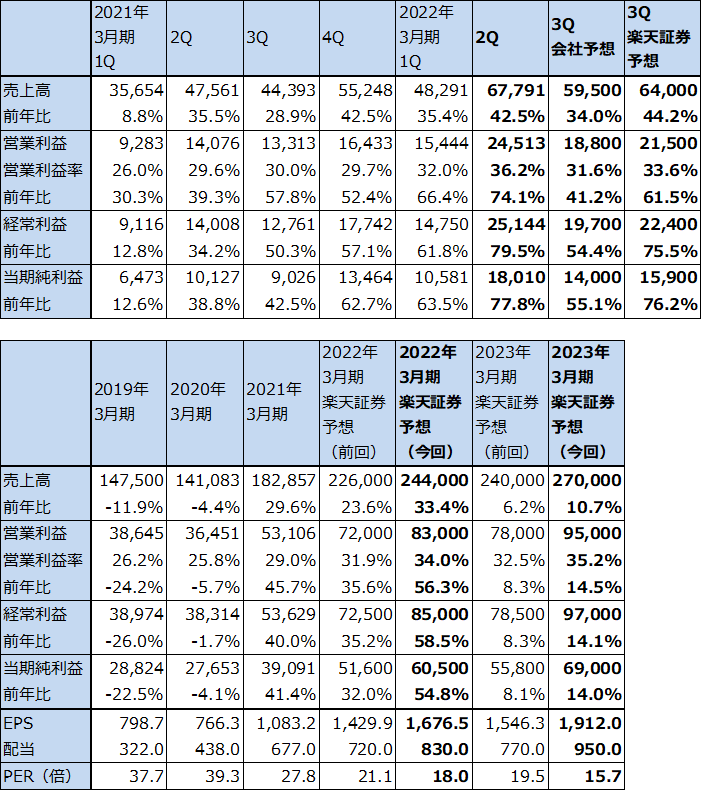

1.2022年3月期2Qは42.5%増収、74.1%営業増益

ディスコの2022年3月期2Q(2021年7-9月期、以下今2Q)は、売上高677.91億円(前年比42.5%増)、245.13億円(同74.1%増)となりました。今1Q決算発表時の今2Q予想、売上高581億円、営業利益187億円を大きく上回りました。

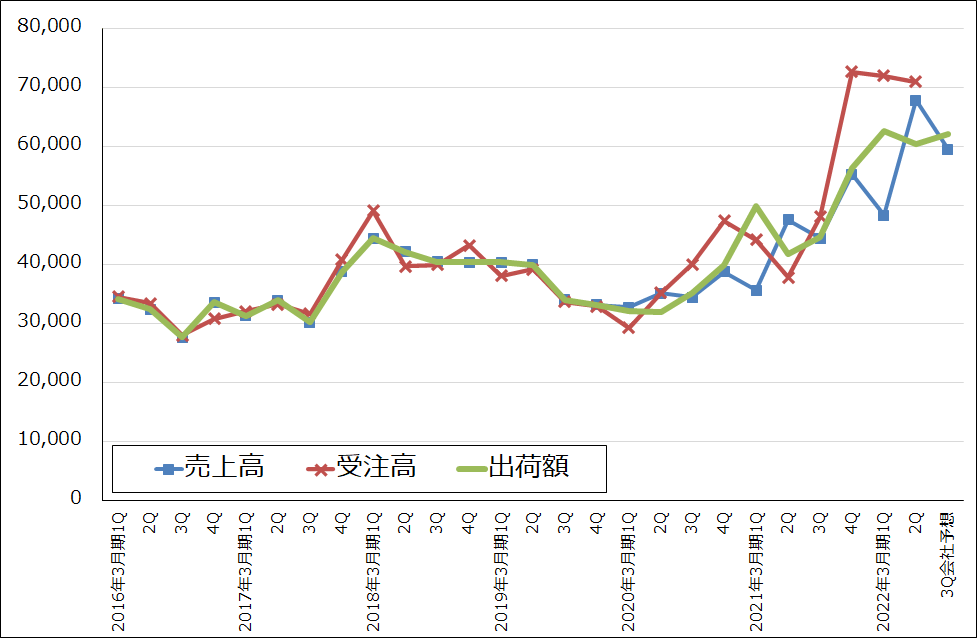

これは、顧客の投資意欲が強く、ダイサ(回路を描き込んだシリコンウェハを四角く切り出す装置)、グラインダ(シリコンウェハの底面を薄く削る)などの装置の引き合い、受注が高水準だったこと、検収が進んだことによります。消耗品(ブレード。精密加工ツール)の出荷も伸びました。全社出荷額は今1Q627億円から今2Q604億円に若干減少したものの高水準で、会社予想の555億円を上回りました。

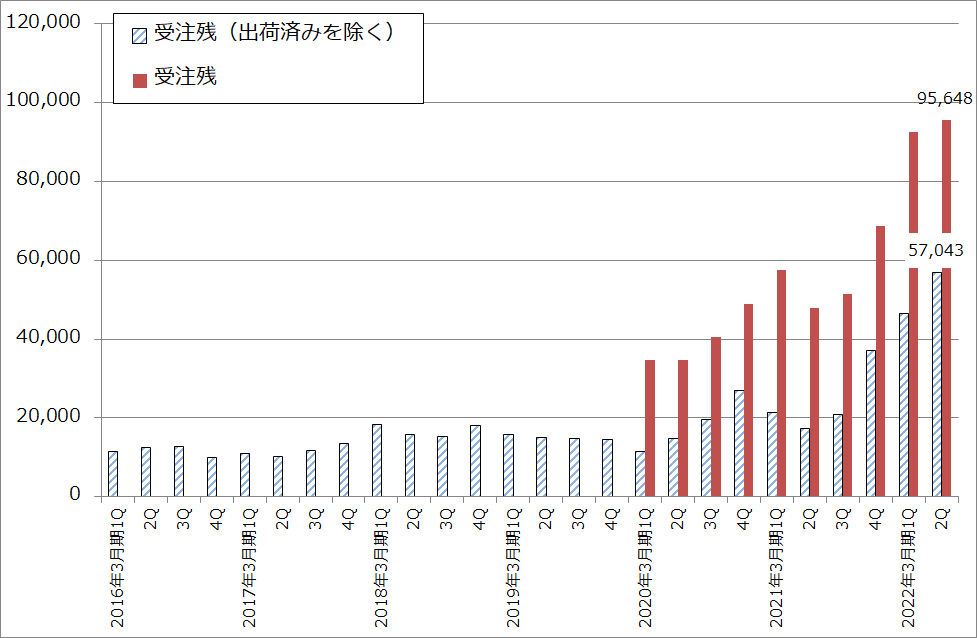

また高水準の受注を反映して、受注残高(出荷済みを除く)は、2021年6月末466億円から2021年9月末570億円へ増加しました。

今1Qから今2Qにかけての出荷の中身を見ると、ダイサでは、5G関連、民生、車載向けが高水準でした。IC(集積回路)向けでは、ロジック、メモリとも順調で、パッケージ向け、パワー半導体向けも増加しました。

グラインダでは、IC向けが今1Qに好調だった反動がありましたが、光半導体向け(主にイメージセンサ向け)、ウェハメイキングプロセス向け(前工程でウェハを削る工程向け)が増加しカバーしました。

地域別に見ると、今2Q売上高の37%を占める中国向け(今1Qは35%)は拡大ペースが少し落ち着いてきた模様です。ただし、中国における停電、物流の混乱などの問題の影響は今のところなく、高水準の出荷が続いています。キャンセル、延期も目立ったものはない模様です。

なお部材不足は、ディスコが調達している半導体、電子部品、各種部材まで幅広く顕在化していますが、今のところ生産に支障はない模様です。引き合いの確度が高まって受注してから(顧客から受注表を受け取ってから)出荷までのリードタイムは従来1~2カ月でしたが、今1Q、2Qは約半年になっています。顧客企業が足の長い発注を行っている場合もあります。

表5 ディスコの業績

発行済み株数 36,087千株

時価総額 1,086,219百万円(2021/10/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ5 ディスコ:売上高、受注高、出荷額(連結ベース)

グラフ6 ディスコ:受注残高

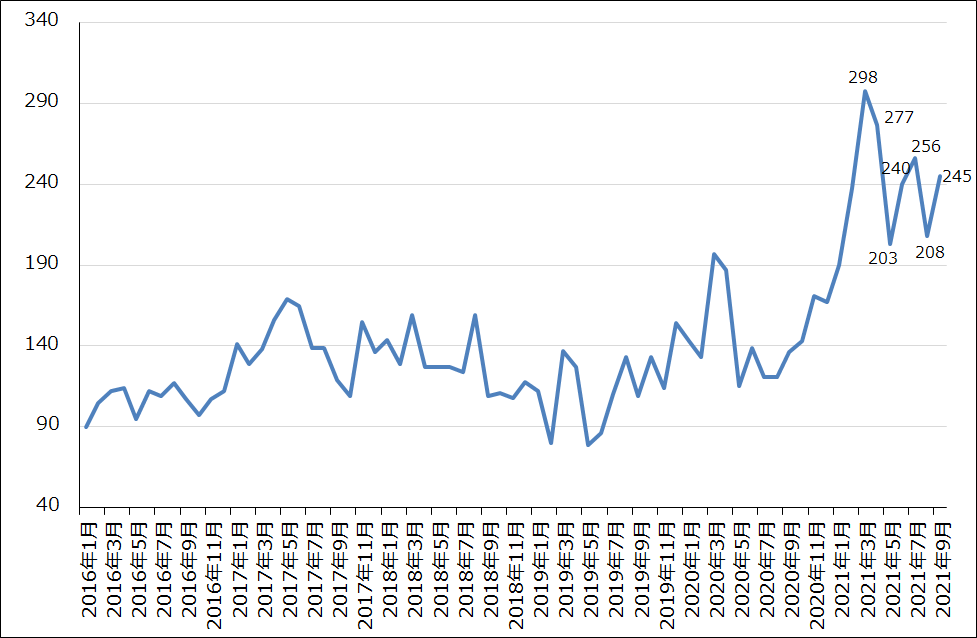

グラフ7 ディスコの月次受注高

2.楽天証券の2022年3月期業績予想を上方修正する。来期も高水準の業績を維持か

会社側は今3Q(2021年10-12月期)を、売上高595億円(前年比34.0%増)、営業利益188億円(同41.2%増)と、前年比では大幅増益が続くものの、今2Q比では減収減益と予想しています。ただし、会社側の出荷額予想は620億円と、今1Qから600億円を超えていること、受注残高が高水準で増加していること、今3Qも検収が進捗する可能性があることなどを考慮して、楽天証券では売上高640億円(同44.2%増)、営業利益215億円(同61.5%増)と予想します。

今2Qから3Qにかけての出荷の中身を見ると、ダイサではパワー半導体、IC、パッケージが高水準で、これまで低水準だったレーザーダイサが増加する見込みです。またグラインダでは、IC向け、イメージセンサ向け、パワー半導体向け、ウェハメイキングプロセス向けが高水準で推移すると予想されます。

また楽天証券では、2022年3月期通期予想を、売上高2,440億円(同33.4%増)、営業利益830億円(同56.3%増)とし、前回予想の売上高2,260億円、営業利益720億円から上方修正します。

来期2023年3月期も高水準の業績が予想されます。楽天証券では、売上高2,700億円(同10.7%増)、営業利益950億円(同14.5%増)と予想します。大手半導体メーカー(TSMC、 サムスン、インテルなど)が進めている大型設備投資の効果で、来期は半導体生産数量が大きく増える可能性があります。ディスコのダイサ、グラインダの需要は、半導体生産数量の伸びや世界の半導体工場の稼働率に比例して増える傾向があるため、ディスコの業績は来期も高水準と予想されます。

3.今後6~12カ月間の目標株価は3万9,000円を維持する

ディスコの今後6~12カ月間の目標株価は、前回の3万9,000円を維持します。楽天証券の2023年3月期予想EPS(1株当たり利益) 1,912.0円に、成長性と反動リスクの両方を考慮した想定PER20~25倍を当てはめました。

引き続き投資妙味を感じます。

本レポートに掲載した銘柄:ASMLホールディング(ASML、NASDAQ)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。