4年ぶりの衆議院議員選挙に株式市場はどう動く?

選挙と株…この時期になると、政治の事情通的(株の)専門家が急増するのも、この業界の風物詩。10月14日に衆議院は解散し、31日の投開票まで選挙戦に突入します。4年ぶりの衆議院議員選挙、さて、日本の株式市場はどうなるでしょうか?

政治に疎いため、株のネタにバイアスをかけながら、想像たくましく展開していきたいと思います。「選挙だけで日本の株価が決まるわけがないだろう!」なる、ごもっともなご意見は、ここでは胸に納めておいていただければ幸いです。

解散後の日経平均は強かった!

10月14日午後、衆院が解散となりました。この日の日経平均株価はめっぽう強く、前日比410円高の2万8,550円で終えています。翌15日も前日比517円高の2万9,068円と、選挙に向けてロケットスタート(米国株が大幅高したから上がっただけ、というごもっともなご意見も封印で…)。選挙に向けて株価は幸先よく動いているようです。

ここで、市場参加者の脳裏に刻まれていたであろう“買いカタリスト(※)”があります。それは、「選挙は買い」というやつです、聞いたことありますよね。

※マーケットを大きく動かす引き金になる材料やイベントのこと

果たして「選挙は買い」なのか?

証券業界は株の「買い」タイミングばかり強調する(あおる?)習性があります。「ホントに信じていいの?」という気もするので、実際どうなのか、調べてみました。

先に結論からお伝えしますと(新聞などでも少し取り上げられていますので)……「選挙は買い」というのは、確かな実績が残されています。

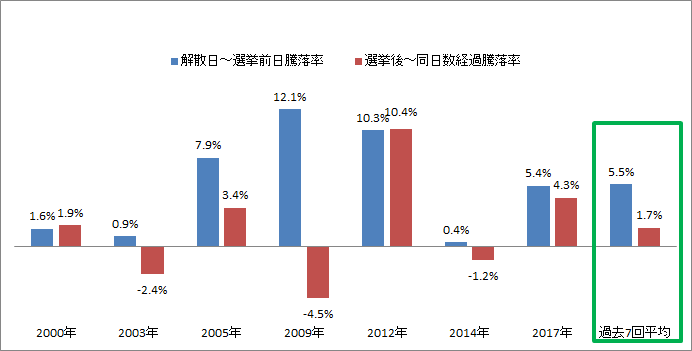

下記のグラフは、衆院選と日経平均株価の期間騰落率を示したものです。

左にある青色の棒グラフは、「衆院解散~衆院選前日まで」の日経平均株価の騰落率。右の赤色の棒グラフは、「投開票翌日~衆院解散から投開票日までの同日数経過時点まで」の日経平均株価の騰落率を示しています。つまり、衆院選の投開票日を挟み、前後で日経平均はどう変化したかが分かります。

ちなみに、2000年4月に日経平均採用銘柄の大規模入れ替えがあり、除数が大きく上昇しました。今の日経平均株価と近い形になったのは2000年以降のため、2000年以降の衆院選前後を調べています。

衆院選と日経平均株価の騰落率(2000年以降)

投開票日直前の日経平均予想は2万9,688円!

先に結論を示した通りで、解散から選挙前のパフォーマンスは過去7回全部プラスという結果を示しています。上昇率の濃淡はありますが、負けなし…トラックレコードで判定するなら、「選挙は買い」と言えますね。

グラフの右端に過去7回の平均値も載せました。ならすと選挙前は「5.5%上昇」。今回の解散前日(10月13日)の日経平均株価が2万8,140円でしたので、上昇率5.5%ではじき出せる目標株価は……衆院選前日(10月29日)終値で「2万9,688円」!

定量的に、電卓をたたいて出てくる目標株価は、解散前より1,500円以上高い水準となります。値幅的にもアップサイドは十分! 日経平均レバETF(上場投資信託)を買うしかない! になります(あくまで、このトラックレコードだけを理由にした場合です)。

衆院選1カ月後の日経平均予想は3万192円!

2000年以降の衆院選前は7戦負けなし(一部調べでは、1969年の衆院選までさかのぼっても、この期間は16戦負けなしだそうです)。

疑って申し訳なくなるくらい、「選挙は買い」の実績はありましたが、それでは「選挙の後は?」ということで、先ほどのグラフから選挙以降(選挙後=赤の棒グラフ)のパフォーマンスも見てみましょう。

選挙後も……悪くはない感じです。過去7回でいえば4勝3敗、ならすと選挙後は「1.7%上昇」でした。

こちらも、電卓たたいて、目標株価を計算してみましょう。

今回は解散から選挙までが12営業日。選挙の12営業日後は11月17日になりますが、先ほどの10月29日目標株価の2万9,688円から1.7%上昇したとすると……11月17日辺りの目標株価は「3万192円」! 「選挙は買い」のトラックレコードで定量的に計算すると、選挙1カ月後に3万円台回復だ! になります。

あの、悪夢の“岸田ショック”からV字型で完全復活! 3万円の壁をもう一度乗り越え、さあ年末高だ! という雰囲気になりそうです。と、お花畑シナリオで想像を膨らませてみました(あくまで、このトラックレコードだけで計算した場合)。

以上が、過去の衆院選を振り返った、選挙と株です。

上昇率が大きかったのは2012年と2005年の衆院選

ということで、「選挙は買い」! …ほんとに、そう思いますか?

ここから定性的なエッセンスも混ぜていきます。読んでくださっている皆さま、それぞれで考えてみてください。未来の話なので現時点で答えはないし、誰にも正解は分からない状態です。いつもの相場を予想するときと同じですね。

たしかに、トラックレコードは優れています。ただ濃淡がありました。どういう選挙のときに株価は上がったのか? そこで選挙前後で大きく上がった、濃い衆院選相場の年を振り返ってみましょう。

合算した上昇率が大きかったのは、2012年と2005年の衆院選相場です。ここで何があったか? 何を争点にした選挙だったか? を思い出すと、見えてくるものがあります。

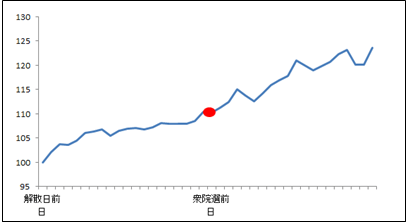

(1)2012年の場合

投資家の記憶に鮮烈に刻まれた、2012年12月の衆院選。当時与党だった民主党に対するうっぷんが市場で蓄積する中、当時の野田佳彦・元首相が「解散してもいい」と党首討論で発言しました。ここから始まったのが、伝説の「アベノミクス相場」でした。選挙に向けて株式市場は覚醒し、衆院選で自民党が圧勝すると上昇はさらに加速しました。

2012年12月衆院選の日経平均株価推移

出所:筆者作成

外国人は変化を好むのか?

よく日本の証券関係者が、「外国人は変化を好む」と言います。これは言い得て妙で、変化のタイミングで外国人は日本株を爆買いしています。

2012年12月の衆院選で外国人は、衆院選の直前週に5,148億円(現物4,628億円、先物519億円)買い越し、さらに衆院選直後の週には7,671億円(現物7,019億円、先物652億円)という、この年の最大買い越しとなりました。

外国人に対して「日本株を買おう」という気にさせた衆院選。このときに「日本株は買いだ!」と熱狂したのは、政治に対する改革機運をかぎ取ったからでしょう。

大胆な金融政策、機動的な財政政策、成長戦略の3つの政策を「3本の矢」と呼び、これをアベノミクスと安倍元首相本人が名付けました。このときは「改革」の気運にフィーバーしましたよね(この政策がよかったかどうかは別として)。こんな争点を持つ衆院選のときは、「選挙はストロングBUY!」だったようです。

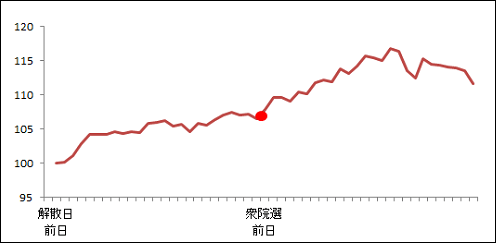

(2)2005年の場合

続いて2005年の衆院選。このときの争点は……「郵政解散」でした。小泉純一郎・元首相が、郵政民営化法案の是非を争点にしました。

当時の記憶を、あるベテランの市場関係者は「夜に行われた小泉元首相による迫力ある演説に圧倒され、その直後から外国人買いが押し寄せた」と言っていました。こちらも、キーワードは「改革」。

2005年9月衆院選の日経平均株価推移

出所:筆者作成

今思い出しても胸が熱くなる、高パフォーマンス化した衆院選相場。と、今を比べてどうでしょうか? あのときの熱狂、今回も起こると思いますか?

たしかに、トラックレコードだけ見れば「選挙は買い」に賭ける価値はありますが、それは、ただのイベントドリブン(選挙日を目がけ、短期での反対売買を前提にした売買)です。

一概に衆院選といっても、それぞれに違うストーリーがあります。高パフォーマンス衆院選相場のワンツーを振り返りましたが、ともに強材料となったキーワードは「改革」。

それでいえば、2009年も該当します。実際、選挙前だけでいえば、上昇率は2009年が最大でした。ここもある意味「改革」でした。このときは前任の安倍・福田両氏が体調不良で退陣した後の後任を任された麻生内閣。衆院選で過半数の議席を民主党に奪われ、政権交代が起きました。これも当時のムードとしては「改革」気運が高かったといえます。

では、今回はどうでしょう?

市場関係者が、よく言いますよね。「外国人は変化を好む」と「外国人は政治の安定を好む」。今回は、変化、すなわち「改革」気運は感じられるでしょうか。

株式市場は「分配」を嫌う?

では、国民感情と切り離し、投資家目線だけで見てみましょう。

新政権が株式市場にとってプラスになればOKなわけですが、今度の政権は、株式市場にとってプラスになる政権だと思いますか?

当初、市場で嫌われていたのが、個人の金融所得課税見直しです。これに関しては、さすが“話を聞く総理”だけに、「凍結する」と明言されていました。とはいえ、選択肢として挙げている以上、どこかで必ず見直し議論は蒸し返されるでしょう。

また、選挙の争点は新型コロナと経済対策ですが、政策のキーワードは「成長」ではなく「分配」です。こちらに関しては、野党も同じ。今の日本にとって、「分配」に重きを置く経済政策は重要だと思います。ただ、株式市場の住民は、それをプラスととらえる生き物でしたっけ?

外国人投資家はどう感じているのか

では、政治の安定という観点ではどうでしょう?

岸田内閣発足直後、最初に行われた世論調査結果では、過去最低or過去2番目に低い水準(過去最低は2009年の麻生政権)の内閣支持率を各報道機関が報じていました。当初のハードルが低いだけに、ここからは上がるしかない! ともいえます。とはいえ、現時点で……長期政権になると思いますか?

現時点では、誰にも答えはわかりません。

あくまで筆者が思うには…ですが、これら全項目に関して「思わない」ですね。皆さんはいかがでしょう?

そんなことより重要なのは、外国人投資家はどう感じるか、ですね。

ただ、これはなんとなく答えをみんな知っている気がします。自民党総裁選で決着がついたとき、日本の株価は下がりましたよね。外国人投資家はものすごく売りましたよね。しかし、手前で猛烈に買っていた分を売った手口といえ、ここから売るとはならないともいえます。

ただ、ここから選挙以降、日本の政治を買いカタリストにして、株を買うという話にもなるでしょうか。

結局は、米国株が上がれば上がる、それだけの平常運行の日本株に戻るのではないでしょうか。相場の主要テーマが政治だった2012年や2005年は別ですが、今は日本の政治が相場の主要テーマとはいえません。

これは、前回の2017年の衆院選相場も同じでした。前年がBrexit(英国の欧州連合離脱)ショックやトランプ米大統領誕生で荒れた後ということもあり、市場の関心はトランプ氏の対中発言に集まっていました。この年の衆院選では、自民党の議席数は横ばいと、大勝でもなければ大敗でもない決着。勝敗ラインは「与党で過半数(233議席)」と弱気な設定をした今回の衆院選とそっくりですね。メインシナリオは“現状維持”です。

岸田政権下で強そうな株のキーワードは「耐性」

ということで…「選挙は買い」とよく言われますし(実際、株価も上がっていますし)、トラックレコードは優秀ですが、これを買う理由の軸にしなくてよいと思います。

また、岸田政権で恩恵を受ける政策関連銘柄なども無視でOKでしょう。これは、菅政権で恩恵を受ける政策関連銘柄とされていた、銘柄のその後を振り返ってもらえば分かります。

最後に、そんな岸田政権下に強そうな株は? ということで…一つだけ挙げておきます。「株価ヤバくないか?」と感じた10月6日、安値に向けた急落(岸田ショック?)局面で、まったく動じなかった銘柄もありました。つまり、岸田ショックに対する耐性抜群の銘柄ということですね。

そして、お先真っ暗ムードの10月6日を5連騰で終えた東証1部銘柄が2銘柄だけ存在しました。それが、北越コーポ(3865)とスプリックス(7030)でした。

また、政権交代後の10月相場前半(10月1~15日)、大型株(時価総額1兆円以上)で上がった銘柄は何か? これを調べると、SUBARU(7270)の+10.7%がトップで、INPEX(1605)の+9.9%が2位でした。

ただ、円安や原油高で上がった要素が強いため、これら外需株を除くなら…岸田ショック下で逆行したのがネクソン(3659)の+9.5%、パンパシHD(7532)+8.8%、リクルートHD(6098)+7.6%、日本オラクル(4716)+7.2%、JT(2914)+6.1%でした。

ここから言えるのは、岸田ショック下で上がった株は、岸田政権の政策恩恵銘柄でも何でもないということ。選挙と株の時期ではありますが、政治で動いていない日本株を政治的アプローチで考えること自体(少なくとも今回は)、不毛といえるかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。