今回のサマリー

●日本投資家は、買い先行逆張り、同調追随的な集団行動で知られています

●この投資行動のパターンはかなり強く、特有の損失リスクを招いてきました

●相場を知り、己を知れば、百戦してあやうからずと心得て、自らの投資行動についてご一考を

2つの行動パターン

「彼を知りて己を知れば、百戦してあやうからず」、これは孫子の言葉。投資で相場と対峙(たいじ)するとき、彼すなわち相場について勉強し情報収集するばかりでなく、自分自身について知ることが重要です。頭を使わない、悩まない、そんな無頓着な相場参加の投資家は、先行き不透明な状況でリスクに直面すると、特有の心理的ゆがみが生じやすいといわれています。

特に日本投資家は、ある決まったパターンの行動を集団で取ることが広く知られています。海外の投機筋には、それを逆手に取ろうという勢力が折々に現れます。相場内における別の巨大勢力である日本投資家があからさまにユニークな集団行動を取るのですから、特に知ろうと思わなくても、使わない手はないとなります。日本投資家としても己を見つめ直しておくべきでしょう。

今回は日本投資家の行動パターンから(1)買い先行逆張り、(2)同調追随集団、の2点を取り上げます。

日本投資家の行動パターン(1)買い先行逆張り

海外のプロ投機筋には、相場の流れに沿ってポジションを取る順張り行動が観察されます。これに対して、日本の投機筋・投資家は、相場が下がれば買い、上がれば売りの逆張り行動を取ることが知られます。もちろん、投資家個々にスタイルも方法も違うでしょう。しかし、売買集計量で見る全体像には明確な違いが現れます。

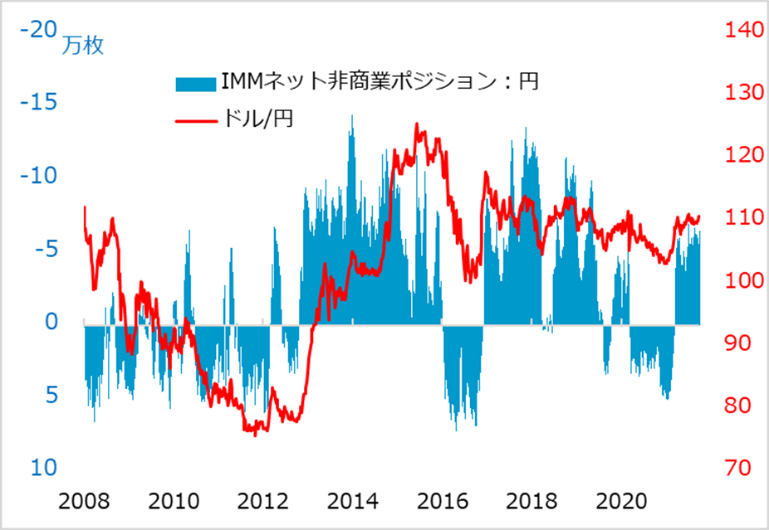

図表1は、シカゴ通貨先物市場における投機筋(非商業)の円ポジションとドル/円相場を対比しています。彼らが円を買えば円高、円を売れば円安という相関が見られます。ここから、円相場は海外投機筋が自由に操っていると言う人もいます。しかし、シカゴ取引所という限られた場の限られた投機筋にそんな力はありません。

図表1:海外プロ投機筋は為替相場に順張り

図表1の妥当な解釈は、プロ投機筋は相場変動の中でのドローダウン(やられ=損失)を抑制すべくポジション管理をしており、結果として、全体のネット(売買差し引き)ポジションが、相場の流れに沿うように順張りになるということです。

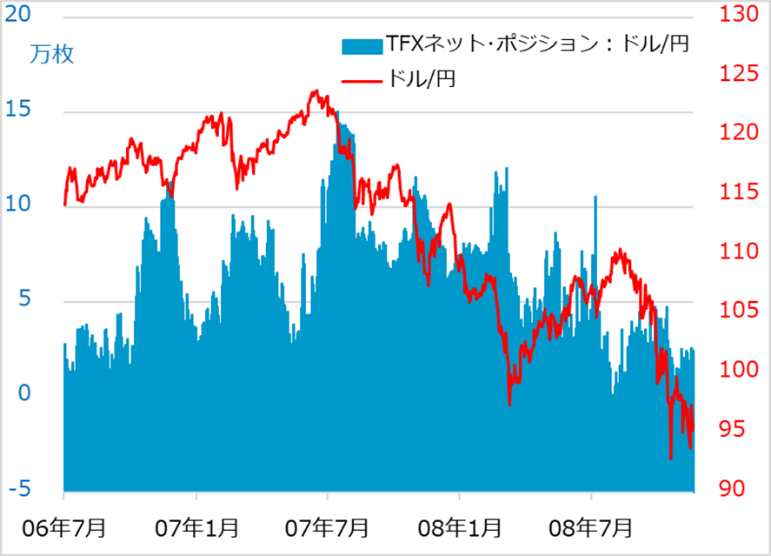

図表2は、日本のFX(外国為替証拠金取引)投資家のドル/円のポジションと相場推移を対比しています。

ドル/円が下がればドルを買い、上がれば売る行動パターンが見て取れるでしょう。その際の逆張りは基本的に買い先行でスタートしがちです。相場が小刻みにも波動で動くことを踏まえれば、この逆張りアプローチは有効に思えるかもしれません。ただし、失敗を招きやすい2つの問題点があります。

図表2:日本FX投資家は逆張り

逆張りの損失リスク

第1は、小刻みな相場波動を狙う売買では、小刻みな損失を積み上げやすい面があります。

小波動をつかむツールは、通常ファンダメンタルズ分析ではなく、チャートなどテクニカル分析でしょう。そのシグナルを確認できるまで、そして、売買を執行するまでの時間分、相場水準が不利な方向へ動いてしまうスリッページが起こりがちです。

また、行動経済学からは、相場における人の判断が、利益確定売りは早く、損切り売りは遅くなる性向が指摘されています。

第2は、より大きな相場変動において、下落トレンドに入ってなお、買い先行逆張り行動を律儀に行ってしまうことでの大損失リスクです。

図表2はあえて2008年9月のリーマン危機に至るドル安転換場面を描いています。

2007年後半以降、ドル/円が下落する度にドル買いが増え、その直後に買い持ちが急減する展開を繰り返しています。これは一定の含み損が生じた場合に強制損切りルールが執行されて売却されるためです。相場の下落局面で日本勢の逆張りの買い持ちが膨らむと、海外投機筋がその強制損切り売り執行を誘うべく、強く売り攻めする展開は過去に何度もありました。

通常、小刻みな相場変動における逆張り売買は、変動そのものを小さくする作用があります。日本にFX市場が発達して、投機筋も増えたはずなのに、東京時間の円相場の変動率が欧米市場より小さくなりがちなのは、そのためです。

他方で、相場の下落トレンドで買い先行逆張りに出る行動は、強制損切り執行によって、折々に相場下落を急加速させることになりました。

こうした買い先行逆張りが成功するのは、相場が持続的な上昇トレンドに乗った場合です。ただし、上昇トレンド開始以前に小刻みに損失を出していると、ようやく含み益ができても、総合収益トントンまでの回復に安堵(あんど)して売ってしまう、というパターンも起こりがちです。「損切りを早く、利が乗ったポジションは極力長く保持する」という成功則と相いれない行動です。

株式投資の中期逆張り

日本投資家の逆張り行動は、中期的な株式投資においても見られます。

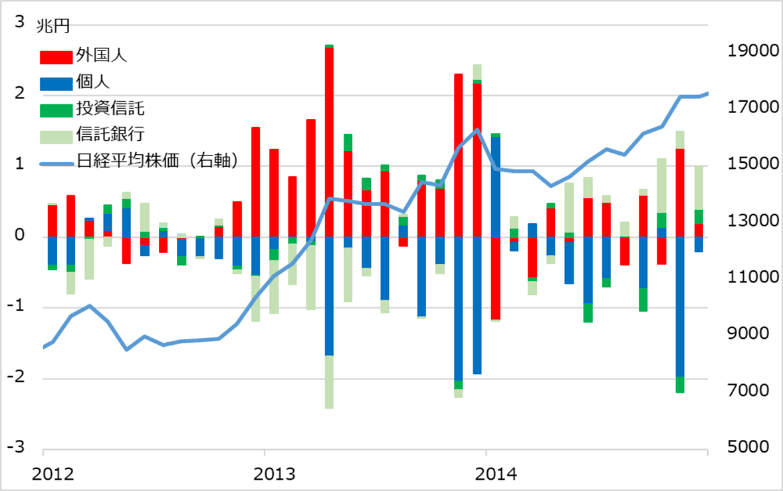

図表3は、日本株の外国人、日本の個人、投資信託、年金基金(分類表示は信託銀行)によるネット売買量を、2012年暮れからのアベノミクス相場始動前後の日経平均株価と対比して描いています。ここでも外国人が順張りで相場を買い上げるとき、日本勢が売り手に出ていることが分かるでしょう。

図表3:日本株売買における外国人と日本個人・年金

個人投資家はほぼ全ての場面で外国人の売買の受け手として反対売買に登場しがちです。年金基金は、資産別の保有比率を一定範囲に収めるインデックス投資行動が基本で、値上がりして保有比率の上がった資産を売り、値下がりして保有比率の下がった資産を買う逆張りをします。

ただし、2014年には政府年金がアベノミクスの意向に沿うように、大規模に国内株、海外債券と株式を買って株高、円安を促す行動に出て、一見外国人と同じ順張り行動をとる時期がありました。図表3の次の期間で株式相場にピーク感が出ると、本邦の年金基金と個人の逆張り買いの受け皿にサポートされて、外国人は難なく利益確定売りを進めました。

実は、小刻みな相場波動での逆張りと異なり、中期投資サイクルにおいては、他の投資家行動に同調して追随する集団行動が加わって、日本の個人投資家に強烈な損失リスクを招いてきました。

日本投資家の行動パターン(2)同調追随集団

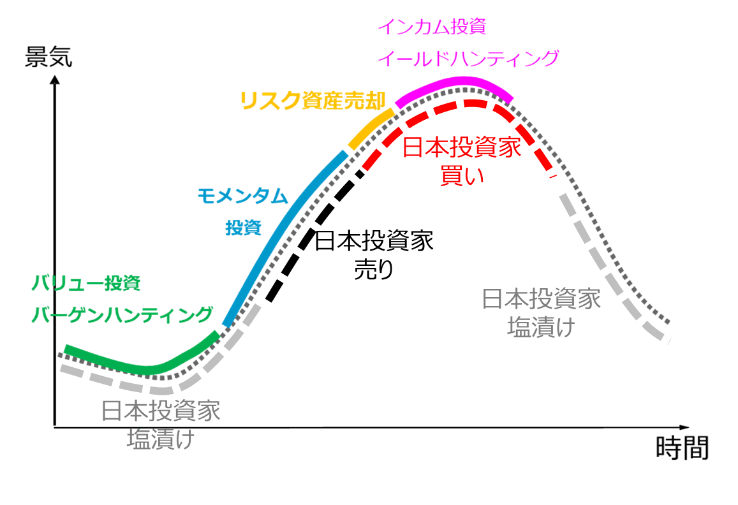

図表4で、点線の景気サイクルの上部に記しているのが、サイクル投資において望ましいと考えられる基本行動です。

図表4:サイクル投資の基本と日本投資家

景気下降・回復サイクルでは、金融相場始動とともに、割安な銘柄を仕込むバーゲン・ハンティング。やがて景気も上向き、株式の業績相場が進むときには相場の勢いに乗るモメンタム投資。ただし、景気のピークより株式相場は早くピークを打つ傾向があるので、金利などシグナルを見て、それまでに含み益の膨らんだリスク資産を(部分的にせよ)売却して、相場下落に備えます。

この景気ピーク圏でインフレ高進リスクがくすぶるときは、金利も高くなっているので、イールド・ハンティングでインカム狙いの投資も考えられます。

これに対して、日本投資家によく見られたパターンは、図表3のアベノミクス大相場で見たように、順張りの外国人が売り逃げるときの受け皿になって買い、やがて景気・相場の下降サイクルに移っても、当初しばらくは買い、やがて含み損が大きくなってポジション塩漬け、バーゲン・ハンティング期になっても余裕資金がなければ塩漬け継続、そして上げ相場の最中に含み損が減るとヤレヤレ売りで外国人買いの受け皿になる、そして身軽になって余裕資金を持てた相場後半~終盤に、皆が買っている、直近まで過去は大相場で高パフォーマンスというセールストークに乗って買い参入、という流れ。

これはあくまで、典型的失敗の行動を誇張的に描いていますが、売買集計量で見る日本投資家の全体像は、ぴったり当たらずとも遠からずです。

また、この相場終盤での日本勢の同調追随集団行動は、ときに恐ろしいパワーを発揮します。特に、個別株や、新興国の高金利商品など、比較的小規模な銘柄に対して、大国日本の巨額個人マネーがなだれ込むのですから、相場は祭り上げられ、それを見た日本投資家がさらに熱くなってなだれ込むことが、過去に何度も起こっています。

2004~2010年の新興国・資源国の高金利ブームは、かなりの程度、こうした日本マネーが煽(あお)った面があります。

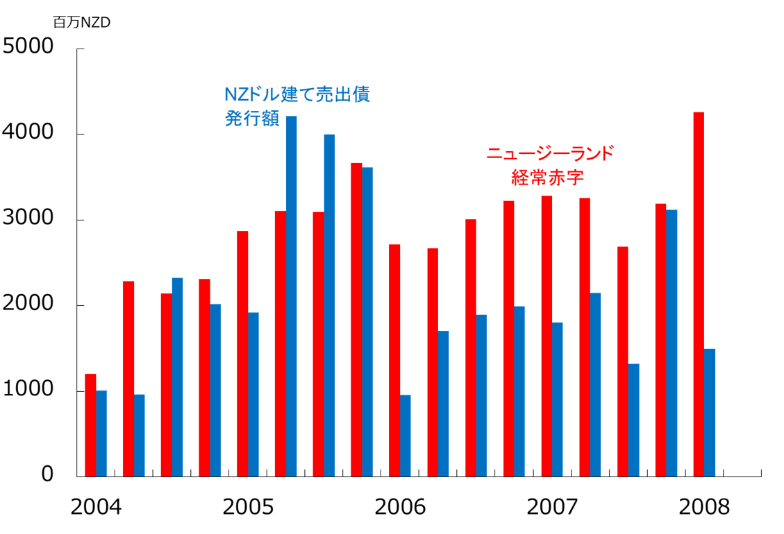

図表5では、2004年ごろからブームになったNZドル建て売出債(主に日本の個人投資家向け販売用にユーロ市場で発行される債券)を購入した本邦個人マネーが、ニュージーランドの全経常赤字分を賄うほどの規模になったことが分かります。当時、これを懸念した同国金融当局から筆者に毎週ヒアリングがあったほどです。

日本投資家は、集団になったときの自らのパワーを意識することなく、相場の終盤を祭り上げ、やがて自ら急落の憂き目に遭う失敗を繰り返してきました。

図表5:ニュージーランド経常赤字 vs. NZドル建て売出債

どうする?

どのような形であれ、相場が動くときには相応にチャンスもあります。今回解説した日本投資家の行動が全て失敗事例というわけではなく、功を奏する展開もあります。

しかし、「百戦してあやうからず」とするには、買い先行逆張りの後に「利食いは早く、損切りは遅く」という反成功則の行動に流されていないか、自らの投資行動を今一度考えていただければと思います。

相場に悩まない、頭を使わない、そんな売り文句のままに無頓着に相場に関わり、他の人がやるようにやる同調、追随の集団行動に不利なタイミングで巻き込まれていないかは、常にチェックが必要です。投資において、集団に属する安心と安全は別物です。

筆者が好んで紹介するサイクル投資の格言「強気相場は、悲観の中で生まれ、懐疑の上で育ち、楽観のうちに成熟し、陶酔の中で死ぬ」。これに対して、無頓着な相場参加は「陶酔の中で買い、悲観の中で塩漬けし、懐疑の上では身動きとれず、楽観のうちに安堵して売却」となりかねません。

投資は、ファンダメンタルズの理詰めの戦略以上に、心理的偏向にあらがう胆力のフィールド、このレポートが己を知る一助になれば幸いです。

■著者・田中泰輔の新刊『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。