最近はやりのFIRE(Financial Independence, Retire Early:経済的に自立して早期退職)ですが、達成したという話の多くは独身世帯やDINKs(ディンクス:共働きで子供を意識的に持たない夫婦)世帯。はたして子育て世帯でFIRE生活を送ることは可能なのでしょうか?

今回は子育て世帯がFIREを行ううえで押さえるべきポイントとFIREを実現させるスーパー家計術を伝授します。

子育て世帯がFIREに必要な資産はいくら?

一般的にFIREに必要な資産は年間支出の25倍と言われています。

例えば、月々の生活費が20万円、年間240万円だとすると、25倍の6,000万円の資産を築けば、年利4%の利回りで運用することで試算を取り崩さずに生活できるという考え方です。

そして、6,000万円を20年で準備しようとすると年利4%で運用したとして月々約16万円が必要です。月々20万円の生活費と月々16万円のFIRE準備費をあわせて、月36万円の手取りがあると20年でFIREが達成可能という計算になります。

独身世帯やDINKs世帯の場合は、年間支出を一定に保ちやすいのでこの単純計算でもよいかもしれませんが、子育て世帯がFIREを行う場合は子どもの教育費を別途確保する必要があります。

教育費は子どもの進路によって大きく変わってきます。そして子どもが成長するにつれ、教育費は増加していきます。子どもが小さいうちは、将来どれくらいかかるのかが想像つきづらいかもしれません。まずは、統計データから教育にかかる総額の平均値を見てみましょう。

進路によってこんなに変わる!教育にかかるお金はどれくらい?

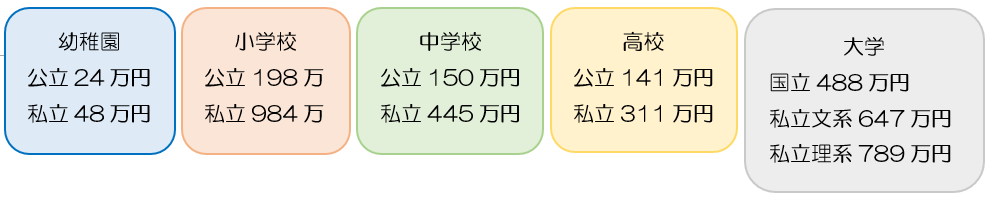

進路ごとの教育費一覧は下記のとおりです。学校教育費及び学校外活動費を合計したものとしており、給食費は含んでいません。また、幼保無償化につき、幼稚園については学校教育費を除いています。

文部科学省「令和2年度私立高等学校授業料等の調査結果について」

文部科学省「公立大学等の授業料その他の費用に関する省令」

文部科学省「令和元年度私立大学入学者に係る初年度学生納付金平均額調査結果」を元に筆者試算

例えば、最も教育費がかからないのは、幼稚園から大学までが全て公立のパターンです。この場合、教育費の総額は1,001万円になります。

一方、最も教育費がかかるのが全て私立(大学は私立理系)の場合で、教育費総額は2,577万円となります。選ぶ進路によって、倍以上の差が出ることがわかります。

我が子がどのような進路を希望するか、その場合どれくらいの教育費がかかるのかを各自試算してみてください。

FIREのためなら何のその!?スーパー家計術5選

子どもがいる家庭では、現在の生活と教育費に手いっぱいでFIRE達成のための貯蓄まで行うのはなかなか厳しいかもしれません。また、すでにFIRE生活を始めている段階だとしても、今後のリスクを考えると、なるべく生活の中の無駄な支出は控えるべきでしょう。

そこで、子ども6人を育てる筆者が、FIRE生活で使える「スーパー家計術5選」を伝授します。

1.固定費は徹底的に削減する

固定費の削減は手続きさえすれば誰でもできる持続可能な節約術です。固定費を下げても生活の満足度が下がらないものがほとんどです。

固定費は(1)解約する、(2)安いものに変更する、(3)支払い方法を変える、という3つの方法で確実に削減することができます。通帳やカード明細などから一つずつ洗い出し、手続きをしましょう。

2.不用品を処分する

不用品は空間、時間、お金を奪います。不要品を処分することですっきりとした空間が生まれ、効率的に行動できるようになることで時間が生まれ、生産性をアップさせます。生産性が高くなればおのずと収入もアップします。

FIREを行うなら、不用品は徹底的に処分しましょう。不用品を処分する中で必要なものを選び取る力も身に付き、これから不要なものにお金を使うこともなくなるでしょう。

3.ぜいたく費を賢く抑える

ぜいたく費があるからこそ楽しく豊かな生活を送れるという面は、たしかにあると思います。また、ぜいたくを我慢しすぎるとストレスがたまりリバウンド支出の元となります。そのような理由から、ぜいたく費を一切なくしてしまうことはあまりおすすめしません。

しかし、必ずぜいたく費の予算を立てておくことが大事です。そのうえで回数を減らす、1回あたりの金額を減らすといった工夫をしてみるとよいでしょう。たまのぜいたくの方が満足度もあがります。

あまりにもさまざまなことを犠牲にしすぎる節約生活は避け、家族が幸せに暮らせる丁度よいラインを探してみることが重要になるでしょう。

4.教育費と上手につきあう

子育て世帯がFIREをするうえで肝となるのが教育費でした。教育費が比較的かからない子どもが小さいうちから、FIRE生活のための原資をしっかり作っておくことが大切です。

教育費は手を付けない聖域の資金になりやすいですが、そんな資金を安心して確保するために、周りに流されない習い事選びや進路決めを心がけましょう。例えば、習い事は自治体などが実施しているものから選ぶと、費用が安く済むことが多いです。

他にも、給付の奨学金や特待生制度などによって、必要な教育費が大きく変わることもあります。子どもの進路決めの際などには、しっかり調べてみるとよいでしょう。

5.配偶者が働きに出る

配偶者が働きに出ることができれば、FIRE生活はぐっと楽になります。例えば、扶養の範囲内で働いた場合の年間103万円の収入を4%で運用すると20年後には約3,147万円の資金となります。

また、上記の年間103万円以下の収入であれば、配偶者の収入はほぼ手取りになるうえ、配偶者控除も受けられることは大きなメリットとなるでしょう。

いかがでしたか? 子育て世帯のFIREはなかなか厳しい側面もありますが、経済的な余裕を持ってくらせるよう、「スーパー家計術5選」は実践していただきたいところです。

子どもはあっという間に大きくなりますが、子どもと過ごす時間はかけがえのない時間です。子どもや家族のために豊かなお金の使い方をするよう心がけながら、FIRE生活の実現を目指してくださいね!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。