若い世代と違い、定年間近の高齢でリタイヤを目指す場合、ほんの少しの失敗がその後の人生を苦難に陥れてしまうこともあり得ます。人の意見に流されてしまい、大事な資産を溶かしてしまわないために、何に気を付ければよいのか、高齢FIREが気を付けるべき注意点を、株式会社バリューアドバイザーズ・五十嵐修平氏に聞きました。

株式会社バリューアドバイザーズ・五十嵐修平氏

株式会社バリューアドバイザーズ代表取締役社長。一般社団法人証券相続普及協会顧問。大学卒業後、東証一部上場の証券会社に入社。その後2013年2月に株式会社バリューアドバイザーズを設立。お客さまと目的・目標を共有しゴールに向かって運用する欧米の手法に感銘を受け、独自のコンサルティング手法を考案。日本経済新聞、賃貸住宅新聞などメディア出演も多数。近著に『55歳からでも失敗しない投資のルール』クロスメディア・パブリッシングがある。

50代になると、ある程度の資産を築いてこられた方もいらっしゃると思います。また、真剣にセカンドライフの資金について考える世代でもあります。資産もあり、金融機関にとって「良いお客さま」となるので、その分、強い営業攻勢がかけられることが多いのです。

甘い言葉に乗せられて、大切なセカンドライフ資産を失くさないためには、何に気をつければ良いでしょうか。

多くのお客さまからご相談を受けてきた筆者が、実際にあったお客さまの体験談をもとに、高齢FIREが注意すべき3つのポイントと、金融機関の営業マンと付き合う際の注意点をまとめてみました。

[注意点1]高金利の新興国債券の物価崩壊と為替手数料に要注意

新興国の債券は利回りが高く魅力的に見えます。この新興国の債券をいくつか保有して、FIREを目指した方も多くいらっしゃいます。しかし、新興国はインフレ率が高いため、通貨の価値が下落しやすい(為替リスクが高い)ということと、為替手数料についてしっかりと理解することが大切です。

ブラジルレアル、トルコリラやメキシコペソなど新興国建ての債券は7~10%ほどの高い金利で販売されており、日本の金利からするとかなり高い金利水準となっているため、一見、とても魅力的に見えます。

しかし、新興国は物価上昇率(インフレ率)が高いという特徴があります。

足元では、ブラジルの3月の消費者物価指数の上昇率は6.1%と3.75%の物価目標を大きく上回ります。また、同様にロシアでも3月の物価上昇率は5.8%と4%の物価目標を超えて推移しています。物価が上がるということは、通貨の価値は下がるということです。

例えば100万円の車があり、今年は購入を見送って来年買おうと考えたとします。この時に、年間10%のインフレ率ですと、車は1年後に110万円となってしまいます。つまり、100万円現金で持っていても、その100万円では車は買えなくなってしまうのです。インフレ率が高いと、物に対して通貨の価値が下落するだけでなく、他国の通貨に対しても価値が下がりやすくなってしまいます。このような背景から、新興国では通貨価値の下落が債券の利息以上に進んでしまうことがあります。

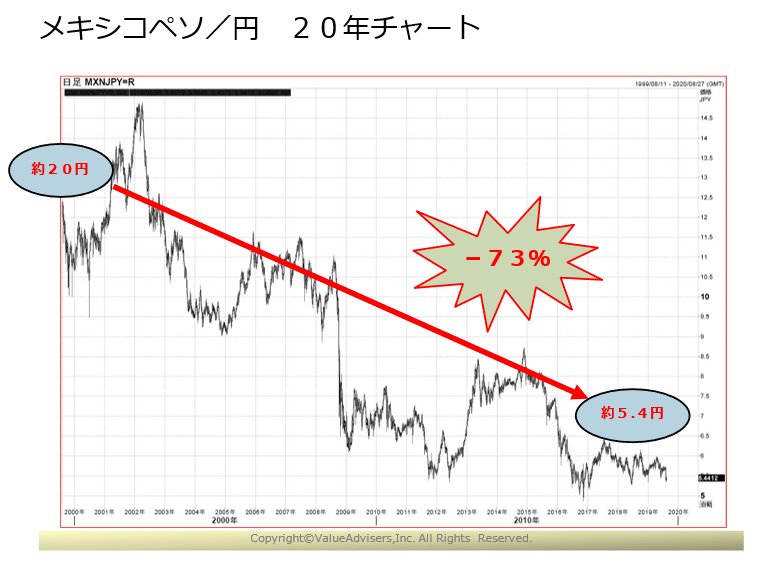

こちらがメキシコペソの20年間のチャートです。2009年から2011年ごろに過去に比べてかなりの円高となり、「メキシコペソが割安」と言われ、関連する商品が販売されていました。営業員は「過去に比べて今が底値水準ですよ」とセールスをしましたが、いったんは上がったものの、実際はさらに下がり続けてしまっています。短期で勝負するなら新興国の通貨もありですが、FIREを狙って、高い利息に魅力を感じて投資するなら、基本的に右肩下がりのチャートの通貨はやめた方が良いでしょう。利息をいくらもらっても、元金が大幅に減ってしまう可能性があるからです。

次に為替手数料についてです。

大手の証券会社では米ドルの場合、1ドルあたり50銭の手数料を定めている場合が多いです。

この時、手数料率は1ドル109円の時、約0.5%です。

しかし、メキシコペソの場合、1ペソあたり20銭の手数料だとすると、現在のメキシコペソレートは5.46円なので、手数料率は約3.6%にもなります。

この為替手数料は両替するたびにかかるので、往復でどの程度負担しているのかも確認しておく必要があります。

[注意点2]投資信託の毎月分配金型で元本が大きく毀損

投資信託の中には分配金を毎月受け取ることができる「毎月分配型の投資信託」というものがあります。この分配金は一万口あたり50円というような形で、一万口あたりで分配金が出ます。皆さまの銀行に毎月、分配金の名目でお金が振り込まれていたら、その保有投資信託は毎月分配型で間違いないでしょう。

例えば、あるA投資信託は一万口あたり300円の分配金を出していました。A投資信託はー万口あたり一万円の『基準価額』という値段だったとします。つまり、このA投信を1,000万円買うと毎月30万円を受け取れるということになります。

どうでしょうか、30万円なら、人によってはこの分配金だけでFIREできると考えた方もいらっしゃるかと思います。しかし、そんなに甘くありません。分配金の原資は、値上がり益か利子、配当となります。つまり、当初価格の1万円あたり300円の分配金を出そうとすると、毎月値上がり益と利子、配当で3%利益を出し続けないといけません。毎月3%ですから、年間にすると36%です。

そして、ここが厄介な所ですが、たとえ36%利益が出なかったとしても、分配金は出すことができてしまうのです。どこから出すかというと、皆さまが預けた資金、先程の例なら1,000万円から元金を削って出すことになります。1,000万円預けていた資金が、解約する時には元金が200万円しかなかったという事例もあります。皆さまの銀行に毎月、分配金の名目でお金が振り込まれていたら、その保有投資信託は毎月分配型です。すぐに元金が今いくらになっているのか確認することをおすすめします。

[注意点3]話題のテーマ型投資信託を購入し、損になってしまった

金融機関の売れ筋ランキングでは、たびたび「テーマ型投資信託」がランクインします。テーマ型投資信託とはその時話題になっている投資対象に投資している商品です。

近年はやったテーマ型投資信託は、2016年ごろには「ロボット関連ファンド」、2019年ごろには「AIファンド」や「自動運転ファンド」があります。また最近は手数料の安い「eMAXISシリーズ」にもバイオや宇宙開発などのテーマ型が登場しています。

営業の現場では成長シナリオを伝えやすく、お客さまもその時に話題になっているのでイメージしやすいため、多くのテーマが新しく作られています。

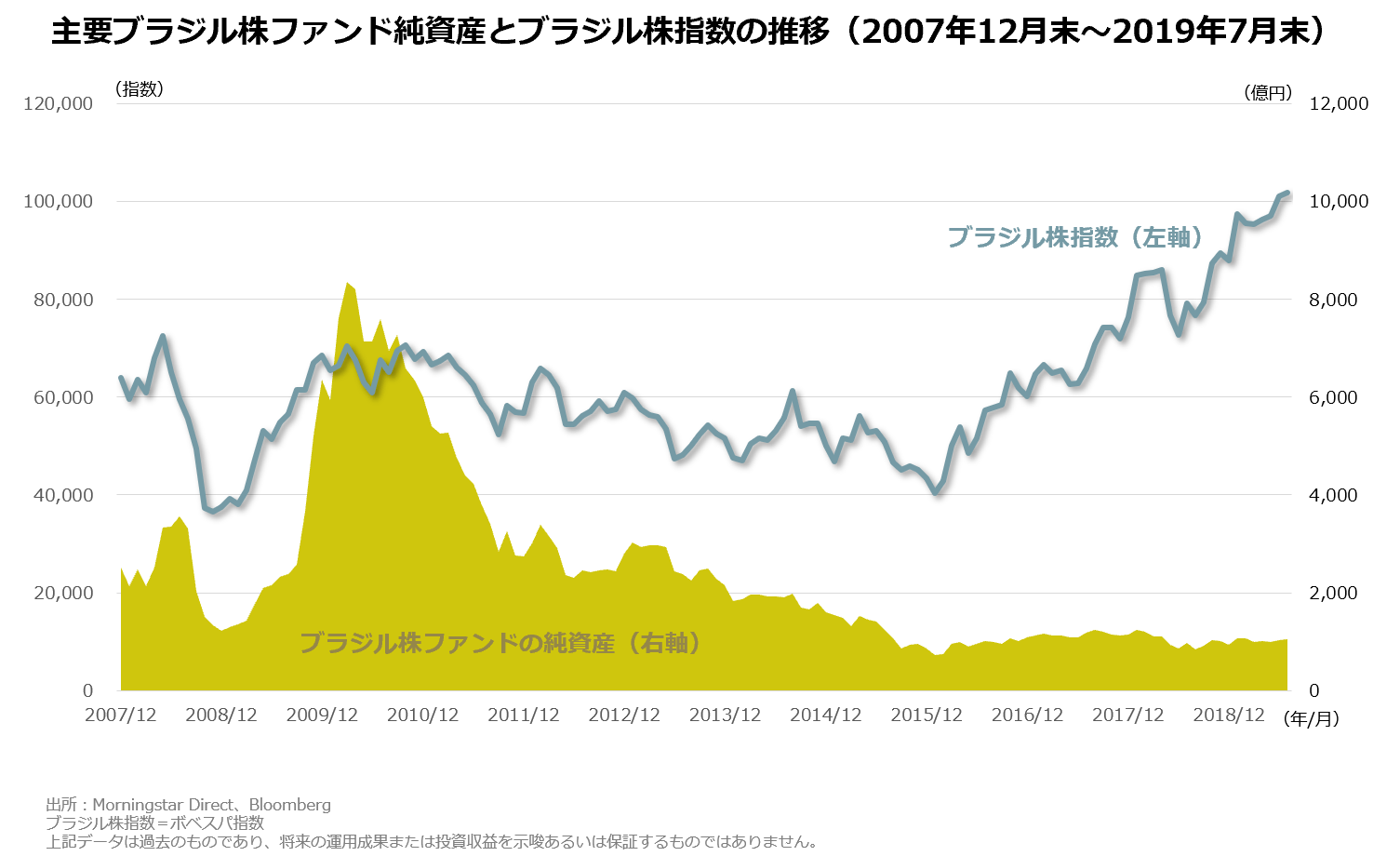

例えば、2009年にブラジルオリンピックの開催が決まり、ブラジル株式は上昇しました。2009年から2010年ごろにかけてファンドの純資産も大きく伸びていることが分かります。ファンドの純資産が伸びるということはこの時期に多くの方がブラジル株式ファンドを買ったということです。

しかし、この頃のブラジル株式はオリンピックなどですでに話題になっていたので、ファンドとして販売される頃にはすでに株価が高く、一番純資産額が多かった2010年の年始から株価は軟調になってしまいました。

この時、窓口でブラジル投資型の投資信託を購入していた方の多くは、リーマンショックから明け、成長し続ける世界の株式相場を横目に「なぜ自分の投資信託は上がらないのだろう」と感じていたと思います。

この投資信託はどんどん見切りをつけ売却されていき、2015年末に純資産額は最盛期の8分の1ほどの約1,000億円にまでなってしまいました。

しかし2016年に入り新大統領の経済対策期待などから株価は回復し、最高値を更新していきました。このブラジルの株価が好調の時には、すでにブラジル株式ファンドを売却して新しいテーマ型の投資信託を購入しているため、ブラジル株式ファンドを保有していた方はかなり少なくなっていました。

これが出たら要警戒!危ない3つのキーワード

ここまで、せっかく得た資産を減らしてしまいがちな、3つのポイントをお伝えさせていただきました。

セカンドライフ資金という大きなお金になると、「誰かと相談しながら運用したい」という考えも出てくると思います。

そこで最後に、FIRE失敗をしないためにも、気を付けた方がいい、危険な営業マンの特徴について紹介します。

危ないキーワード1:「残りわずかです!」

まずは、「残りわずか」というキーワードを出す営業マンです。

「この債券は条件がいいので、もうすぐ売り切れです」と焦らせ、購入を迫りますが、実はまだ残っている状態だったり、似たような商品が毎月発売されていたりします。

金融機関との付き合いが浅いと「早く決断しないと」と焦って契約をしてしまいますが、しっかりと自分に合っているものなのか検討が必要です。

危ないキーワード2:「人気です!」

次に、「この商品は大変人気の商品です」という言葉を使う営業マンです。多くの人が買っていたとしてもそれがいい商品かどうかは別の話です。そして、実際は金融機関がノルマで勧めていることが原因で、たくさんの人が購入して結果的に人気商品になっているケースもあります。

危ないキーワード3:「新商品です!」

最後は「新商品」というキーワードです。

「今話題の投資信託が新発売になりました」というワードは運用成績に全く関係がありません。

というのも、新しい投資信託は運用実績がなく、パフォーマンスが分からないからです。

たまに「この投資信託の運用はリーマンショック時でもプラスだったんです!」というシミュレーションを示す場合もありますが、過去の成果に基づく運用戦略が今後も通じるとは限りません。実際買ってみたらまったく上がらない、なんてことも普通にあるので注意が必要です。

ここまで注意点をいくつかお伝えしましたが、高齢世代のFIREはより慎重に考えるべきです。なぜなら、若い世代なら運用で失敗しても、働いて取り戻すことができますが、セカンドライフ前後世代の場合は、間違った運用で大失敗してしまえば、また働いて取り戻すというのは時間的に難しいからです。

多くの落とし穴がある高齢世代FIREですが、ポイントを押さえて投資すれば、必要以上に怖がることもありません。ぜひ、ご自身にあった投資方法で50代からでもFIREを目指してみてはいかがでしょうか。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。