毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、マイクロン・テクノロジー(MU、NASDAQ)

TSMC

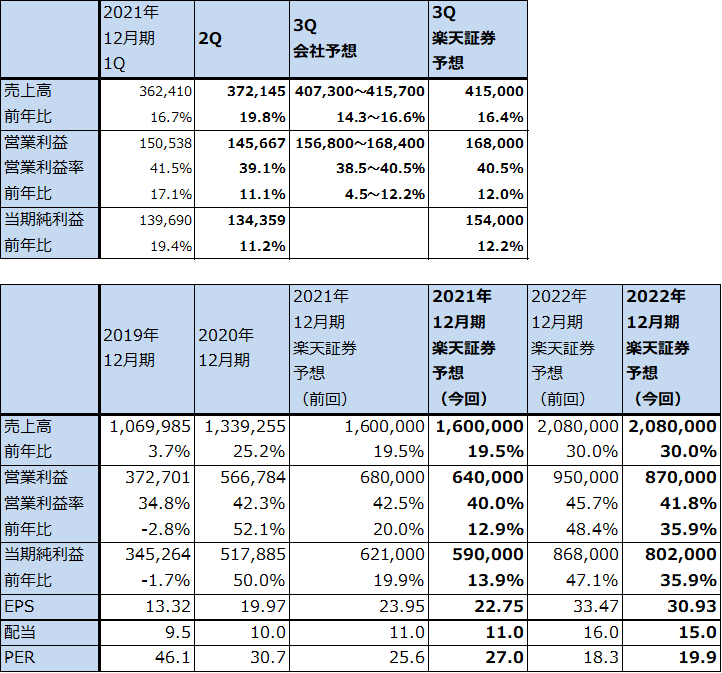

1.2021年12月期2Qは、19.8%増収、11.1%営業増益

TSMCの2021年12月期2Q(2021年4-6月期、以下今2Q)は、売上高3,721億4,500万台湾ドル(前年比19.8%増)、営業利益1,456億6,700万台湾ドル(同11.1%増)となりました。

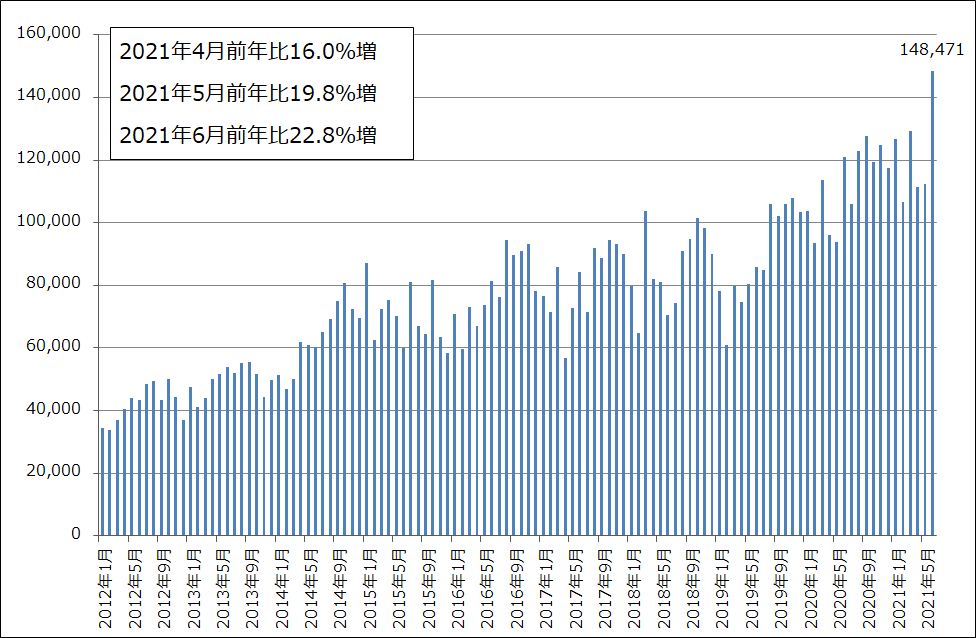

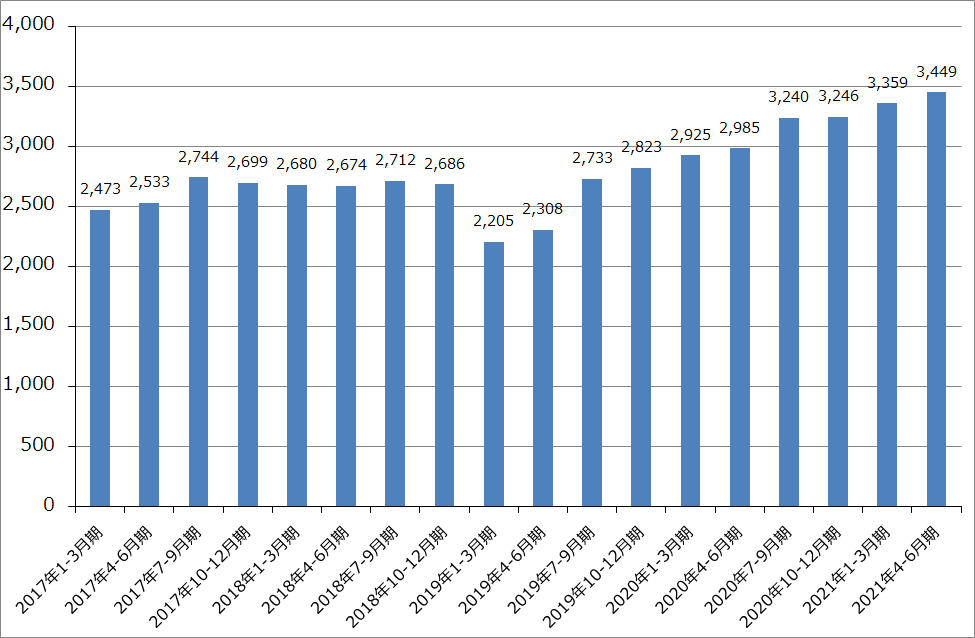

売上高は半導体需要の好調で前年比約20%伸びました。月次で見ると、4月は同16.0%増、5月同19.8%増、6月同22.8%増となりました(グラフ1)。特に6月売上高は過去最高を大きく更新しました。9月から順次発売されると思われるアップルの新製品(iPad、iPhone、MacPCの新型)向けチップの量産が始まったことによる寄与が大きいと思われます。また、大型設備投資の効果がある程度出てきたと思われます。

一方で、営業増益率は今1Q前年比17.1%増から今2Q同11.1%増に鈍化しました。売上総利益率が前2Q53.0%、今1Q52.4%、今2Q50.0%と低下したこと、販売費が増加したことによります。このうち、売上総利益率の低下は大型設備投資による減価償却費の増加、材料費、人件費等各種生産コストの増加によります。

表1 TSMCの業績

株価(NYSE ADR) 117.53米ドル(2021年7月15日)

時価総額 15,921,020百万台湾ドル(2021年7月15日)

発行済株数 25,930百万株(完全希薄化後)

単位:百万台湾ドル(1台湾ドル=3.93円、0.036ドル)、台湾ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:TSMCは台湾市場に株式を、ニューヨーク市場にADRを上場している。ここでは台湾市場の株価によってPERと時価総額を計算した。

グラフ1 TSMCの月次売上高

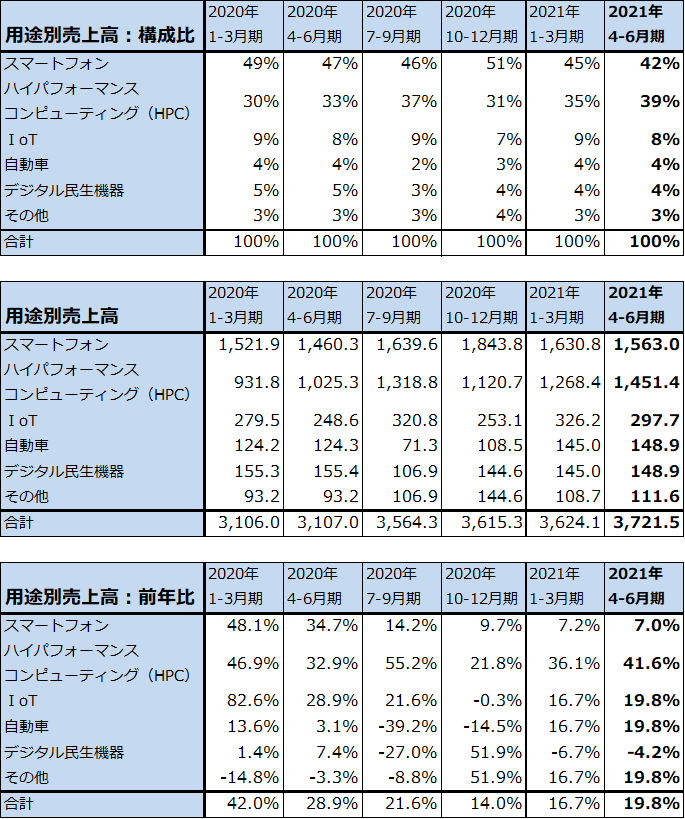

2.用途別売上高ではHPC向けが好調

用途別売上高を見ると、スマートフォン向けは売上構成比として最も大きく42%を占めているものの、もともと増収率が低く構成比も今1Q45%から低下しているため、売上高は前年比7.0%増に止まりました(用途別売上高と伸び率は、会社側公表の売上構成比より計算。以下同様)。

一方で、HPC(ハイパフォーマンスコンピューティング向け。パソコン、サーバー、ゲーム機用CPU、GPUなど)向けは売上構成比が前2Q33%、今1Q35%から今2Q39%に上昇した結果、今2Q売上高は前年比41.6%増となり、用途別としては最も大きい伸び率になりました。HPCの重要顧客はアップル、AMD、エヌビディアなどと思われますが、7ナノ、5ナノのパソコン用、サーバー用、ゲーム機用CPU、GPUが好調と思われます。

また、自動車向けは前3Q、前4Qに大きく落ち込みましたが、今1Q前年比16.7%増、今2Q同19.8%増と回復しました。

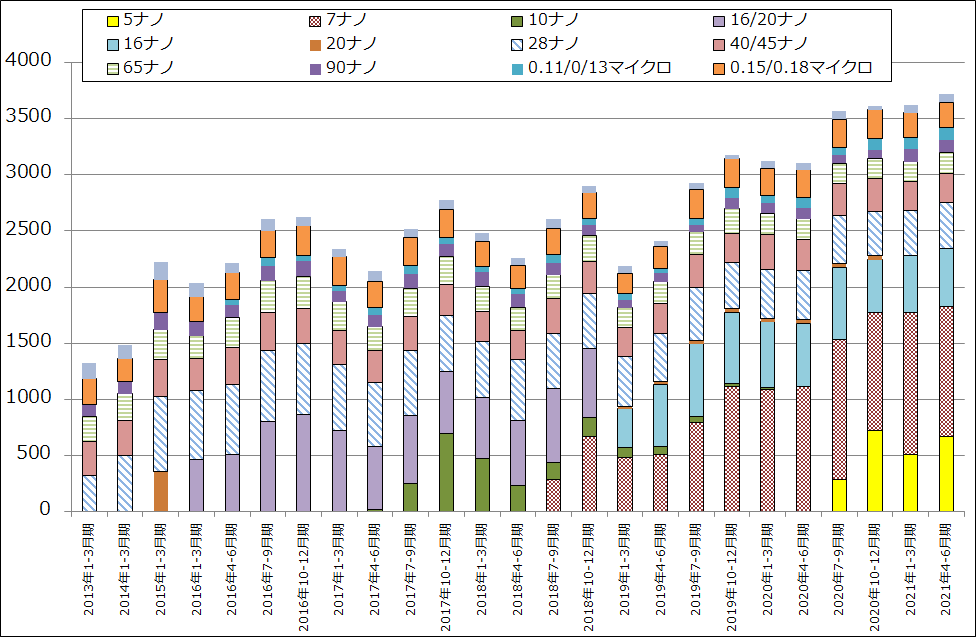

テクノロジー別売上高を見ると、7ナノ、5ナノの最先端分野が全体の49%を占めました。今後は5ナノの伸びが大きくなることが予想されます。

表2 TSMCの用途別売上高

出所:会社資料より楽天証券作成

注:用途別売上高と前年比は会社公表の構成比より楽天証券試算。

グラフ2 TSMCのテクノロジー別売上高

グラフ3 TSMCのウェハ出荷枚数

3.2021年12月期、2022年12月期の楽天証券業績予想を下方修正する

2021年6月売上高が過去最高を大きく更新し、今3Q売上高も四半期ベースで過去最高を更新すると予想されます。ここから見ると、大型設備投資の効果は出始めていると思われます。

ただし、それと引き換えに減価償却費の増加、材料費、人件費の増加が営業利益の伸びを圧迫しています。この状態は、来期まで続く可能性があります。ちなみに、今3Q会社側ガイダンスは、売上高4,073~4,157億台湾ドル(146~149US億ドル、前提レートは1USドル=27.9台湾ドル、前年比14.3~16.6%増)、営業利益1,568~1,684億台湾ドル(同4.5~12.2%増)と引き続き低い営業増益率が続く見通しです。

また、2021年12月期の設備投資計画300億USドルと今後3年間の設備投資計画1,000億USドルについては変更ありません。ただし、現在日本で前工程工場を作るためのデューデリジェンス(事前調査)を実施中ですが、仮に日本で半導体工場を建設することになったときには、今後3年間の設備投資計画に新たな予算が追加される見込みです。

今2Qまでの実績と今3Qの会社側ガイダンスを参考に、楽天証券では2021年12月期、2022年12月期業績予想を下方修正します。新予想は、2021年12月期は売上高1兆6,000億台湾ドル(同19.5%増)、営業利益6,400億台湾ドル(同12.9%増)(前回予想は売上高1兆6,000億台湾ドル、営業利益6,800億台湾ドル)、2022年12月期は売上高2兆800億ドル(同30.0%増)、営業利益8,700億台湾ドル(同35.9%増)(前回予想は売上高2兆800億ドル、営業利益9,500億台湾ドル)です。半導体需要が各分野で強いため売上高予想は変更しませんが(会社側は2021年12月期の増収率予想をUSドルベースで約20%としており、今1Q決算時から変更していません)、前回予想よりも営業利益率が下がると予想します。ただし、今期、来期とも売上高の好調が予想されるため、来期になれば再び高い利益成長が期待できると思われます。

今期、来期の牽引役は、引き続きHPCと(増収率よりも売上高の大きさから見て)スマートフォン(5Gスマホ)と思われます。特に2022年秋からアップル等の製品に搭載されるであろう3ナノ半導体の寄与に注目したいと思います。また自動車向けの伸びが大きくなる可能性もあります。

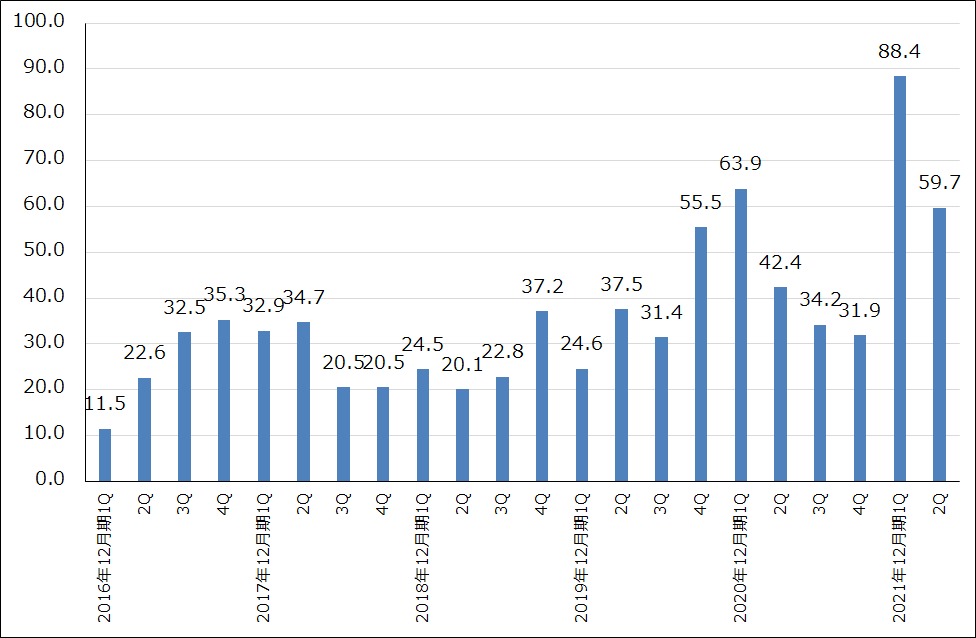

グラフ4 TSMC:四半期設備投資

グラフ5 TSMCの年間設備投資

4.今後6~12カ月間の目標株価を引き下げるが、中長期の投資妙味は変わらないと思われる

今後6~12カ月間のTSMCの目標株価を前回の170ドルから150ドルに引き下げます(NYSE ADRベース)。楽天証券の2022年12月期予想EPS 30.93台湾ドルに想定PER20~25倍を当てはめ目標株価を740台湾ドルとしました。NYSE ADRでは150ドルとしました。

目標株価は引き下げましたが、売上高は高率の伸びが続くと予想されるため、中長期での投資妙味は依然としてあると思われます。

マイクロン・テクノロジー

1.2021年8月期3Qは、36.5%増収、営業利益2.0倍

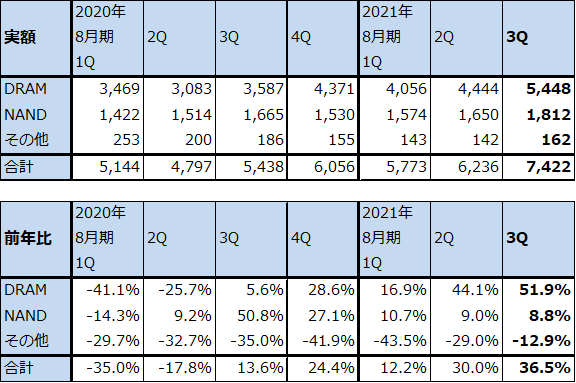

マイクロン・テクノロジーの2021年8月期3Q(2021年3-5月期、以下今3Q)は、売上高74億2,200万ドル(前年比36.5%増)、営業利益17億9,900万ドル(同2.0倍)となりました。

製品別売上高を見ると、主力製品であるDRAMが今3Q54億4,800万ドル(前年比51.9%増、今2Q比22.6%)と大幅増収となったことが大きく寄与しました。旺盛な需要によって前年比で数量が伸びただけでなく、平均単価が今2Q比約20%上昇しました。ビット出荷は今2Q比1~5%増(一けた前半の増加)でしたが、これは供給能力が不足していることによります。

NANDは売上高18億1,200万ドル(前年比8.8%増、今2Q比9.8%増)となりました。今2Q比ではビット出荷は1~5%増、平均単価も1~5%増と伸びました。

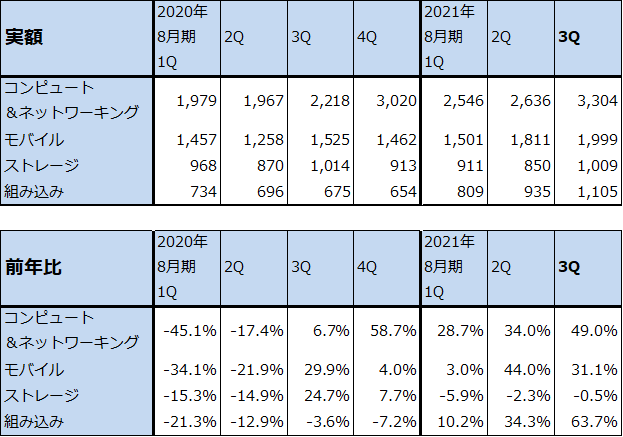

また、ビジネスユニット別(用途別)売上高を見ると、コンピュート&ネットワーキング(パソコン、サーバー等向け)が33億400万ドル(前年比49.0%増)、モバイル(スマートフォン等)が19億9,900万ドル(同31.1%増)と好調でした。ただし、ストレージ(SSD)は10億900万ドル(同0.5%減)と横ばいでした。一方、組み込みは11億500万ドル(同63.7%増)と大幅に伸びましたが、これは自動車向け、特に、自動運転システム向けとEV向けのDRAM、SSD(NAND)が寄与した模様です。

営業利益は好調でしたが、今2Q決算時の会社側ガイダンス18億9,000万ドル~20億7,500万ドルは未達となりました。これは、今2Qに決めたインテルと共同開発していた次世代不揮発性メモリ「3D XPoint」の開発中止に伴い、開発拠点の工場をテキサスインスツルメンツに売却することになりましたが、それに伴い減損等の損失が4億3,500万ドル発生したためです。

表3 マイクロン・テクノロジーの業績

時価総額 86,227百万ドル(2021年7月15日)

発行済株数 1,145百万株(希薄化後)

発行済株数 1,121百万株(希薄化前)

単位:100万ドル、%

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの中央値。

表4 マイクロン・テクノロジー:テクノロジー別売上高

出所:会社資料より楽天証券作成

表5 マイクロン・テクノロジー:ビジネスユニット別売上高

出所:会社資料より楽天証券作成

2.DRAM、NANDともに需要増加が続こう

今4Qも、DRAM、NANDとも需要増加と平均単価上昇が続く見通しです。会社側の今4Qガイダンスは、売上高80~84億ドル(前年比32.1~38.7%増)、営業利益26.7~29.7億ドル(同2.3~2.6倍)ですが、楽天証券ではこの上限と予想しています。この結果、今期2021年8月期は楽天証券では、売上高278億ドル(同29.7%増)、営業利益63億ドル(同2.1倍)と予想します。前回予想の売上高273億ドル、営業利益58億ドルから上方修正します。

来期2022年8月期は楽天証券では、売上高370億ドル(同33.1%増)、営業利益120億ドル(同90.5%増)と予想します。前回予想の売上高342億ドル、営業利益100億ドルから上方修正します。来期もDRAM、NANDとも需要増加と平均単価上昇が続くと予想されます。

DRAMでは今の主力であるDDR4からDDR5へ、NANDでは同じく128層から176層への転換が進むため、これがコスト増加要因にもなります。ただし、DRAM、NANDとも引き続き平均単価上昇が予想されるため、好業績が予想されます。

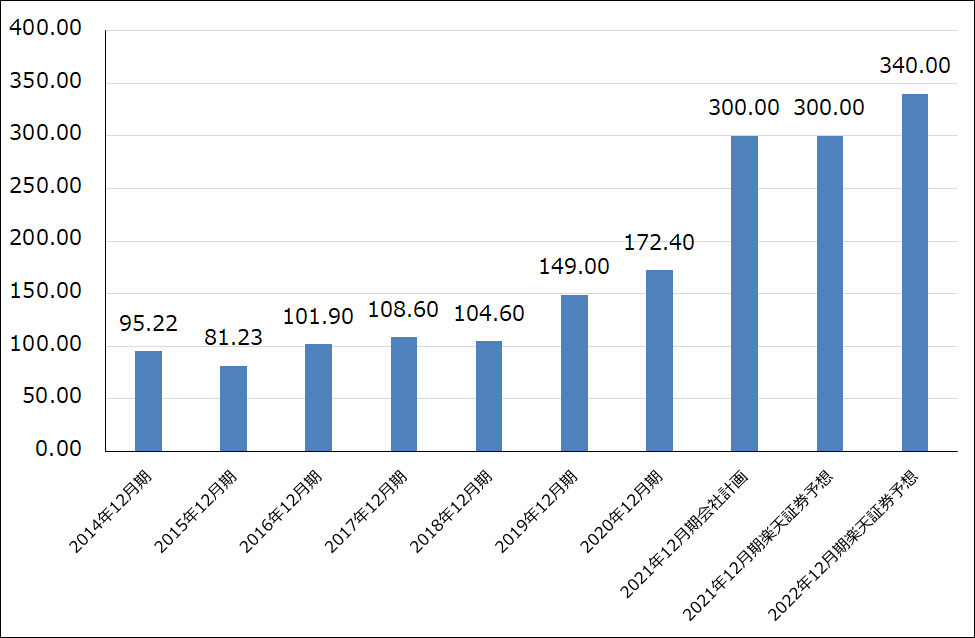

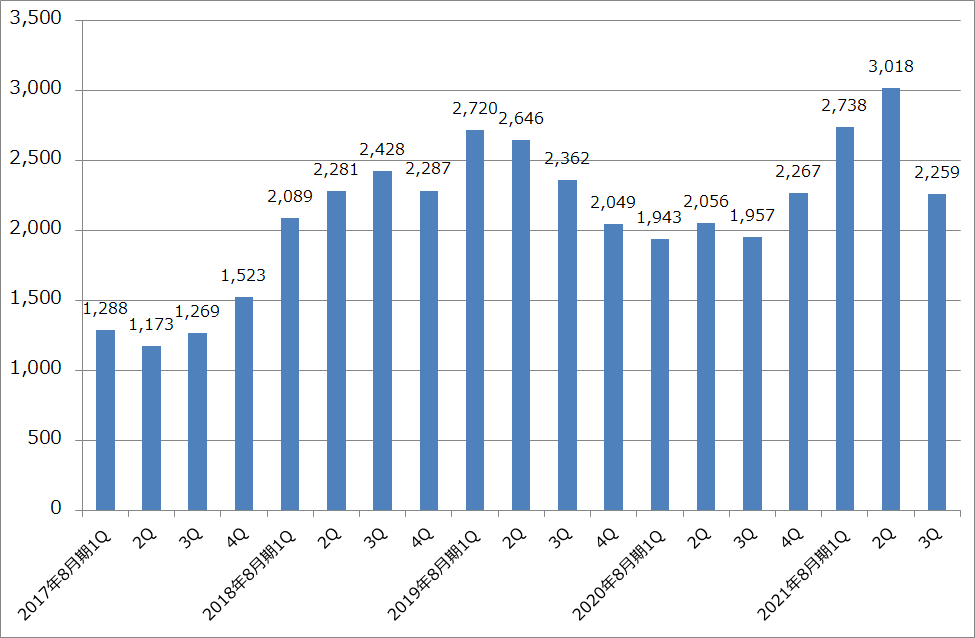

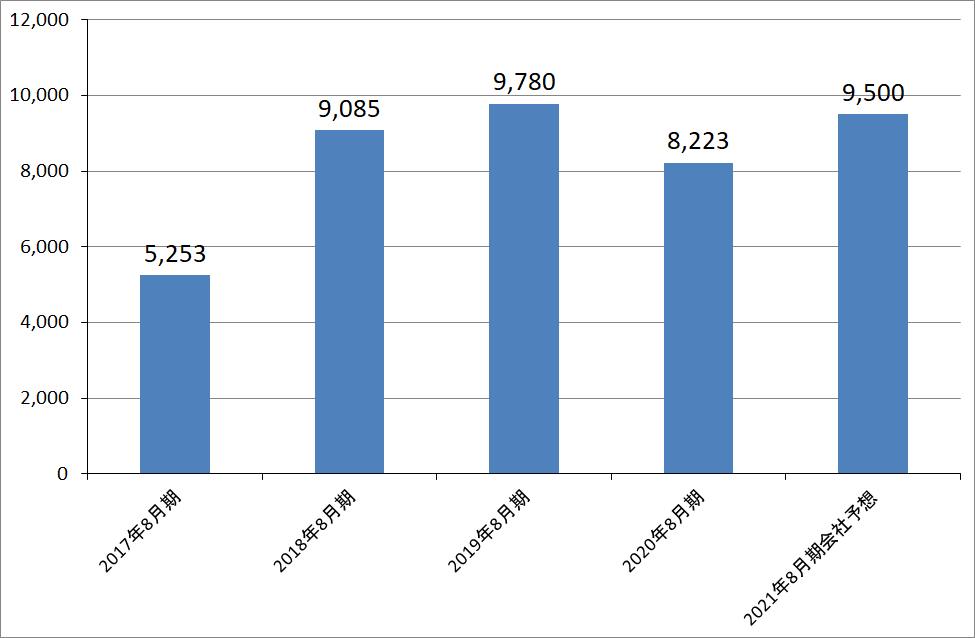

2021年8月期の設備投資は95億ドル強になる見込みです(2020年8月期は82億2,300万ドル)。前期からの増加分はEUV露光装置の前払い金、建設支出等に充てられます。EUV露光装置は2024年からDRAMラインで稼働する予定です。

グラフ6 マイクロン・テクノロジーの設備投資:四半期ベース

グラフ7 マイクロン・テクノロジーの設備投資:年度ベース

3.今後6~12カ月間の目標株価は前回の140ドルを維持する

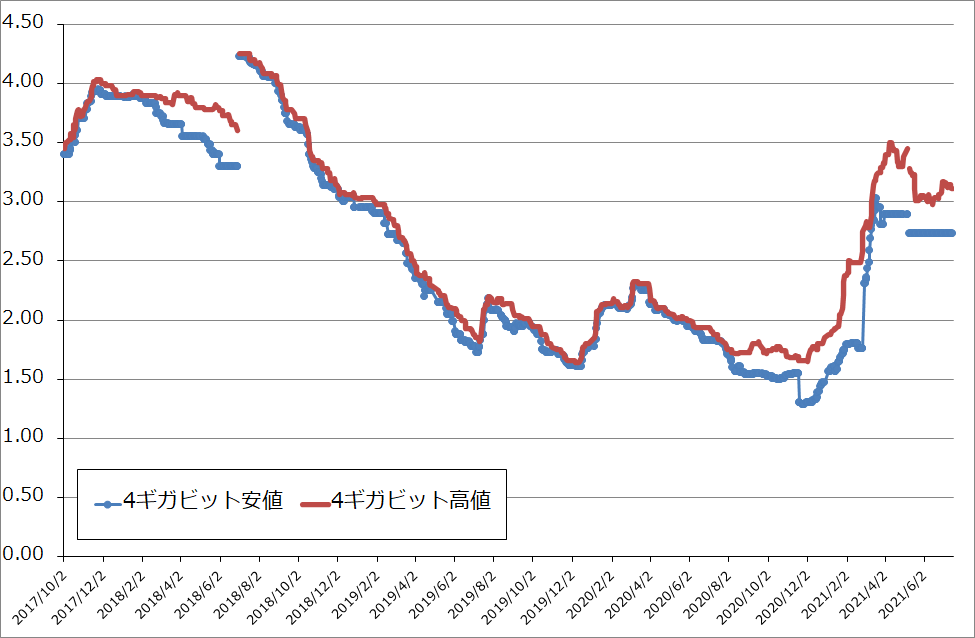

今後6~12カ月間の目標株価を、前回と同じ140ドルとします。今3Q決算発表後、株価は軟調な展開ですが、今期、来期ともに好業績が期待できること、DRAMスポット価格は、最近は一進一退が続いていますが、マイクロンの業績にとって重要なDRAM大口価格が上昇局面入りしていることから、前回の目標株価を維持します。

引き続き投資妙味を感じます。

グラフ8 DRAMのスポット市況

グラフ9 DRAMの市況

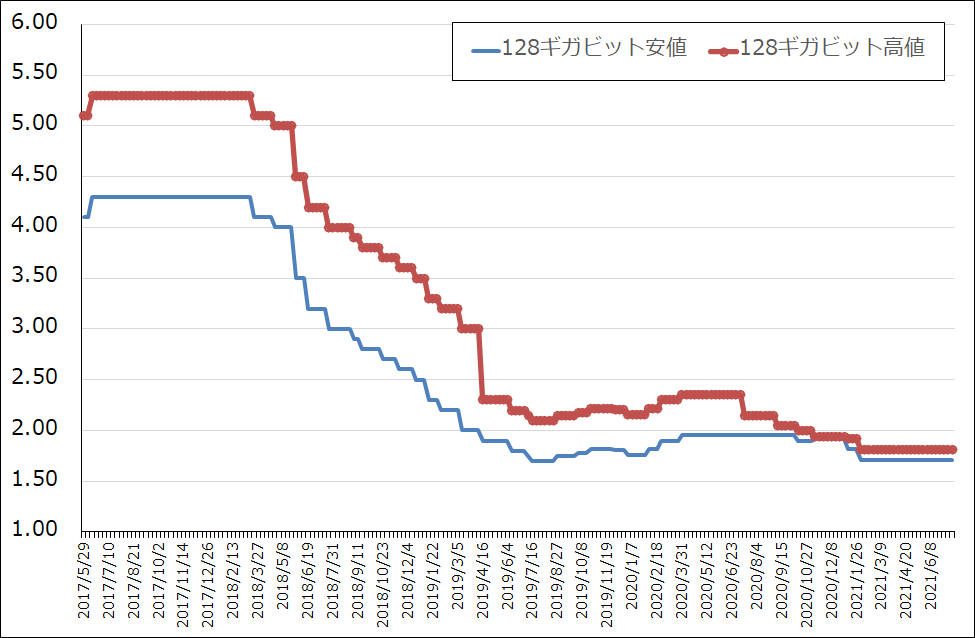

グラフ10 NAND型フラッシュメモリの市況(2017年5月29日から)

グラフ11 マイクロン・テクノロジーの売上高と営業利益

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、マイクロン・テクノロジー(MU、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。