迫り来るスタグフレーション的債務危機

米国の長期金利上昇に逆回転が起き始めている。低金利は、グロース株を中心とした株式の上昇を後押しするだけではなく、コロナ禍における緊急的かつ大規模な財政出動が必要となる現在の局面では好ましい環境だと言えるであろう。

ただし、経済の体温計である長期金利の低下は思わぬ副反応をもたらす。

景気後退(スタグネーション)と物価上昇(インフレーション)が同時に進行する現象をスタグフレーションと言う。

通常、景気が停滞すれば需要が落ち込むため、物価は下落しデフレーションとなるが、原油価格の高騰や原材料、素材関連の価格上昇などによって不景気の中でも物価が上昇するケースがある。

景気の後退で賃金が上がらないにもかかわらず物価だけが上がっていく場合、生活者にとっては極めて厳しい状況になる。

世界は1970年代のオイルショック後に厳しいスタグフレーションを経験した。ニューヨーク大学のヌリエル・ルービニ教授が、再び、世界的なスタグフレーションが起きる可能性を指摘している。

長年にわたる超緩和的な財政・金融政策により、世界経済は今後数年のうちにスローモーションのような列車事故に見舞われることになり、事故が起きると1970年代のスタグフレーションと2008年以降の債務危機が相まって、主要な中央銀行は不可能な状況に陥るだろうと…。

それは、米国だけではなく、欧州中央銀行、日本銀行、イングランド銀行にとっても同様だという。さらに問題なのは、それが「もし」ではなく「いつ」であるとしている。

プロジェクトシンジケートに掲載された「The Looming Stagflationary Debt Crisis(迫り来るスタグフレーション的債務危機)」の一部を抜粋してご紹介しよう。

今日の高い株価収益率、低い株式リスク・プレミアム、膨張した住宅とハイテク資産、SPAC(特別目的買収会社)、暗号セクター、高利回り企業債、担保付貸付債権、プライベート・エクイティ、ミーム・ストック、暴走した小売店のデイトレードを取り巻く不合理な高揚感など、警告の兆候はすでに明らかだ。どこかの時点で、このブームはミンスキー・モーメント(突然の自信喪失)で最高潮に達し、金融引き締め政策がバストとクラッシュを引き起こすだろう。

しかし、その間、資産バブルに拍車をかけている同じ緩い政策が消費者物価の上昇を続け、次の負の供給ショックが来るたびにスタグフレーションの条件が整うことになる。このようなショックは、保護主義の再燃、先進国および新興国における人口動態の高齢化、先進国における移民の制限、製造業の高コスト地域への移転、あるいはグローバルなサプライチェーンの分断などが考えられる。

気候変動やCOVID-19パンデミックの影響で各国政府が自立を強めている中、米中のデカップリングは世界経済を分断する恐れがある。さらに、重要インフラへのサイバー攻撃がますます頻発することによる生産への影響や、不平等に対する社会的・政治的な反発も加わり、マクロ経済を混乱させるレシピが完成している。

さらに悪いことに、中央銀行は事実上独立性を失っており、債務危機を回避するために巨額の財政赤字をマネタイズするしかなくなっている。公的債務も民間債務も急増しており、債務の罠に陥っている。今後数年間、インフレ率が上昇するにつれ、中央銀行はジレンマに直面する。

インフレに対処するために非伝統的な政策を段階的に廃止し、政策金利を引き上げれば、大規模な債務危機と深刻な不況を引き起こすリスクがある。しかし、緩い金融政策を維持すれば、二桁台のインフレに陥り、次の負の供給ショックが発生したときに深いスタグフレーションに陥るリスクがある。

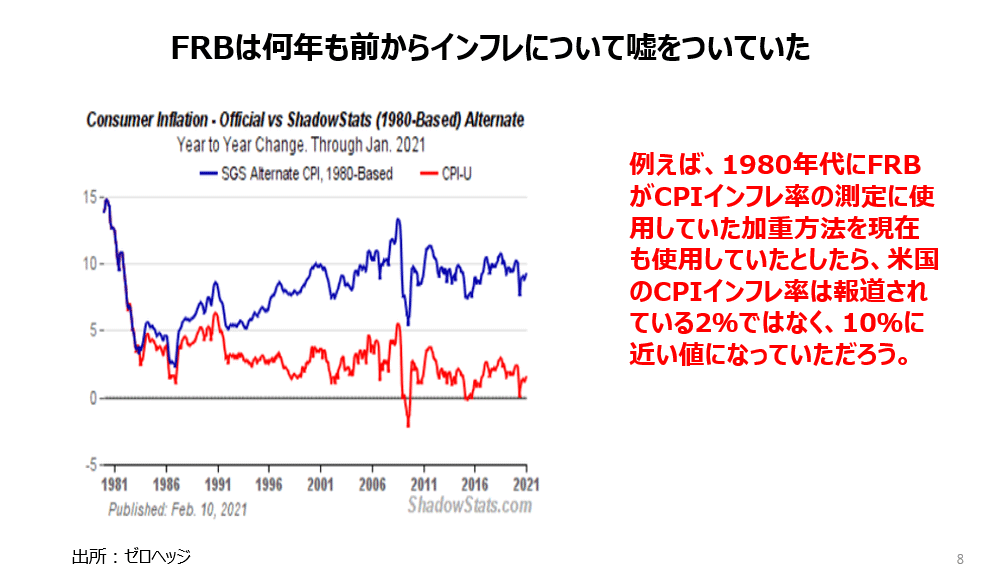

ヌリエル・ルービニ教授は、FRB(米連邦準備制度理事会)は少なくとも2018年12月から債務の罠に陥っていたと指摘している。

コロナウイルスのパンデミックに陥る1年前に株式市場と信用市場の暴落によって政策引き締めの撤回を余儀なくされたことが現在の莫大(ばくだい)な債務を抱えたままのインフレ率の上昇という状況に陥っていると。

金融インフレの時代には資産価格がほぼ際限なく、つまりシステム全体が破綻するまで上昇する。

過去の超インフレ期に株価がどう動いたか、1919~1923年のワイマール共和国や1978~1988年のメキシコをみればわかるように、金融インフレに積極的に関与するシステムは、つまるところ破綻する。インフレ期には実質賃金が減少して大衆の生活水準が落ちてしまうからだ。

過去40年のデータから振り返るドルに対するインフレヘッジになる通貨

資本主義社会というのは利益(プラス)の分配もするけれど負債(マイナス)の分配もするのである。株価の下落・増税・リストラ・賃金カットなどは負債の分配の過程であって最終段階ではない。

古今東西、歴史が教えてくれることは、膨大なマイナスの分配にはインフレが必要となってくる。そして、いつもインフレの犠牲になるのは政府や企業でなく個人である。我々が資産運用をする究極の目的はインフレに対するヘッジに他ならない。

ケインズが“経済の死”と言ったレベルにまで下がってきた現在の長期金利の低下は、金融資本主義、新自由主義、グローバリゼーションと呼ばれる成長モデルが終えんを迎えていることを表しているのかもしれない。

インフレヘッジについて、Visual Capitalistの投稿「Can Foreign Currencies Act as an Inflation Hedge?(外国通貨はインフレヘッジになるか?)」を参考にドルの視点から考えてみたい。

自国経済がインフレに陥った場合、モノの値段が上がり通貨は下落するため、自国通貨以外の外貨を保有することはインフレヘッジの一つの選択肢になるかもしれない。

では、外貨を保有することによってインフレリスクはどの程度抑えることができるのか。インフレは、時間の経過とともに通貨の価値を減少させる。このリスクを管理するためにはインフレ率よりも高いリターンが必要となる。

例えば、インフレが2%進んでいるとした場合、価値が5%上がる通貨を含む他の資産を持っていれば、優れたインフレヘッジであると言える。

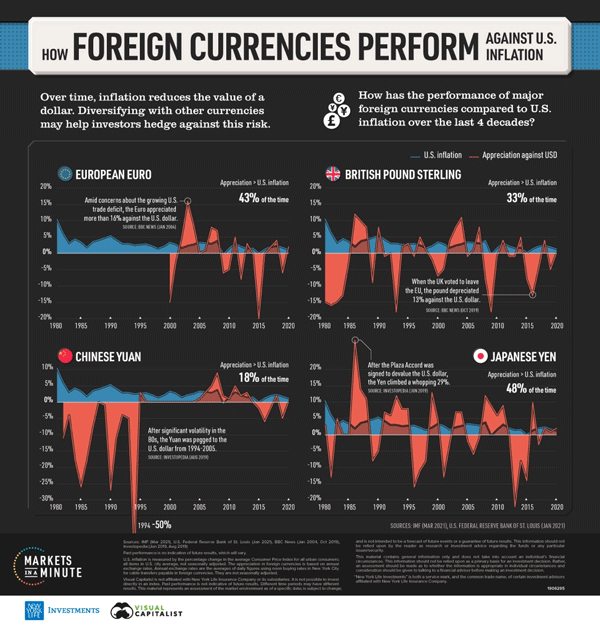

以下は、ニューヨーク・ライフ・インベストメンツの「マーケッツ・イン・ア・ミニット」チャートで、1981年から2020年にかけて、ユーロ、ポンド、円、元の4つの通貨がどのように推移したか過去40年間の米国のインフレ率と外貨のパフォーマンスを比較したものである。

なお、対米ドルでの外貨上昇率は、年間の為替レートを用いて測定し、米国のインフレ率は、都市部の全消費者を対象とした消費者物価指数の平均値の変化率で測定、またいずれの指標も季節調整は行っていない。

米国のインフレに対する外国通貨の動き(ユーロ、ポンド、元、日本円)

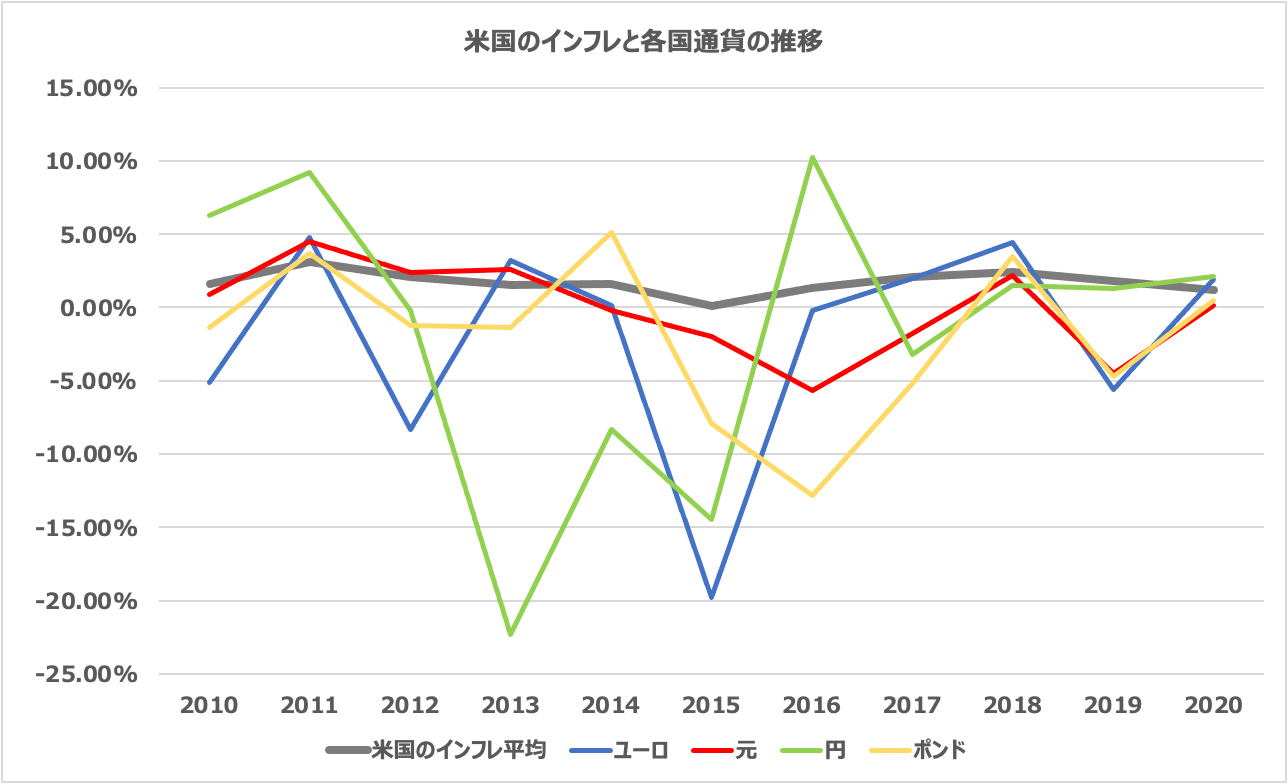

直近の10年を取り出してみると以下の推移となる。

米国のインフレと各国通貨の推移(2010年以降)

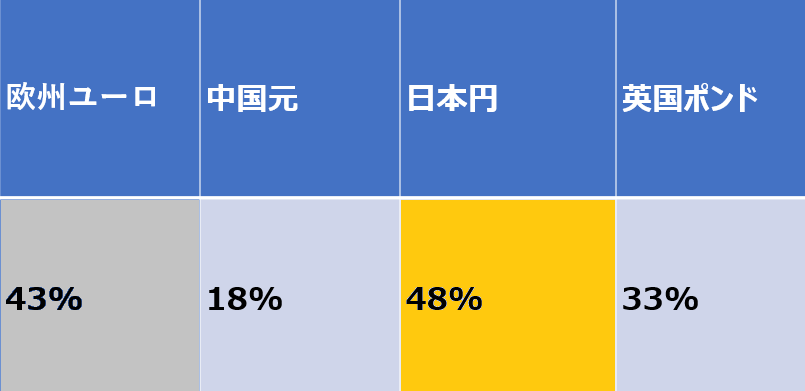

過去40年間における各通貨の年間上昇率が米国のインフレ率を上回った割合は次の通りとなる。

日本円は48%と最も優れたインフレヘッジ!?

ユーロの43%を上回り、日本円は48%と最も優れたインフレヘッジとして機能している。なぜ日本円が強かったのか、記事においては主に3つの理由があげられている。

1点目は、1990年代後半の日本の銀行危機の後、政府によっていくつかの政策が導入された。これにより、2008年の世界金融危機に突入した段階で、日本の銀行システムは比較的安定した状態だったということ。

2点目は、日本は最大の債権国であるという点。日本の投資家が保有する海外資産の価値は、海外の投資家が保有する日本の資産の価値よりも高い。市場の先行きが不透明な時には、日本の投資家の資金が帰国し、円の需要が高まる傾向がある。

また、ゼロに近い日本の金利を利用して、日本で資金を借り、リターンの高い国で融資や投資を行う「キャリートレード」も引き続き行われている。市場が混乱しているときには、投資家がこの取引を解消することもあり、円の需要が高まる。これが3点目の理由として指摘されている。

インフレヘッジとして48%の数字を出した日本円であるが、2010年以降のチャートが示している通りアップダウンが大きく非常に不安定なことが分かる。通貨の動きは、地政学的リスクなどの要素にも影響される一方、世界的な低金利が常態化するとすれば、通貨の強弱の差異は今後どうなっていくのか。

上記はあくまで過去のデータに過ぎない。過去には日本円が大きく下落した局面でユーロやポンドが上昇したり(2013年)、日本円が上昇した局面でポンドが下落したりといった局面(2016年)がある。

2020年時点で、全ての通貨がほぼ同水準に収束してきていることは次の大きな動きがあることを示しているのであろうか…。

ヌリエル・ルービニ教授が指摘する「世界的なスタグフレーション」が起きた場合、ドルの価値は減価するだろう。ドル安が進む場合のカウンター通貨は円とスイスフランになろう。

借金漬けの経済が崩壊する過程においては、黒字国の通貨が買われることになる。債権国の円とスイスフランという通貨をポートフォリオに入れる時期が近づいているのかもしれない。

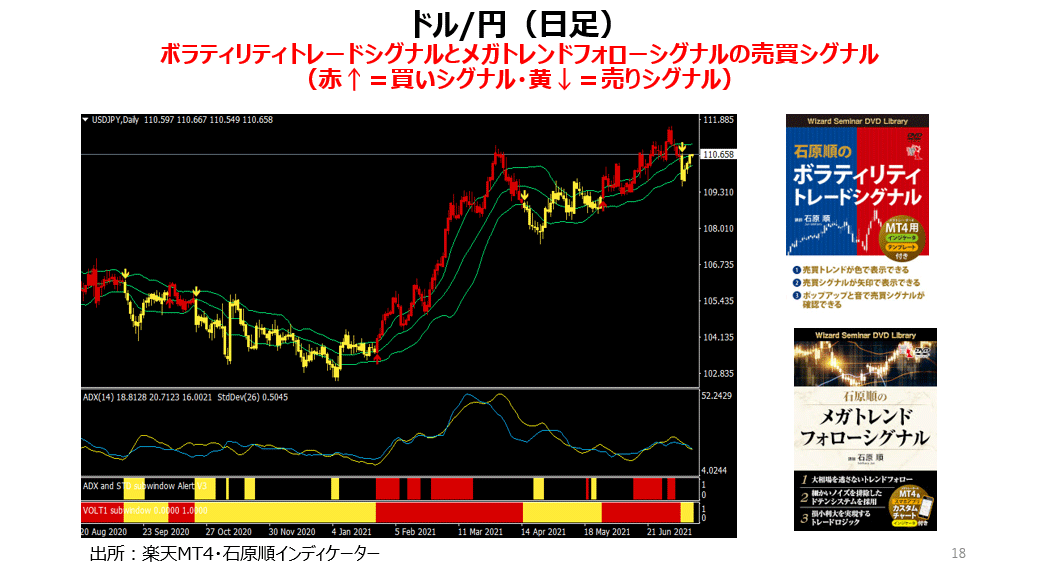

7月14日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

7月14日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、武田則孝さん(楽天証券FXディーリング部)をゲストにお招きして、「外貨でインフレヘッジは可能なのか?」・「最強のインフレヘッジ通貨2銘柄」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

7月14日: 楽天証券PRESENTS 先取りマーケットレビュー

「番外編!!『先取り★マーケットレビュー』~2021年後半の為替相場のゆくえ~」:楽天証券サービス開始22周年記念投資オンラインセミナー

7月10日の楽天証券22周年記念セミナーのアーカイブです。 年後半の為替相場はNZドル/円で勝負!? ぜひ、ご覧ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。