毎週金曜日夕方掲載

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、アドバンスド・マイクロ・デバイシス(AMD、NASDAQ)、インテル(INTC、NASDAQ)、アップル(AAPL、NASDAQ)

1.パソコンの再評価が進んでいる

今回はパソコン関連の半導体について考えます。

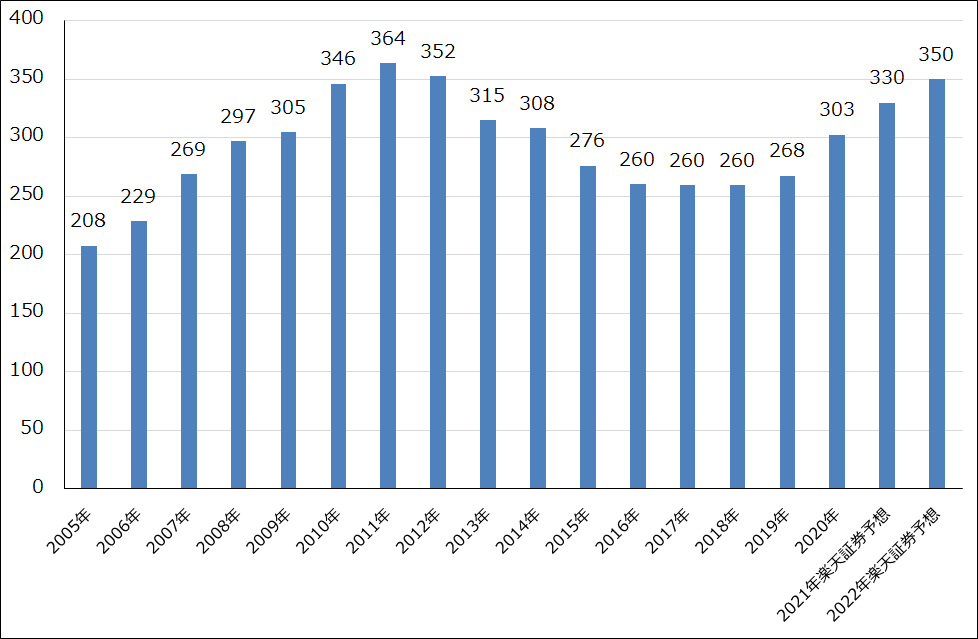

グラフ1はパソコンの世界出荷台数を見たものです。パソコンの世界出荷台数は2011年3億6,400万台でピークを付け、その後下降局面入りし、2016~2018年に2億6,000万台で底這いしました。

その後、2019年に2億6,800万台へ少し回復した後、2020年に3億300万台へパソコンとしてはこれまでに比べ大きく回復しました。これは、新型コロナ禍に対応して各国で人々が巣篭ってテレワークを行う中で、仕事をするために一定以上の性能のパソコンが必要になったからです。

新型コロナ禍が始まるまでは、パソコンは成熟した成長性のないコンピュータであって、スマートフォンやタブレットPCに大きな成長性があるということが一般的な認識でした。その認識が新型コロナ禍で一変しました。家で仕事をするにはパソコンが必要であるという、至極当たり前のことに多くの企業と人々が気付きました。また、通常のオフィスワークだけでなく、開発、設計やデザイン、音楽、映像などのクリエイティブ系の仕事を自宅で行う場合は、専門分野の使用に耐える高性能パソコンが必要になってきました。要するに、自宅に適当な性能のパソコンが1台あれば足りたものが、場合によっては自宅にも複数台の高性能パソコンが必要になってきたのです。

このように、パソコンを再評価する動きが、2020年の年初から始まり、現在に至るまで続いています。

グラフ1では、今年2021年のパソコン出荷台数を3億3,000万台としています(楽天証券予想)。しかし、4月下旬に開催されたインテルの2021年12月期1Q決算電話会議において会社側は、業界では1日約100万台のパソコン出荷に戻るとみているとコメントしました。これは年率で3億6,000万台となり、過去最高の出荷水準と並ぶものです。2021年のパソコン市場に注目したいと思います。

中長期で見ると、世界のWindowsユーザーは約15億人と言われており、それ以外のOSを含めるとオフィスワークでパソコンを使っている人は15~20億人と思われます。世界人口約78億人と比べると、パソコンの伸び代はまだまだ大きいと言えます。

グラフ1 パソコンの世界出荷台数

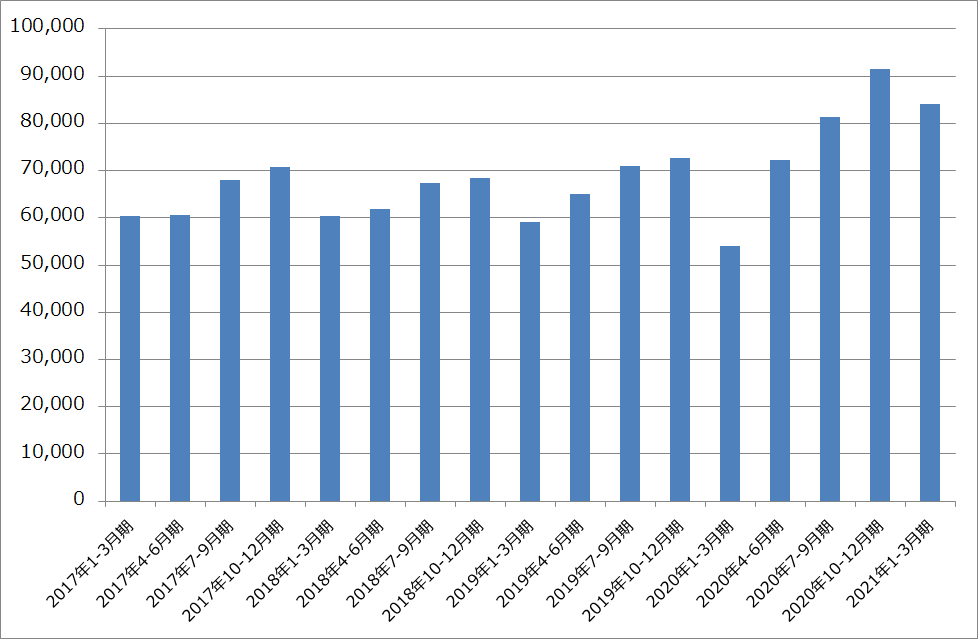

グラフ2 パソコン世界出荷台数(四半期ベース)

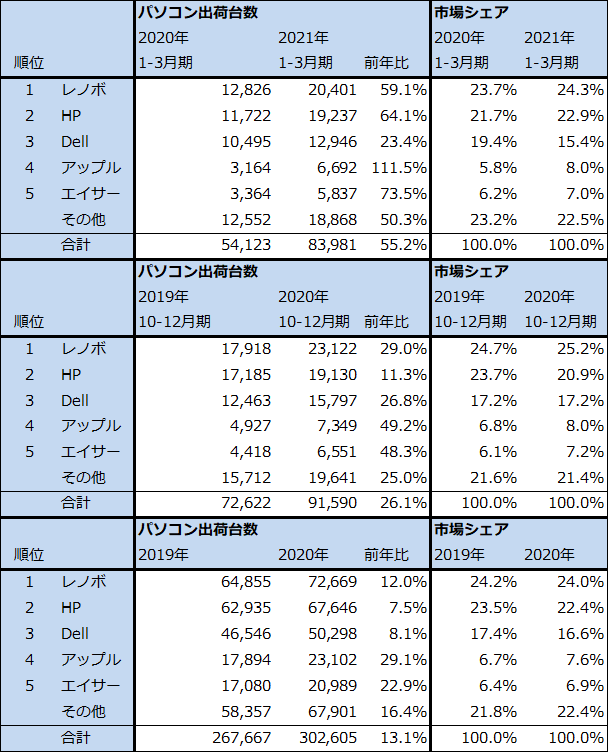

表1 パソコン出荷台数

出所:IDCプレスリリースより楽天証券作成

2.ゲーミングPCなど専門色の強い高性能パソコンも重要

仕事だけでなく、遊びの世界、ゲームの世界でもパソコンが普及しています。ただしこれは新型コロナ禍が始まる前からです。スマホゲームや家庭用ゲームでは満足できないゲーム愛好家が高性能ゲーミングPCや自作PCでオンランゲームを楽しんでいます。これには、この数年間大きな流行になっているeSportsが大きな影響を与えていると思われます。2020年時点でeSportsの競技人口は全世界で1億人以上、観客は4億人以上存在し、年々増加しています(Newzooによる)。使うゲーム機は様々ですが、パソコン(デスクトップパソコン)が多いようです。

また、PS5の影響もあると思われます。PS5の仕様の一部が公開されたのは、2019年4月ですが、この時に公開されたPS5の「レイトレーシング」がパソコンゲーム愛好家の間で話題になりました。レイトレーシングは光線(レイ)の屈折や反射を追跡(トレース)するように描画するもので、映像表現が一段とリアルなものになります。その後2020年11月に発売されたPS5が長期の品不足に陥ったこともあり、レイトレーシングのような新しいゲーム技術をゲーミングPCで体験しようという動きが広がっているようです。

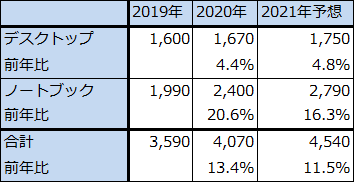

ゲーミングPC市場は2020年4,070万台(前年比13.4%増)とパソコン市場全体からすると大きくなく、伸び率も高くありませんが、安いもので10~20万円、高いもので20~30万円と業務用パソコンに比べ高価格なので、パソコンメーカーが注力している分野です。

また、ゲーミングPCだけでなく、デザイン、画像処理など専門分野での使用に耐える高性能パソコンも重要になっています。

表2 ゲーミングPCの出荷台数予想

出所:IDCプレスリリースより楽天証券作成。予想はIDC。

3.パソコン用CPU、GPUの動き

1)インテルとAMD

パソコンの再評価が進むことによって、パソコン用CPU、GPU(グラフィックプロセッサー)の世界にも大きな動きが出ています。

もともとこの分野で大きなシェアを持っていたインテルは、10ナノラインの構築に手間取り、次いで7ナノラインの構築にも時間がかかり、2018年からパソコン向けCPUの供給が不足するようになりました。その間に最新型CPUの生産をTSMCに委託するようになったAMD(アドバンスド・マイクロ・デバイシス)が最新のパソコン用7ナノCPU、GPUを2019年7月に発売しました。

この7ナノCPU、GPUは大ヒットし、インテルのパソコン用CPUの供給不足と相まって、AMD製CPUの市場シェアが上昇することになりました。AMD製7ナノCPU、GPU発売後の2019年10-12月期のx86系CPUの市場シェアは、インテル84.9%、AMD15.1%でしたが、1年後の2020年10-12月期はインテル78.3%、AMD21.7%となっています。インテルは最新鋭の7ナノラインの構築が完了するのが2022年になるとしていますが、TSMCも設備投資を急いでいるため、パソコン用CPU市場におけるAMDのシェア上昇は2022年まで続く可能性があります。

なお、AMDは2022年に5ナノCPU(生産はTSMC)を投入すると思われます。これが、インテルの7ナノCPU、後述のようにインテルがTSMCから調達すると報道されている3ナノチップ、アップルが2022年後半に発売すると予想される3ナノSoC搭載パソコンとどう競争していくのかが今後の注目点です。

一方、インテルも現在7ナノラインを構築中であり、2022年に稼働開始する予定です。稼働中の10ナノラインも増強中です。これらの設備投資が成功すればパソコン向け先端CPUの供給が大きく増えることになります。

インテルについては重要なニュースがあります。報道によれば、インテルとアップルは2022年後半にTSMC製3ナノチップを導入するもようです。TSMCの最先端品を最初に導入するのはこれまでアップルのみであり、TSMCが生産する3ナノSoCもiPad、iPhone、Macに順次搭載されると思われます。しかし、報道の通りであれば2022年後半にはインテルも最先端の3ナノチップをTSMCから調達することになるもようです。報道では、インテルはパソコン用とデータセンターサーバー用3ナノチップを開発中ということです。実際にそうだとしたら、インテルにとっては競争力強化につながると思われます。

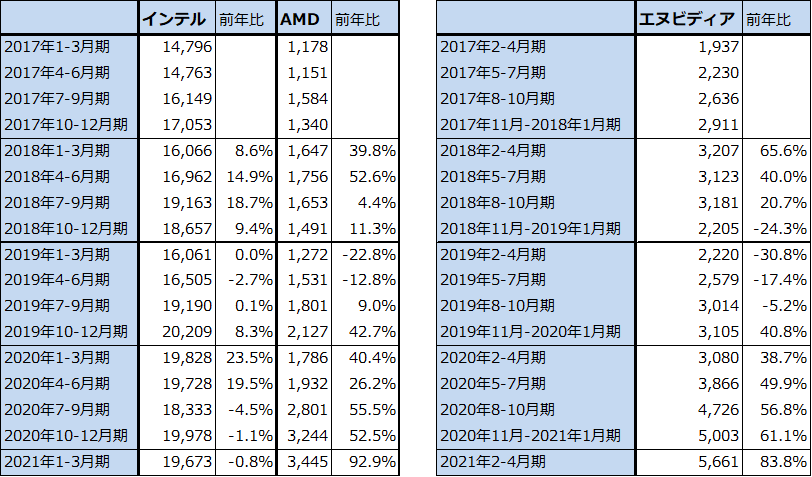

表3 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

2)アップルの動き

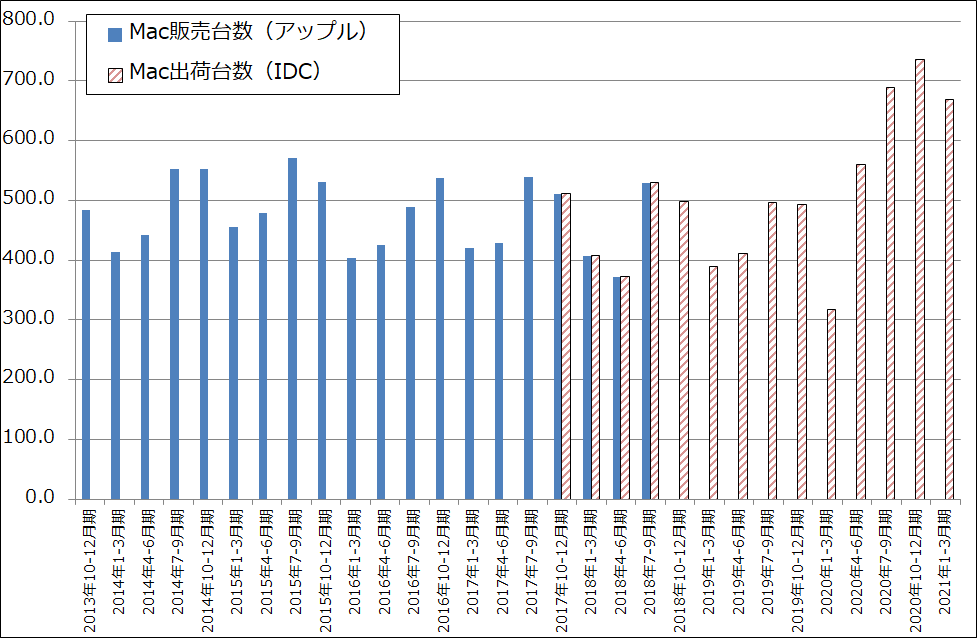

アップルは、CPU、GPUを外販せず内製しているのみですが、パソコン用半導体に対して大きな影響力を持つようになりました。アップルが開発したアームアーキテクチャーによるパソコン用5ナノSoC(CPU、GPU、周辺半導体を一つのシリコン基板上に構築したもの)「M1」を搭載した「MacBook Air」等3機種のMacPCが2020年11月に発売されました。これが、11万円台の最低価格で購入できることもあいまって大ヒットしました。2020年10-12月期のアップル製パソコンの出荷台数は734.9万台(前年比49.2%増)、2021年1-3月期は前年同期が新型コロナ禍による生産減少で落ち込んだこともあり669.2万台(同2.1倍)となりました(IDCによる)。

重要なのは、高性能でコストパフォーマンスが良いパソコンであれば、「OSの壁」を軽々と超えてヒットするということです。アップルによれば、2020年10-12月期、2021年1-3月期の購入者の約半分が新規ユーザーでした。

アップルは2022年後半までに5ナノSoCをMac全機種に行き渡らせる方針です。その後、おそらく2022年後半に3ナノSoC搭載の新型Macを発売すると思われます。

3)エヌビディア

最後にエヌビディアの動きです。GPUがAI制御に向いていることから、データセンター用GPUが継続的に伸びています。パソコン用GPUは一部の機種が暗号資産のマイニングに向いていることからこの1年間大きな需要があり、今も需要が続いています。ゲーム用GPUの需要も強い状態が続いています。アップル、AMDとは競争関係にありますが、パソコン用CPU最大手のインテルとは共存関係にあります。インテルのGPUはCPUに内蔵されており、機能も低く、外付けのGPUは1機種のみです。そこで、インテル製CPUの隣にはエヌビディアのGPU「GeForce」が搭載されることが多くなっています。

エヌビディアは昨年大きな決断をしました。2020年9月、エヌビディアはソフトバンクグループ傘下の半導体会社「Arm(アーム)」を400億ドル(約4.4兆円)で買収すると発表しました。約18カ月間(2022年3月まで)で取引を完了する予定です。アームはパソコン、スマートフォン、自動車、各種民生機器、産業機器向けのロジック半導体のアーキテクチャーとして使われています。例えば、アップルのM1はアームアーキテクチャーをベースに設計されています。

エヌビディアが目指すものは、まずCPU市場への参入です。アームを使ったスーパーコンピュータ向けCPUへの参入をすでに表明していますが、より市場が大きいパソコン向け、サーバー向けCPUへも遠からず参入すると思われます。独立したGPUを搭載していないパソコンも多くCPUは市場が大きいのです。CPU市場への参入は盟友関係にあるインテルと競合することになりますが、大きな果実も手にすることができると思われます。

4)最も重要なことは高性能パソコンはよく売れること

各社が大きな投資をしながらパソコン用チップの開発と生産、販売に注力するのは、高性能チップを搭載した高性能パソコンは、コストパフォーマンスが良ければ、よく売れるということです。このことは、AMDとアップルが実証しました。高性能でコストパフォーマンスの高いパソコンが売れる限り、パソコン用チップを巡る各社の競争は続くと思われます。

4.注目銘柄

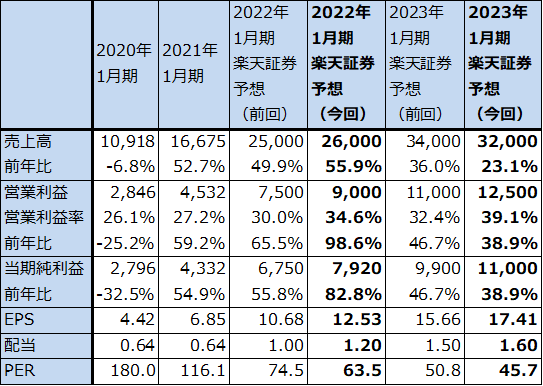

1)エヌビディア

ゲーミング向け、データセンター向け中心に業績好調が続いています。ゲーミングの主要顧客に任天堂があり、ニンテンドースイッチのSoCを供給しています。今年10月発売の「ニンテンドースイッチ(有機ELモデル)」は、エヌビディアにとって任天堂向けが当面は減らない程度の効果があると思われます。

エヌビディアの今後6~12カ月間の目標株価を、前回の870ドルから今回は1,000ドルに引き上げます。業績予想は変更しませんが、株式市場でエヌビディアの将来に対する評価が上昇していると思われることを考慮して、想定バリュエーション(株価評価=想定PER)を引き上げます。2023年1月期の楽天証券予想EPS 17.41ドルに、2023年1月期営業増益率38.9%に対して前回と同じく想定PEG1.0~1.5倍として、想定PERを上限の55~60倍としました。

引き続き中長期で投資妙味を感じます。

なお、1対4の株式分割を行います。日本時間2021年7月20日(火)午前5時時点の保有株数が株式分割の対象となります。権利落日は米国時間2021年7月20日(火)で、米国時間の7月20日から株式分割調整ベースで取引が開始される予定です(上記の目標株価は分割前の株価です)。

表4 エヌビディアの業績

時価総額 494,384百万ドル(2021年7月8日)

発行済株数 632百万株(完全希薄化後)

発行済株数 621百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

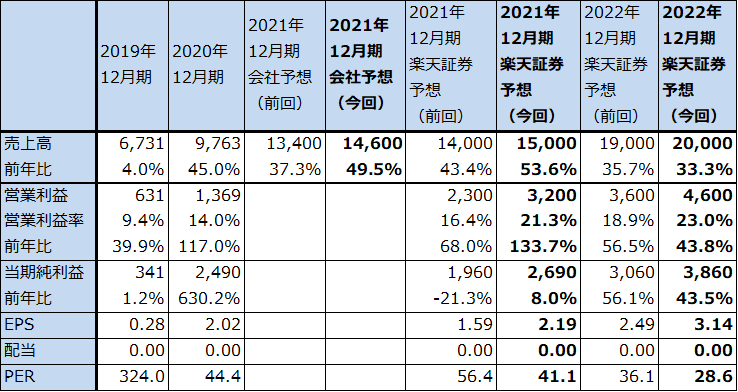

2)AMD

業績は好調で、インテルが生産能力増強に手間取っている間隙を突いてシェアを伸ばしています。ただし、2022年に予想されるインテルの7ナノライン稼働開始、(報道ベースの話ですが)インテルがTSMCから3ナノ半導体を調達するという観測、アップルの3ナノSoC搭載パソコンの発売などに、どう対応するのかが今後の焦点となります。

目標株価は前回の110ドルを維持します。引き続き中長期で投資妙味を感じます。

表5 アドバンスト・マイクロ・デバイシスの業績

時価総額 108,855百万ドル(2021年7月8日)

発行済株数 1,231百万株(完全希薄化後)

発行済株数 1,213百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想の中心値。

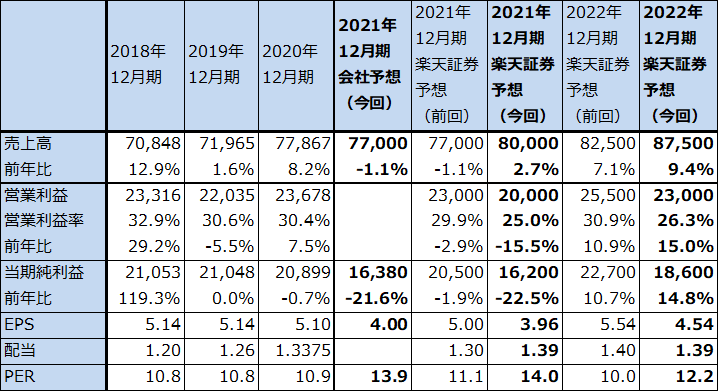

3)インテル

今期は業績が停滞していますが、来期からは先端CPUの生産能力増強の寄与で、業績は緩やかに回復すると予想されます。

目標株価は前回の70ドルを維持します。四半期ベースで減収減益が続いているため、いつ増収増益に転じるのかが今後の焦点になると思われます。

表6 インテルの業績

時価総額 224,662百万ドル(2021年7月8日)

発行済株数 4,096百万株(完全希薄化後)

発行済株数 4,056百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

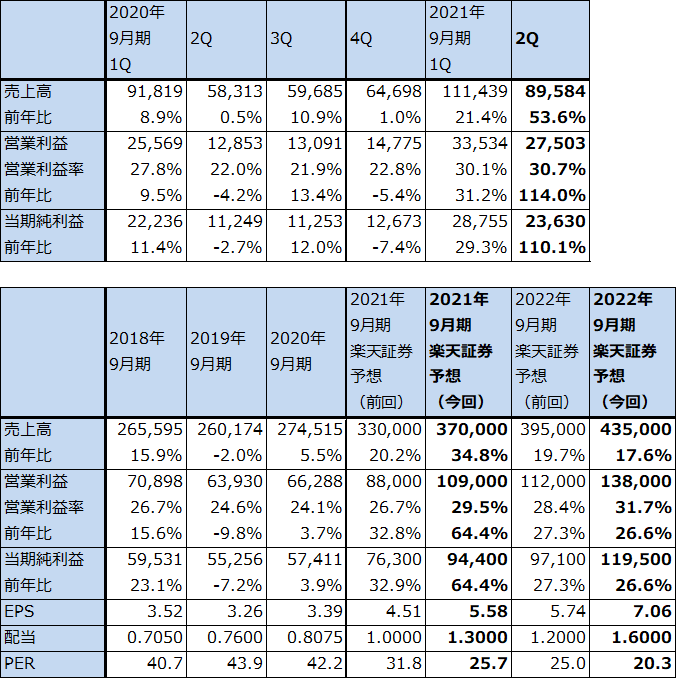

4)アップル

2021年9月期2Qは業績好調

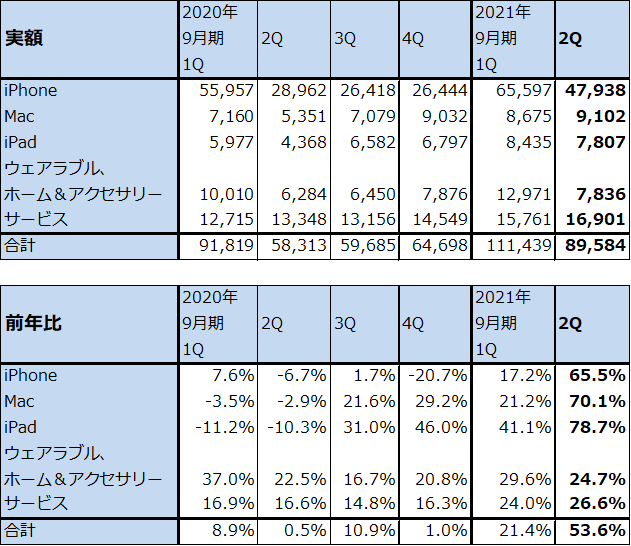

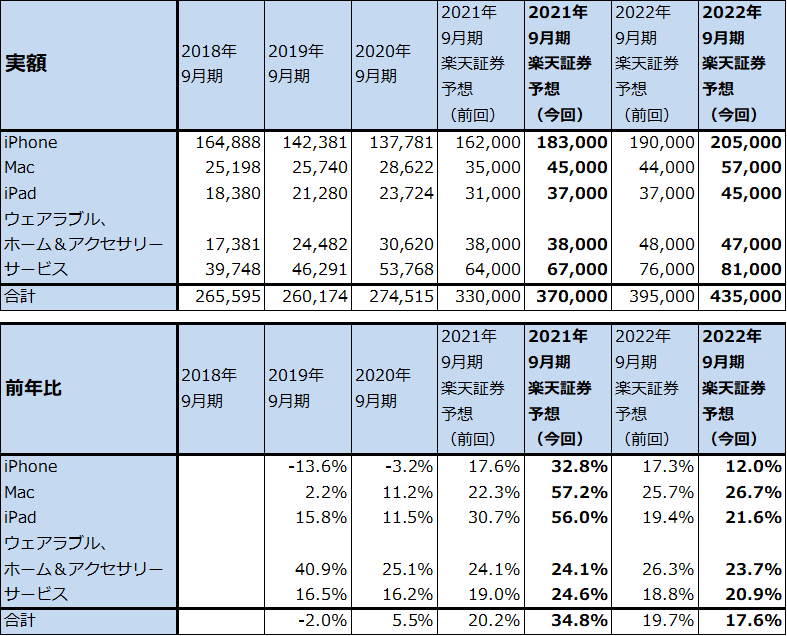

アップルの2021年9月期2Q(2021年1-3月期、以下今2Q)は、売上高895億8,400万ドル(前年比53.6%増)、営業利益275億300万ドル(同2.1倍)となりました。前2Qが新型コロナ禍による部品不足、生産不足のなかにあったことに加え、今2QはiPhone、iPad、Macのいずれも良く売れたため、大幅増収増益となりました。

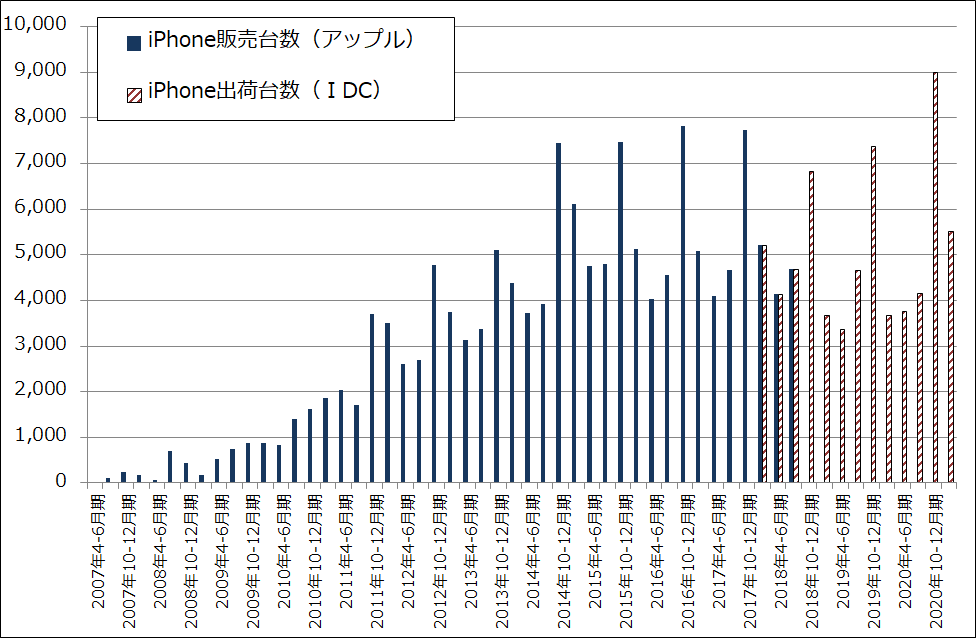

カテゴリー別売上高を見ると、最も売上高が大きいiPhoneは479億3,800万ドル(同65.5%増)と好調でした。iPhone12シリーズの中で、特に価格の高い「Pro」「ProMax」の評価が高かったことも寄与したと思われます。

iPadも好調で78億700万ドル(同78.7%増)となりました。Macは91億200万ドル(同70.1%増)となりました。前述のように昨年11月発売のM1搭載パソコンが大きく寄与しました。

ウェアラブルとホーム&アクセサリー(AirPods、アップルウォッチなど)、サービス(アップストア、iTunesなどのコンテンツ収入など)も順調に伸びました。

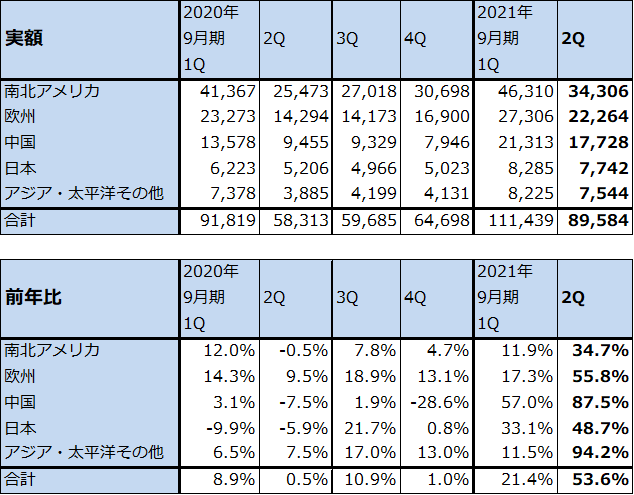

楽天証券の今期、来期業績予想を上方修正する

今2Qまでの実績を見て、楽天証券ではアップルの2021年9月期、2022年9月期業績予想を上方修正します。2021年9月期は売上高3,700億ドル(同34.8%増)、営業利益1,090億ドル(同64.4%増)(前回予想は売上高3,300億ドル、営業利益880億ドル)、2022年9月期は売上高4,350億ドル(同17.6%増)、営業利益1,380億ドル(同26.6%増)(前回予想は売上高3,950億ドル、営業利益1,120億ドル)と予想します。

スマートフォン市場におけるiPhoneの市場シェアは2位、Macはパソコン市場で4位であり、今後の伸び代は十分大きいと思われます。また、2022年から各国で5Gのミリ波展開(ミリ波基地局の増設と端末の対応)が本格化する見込みであり、5Gスマホ市場も更に拡大すると予想されます。このため、2023年9月期も順調な業績が期待できると思われます。

今後6~12カ月間の目標株価は、前回の165ドルから180ドルに引き上げる

今後6~12カ月間の目標株価は、前回の165ドルから180ドルに引き上げます。2022年9月期の楽天証券予想EPS 7.06ドルに成長性を考慮した想定PER25~30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

表7 アップルの業績

時価総額 2,399,700百万ドル(2021年7月8日)

発行済株数 16,929百万株(完全希薄化後)

発行済株数 16,753百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表8 アップル:カテゴリー別売上高(四半期ベース)

出所:会社資料より楽天証券作成

表9 アップル:カテゴリー別売上高:年度ベース

出所:会社資料より楽天証券作成

表10 アップル:地域別売上高(四半期ベース)

出所:会社資料より楽天証券作成

グラフ3 iPhone出荷台数

グラフ4 Mac出荷台数

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、アドバンスド・マイクロ・デバイシス(AMD、NASDAQ)、インテル(INTC、NASDAQ)、アップル(AAPL、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。