毎週金曜日夕方掲載

本レポートに掲載した銘柄:マイクロソフト(MSFT、NASDAQ)、アマゾン・ドット・コム(AMZN、NASDAQ)

マイクロソフト

1.2021年6月期3Qは、19.1%増収、31.4%営業増益。引き続き業績好調

マイクロソフトの2021年6月期3Q(2021年1-3月期、以下今3Q)は、売上高417億600万ドル(前年比19.1%増)、営業利益170億4,800万ドル(同31.4%増)となりました。営業利益率は40.9%と引き続き高水準で、前3Q37.0%から3.9%ポイント上昇しましたが、このうち2%ポイントは会計制度の変更によるものです。

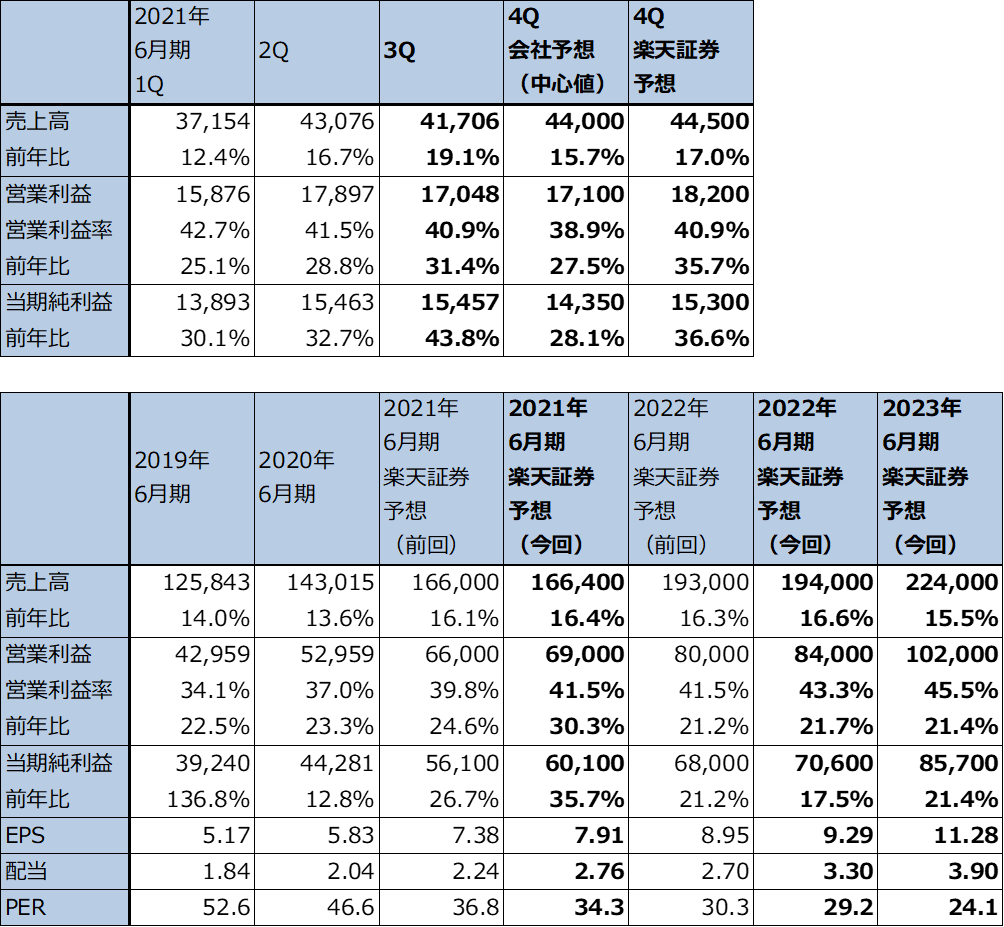

表1 マイクロソフトの業績

時価総額 2,047,592百万ドル(2021年7月1日)

発行済株数 7,597百万株(完全希薄化後)

発行済株数 7,539百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの中心値。

2.セグメント別動向-商用クラウドサービス「Azure」が引き続き好調-

今3Qをセグメント別に見ると、プロダクティビティ&ビジネスプロセス(主に法人向け事業)が売上高135億5,200万ドル(同15.4%増)、営業利益60億2,900万ドル(同25.9%増)となりました。

製品群別売上高を見ると、「Office 365 コマーシャル」(オフィスの商用月額または年額定額サービス)が同22%増、「LinkedIn」(オンラインでの転職、eラーニング、広告事業)が同25%増、「Dynamics 365」(ERPのクラウドサービス)が同45%増となりました。一方、クラウドによる定額配信サービスが普及したため、オフィス商用プロダクツ(オフィスの単品売り)は同25%減となりました。

インテリジェントクラウド(商用クラウドサービス「Azure」を中心とした事業。AzureはアマゾンのAWSに次いで市場シェア2位)は、売上高151億1,800万ドル(同23.1%増)、営業利益64億2,500万ドル(同40.9%増)と引き続き好調でした。このうちAzure売上高は同50%増でした。クラウドサービスを使って企業が情報システムを構築すると、企業は日常的なネットワーク、ソフトウェアのメンテナンスから解放され、システム構築費用も安くなるため、人気が高まっています。ユーザー業種別のシステムメニューも増加しており、マイクロソフトが今年4月に197億ドルで買収することに合意した「Nuance Communications(ニュアンス・コミュニケーションズ)」(医療向けサービス)の寄与も将来期待できると思われます。

パーソナルコンピューティング他(WindowsOSのライセンス供与、Xbox事業など)は、売上高130億3,600万ドル(同18.5%増)、営業利益45億9,400万ドル(同26.7%増)となりました。他セグメントに比べ営業利益率は35.2%と低いものの、二ケタ増収増益となりました。WindowsOEM(パソコンメーカー向けのWindowsOSライセンス供与)が同10%増、Xboxコンテンツ&サービスが同34%増となりました。

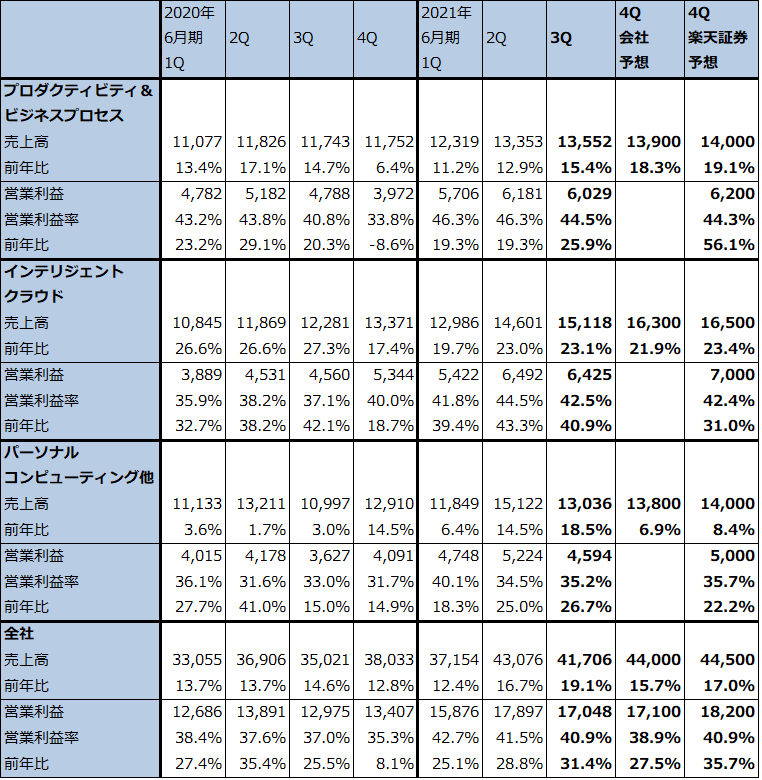

表2 マイクロソフト:セグメント別業績(四半期)

出所:会社資料より楽天証券作成。

注:会社予想は予想レンジの中心値。

表3 マイクロソフト:セグメント別業績(通期)

出所:会社資料より楽天証券作成。

3.今後も好業績が続こう

会社側の2021年6月期4Q(2021年4-6月期)業績ガイダンスは、売上高436~445億ドル(前年比14.6~17.0%増)、営業利益168~174億ドル(同25.3~29.8%増)です。パーソナルコンピューティング他のみ増収率が鈍化する見込みですが、これは前4Qが巣ごもりゲーム需要と巣ごもりパソコン需要(Windows需要)の恩恵があり、その反動が予想されるためです。プロダクティビティ&ビジネスプロセス、インテリジェントクラウドの売上高は引き続き好調と予想されます。

今4Qの会社側ガイダンスを参考に、楽天証券では2021年6月期業績を、前回の売上高1,660億ドル(同16.1%増)、営業利益660億ドル(同24.6%増)から、売上高1664億ドル(同16.4%増)、営業利益690億ドル(同30.3%増)へ上方修正します。また、2022年6月期は売上高1,940億ドル、営業利益840億ドル(前回は売上高1,930億ドル、営業利益800億ドル)、2023年6月期は売上高2240億ドル、営業利益1,020億ドルと予想します。

マイクロソフトのほぼ全事業領域は企業や個人の「仕事」に関するものです。人間社会にとって必ず必要な仕事にかかわるものでデジタルな分野に焦点をあてているため、需要や新事業のタネが途切れることはないと思われます。景気にもある程度影響されますが、グローバル経済の拡大に伴い持続的な成長が可能と思われます。

また、2021年6月24日、マイクロソフトは「Windows11」を発表しました。ユーザーインターフェースの改善、Teamsの標準装備、グラフィック性能の改善など「10」からの変更点がありますが、詳細は不明です。発売時期は2021年後半であり、2022年6月期以降のマイクロソフトの業績に影響を与えると思われます。

4.今後6~12カ月間の目標株価は300ドルから340ドルに引き上げる

今後6~12カ月間のマイクロソフトの目標株価を、前回の300ドルから340ドルに引き上げます。2023年6月期の楽天証券予想EPS11.28ドルに成長性を考慮して想定PER30~35倍を当てはめました。

引き続き中長期で投資妙味を感じます。

アマゾン・ドット・コム

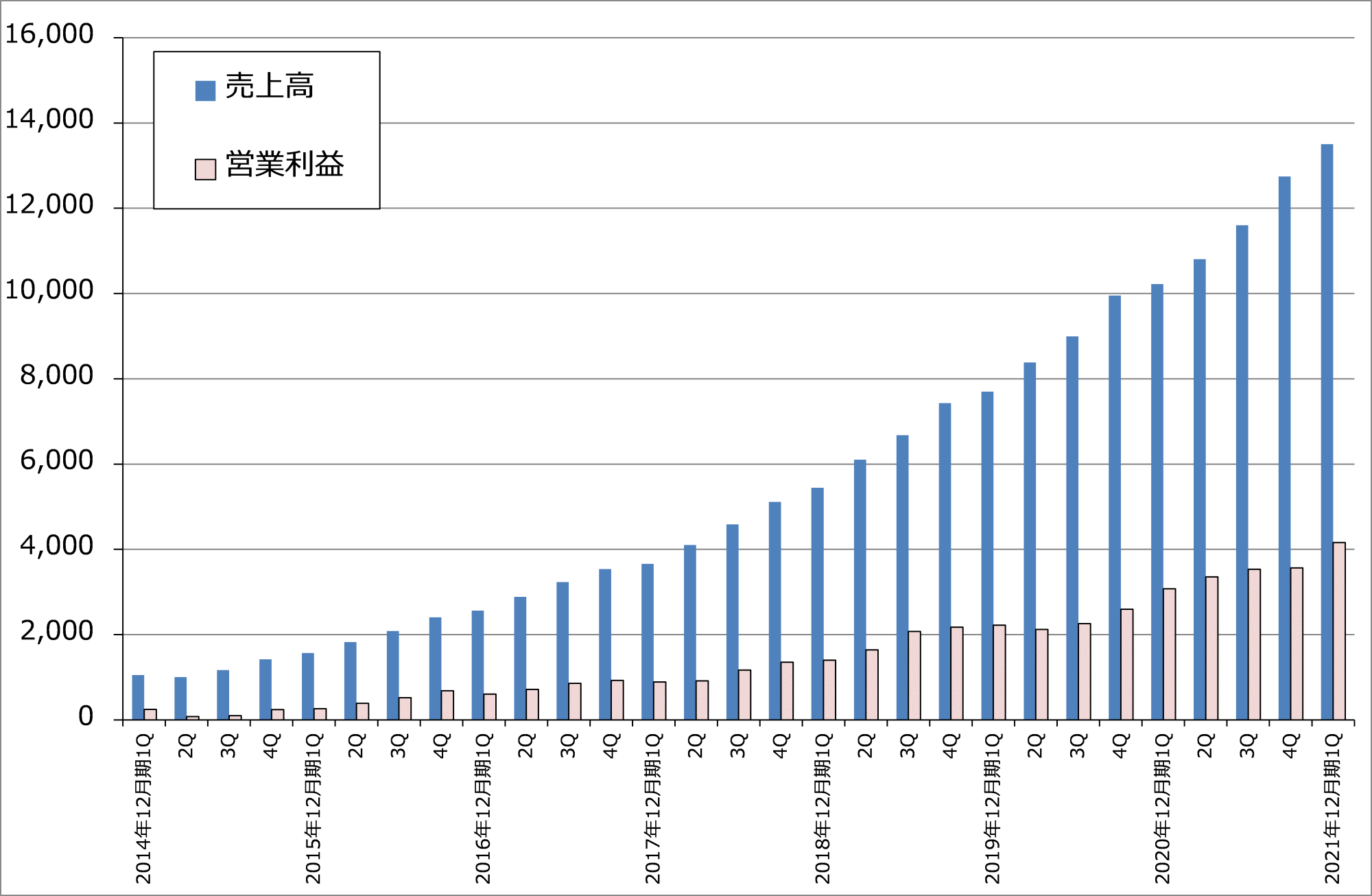

1.2021年12月期1Qは43.8%増収、営業利益2.2倍

アマゾン・ドット・コム(以下アマゾン)の2021年12月期1Q(2021年1-3月期、以下今1Q)は、売上高1,085億1,800万ドル(前年比43.8%増)、営業利益88億6,500万ドル(同2.2倍)となりました。業績は引き続き好調でした。

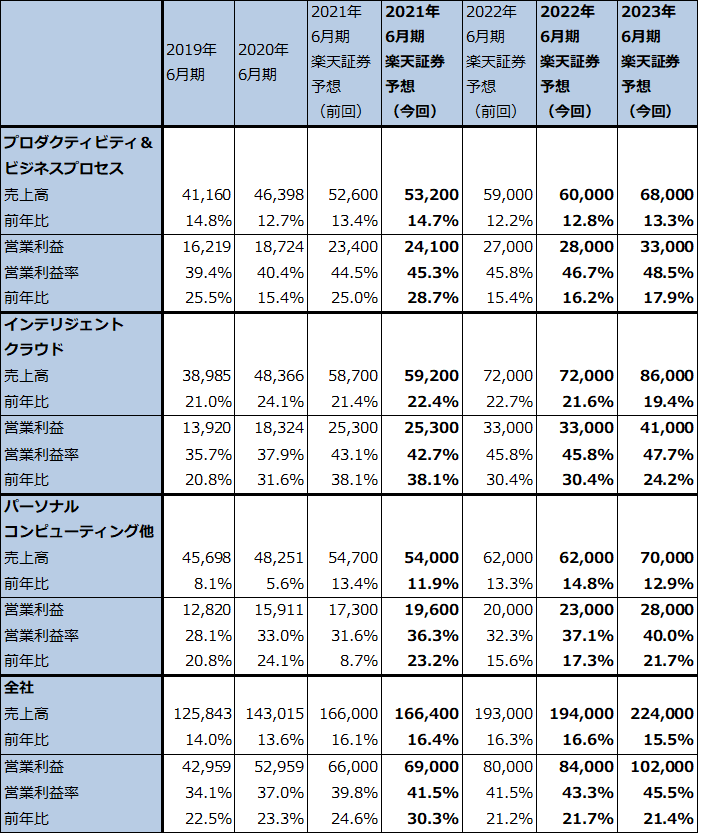

表4 アマゾン・ドット・コムの業績

時価総額 1,730,217百万ドル(2021年7月1日)

発行済株数 513百万株(完全希薄化後)

発行済株数 504百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は中心値。

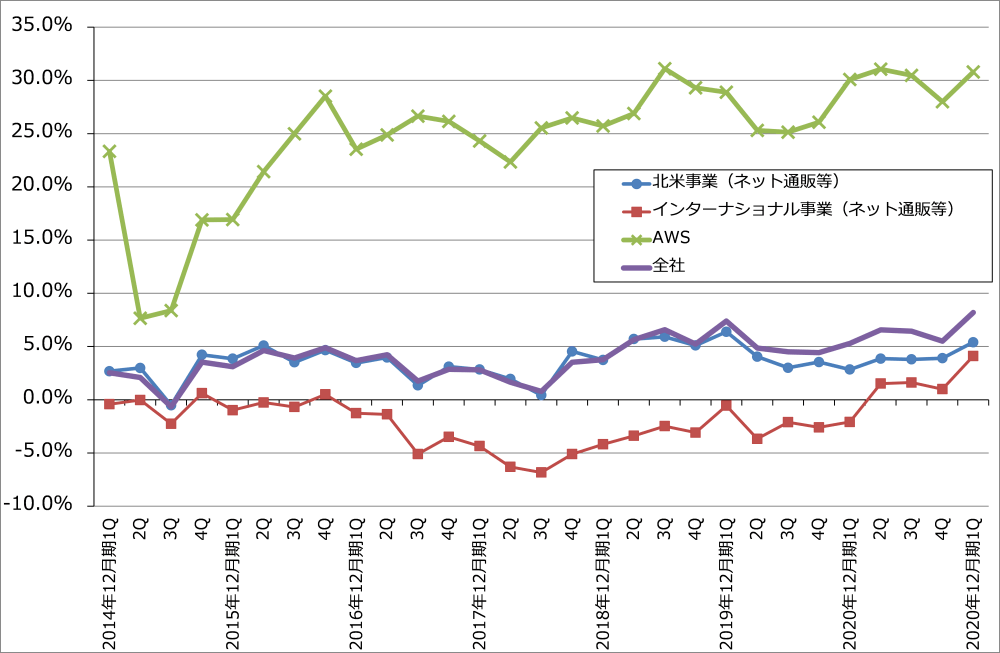

2.セグメント別動向-インターナショナル事業の営業利益率が上昇-

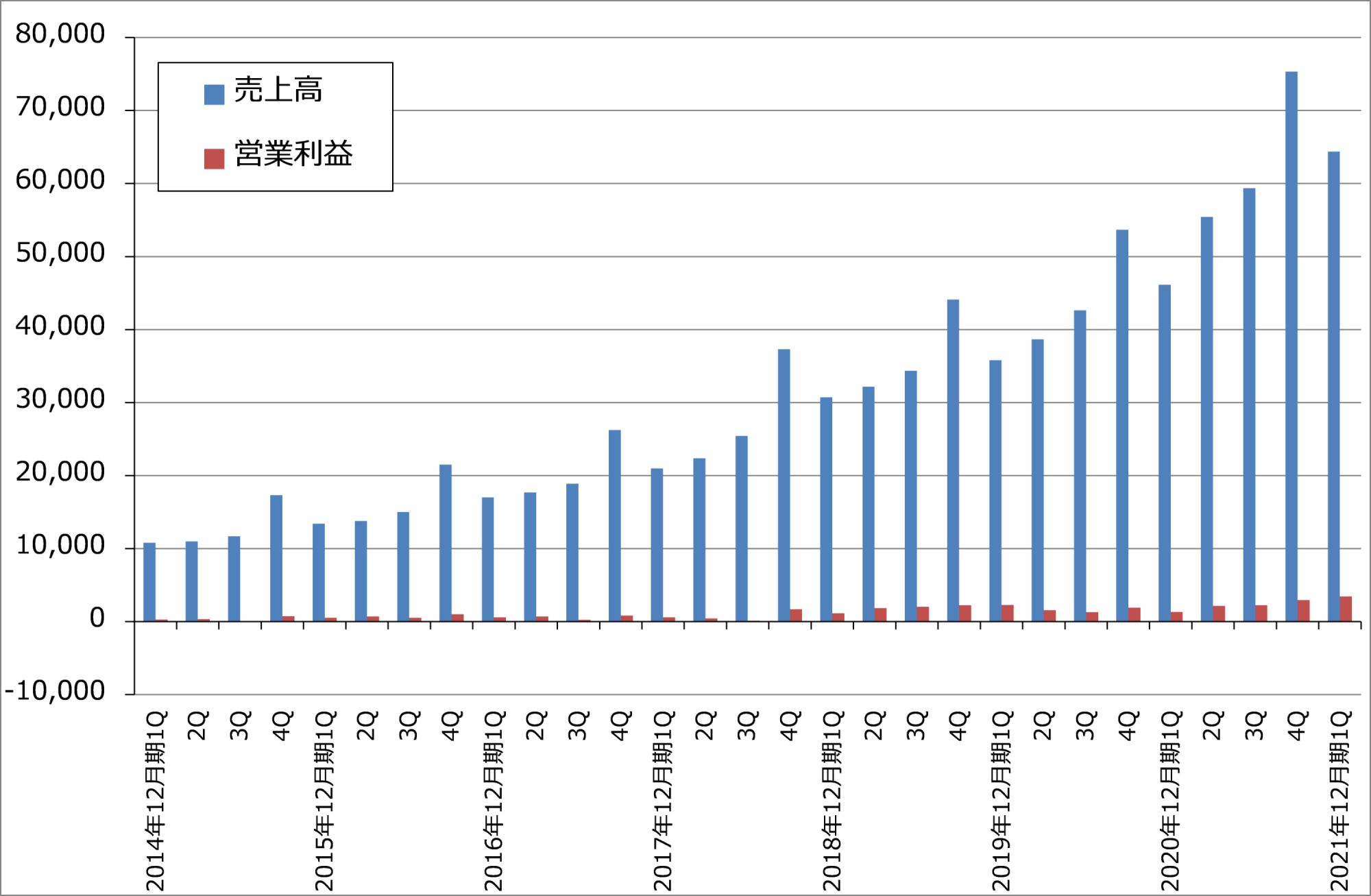

セグメント別に見ると、北米事業は売上高643億6,600万ドル(同39.5%増)、営業利益34億5,000万ドル(同2.6倍)と引き続き好調でした。営業利益率は5.4%となりましたが、これは2020年12月期1~4Qの2.8~3.9%よりも高い数字です。規模の利益が効いてきたことによると思われます。

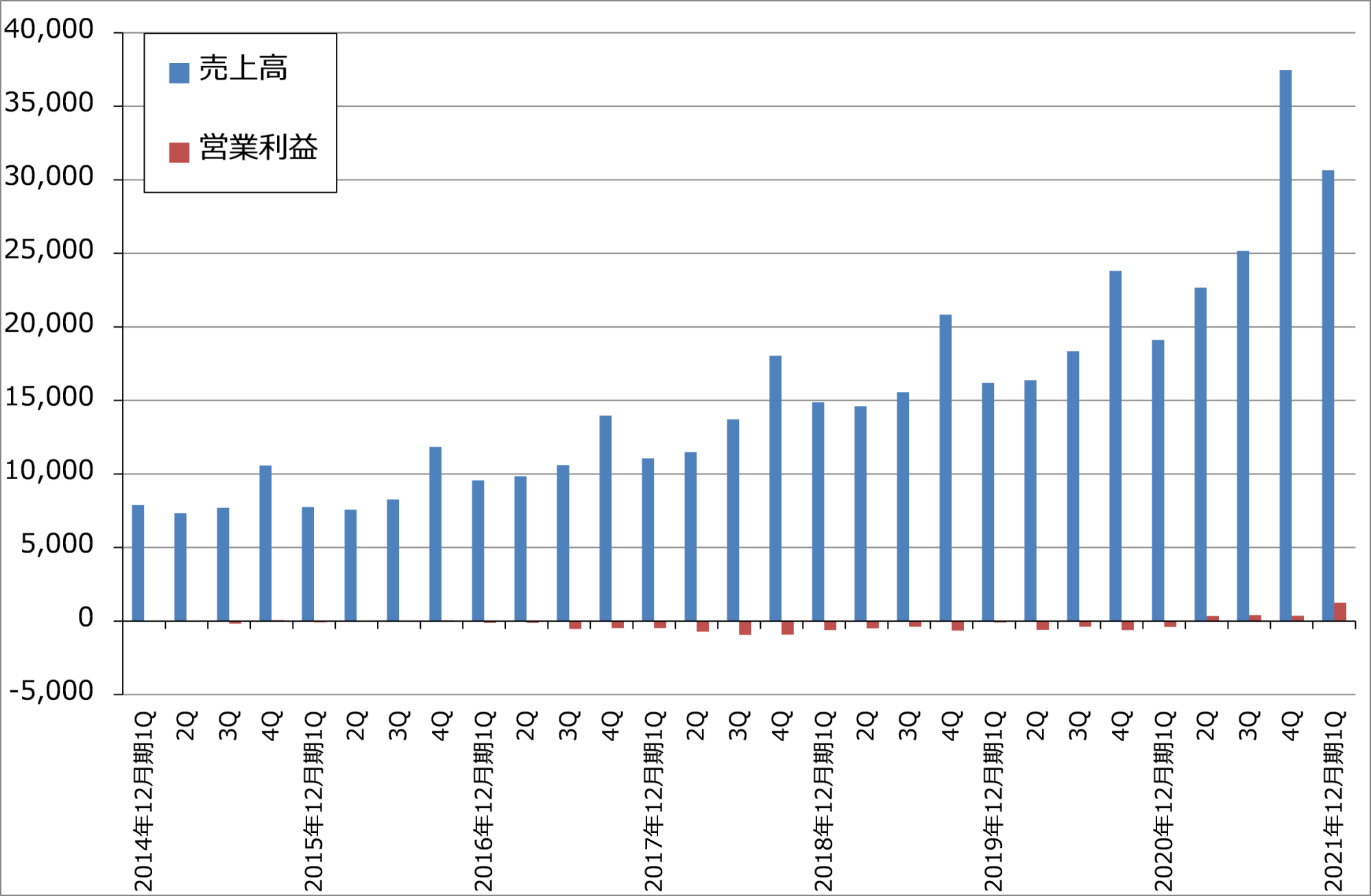

インターナショナル事業は、売上高306億4,900万ドル(同60.4%増)、営業利益12億5,200万ドル(前年同期は3億9,800万ドルの赤字)となりました。営業利益率は4.1%と過去最高となりました。今1Qに欧州の一部都市でロックダウンが行われたことが、売上高の増加とコスト低減に寄与しました。欧州、中東で事業の拡大が続いているため、今後も増収率は高い状態で推移すると思われます。営業利益率は今2Q以降は下がると思われますが、どの程度で推移するかが今後の注目点です。

後述のAWSを除く全社売上高の中身を見ると、オンラインストア529億100万ドル(同44.3%増)、サードパーティー・セラーサービス(アマゾンのウェブサイト上で自社商品を販売する外部業者の販売にかかる販売、発送等の各種手数料など)237億900万ドル(同63.7%増)、サブスクリプション・サービス(アマゾンプライム会員フィー)75億8,000万ドル(同36.4%増)、その他(広告売上高等)69億500万ドル(同76.8%増)といずれも好調です。

サードパーティ販売業者の存在感が急速に上昇していること、広告売上高が急増していることが注目点です。また、アマゾンプライムの動画配信サービスがアマゾンユーザーを増やす際の強力な導線になっています。

また、AWS(アマゾン・ウェブ・サービス。世界最大の商用クラウドサービス)は、売上高135億300万ドル(同32.1%増)、営業利益41億6,300万ドル(同35.4%増)とこの事業も好調でした。世界的に様々な業種の企業で、自社開発の情報システムからクラウドサービスに乗り換える動きが続いており、AWSをはじめとする商用クラウドサービスの側でも業種別ソリューションを細かくサービス化する動きになっています。これが持続的で高い率の増収増益に結び付いています。

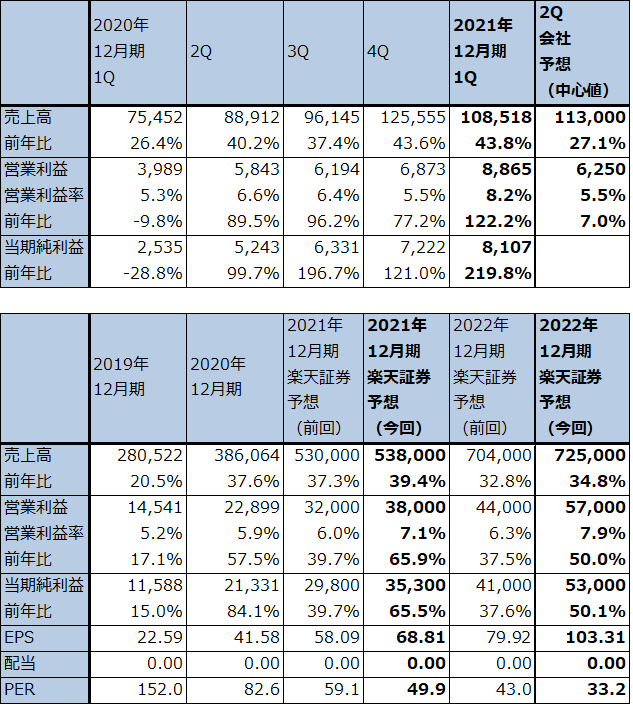

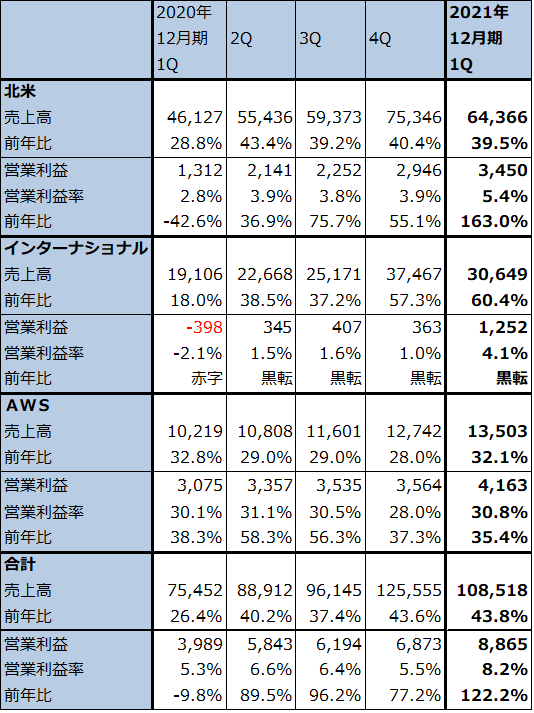

表5 アマゾン・ドット・コム:セグメント別業績(四半期)

出所:会社資料より楽天証券作成。

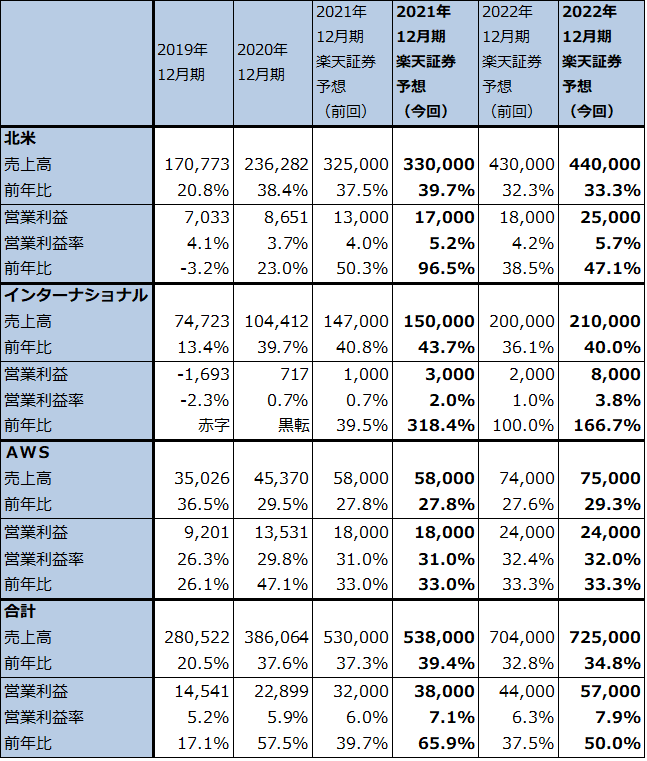

表6 アマゾン・ドット・コム:セグメント別業績(通期)

出所:会社資料より楽天証券作成。

3.引き続き業績好調が予想される

会社側の今2Q業績ガイダンスは、売上高1,100~1,160億ドル(前年比23.7~30.5%増)、営業利益45~80億ドル(同23.0%減~36.9%増)です。この中に新型コロナに関する費用約15億ドルが織り込まれています。

楽天証券では今1Qまでの実績と今2Q会社側ガイダンスを参考にして、2021年12月期を売上高5,380億ドル(同39.4%増)、営業利益380億ドル(同65.9%増)(前回予想は売上高5,300億ドル、営業利益320億ドル)と予想します。また、2022年12月期を売上高7,250億ドル(同34.8%増)、営業利益570億ドル(同50.0%増)(前回予想は売上高7,040億ドル、営業利益440億ドル)と予想します。新型コロナワクチンの普及によって経済が正常化しても、巣ごもりの中でネット通販の便利さを知った消費者がネット通販から離れるとは思えません。アマゾンの業績拡大は続くと思われます。

引き続き業績好調が予想されます。

4.今後6~12カ月の目標株価を前回の4,300ドルから4,600ドルに引き上げる

今後6~12カ月間のアマゾン・ドット・コムの目標株価を、前回の4,300ドルから4,600ドルに引き上げます。楽天証券の2022年12月期予想EPS103.31ドルに成長性とともに、アマゾンが巨大化することに伴うリスク(各国での規制リスク、人材、特に現場労働者の採用リスク、人件費の問題など)を考慮した想定PER40~50倍を当てはめました。

引き続き中長期で投資妙味を感じます。

グラフ1 アマゾン・ドット・コム:北米事業の業績

グラフ2 アマゾン・ドット・コム:インターナショナル事業の業績

グラフ3 アマゾン・ドット・コム:AWS事業の業績推移

グラフ4 アマゾン・ドット・コム:セグメント別売上高営業利益率

本レポートに掲載した銘柄:マイクロソフト(MSFT、NASDAQ)、アマゾン・ドット・コム(AMZN、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。