今日のポイント

・日経平均は「16連騰」と歴史的な連続上昇を記録。アベノミクス相場で株価は2倍強となり、「すでにバブル圏」との警戒も。そこで、過去35年の「バブル相場」と比較。

・日本株はもう割高? TOPIX(東証株価指数)の予想PER(株価収益率)は15倍台、予想PBR(株価純資産倍率)は1.3倍台で過度の割高感はない。なお、日経平均ベースの予想EPSは、2013年初来で約2.3倍と拡大。

アベノミクス相場で日経平均は約2倍に

日経平均は今週、史上初の「16日連騰」を記録しました(24日)。世界の景況感改善、トランプ政権の税制改革期待、米国株価の堅調、ドル/円が一時114円台に乗せる円安基調が主因です。

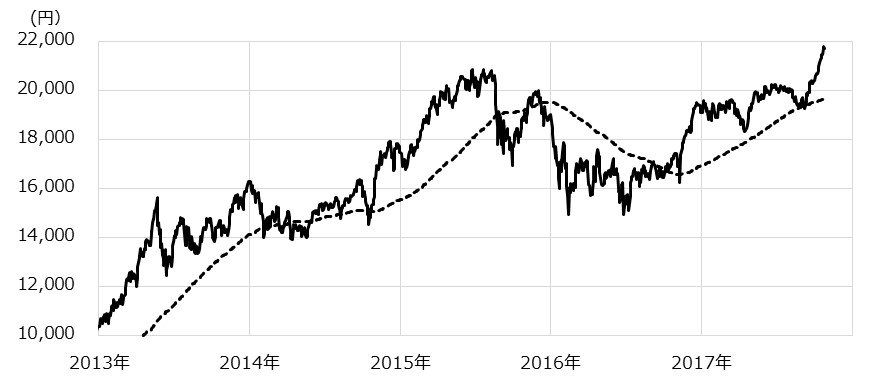

連日の株価上昇で、日経平均の200日移動平均線とのかい離率は、一時プラス11.4%まで上昇(24日ザラ場)。高値警戒感も出ています(図表1)。そのため、利益確定売りは出やすく、目先のスピード調整は健全とみられますが、歴史的な連続上昇の後だけに、株価下落を意識する市場参加者が増える可能性はあります。

ただ、ファンダメンタルズを巡る見方が大きく変化しない限り、今般の強気相場がすぐに終えんを迎えるとするのは早計でしょう。

アベノミクス相場により、日経平均は2012年末以降から見ると約2倍となりました(2012年末の1万395円→10月24日の2万1805円で、110%上昇)。

この原動力として、日経平均ベースの予想EPS(1株当たり利益)が2.3倍となってきたことに注目したいと思います(2012年末時点の予想EPSは611円→10月20日時点は1,431円で、134%増加)。

図表1:日経平均と200日移動平均線の推移

「バブル」のような過熱相場ではない?

日経平均が5年弱で2倍以上となり、歴史的な「16連騰」という強気相場に向き合うと、慎重姿勢を主張していた専門家から「株式市場はバブル化している」との警戒論が出やすくなります。

日本株が本当に「バブル領域」なら、投資を手控えるか保有株を売却する必要があるでしょう。なぜなら、歴史的に「バブル」と言われる「根拠なき熱狂」(グリーンスパン元FRB〈米連邦準備制度理事会〉議長)は、「バブル崩壊」と呼ばれる大幅調整で終わることが多かったからです。

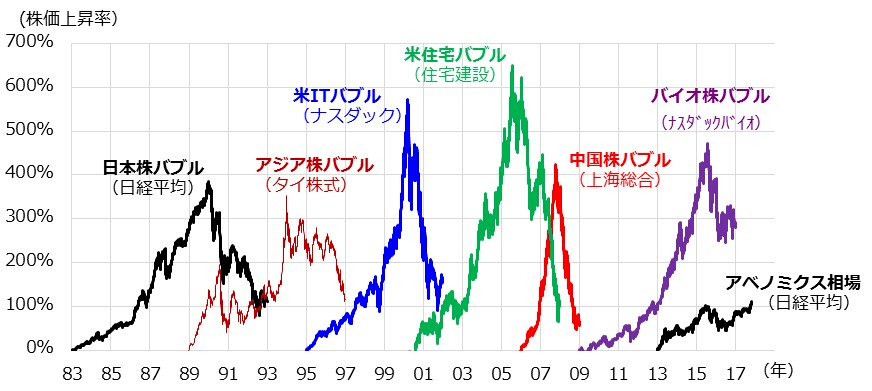

図表2は、過去35年における世界市場の歴史上で、「バブル」と呼ばれた株式市場の高騰(最高値までの上昇率)とその後の大幅下落を振り返ったものです。

たとえば、1980年代後半の「日本株バブル」では、日経平均が1983年初から1989年末まで約5倍となり、その後に「バブル崩壊」に見舞われました。「アジア株バブル」では、タイ株式(SET指数)が4倍以上となり、1990年代後半の「米・ITバブル(ドットコム・バブル)」ではナスダック総合指数が約7倍に、2000年代の「米・住宅バブル」では住宅建設指数が7倍以上となり、その後はそれぞれ大幅調整に直面しました。

近年も、「中国株バブル」や「バイオ株バブル」が見られ、これらのバブル現象(株価高騰)と比較すると、「アベノミクス相場(2012年末以降)で日経平均は約2倍となっただけ」に見えます。実際、バリュエーション面からも、好調な業績を背景に、予想PERは現在15倍台で過度の過熱感は感じられません。つまり、株価に「スピード調整」は想定されるものの、「根拠なき熱狂」と称するべきほどにバブリーな過熱圏にはないと考えます。

図表2:過去35年にみられた「バブル相場」との比較

日本株式のバリュエーションを国際比較

日本株は「バブル」と呼ばれるほど割高なのでしょうか。参考までに、日本市場と他主要国市場(米国、ドイツ、フランス、英国、香港)のバリュエーションを比較します。

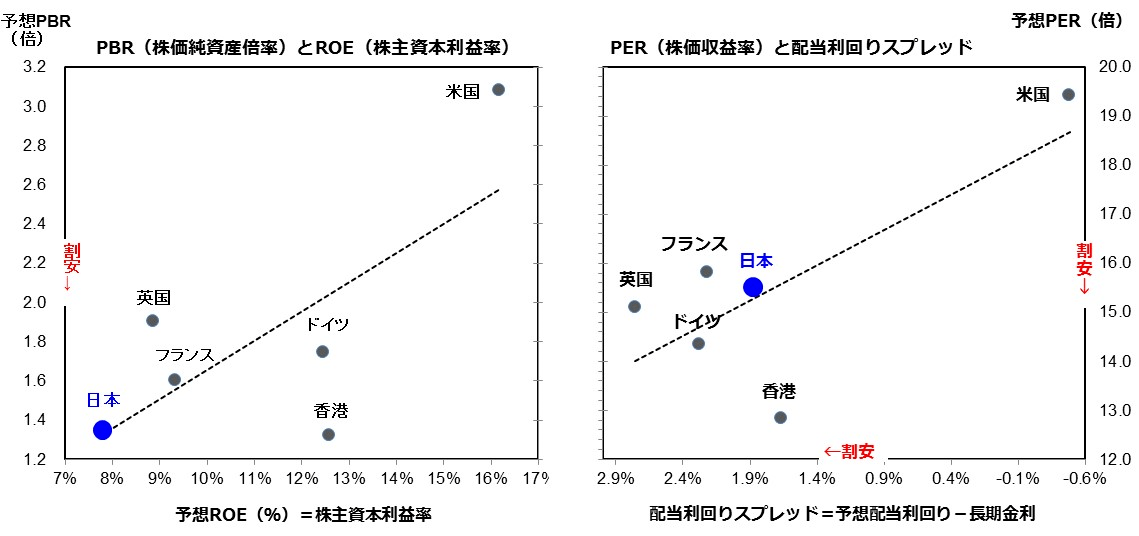

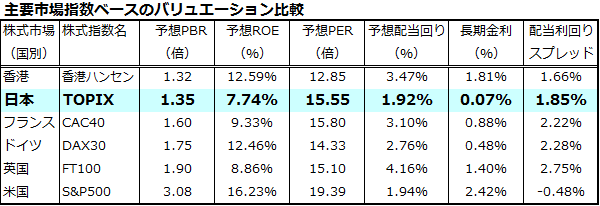

図表3は、各市場の平均株価指数をベースに、以下の内容を市場別に比較したマトリックスです。

(1)予想PBR(株価純資産倍率=株価÷指数ベースの予想1株当たり純資産)

(2)予想ROE(株主資本利益率=純利益÷株主資本〈自己資本〉)

(3)予想PER(株価収益率=株価÷予想1株当たり利益)

(4)配当利回りスプレッド(予想配当利回り-10年国債利回り)

主要市場の中で、日本市場(TOPIX)が比較的割安圏にあることがわかります。

日本市場の予想PERは現在約15.5倍ですが、今後も業績拡大(EPS増加)が見込まれているため、株価が変わらないなら、2018年ベースの予想PERは約14.4倍に低下し、さらに割安感が出てきます。

また、約1.35倍の低位に留まっている予想PBRは、本邦企業が総じて資本効率(株主資本利益率)の向上を指向している状況を考慮すれば、PBR拡大(資本効率向上→株主資本に対する株価上昇)による株価の水準訂正も見込めそうです。

なお、米国市場の予想PBRが3.1倍と高いのは、予想ROEが約16.2%と世界市場の中で抜きん出て高いからと考えられます。国内企業の間でも、コーポレートガバナンス(企業統治)や株主重視の経営姿勢が徐々に強まっており、現在約7.7%の予想ROEは徐々に上向いていくとみられています。

このことが、日本株式のPBRやPERの拡大を促し、株価水準の出遅れ修正(内外投資家による再評価)を後押ししていくと考えられます。一方で、先進国で最も低位にある長期金利(10年債利回り=0.07%)と、予想配当利回り(1.93%)を比較すると、債券と比較した日本株式の「利回り面の魅力」が高いこともわかります。

図表3:国際比較でみた日本株式のバリュエーション

出所:Bloombergのデータより楽天証券経済研究所作成(2017年10月25日)

今後、朝鮮半島情勢が格段に緊張化せず、米国を中心とした世界株式の堅調と為替の安定が続くなら、外国人投資家マネーの一部が日本株に向かいやすいとみられます。

日経平均は、21年前の高値(バブル崩壊後の戻り高値=1996年6月の2万2,666円)をいまだ超えていないものの、同じ21年前から世界の株価(日本を除く世界株価指数=MSCI Kokusai Index)は約3.2倍となりました。当時は、世界経済が着実に成長を続けていた中、日本経済が構造的な停滞に陥ってきたことが株価低迷の背景でした。

最近のファンダメンタルズ改善を勘案すれば、出遅れ感が強かった日本株の戻り基調は合理的と言えそうです。投資にあたっては、「押し目」を狙う中期的な姿勢を維持することがよいと考えます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。