資産形成の正解は人それぞれですが、一方で、多くの人が失敗してしまう考え方や、やり方があるようです。このシリーズでは、資産形成を始める人が陥りがちな失敗事例を取り上げ、やってはいけない行動をわかりやすく解説します。

お悩み

米国株式を取引したい!日本株とどう違う?留意点は?

山崎恒平さん(仮名)会社員・40歳(既婚)

山崎恒平さんは、30歳になった頃に日本株投資を始め、今ではつみたてNISA(ニーサ:少額投資非課税制度)で毎月、積み立て投資をしつつ、気になる日本株を定期的に売買することで資産形成をしてきました。

計画的な資産形成は順調で、だんだん投資にも慣れてきました。しかしその半面、なんとなく物足りなさも感じていました。

米国のS&P500種株価指数に連動するインデックスファンドを積み立て投資していたこともあり、最近は米国株投資ブームなどと、マスコミなどでも取り上げられていることから、日本株投資に加え、米国株投資も始めてみることにしました。

ところが、投資信託での米国株式投資は手軽だったのですが、個別株を売買するような知識や経験が身に付いていたわけではありません。

個別株投資の基本は日本株と同じだろうと思いつつも、少し不安もありました。

山崎さんと同じように、米国株投資を始める時には、何に気をつけたらいいのでしょうか。

投資前に必ずチェック!米国株投資の注意点

2016年の米国大統領選挙でトランプ前大統領が勝利してからの米国株式市場の急上昇に合わせるように、日本の個人投資家の投資先として、米国株投資が積極的に選ばれるようになりました。

また、積み立て投資の投資先としても、S&P500種株価指数に連動するインデックスファンドなどが多く選ばれ、米国株への投資はますます注目されています。

この流れはコロナ・ショックで株式相場の急落以降も変わっていないようですが、実は米国株を日本株と同じように考えて投資しているものの、その特徴や取引方法をよく知らないままの人も多いようです。

例えば、米国株投資に不慣れな方が迷う、外貨決済と円貨決済。実はどちらを選ぶかによって、損益に大きな差が出てしまうのです。

そこで、実際に米国株取引をしている方の相談に応じてきた中で、特にお伝えしておきたい注意点を説明します。

知っておくべき米国株投資の注意点1:時差とその対策

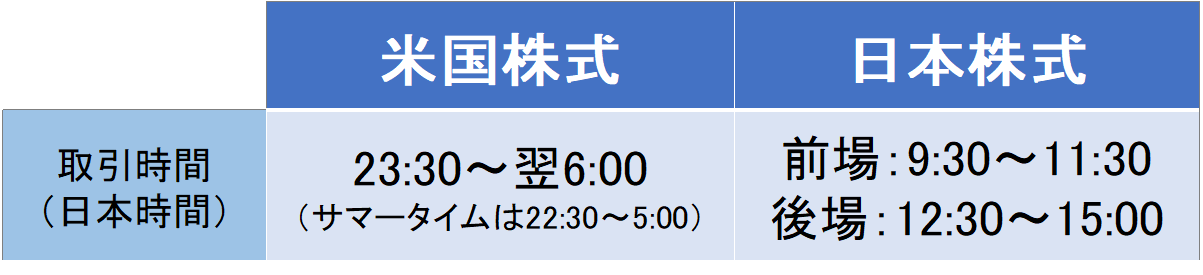

日本と米国では時差がありますが、それ以外も取引時間に次のような違いがあります。

日本株であれば、起きている日中の時間に株価や情報を見ることもできますが、日本の深夜~早朝帯が取引時間となる米国株では、対応が難しくなります。

また、米国株はストップ高・ストップ安といった値幅制限がなく、そのため、決算前後や突発的な情報で株価が大きく動くことも珍しくありません。朝、目覚めて、血の気が引いたという投資家も多いのです。

そこで、これを解消する方法としておすすめしたいのは、指値注文を活用することです。

気になった銘柄を購入したい場合は想定よりも安く、そして保有している銘柄の売却を検討しているなら高めに、指値を出しておくクセをつけると、思わぬタイミングで取引が成立していたということもあります。

証券会社ごとに株式の注文方法は違いますが、1カ月先まで注文を出し続けることができる場合もあります。

知っておくべき米国株投資の注意点2:日本株投資との税金の違い

投資の税金に関して「日米租税条約」があり、株の売買による利益(譲渡益)は原則として米国では課税されず、国内だけで課税されます。日本株と同じため、それほど難しく考える必要はありません。

しかし、配当金については注意が必要です。

日本株の配当金には「20.315%」が課税されますが、米国株の配当金には、配当金に対し、まず米国内の税率10%で源泉徴収されて、さらに差し引かれた金額に対して日本国内の「20.315%」で課税される仕組みです。

つまり二重課税となっていますが、確定申告をすることにより、米国で課税された10%分が還付される仕組み、外国税額控除が適用されます。

ただし、NISA口座を利用して購入した米国株については、日本国内での税金はもともと非課税となっているので、確定申告をしても還付を受けることができず、注意が必要です。

知っておくべき米国株投資の注意点3:為替リスクがある

米国株を取引するとき、最終的には米ドルで買うことになるため、円貨決済(日本円で購入)を選択した場合、為替の値動き(日本円対米ドル)によって投資額が変動する「為替リスク」があります。

そのため、買ったときより株価が値上がりしていたとき、保有していた米国株を売ろうとする場合に、為替リスクによって、思わぬ損失になる可能性もあります。

例えば、為替レートが1ドル=100円のときに買った米国株を、1ドル=80円の円高になったときに円貨決済で売却してしまうと、為替差損が20%も出て、値上がり益を吹き飛ばしてしまったということにもなりかねません。この場合は外貨決済で売却し、円安になった局面で円転することをおすすめします。

米国株の売買は、株価だけでなく為替レートにも十分注意が必要です。

知っておくべき米国株投資の注意点4:税金上の「適用為替」の仕組み

円貨決済で米国株を購入する場合は、証券会社の提示する適用為替レートを見れば投資額がつかめますが、外貨決済(米ドルで購入)の場合はどうなるのでしょうか。

また、いざ米国株を売買していて、実際に取引した価格と表示される時価評価の「損益が合っていない?」というご経験はないでしょうか。

外貨決済の為替レートはどう適用される?

米国株取引で外貨決済する場合は、適用為替レートがありません。そのため、税金を計算するための基準となる為替レートを決める必要があります。

「米国株を売却した時点の為替レートが適用されるのだろう」と考える方もいるかもしれませんが、そうではなく、証券会社によって違いはありますが、購入時の為替レート(仲値)からプラス1円、売却時にはマイナス1円されて、適用されていることが多いのです。

この適用為替レートで算出すると利益が少なく計算されるため、投資家にとって税金面で有利なのですが、残高を見ると思ったより評価益が少ない、評価損が大きくて損になると勘違いしないようにしましょう。

知っておくべき米国株投資の注意点5:円貨決済と外貨決済、どちらがいいのか

よくある質問で、円貨決済と外貨決済のどちらを選んだらいいのか? という問い合わせがきます。

結論として、外貨決済をうまく利用することをおすすめしています。

まず、最初に日本円から投資する場合は円貨決済しか選択肢はありません。しかし、米国株を売買するたびに、円貨決済をしていると為替手数料が毎回かかることが一番の問題です。他にも為替を交換するレートが約定のタイミング次第で、はっきりしないこと。また、税金上の適用為替も実際交換するレートで計算されるので、税金上のメリットを受けることができません。

ところで、外貨決済で売買をしていると、実際の利益がよくわからないという声も聞きます。その場合は、「当初の投資金額」と「現在投資している資産額や受取配当金の合計」を比較すればよいでしょう(特定口座の場合)。

また、取引口座の残高は税金上の損益(譲渡損益)を表示しているだけで、受取配当金の利益は含まれていないので、注意しておきましょう。

知っておくべき米国株投資の注意点6:委託注文と仕切り注文の違い

「委託注文」や「仕切り注文」といわれても、投資初心者にはあまりなじみのない用語だと思いますが、これらは外国株式を購入する時の注文方法です。

まず、委託注文は、使っている証券会社に海外の証券取引所への注文を「委託」するという形の注文方法です。ほとんどの個人投資家は、この方法で取引をしています。

対して仕切り注文は、外国の証券取引所に注文を出すのではなく、使っている証券会社が取引の相手となって、株式の売買をする注文です。

この仕切り注文の場合、証券会社と相対取引となるため、証券会社が「提示した株価」での売買となります。一般的な株式売買手数料はかからないものの、売買価格が実際の株式市場と同じではないという点に注意が必要です。

仕切り注文に際して株価に手数料が上乗せされるため、前日の市場価格よりも高い株価であることがほとんどです。

使っている証券会社で担当者が付いている個人投資家の方は、米国株の仕切り取引の売買を盛んに提案されることがあるようですが、知らないうちに高い手数料を支払っている可能性があり、要注意です。

知っておくべき米国株投資の注意点7:証券会社によって取扱銘柄が大きく違う理由

日本株であればどの証券会社であっても取引できる銘柄に大差はありません。しかし、米国株は証券会社によって取扱が数十〜数千銘柄と大きな差があります。それは単に検討できる銘柄が少ないという意味だけでなく、米国株の情報や取引方法にも差があるということです。

米国株では、たとえ時価総額が1兆円を超えるような大型銘柄であっても、ほとんど情報がないことも珍しくありません。つまり、日本での米国株投資とは、まだまだ証券会社が対応し始めた段階であるということです。

一方で、ネット証券大手では最近、米国株に力を入れているため、銘柄数を増やしたり、情報提供やサービス向上のためのシステム開発も積極的に行っています。

証券会社によって、米国株投資の取引のしやすさの格差が広がっていくことになると考えられます。

資産運用のポイント

投資方法の違いをうまく利用することで知識と経験の幅が広がる

同じ株式投資でも、日本株と米国株ではさまざまな違いがあります。取引手順や制度などの違いを覚えることが面倒だと感じる半面、金融知識を増やし投資経験を積むことができるため、米国株投資をはじめることは、とても有意義だと思います。

特に日本株にはない為替リスクを知ることや、税金の違いなどを知ることで他の投資に関してもいい影響を与えてくれるでしょう。

ただし、実際に自分でやってみなければわからないことも多いのが、投資です。

米国株なら1万円以内で買える銘柄もたくさんあります。まずは少額から勉強するつもりで、米国株投資を始めてみてはいかがでしょうか。

【要チェック】

リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。