毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディング(ASML、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)、ラムリサーチ(LRCX、NASDAQ)、テラダイン(TER、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)

1.半導体デバイス市場の動向

今回のテーマは半導体製造装置です。2021年1-3月期決算を元に半導体デバイス市場と半導体製造装置セクターの現状と展望をまとめます。また、アメリカ・バイデン政権が成立させようとしている「アメリカ技術革新・競争法案」の半導体セクターに対する影響を分析します。

まず、半導体デバイス市場の足元の状況を概観します。

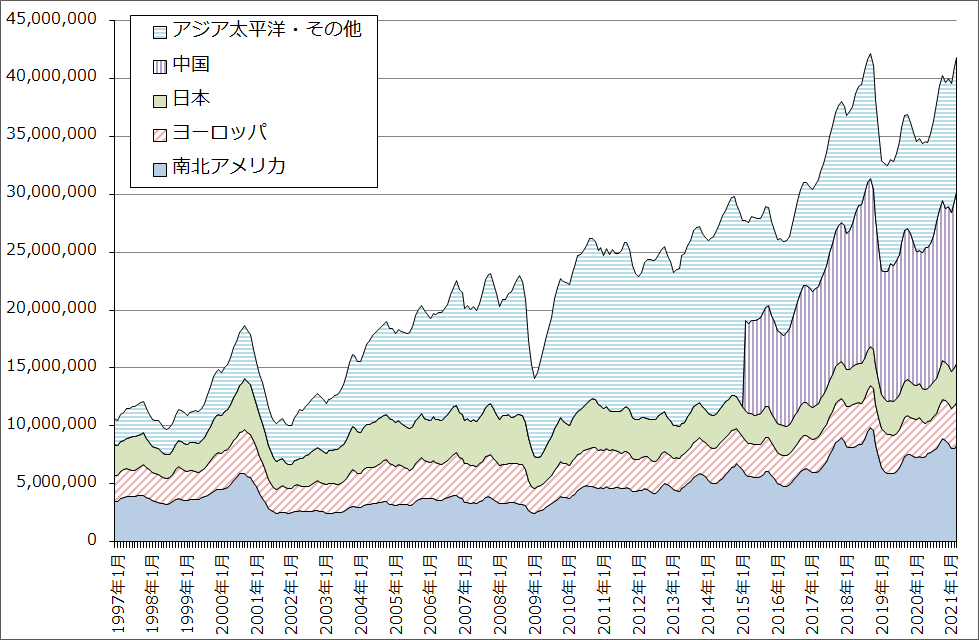

2021年4月の世界半導体出荷金額(3カ月移動平均)は、前年比21.7%増、前月比1.9%増となりました。前年比は中国、アジア・太平洋だけでなく、南北アメリカ、ヨーロッパ、日本も二ケタ増となりました。2018年10月の過去最高値にほぼ並びました。

世界半導体出荷金額(単月)は2021年3月まで公表されていますが、2021年3月は442億9,400万ドル(前年比17.8%増)となりました。このうち中国を含むアジア・太平洋向けは282億6,800万ドル(同20.8%増)となりました。単月ベースでは、新型コロナ禍の影響を受け一ケタ増だった2020年1-3月期の反動もあり、中国を含むアジア・太平洋向けは今年1月から前年比20%以上の増加率となっています。そして、単月でも全世界では過去最高だった2018年9月に並ぶ水準に来ました。

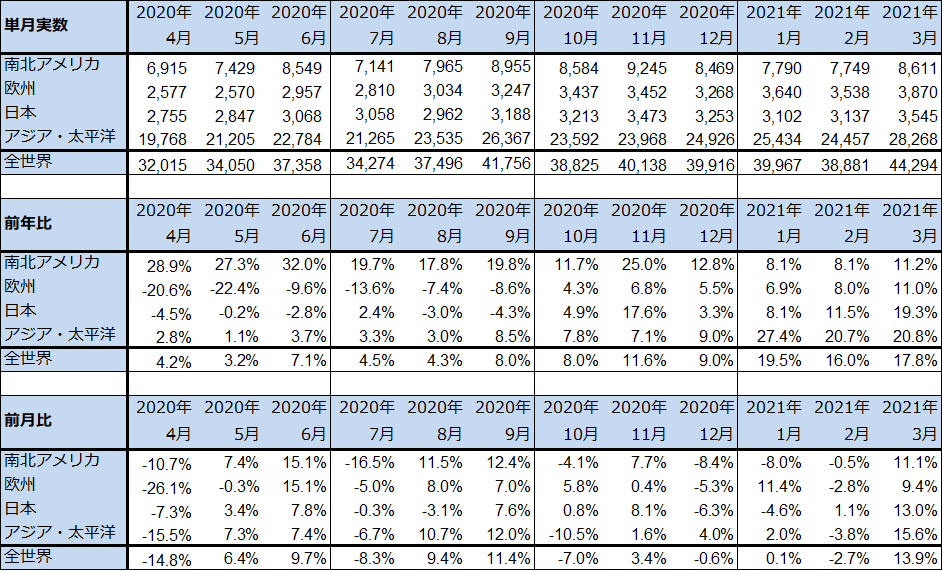

また、TSMCの5月売上高は前年比19.8%増、前月比0.9%増となりました。前年比で大きな伸びを示しているにもかかわらず前月比ではほぼ横ばいでした。これは、先端半導体、汎用半導体ともに設備稼働率が上限に達していると思われること、単価の安い自動車向け半導体の生産を増やしていることなどによると思われます。TSMCは現在大型設備投資を実施中ですが、この効果が生産、販売にいつ頃から寄与するのかが今後の焦点です。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

2.メモリ市況-DRAMスポット市況は一服中だが、大口価格は上昇傾向が続くー

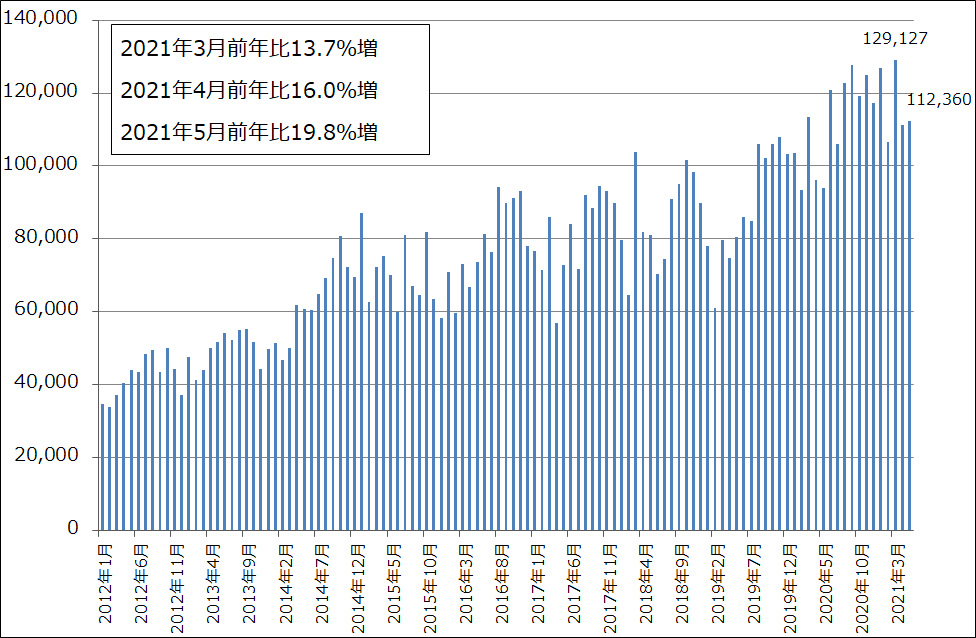

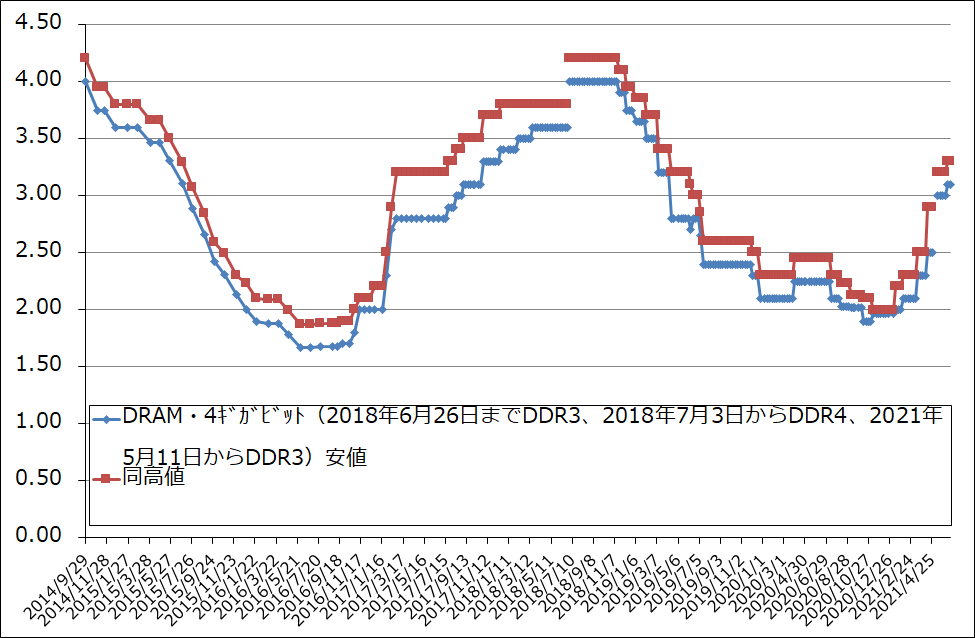

メモリ市況を見ると、DRAMスポット市況は2020年12月から2021年4月まで2倍以上に急騰しました。TSMCの稼働率が高く、中堅DRAMメーカーがTSMCが作るロジック半導体と一緒に使うDRAMを優先的に生産し、通常の規格のDRAM生産を絞ったため、DRAMスポット価格が急騰したものです。

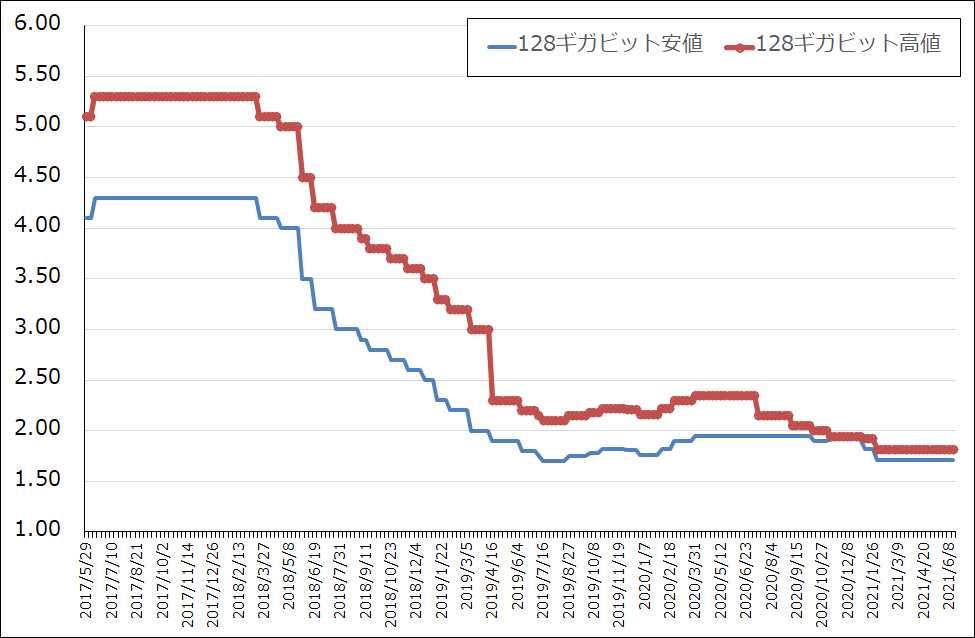

DRAMスポット市況は急騰後の5月、6月は軟化していますが、大口価格はスポット市況を追いかける形で上昇傾向になってきました。中長期で見ると、現在は高性能CPU、GPUの大量出荷が続いている状況であり、5Gスマホ、パソコン、サーバーのメインメモリ(DRAM)、ストレージ(HDDからSSD(NAND型フラッシュメモリを組み合わせた記録媒体)への転換が進んでいる)の両方で、大容量高速化が進んでいます。このため、設備投資がまだ十分進んでいないDRAMは需給がタイトになっており、2020年に大型設備投資があったNANDも大口価格は下落せずに横ばいとなっています。

大手メモリメーカーの取引の大半は大口価格によります。このため、DRAM大口価格の上昇が続き、NAND大口価格も横ばいが続けば、マイクロン・テクノロジーなど大手メモリメーカーの業績と設備投資にはプラスに働くと思われます。

グラフ3 DRAMのスポット市況

グラフ4 DRAMの市況

グラフ5 NAND型フラッシュメモリの市況(2017年5月29日から)

3.アメリカ・バイデン政権のハイテク・半導体政策と長期化へ向かう半導体設備投資ブーム

1)「アメリカ技術革新・競争法案」がアメリカ上院で可決された

2021年6月8日、アメリカ上院は「アメリカ技術革新・競争法案」を可決しました。半導体のアメリカ国内生産の強化、先端技術研究を支援するために、総額約2,500億ドル(約27兆円)の予算を充当します。このうち、半導体の設備投資と研究開発等に対する補助金に520億ドルを充てますが、米国内で最先端工場や研究開発拠点を設ける企業には今後5年間で計390億ドルの補助金を出します。また、政府主導の研究開発制度に105億ドルを充てます。この他、AIIや量子、次世代電池、生物技術など民間の研究開発に290億ドルを配ることも盛り込まれています。

この法案は中国に対するアメリカハイテク産業の競争力強化を狙ったものです。この法案は今後下院で審議されます。

2)トランプ前大統領が変えた世界の半導体産業

これらのアメリカの新しいハイテク産業政策は、もともとはトランプ前政権が始めた対中強硬策を継承したものと言えます。2019年から始まった対中政策では、まず2019年5月にファーウェイをエンティティリスト(禁輸リスト)に入れました。このエンティティリストは2020年5月に強化され、最終的には2020年9月以降、同社向けのハイテク製品(半導体製造装置、ロジック半導体設計システムなど)は西側からほぼ輸出できなくなりました。2020年12月には中国ファウンドリ大手であるSMICもエンティティリストに入りました。この過程で、半導体については、アメリカは中国に対して10ナノから先へ進むことは認めないことを明確にしました。ただし、10ナノ台から以前の微細化世代の半導体生産については自由にしろという態度でした。

これらの政策の結果、西側から中国に対してEUV露光装置を含む10ナノ以降の微細化世代に対応する半導体製造装置は輸出できなくなりました。

2019年から始まったこれら一連のアメリカの対中政策によって、西側では最先端半導体の設備投資が活発になりました。ファーウェイのスマホシェア低下を好機ととらえたシャオミなどの中国スマホメーカーが一斉に5G用の先端半導体をTSMCに発注したことが半導体設備投資の大きなインパクトになっています。また、トランプ前政権はTSMCの工場をアメリカに誘致することに成功しました。

興味深いことに、トランプ政権の対中強硬策は、中国国内の設備投資を増やすことにもつながりました。SMICがエンティティリストに載ったため、SMICのシェア低下を予想した中国のロジック半導体メーカーが一斉に汎用半導体の設備投資を行っており、西側だけでなく、中国でも(10ナノ台から下の汎用半導体でですが)半導体設備投資ブームが起きているのです。

トランプ前政権がアメリカに残した「半導体」という遺産は、経済、産業のみならず安全保障の観点からもあまりにも大きなものですが、バイデン政権もこの路線を継承していると言ってよいと思われます。

3)半導体設備投資ブームは長期化へ

今回の「アメリカ技術革新・競争法案」が正式に成立するならば、あらゆるハイテク産業において中核的な位置にある半導体、特に先端半導体のアメリカにおける開発力、生産能力が大きく強化されることになります。これによって、西側の半導体技術全体も更に強化されると思われます。この結果、アメリカは見通せる範囲内で(おそらく今後数十年間にわたって)世界最強のハイテク国家であり続けると思われます。

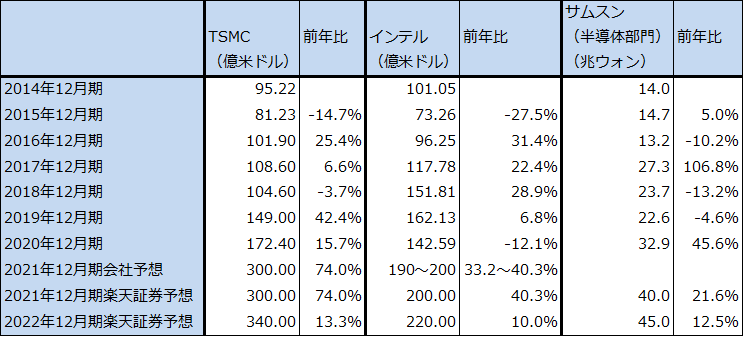

半導体設備投資はすでに大きなブームになっており、長期化の動きがでています。2021年1-3月期決算を見る限り、TSMC、サムスン、インテルの大手デバイスメーカー3社とも大型設備投資を継続する方針です。TSMCは2021年から3年間で約1,000億ドルを投資する計画なので、今後3年間はサムスン、インテルも大型投資を続けると思われます。バイデン政権の半導体政策は、ブーム長期化の動きを更に後押しすると思われます。

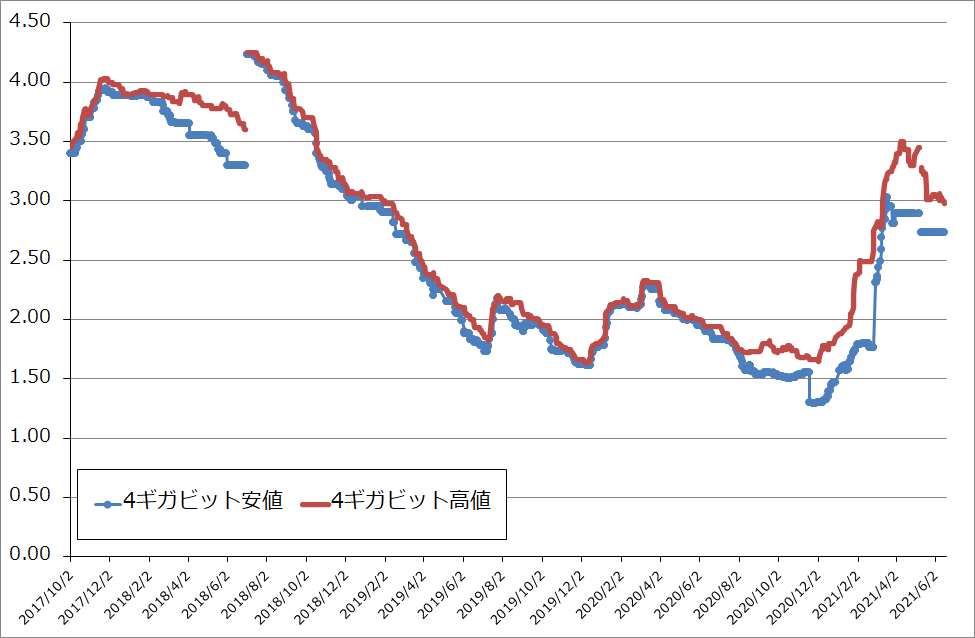

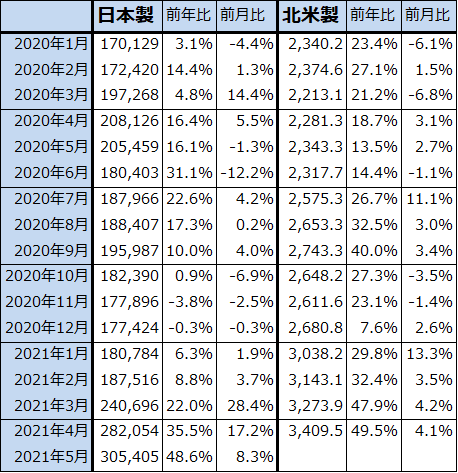

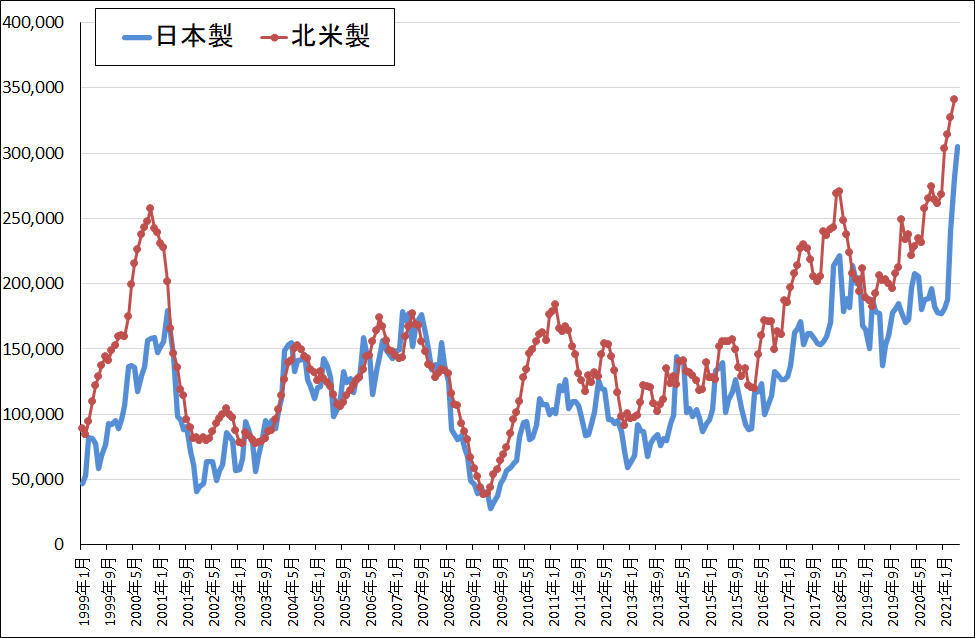

半導体製造装置販売高を見ると、2021年5月の日本製装置は前年比48.6%増でした。グラフ6を見ると、先行して伸びたアメリカ製装置に日本製がキャッチアップしている状況がわかります。

半導体設備投資ブームのリスクは、今回の法案が成立して巨額の補助金をアメリカの半導体メーカーやアメリカに既に進出しているか、これから進出する半導体メーカーが手にするときに、余剰生産能力を作ってしまうのではないかということです。補助金の金額が大きいため、心配な点ではあります。ただし、現在は各分野で半導体不足であり、設備投資増加と増産はユーザーにとって好ましいことです。

また、現在の半導体生産にはボトルネックがあります。7ナノ、5ナノの先端ロジック半導体に使う高純度シリコンウェハ(エピタキシャルウェハで特にEUV用)、製造装置で後工程に使うワイヤーボンダー(四角く切り出したチップに配線する機械)の2つが現在ボトルネックになっていると言われています。更に景気のいいアメリカで半導体工場を建設して稼働するには、大勢の半導体技術者を雇わなければなりませんが、人手不足の心配もあります。半導体工場の技術者としては、電子だけでなく化学の技術者も必要になります。電子も化学もアメリカでは好景気の産業です。

このように、半導体産業の現状を考えると、少なくとも先端半導体の分野で余剰生産能力が出来ることは当面は考えにくいと思われます。

表2 大手半導体メーカーの設備投資

注:1ウォン=0.1円、1ウォン=0.00088ドル。

表3 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

グラフ6 日米半導体製造装置販売高

4.主要半導体製造装置メーカーの業績と投資判断―「買い」判断を維持するー

これまで見てきたように、半導体設備投資ブームは長期化する様相を見せています。半導体製造装置の各分野の動きは以下の通りです。

1)前工程(ウェハ処理プロセス)

ASMLホールディング:EUV露光装置がなければ7ナノから先の先端半導体の経済生産は出来ません。7ナノでは少量のEUV露光装置が生産ラインに設置されましたが、5ナノからは本格的に導入されます。

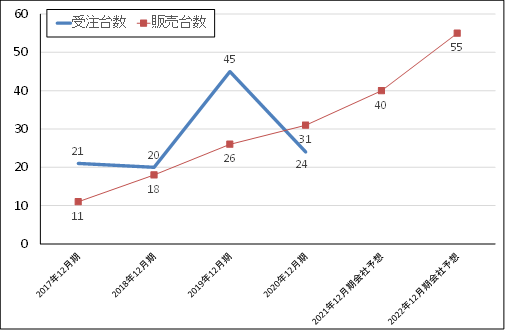

EUV露光装置の生産販売を100%独占するASMLホールディングは、半導体製造装置セクターの最重要企業です。ASMLのEUV露光装置販売台数は2021年12月期は40台になる見込みですが、会社側によれば1~2台の上乗せがあると思われます(2021年12月期会社予想販売台数は実際には41~42台になる見込み)。2020年12月期の31台から大きく増加することになります。

また、2022年12月期の会社予想販売台数は55台ですが、この台数は現時点での生産能力です。今後は、TSMCに続きサムスンが大口顧客になりそうであり、近い将来インテルも大口顧客になると思われます。その意味では、2023年12月期以降、会社側がどの程度まで生産台数を拡大できるかが今後の注目点です。

グラフ7 ASMLのEUV露光装置:受注台数と販売台数

アプライド・マテリアルズ、ラムリサーチ、東京エレクトロン:アプライド・マテリアルズ、ラムリサーチ、東京エレクトロンの前工程3社の業績も順調に拡大しています。ただし、中身には差があり、アプライド・マテリアルズは重要装置であるプラズマCVDで49%のトップシェアを持っていること、PVD、CMPでも過半数のシェアを持っていることが強みです。

ラムリサーチは、NANDに強く東京エレクトロンと競合することが多い会社ですが、複数の工程向け装置で独占あるいは過半数のシェアを持っており、これが強みになっています。東京エレクトロンにも工程によって独占している装置はありますが、シェアを持っていない工程もあり、アプライド・マテリアルズ、ラムリサーチを追いかけているところです。

半導体設備投資の70~80%が前工程への投資になります。ASML、アプライド・マテリアルズ、ラムリサーチ、東京エレクトロンの4社は重要な企業です。

SCREENホールディングス:ウェハ洗浄装置でトップシェアを維持しています。2019年3月期、2020年3月期と、部品調達や生産性、一部顧客との関係に問題を抱えていたため、業績は悪化しました。その問題点を改善した結果、2021年3月期の業績は急回復しました。2022年3月期も業績改善が予想されます。

2)検査装置

レーザーテック:半導体製造工程全体で検査の重要性が増しています。EUV露光装置が5ナノ時代よりも多く使われるであろう3ナノ時代には、各検査装置のスペックは一層高度化すると予想されています。レーザーテックの独占商品であるEUV露光装置用フォトマスク欠陥検査装置(EUV光を使うタイプ。レーザーテックの製品名は「ACTIS A150」)は3ナノ時代に本格的に導入される見通しですが、EUV露光装置のフォトマスクにペリクル(フォトマスクに使う防塵カバー)を使うのか使わないのか、使う場合、使わない場合のA150の必要台数はどの程度なのかが、まだ明確ではありません。

レーザーテックの全社受注高は2021年1-3月期に前四半期比で一旦減少しました。4-6月期または7-9月期には、A150の受注によって増加すると思われますが、その増加の程度に注目したいと思います。

グラフ8 レーザーテックの全社受注高

KLAコーポレーション:KLAが独占している半導体量産ライン用シリコンウェハ欠陥検査装置も重要な検査機器です。半導体メーカー、シリコンウェハメーカーの量産ラインにKLAのシリコンウェハ欠陥検査装置が必要になります。KLAにも注目したいと思います。

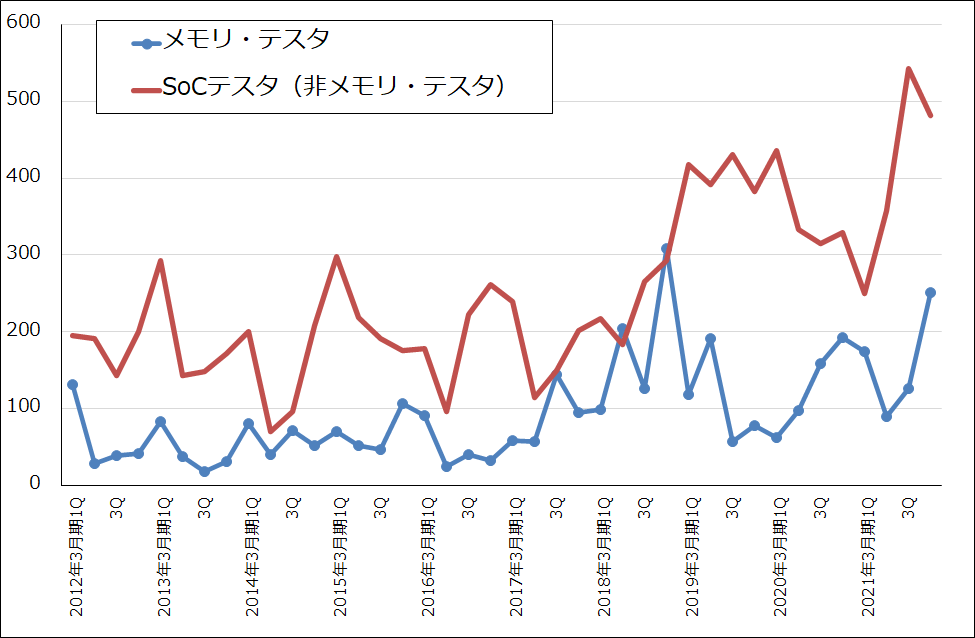

アドバンテスト、テラダイン:2020年の半導体テスタの市場シェアに変動がありました。メモリ・テスタの順位は、1位アドバンテスト、2位テラダインで2019年から変化はありませんが、SoCテスタ(ロジック・テスタ)は2020年は1位テラダイン、2位アドバンテストとなり、2019年から1位と2位が逆転しました。アップル向け半導体の検査に使われるSoCテスタの多くを、歴史的にテラダインが多く受注していると言われていますが、2020年はiPhone、iPad、MacPCともに販売が好調だったため、テラダインのSoCテスタも好調だったと思われます。

2021年もSoCテスタではテラダインの優位が続きそうです。アップルの各製品の売上好調が予想されるためです。ただし、アドバンテストはアップル向け以外の5Gスマホ向けやディスプレイドライバ向けなど、テラダインよりも幅広い分野のSoCテスタに注力しています。また、2022年には5G市場でミリ波対応の端末と基地局が増えると予想されますが、ミリ波対応半導体用のテスタはアドバンテストが先行しているもようです。

また、基本的な流れとして、ロジック半導体の中身が複雑化し、生産個数が増えるに従ってSoCテスタの必要台数は増加します。今後もこの流れは強い状態が続くと思われます。

これらの理由から、アドバンテスト、テラダインとも中長期で投資妙味を感じます。

グラフ9 アドバンテストの半導体テスタ受注動向

3)後工程

ディスコ:6月14日付けで公表されたディスコのミッド・クオーターアップデートによれば、ダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)、グラインダ(シリコンウェハの底面を削ってシリコンウェハを薄くする)の引き合いが強い状況が続いているもようです。引き続き、台湾、中国のOSAT(後工程専門業者)からの引き合いが強くなっています。会社側によれば、5G関連、家電、自動車など幅広い分野で引き合いがあるもようです。消耗品の引き合いも高水準です。

工場はフル稼働が続いていますが、引き合いが活発なので納期が半年以上になる案件が出ています。

楽天証券の業績予想は変更しません。引き続き業績好調が予想されます。

4)EDA

シノプシス:ロジック半導体の微細化が進み、様々な機能が回路に詰め込まれるようになってきたため、EDA(エレクトロニック・デザイン・オートメーション、ロジック半導体の設計システム)の中でも最先端品の需要が順調に増えています。

また汎用半導体でも、最新のEDAを使って設計をやり直す動きが出ています。40ナノから昔の古いロジック半導体で、あえて微細化を進めず、設計を簡素化して工程を少なくしてコストダウンをしたり、新たな機能を付け加えて、新しい半導体を作る動きです。顧客にとっては新しい機能が付き、半導体メーカーにとっては採算がよくなることになります。

引き続きシノプシスに注目したいと思います。

表4 半導体製造装置の主要製品市場シェア(2020年)

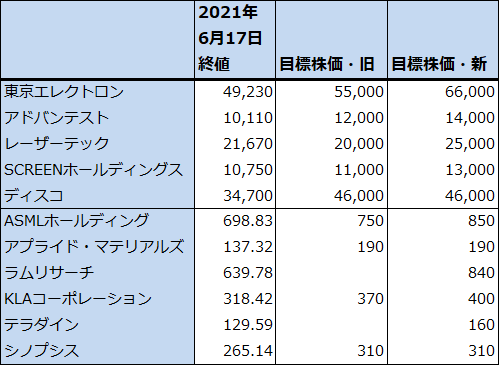

私がカバーしている日本、海外の半導体製造装置メーカー、11社の目標株価(新しい目標株価は2021年1-3月期決算レポートでの目標株価)を表5に示します。この11社について中長期で投資妙味を感じます。

表5 半導体関連企業の今後6~12カ月間の目標株価(楽天証券投資WEEKLY)

出所:楽天証券

5.業績表

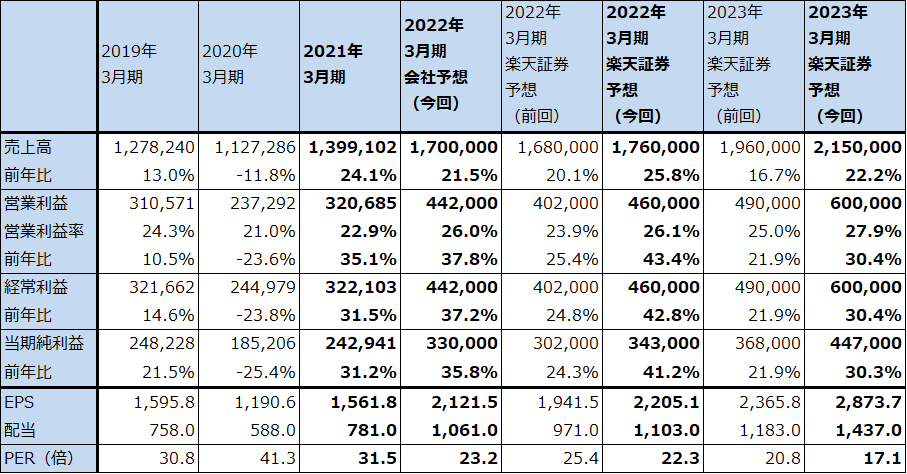

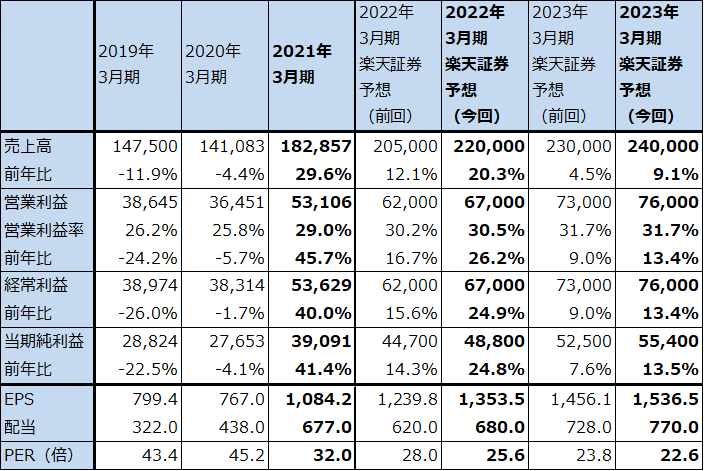

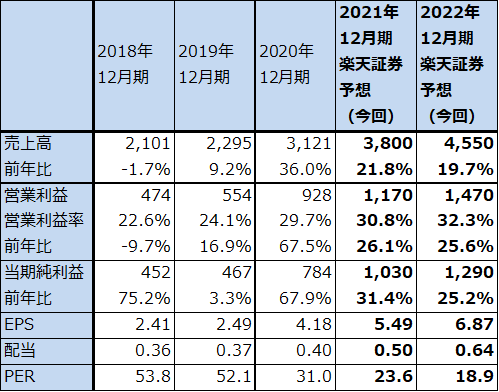

表6 東京エレクトロンの業績

発行済み株数 155,551千株

時価総額 7,657,776百万円(2021/6/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

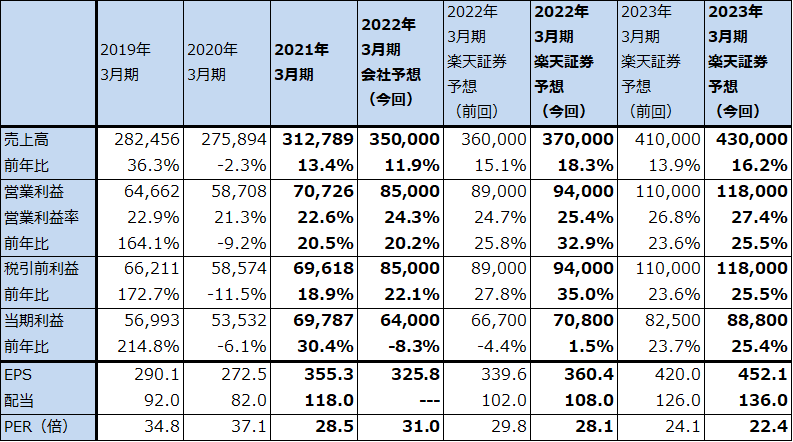

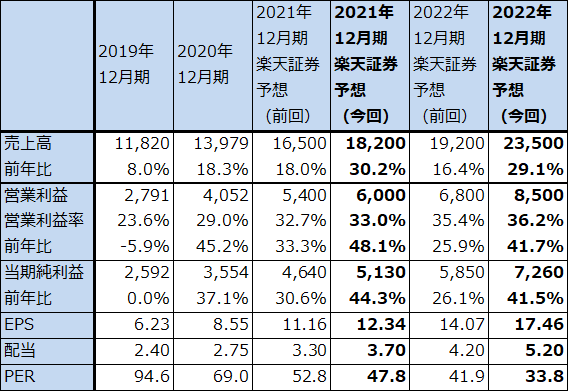

表7 アドバンテストの業績

発行済み株数 196,435千株

時価総額 1,985,958百万円(2021/6/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

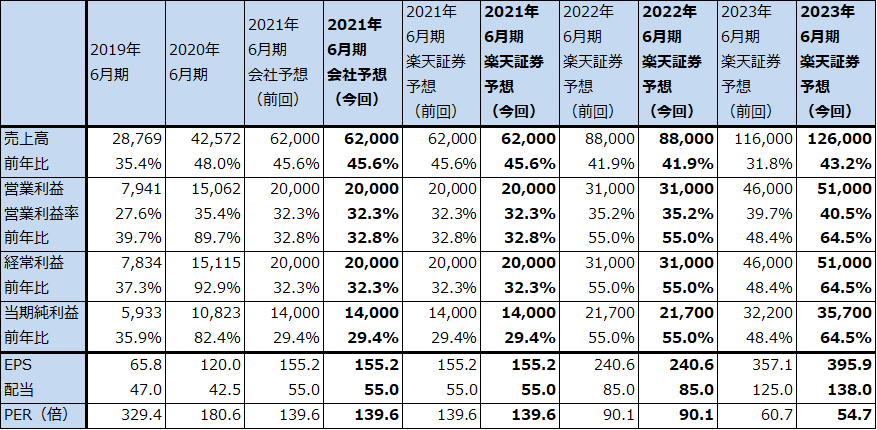

表8 レーザーテックの業績

発行済み株数 90,178千株

時価総額 1,954,157百万円(2021/6/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

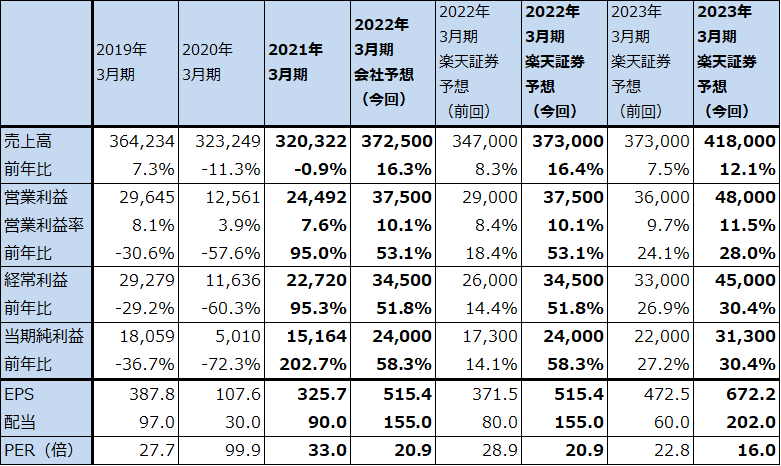

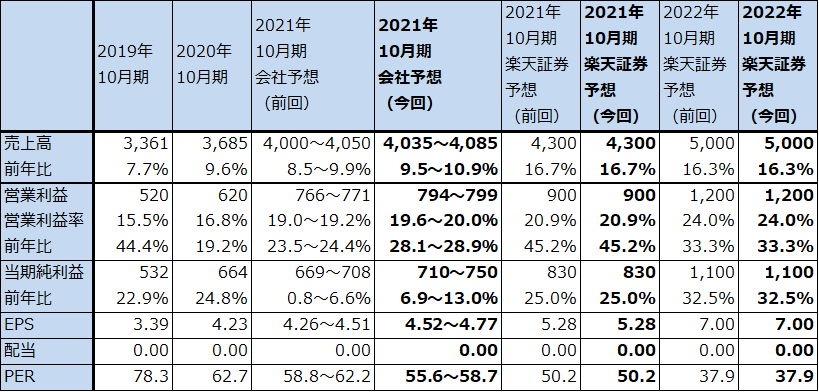

表9 SCREENホールディングスの業績

発行済み株数 46,564千株

時価総額 500,563百万円(2021/6/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

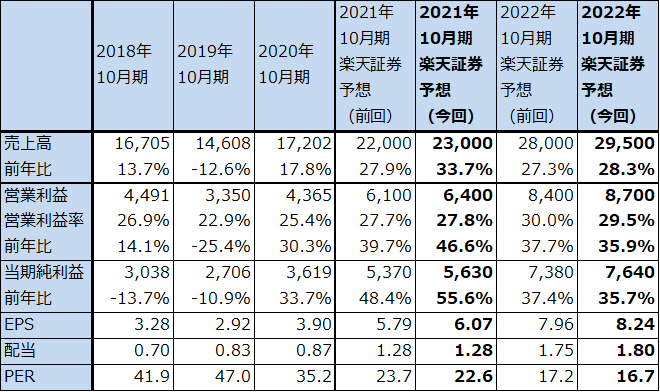

表10 ディスコの業績

発行済み株数 36,055千株

時価総額 1,251,109百万円(2021/6/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表11 ASMLホールディングの業績

株価(NASDAQ) 698.83米ドル(2021年6月17日)

時価総額 244,902百万ユーロ(2021年6月17日)

発行済株数 415.8百万株(完全希薄化後)

発行済株数 415.3百万株(完全希薄化前)

単位:百万ユーロ、ユーロ、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではアムステルダム市場の株価でPERと時価総額を計算した。

表12 アプライド・マテリアルズの業績

時価総額 126,060百万ドル(2021年6月17日)

発行済株数 927百万株(完全希薄化後)

発行済株数 918百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表13 ラムリサーチの業績

時価総額 91,281百万ドル(2021年6月17日)

発行済株数 144.609百万株(完全希薄化後)

発行済株数 142.676百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表14 KLAコーポレーションの業績

時価総額 48,973百万ドル(2021年6月17日)

発行済株数 155.159百万株(完全希薄化後)

発行済株数 153.801百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表15 テラダインの業績

時価総額 21,576百万ドル(2021年6月17日)

発行済株数 187.740百万株(希薄化後)

発行済株数 166.491百万株(希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想の中心値。

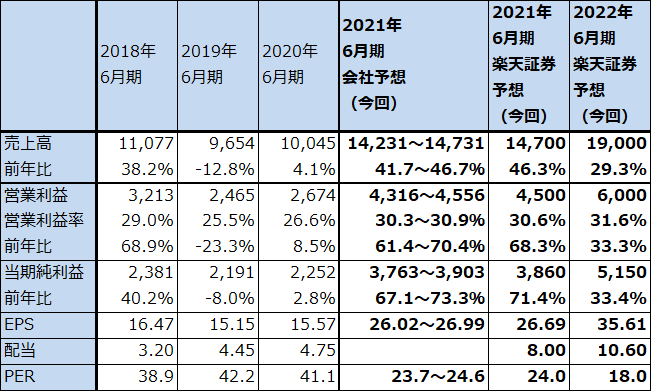

表16 シノプシスの業績

時価総額 40,494百万ドル(2021年6月17日)

発行済株数 157.077百万株(完全希薄化後)

発行済株数 152.725百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディング(ASML、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)、ラムリサーチ(LRCX、NASDAQ)、テラダイン(TER、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。