※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]【日本株】NISAで利回り5%稼ぐ高配当投資術 3メガ銀行の投資判断」

---------------------------

NISAで利回り5%

6月14日、日経BPより拙著「NISAで利回り5%を稼ぐ、高配当投資術」が出版されます。

私が25年の日本株ファンドマネージャー時代に得たバリュー(割安株)投資のノウハウを初心者にもわかりやすく解説しています。

NISA(ニーサ:少額投資非課税制度)を使って高配当利回り株に長期投資して資産形成を行っていくことを考えている個人投資家にぜひお読みいただきたい内容です。

ファンドマネージャー時代に私は株式投資の本を4冊、会計の本を2冊書きましたが、2014年2月に楽天証券チーフ・ストラテジストに就任してからは、トウシル執筆に集中するために著書は出していませんでした。2013年以来、8年ぶりの新著です。

著書で、三菱UFJ FGなど3メガ銀行の投資魅力についても詳しく解説しています。3メガ銀行は、高配当利回り株として投資価値が高いと私は判断しています。ちょうど2021年3月期決算が出そろったところですから、今日はその投資判断について書きます。

3メガ銀行の買い判断を再確認

3メガ銀行の前期(2021年3月期)決算が出そろいました。私は、3メガ銀行株を「買い」と判断しています。コロナ禍でも堅実に利益を出す力があることを見て、その確信を強めました。

投資魅力が高い順に、【1】三菱UFJ FG(8306)→【2】三井住友FG(8316)→【3】みずほFG(8411)と考えています。

高配当利回り株として3メガ銀行に長期投資することが、長期の資産形成に寄与すると判断しています。

(告知事項:筆者は1984年に住友銀行(現三井住友銀行)に入行し勤務した経験がありますが、すでに退職しています。本レポートでは、公開情報のみを使った分析を提供します。最終的な投資判断はご自身で行っていただきますようお願いいたします。なお筆者は現在三井住友FG株を9,000株保有しています。)

金利が下がる都度、売られてきた銀行株

まず、3メガ銀行の株価がどう推移してきたかご覧ください。株価は、長年にわたり低迷が続いてきました。

日経平均および3メガ銀行株の値動き比較:2007年1月~2021年5月(25日まで)

日本の3メガ銀行株は上のチャートでわかる通り、2008年以降、金利低下とともに売られてきました。日経平均株価を大幅に下回るパフォーマンスとなっています。

日経平均が一時3万円を超え、「日本株はもう高くなり過ぎて買えないではないか」という感覚をお持ちの方がいるかもしれませんが、少なくとも3メガ銀行株について「株価が上がり過ぎ」ということは無いと言えます。

株式市場で「金利低下→銀行(金融業)の収益悪化」というイメージが定着しているので、金利が低下する都度、世界中で銀行株を始めとして金融株が売り込まれました。

日米の長期金利(10年国債利回り)推移:2007年1月~2021年5月(25日)

3メガ銀行は、まず日本の長期金利が低下する過程で、売られました。さらに、ドルの長期金利低下を嫌気して売られました。

足元、ドルの長期金利が反発するにつれて、世界的に金融株が上昇する中、日本の3メガ銀行株も上昇しています。私は、米ドル長期金利は、年後半2%に向けて上昇すると予想しています。

米長期金利が上がり過ぎると株式市場がクラッシュする要因となります。ただ、金利上昇初期には、金利上昇と株高が両立する時期があります。

私は今年、米金利が2%に向けて上昇する間は、株高と金利上昇が両立すると予想しています。その環境下、世界的に金融株の上昇率が高くなると予想しています。

以上の理由から、私は、3メガ銀行株は、今が投資の好機と判断しています。

金利低下でも高水準の収益を維持

3メガ銀行は、金利低下期でも、安定的に高収益を稼いできました。「金利が下がると銀行の収益が悪化する」というイメージとは、異なります。

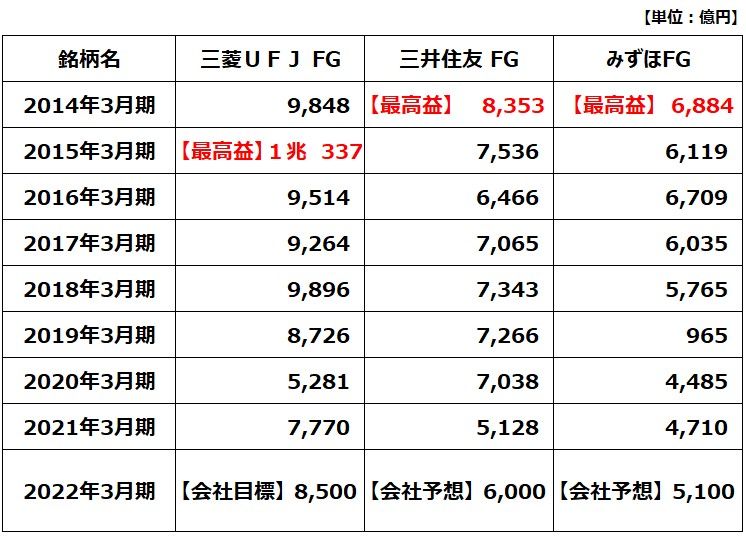

3メガ銀行の連結純利益:2014年3月期実績~2022年3月期(会社予想)

三菱UFJ、三井住友FGの連結純利益は、2019年3月期までは、長期金利がどんどん低下していく中でも安定的に高収益をあげています。みずほは、2019年3月期に国内商業銀行部門に帰属するソフトウエアの減損(特別損失)を出したため利益水準が低くなっていますが、本業利益は高水準でした。

つまり、3メガ銀行とも、2019年3月期までは安定的に高収益を稼いできたと言えます。

足元コロナ禍で純利益の水準が低下していますが、それでも赤字に転落するわけではなく、高水準の利益を維持していると言えます。

海外収益の拡大と、ユニバーサルバンク経営(証券・信託・リース・投資銀行業務などの多角化)によって、低金利でも高収益を稼ぐビジネスモデルができあがっていると考えられます。コロナが収束すれば、再び最高益を更新する可能性もあると考えています。

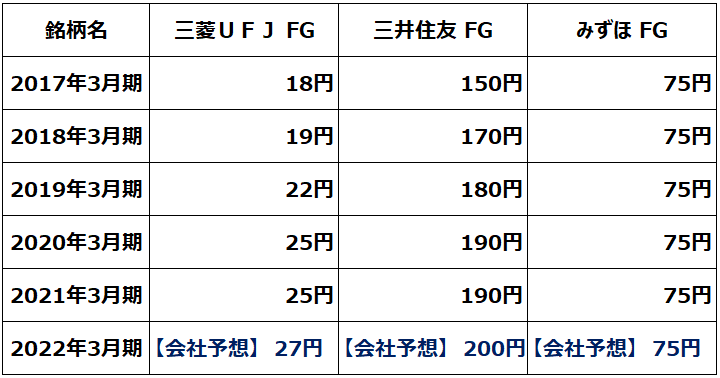

財務良好、収益基盤・キャッシュフローも安定的な三菱UFJと三井住友FGは、今期(2022年3月期)、増配する方針を発表しています。

この2社は、コロナ禍直撃だった前期(2021年3月期)は配当を増やしませんでしたが、それを除けば安定的に増配を続けてきたことがわかります。来期以降も、増配を行う可能性が高いと私は予想しています。

3メガ銀行の1株当たり配当金:2017年3月期実績~2022年3月期(会社予想)

ディープ・バリュー株としての魅力

3メガ銀行はこのように安定的に高収益を稼ぎ、財務良好であるにもかかわらず、株価は長期にわたり低迷してきた結果、株価指標で見てきわめて低い水準にあります。英語でいうと、ディープ・バリュー株(きわめて割安な株)といって良いと判断しています。

以下の通り、配当利回りが高く、PER(株価収益率)やPBR(株価純資産倍率)が低くなっています。

3メガ銀行株の株価バリュエーション:2021年5月25日時点

| コード | 銘柄名 | 株価 :円 |

配当 利回り |

PER :倍 |

PBR :倍 |

|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 633.0 | 4.3% | 9.6 | 0.48 |

| 8316 | 三井住友 FG | 4,026.0 | 5.0% | 9.2 | 0.46 |

| 8411 | みずほFG | 1,706.5 | 4.4% | 8.5 | 0.46 |

| 出所:各社決算資料より作成。配当利回りは2022年3月期1株当たり年間配当金(会社予想)を5月25日株価で割って算出。1株当たり配当金は、三菱UFJ27円、三井住友FG200円、みずほFG75円。PERは、5月25日株価を22年3月期1株当たり利益(会社予想または会社目標)で割って算出 | |||||

3メガ銀行にかかわらず、東京海上HD(8766)・オリックス(8591)など配当利回りの高いバリュー株が多数あります。

ところで、3メガ銀行はなぜ、このように低く評価されているのでしょうか? 財務内容や収益力に問題はないのでしょうか? 3メガ銀行の財務・収益力のより詳しい分析は、最初にご紹介した拙著に掲載しています。なお、3メガ銀行の今後の推移については、この連載で継続してフォローしていきます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。