いま、景気改善の変化率的には一番よく見える

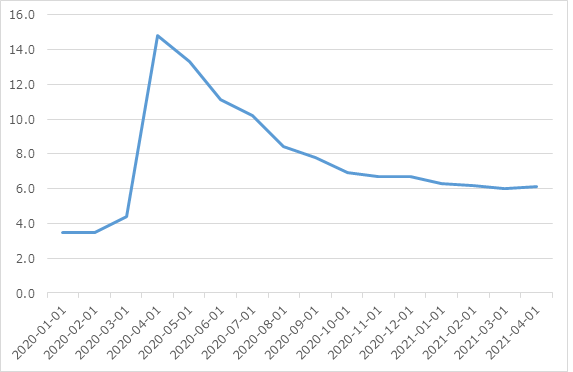

昨年、新型コロナウイルスの感染拡大で外出禁止令が敷かれた関係で、2020年4~5月の経済統計はボロボロでした。特に失業率は4月に14.8%のピークをつけました。

米国の失業率

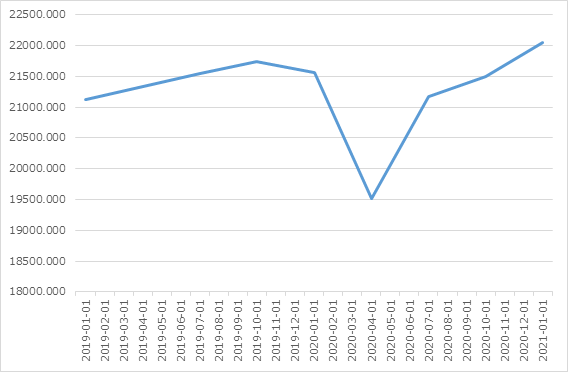

GDP(国内総生産)も第2四半期がボトムでした。

米国のGDP

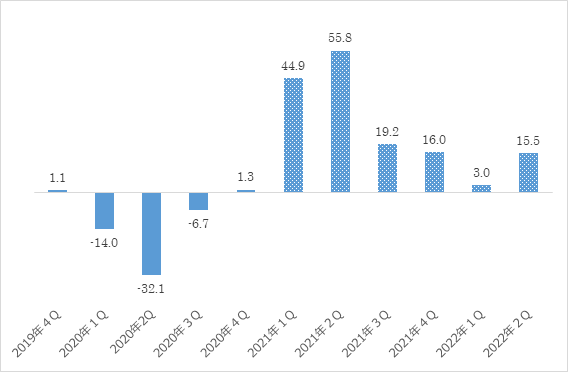

S&P500のEPSは+44.9%も成長

前年同期の数字が悪すぎたことで比較が容易になり、2021年第1四半期のS&P500種指数採用銘柄のEPS(1株当たり利益)は+44.9%も成長しました。

これらのことは、いまこの瞬間が景気改善の変化率でほぼピークに差し掛かっていることを示唆しています。

S&P500四半期EPS成長率(前年比、ボトムアップ方式)

景気改善の変化率と投資態度

投資家はこの変化率に多大な関心を払います。変化率が増大しているときは果敢に上値を追いかけます。しかし変化率が鈍化しはじめると警戒心を高めます。

いまの局面は、変化率が拡大から縮小へとピークアウトする瞬間であり、こういう場合、投資家は(いったい、いくらの値段を払ってよいのかわからない)というふうに、妥当バリュエーション(投資尺度)に関して、ためらいが生じやすい局面です。

ましてや、株式のバリュエーションに影響する重要なファクターである長期金利は上昇気味です。

つまり、いまは(1)景気改善の変化率の鈍化と、(2)長期金利の逆風という二つの要因に挟み撃ちに遭っている状況なのです。

このところ何を買ってもカンタンに儲(もう)けさせてくれない難しい相場になっているのは、上記のような理由によります。

次に超えなければならないハードル

さて、先日公開された4月のFOMC(米連邦公開市場委員会)議事録の中に「FOMC参加者のうち数人のメンバーが、もし米国経済が委員会の目標に向けて急速な進歩を示した場合、ある時点で資産買い入れプログラムのペースを減速させることに関する討議を始めた方がいいと提案した」という記述が見られました。

資産買い入れプログラムのペースを減速させるとは、すなわちテーパリング(金融緩和の縮小)を意味します。

これをいつ実施し、どのように市場参加者に説明するか? これが目下、一番重要な課題だと思います。

FRB(米連邦準備制度理事会)は、大きな方向転換をする場合、まずFED(米国の中央銀行制度)ウオッチャーと呼ばれるFRB番の新聞記者に観測記事を書かせるというような方法でニュースを小出しにリークし、市場の反応を見ます。

しかし現在は、市場関係者が信頼を置いているFEDウオッチャーが不在であり、そのようなインフォーマルなやり方でFRBが考えていることをシグナルするのがとても難しくなっています。

前回、FRBが大きな方向転換を表明したのは2013年5月ですが、そのときは「テーパータントラム」と呼ばれるマーケットの波乱がありました。

このときは、当時のFEDウオッチャーである「ウォールストリート・ジャーナル」のジョン・ヒルゼンラース記者が表明前にいくつか観測記事を書き、「下ごしらえ」がなされた上でベン・バーナンキFRB議長が議会証言を通じてテーパリングをほのめかしました。そのような準備が整っていたにもかかわらず、市場は動揺したのです。

ひるがえって今回を考えた場合、そのような「下ごしらえ」は全然行われていません。つまり市場参加者が唐突感を抱きやすい状況になっているのです。

この部分をまず改善する必要があるように思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。