毎週金曜日夕方掲載

本レポートに掲載した銘柄:ソニーグループ(6758)、任天堂(7974)

ソニーグループ

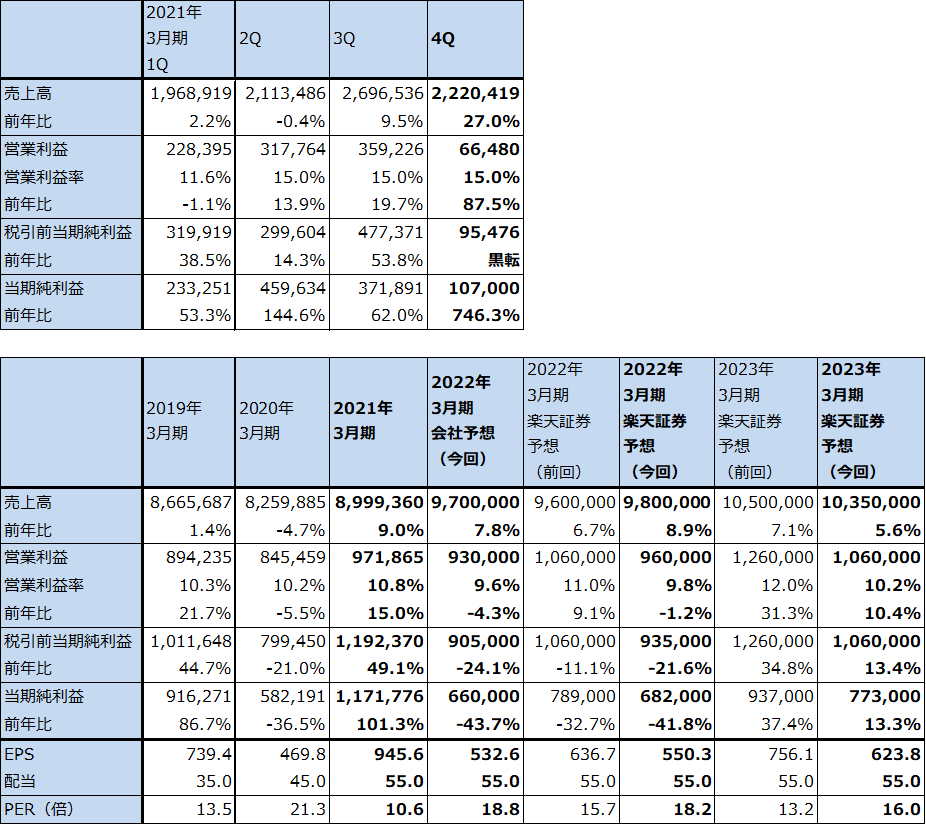

1.2021年3月期4Qは27.0%増収、87.5%営業増益

ソニーグループの2021年3月期4Q(2021年1-3月期、以下前4Q)は、売上高2兆2,204億円(前年比27.0%増)、営業利益665億円(同87.5%増)、税引前当期純利益955億円(前年同期は40億円の赤字)、当社株主に帰属する当期純利益1,070億円(同8.5倍)となりました。持分証券に関する利益を計上したため、営業外収支が大きくなりました。更に、日米で繰延税金資産に対する評価性引当金の見直しを行ったため法人税が減額され、税引前当期純利益よりも当社株主に帰属する当期純利益が大きくなりました。

この結果2021年3月期通期は、売上高8兆9,994億円(同9.0%増)、営業利益9,719億円(同15.0%増)、税引前当期純利益1兆1,924億円(同49.1%増)、当社株主に帰属する当期純利益1兆1,718億円(同2.0倍)となりました。当社株主に帰属する当期純利益は初めて1兆円台に乗りました。

表1 ソニーグループの業績

発行済み株数 1,239,228千株

時価総額 12,378,648百万円(2021/5/13)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

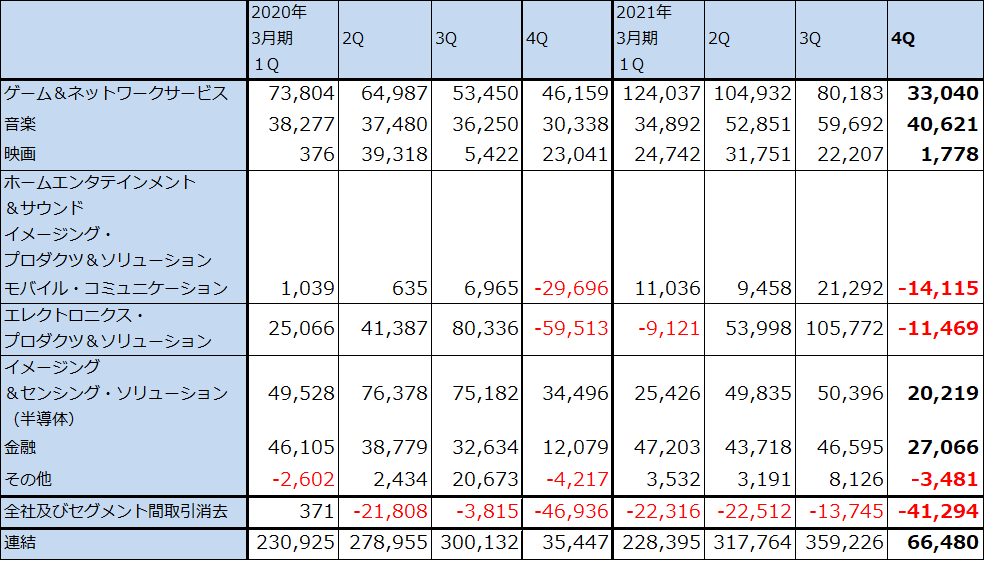

表2 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

注:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションが、エレクトロニクス・プロダクツ&ソリューションに統合された。

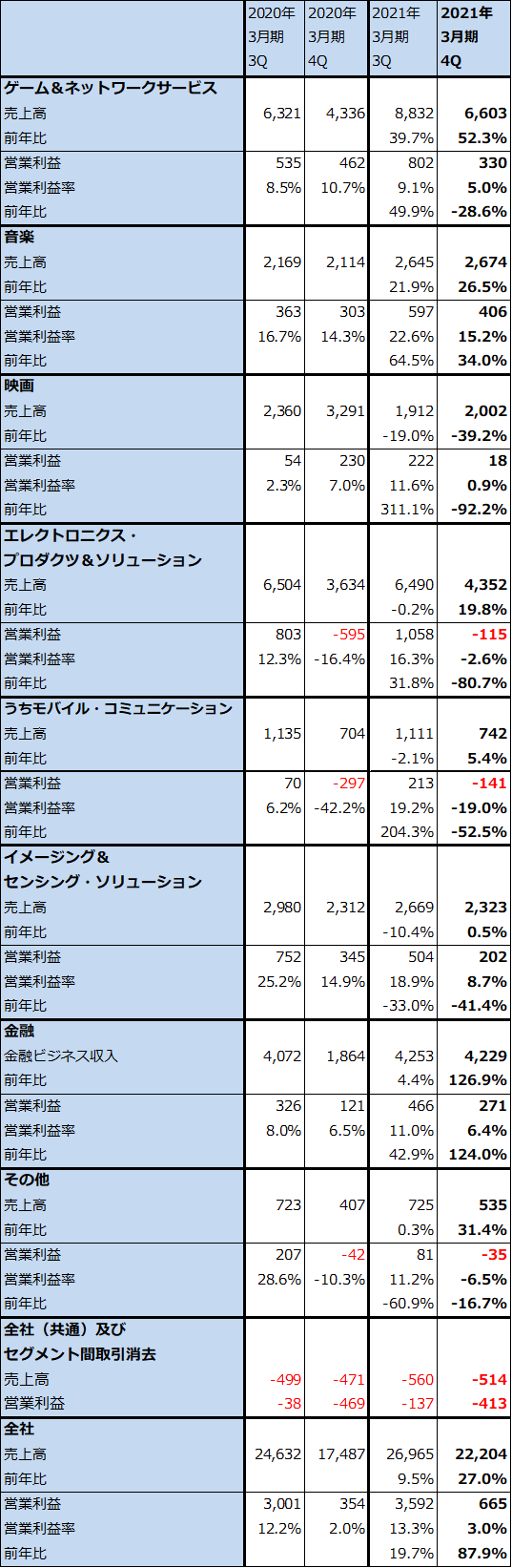

表3 ソニー:2021年3月期4Qセグメント別業績

出所:会社資料より楽天証券作成

注:売上高は内部取引を含むが、モバイル・コミュニケーションのみ、内部取引を含まない外部顧客向け。

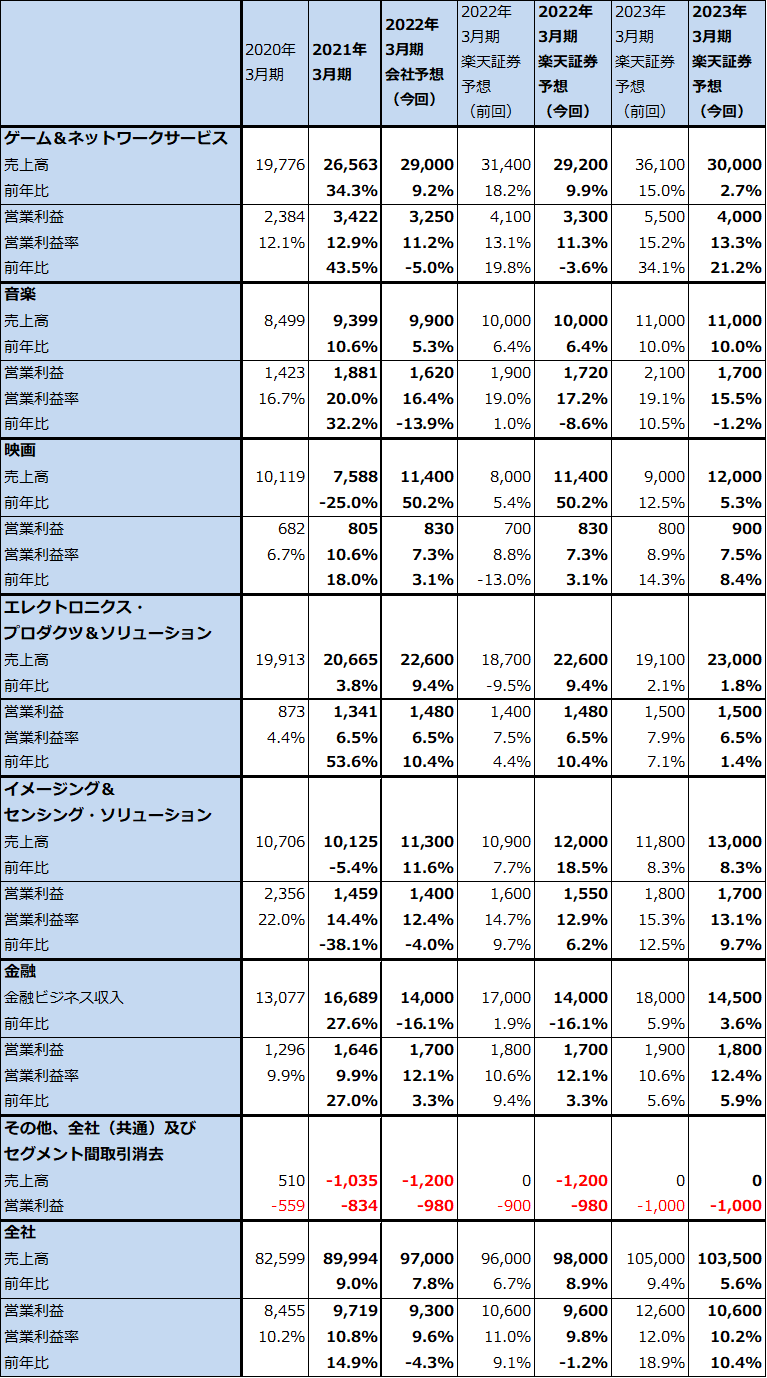

表4 ソニー:セグメント別業績動向(通期ベース)

出所:会社資料より楽天証券作成

2.セグメント別動向

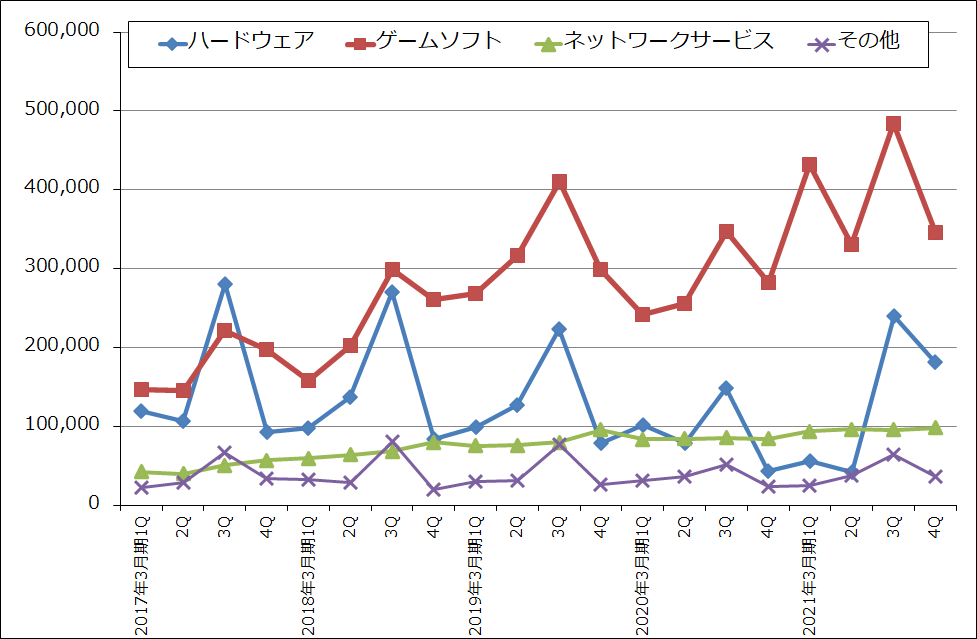

1)ゲーム&ネットワークサービス

ゲーム&ネットワークサービスの2021年3月期4Q(2021年1-3月期、以下前4Q)は、売上高6,603億円(同52.3%増)、営業利益330億円(同28.6%減)となりました。売上高はプレイステーション5(PS5)・ハードウェアが前3Q450万台、前4Q330万台販売されたこと、PS4用、PS5用ゲームソフトはパッケージ、デジタル販売ともに前年比減収でしたが、PS4用アドオンコンテンツ(追加ソフトウェア)が売上高2,369億円(同43.0%増)と好調で、シーズンである前3Q2,565億円(同47.1%増)に並ぶ売上高となったことが寄与しました。「フォートナイト」などの追加コンテンツが好調でした。

前4QはPS5ハードウェアの赤字と販促費の負担によって営業減益になりましたが、PS5ハードウェアの赤字は前3Qから前4Qにかけて縮小しており、周辺機器を含むハードウェア全体の採算は向上している模様です。

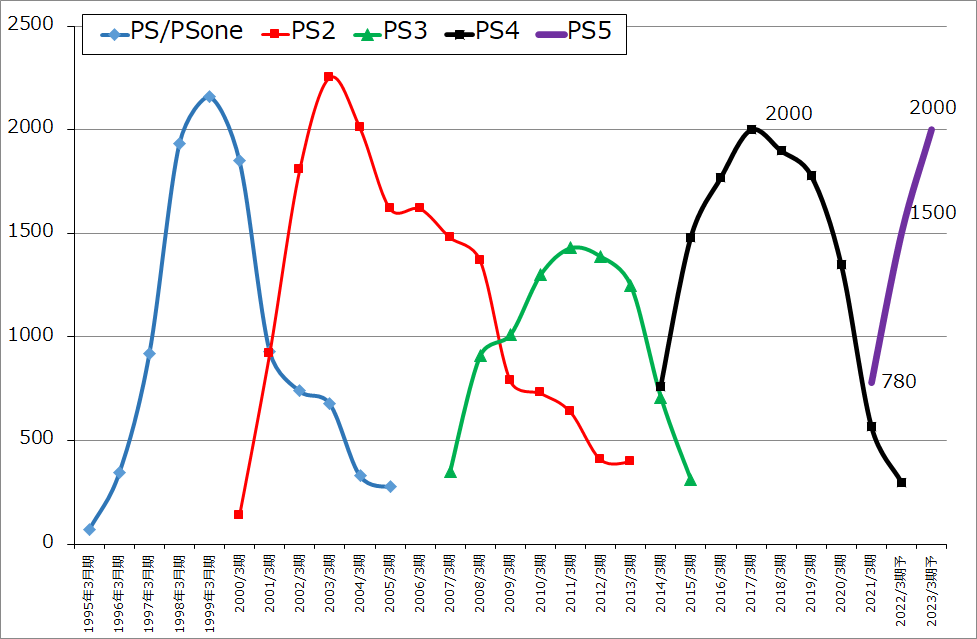

PS5ハードウェア販売台数は2021年3月期780万台となりました。会社予想がPS4の1年目、760万台以上だったので、これをやや上回りました(楽天証券予想は900万台)。会社側では今期2022年3月期はPS4の2年目1,480万台を上回ることが目標で、来期2023年3月期は今期を超える台数を目指したいとしています。半導体調達の難しさは順次改善されると予想されますが、急には無理なので、楽天証券ではPS5販売台数を今期1,500万台、来期2,000万台とし、PS4よりも1年早く2,000万台に到達すると予想します。前回予想の同じく2,000万台、3,000万台から下方修正します。

表4のように、ゲーム&ネットワークサービスの2022年3月期、2023年3月期楽天証券業績予想も下方修正します(前回予想の営業利益2022年3月期4,100億円、2023年3月期5,500億円から、同じく3,300億円、4,000億円に下方修正)。ただし、PS4ユーザーのロイヤルティが高く、アドオンコンテンツを含むゲームソフトを継続的に買っており、PS5への移行もPS5が供給される限り進んでいます。今期会社予想は売上高2兆9,000億円(同9.2%増)、営業利益3,250億円(同5.0%減)と減益予想ですが、多少の上乗せ余地はあると思われます。

もっとも、PS5によってソニーグループのゲーム&ネットワークサービスが長期的に大きな成長を実現できるか、不透明です。PS5が今日の極端な品不足を招いた背景には、半導体不足以前の問題として、まず、ソニーグループの需要予測の精度が低かったと思われることが挙げられます。PS5発売(2020年11月)の1年以上前にはスペックと発売時期が決まっていたと思われますが、その時点で満足な需要予測が出来ていなかったと思われるのです(ソニーグループがPS5のスペックの一部を始めて開示したのは、2019年5月のIRDAYにおいてです。精度の高い需要予測ができていれば、十分な数量の半導体を予約できていた可能性があります)。

また、半導体を含む部材を大規模に調達して生産販売することも出来ませんでした。以前から行っている初期ロットを保守的に見積もって、需要に応じて追加発注するというやり方では、半導体不足の中では十分な数量の調達と生産が出来なくなるのです(ちなみに後述しますが、任天堂もこのような調達のやり方を続けています)。

要するに、ソニーグループはグローバルに展開するメーカーとしての機能が弱いと思われます。

グラフ1 ソニーのゲームサイクル:プレイステーションの販売台数

グラフ2 ソニー・ゲーム&ネットワークサービス事業の売上構成

2)音楽

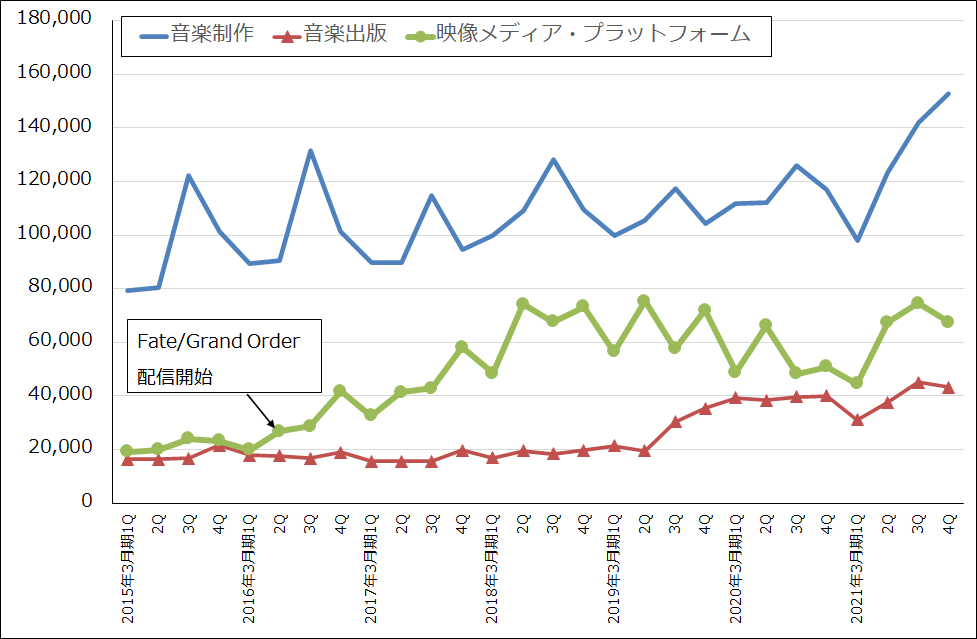

音楽分野の前4Qは、売上高2,674億円(前年比26.5%増)、営業利益406億円(同34.0%増)と好調でした。音楽制作(ストリーミング)が好調だったこと、「Fate/Grand Order」「ディズニー ツイステッドワンダーランド」からなるスマホゲームが堅調に推移したこと、アニメ映画『劇場版「鬼滅の刃」無限列車編』が大ヒットしたこと(日本での公開日が2020年10月16日。2021年4月26日付けで興行収入397.8億円と歴代1位を記録)によります。

なお、前4Qの音楽制作(ストリーミング)売上高1,013億円(同44.8%増)の中に売上計上基準の変更による約105億円(1年分)が計上されています。

今期会社予想は、売上高9,900億円(同5.3%増)、営業利益1,620億円(同13.9%減)です。前期営業利益の約30%がスマホゲーム、アニメなどからなる映像メディア・プラットフォームの利益貢献ですが、この部分の利益を今期は慎重に考えている模様です。ただし、音楽制作(ストリーミング)の好調持続が予想され、海外での『劇場版「鬼滅の刃」無限列車編』のヒット、鬼滅の刃のスマホゲームが今期に配信開始される可能性があること(会社側は配信時期は未定としている)などから、会社予想に対する上乗せの可能性もあります。

来期を考えると、『劇場版「鬼滅の刃」無限列車編』の寄与が剥落するマイナス面がありますが、音楽、スマホゲーム、アニメと収益源の多様化が進んでいるため、安定した業績が予想されます。

グラフ3 ソニー・音楽事業の売上構成

3)映画

前4Qは、売上高2,002億円(前年比39.2%減)、営業利益18億円(同92.2%減)となりました。新型コロナ禍による劇場公開作品の大幅減や、テレビ番組の制作、納入の遅れなどにより、大幅減収減益となりました。

今期会社予想は、売上高1兆1,400億円(同50.2%増)、営業利益830億円(同3.1%増)です。6月以降、「Peter Rabbit」「Hotel Transylvania」などソニーのヒット作の続編をアメリカで劇場公開する予定です。このため、今期は大幅増収になる見込みであり、広告費の増加を増収で吸収し、小幅ですが増益が予想されます。

映画分野はソニーが弱い分野ですが、力のある配信業者が増えており、コンテンツの売り先が増えています。ネットフリックス、ディズニーと2022年以降に劇場公開するソニー作品のアメリカ国内の配信権契約を良好な条件で結びました。

今後の映画分野の展開に期待したいと思います。

4)エレクトロニクス・プロダクツ&ソリューション(EP&S)

前4Qは、売上高4,352億円(前年比19.8%増)、営業損失115億円(前年同期は595億円の赤字)となりました。1-3月期は通常不需要期なので、赤字となりました。

このうちモバイル・コミュニケーション(大半がスマホ事業)の営業赤字は141億円(前年同期は297億円の赤字)なので、モバイル・コミュニケーションを除く事業は前4Qは黒字となりました。テレビは大型4Kテレビ中心の製品構成にしたため、2021年3月期通期で採算が改善しました。高級一眼カメラは、前1Qは赤字でしたが、前2Qから黒字化しました。

今期会社予想は、売上高2兆2,600億円(同9.4%増)、営業利益1,480億円(同10.4%増)です。スマートフォンは事業範囲を国内中心にしたため、黒字が続くと予想されます。テレビ、カメラは需要が堅調であり、これらの事業も黒字が続くと思われます。

5)イメージング&センシング・ソリューション

前4Qは、売上高2,323億円(前年比0.5%増)、営業利益202億円(同41.4%減)となりました。

これまで大判の高級イメージセンサをスマホ用に積極的に購入していた大口顧客(ファーウェイと思われる)の購入が、スマホシェアの低下によって減少しました。他のスマホメーカー向けは増えていますが、北米向けも含めて製品構成が悪化しています(採算が良い大判イメージセンサが以前ほど売れていない)。また、サムスンとの販売競争もあるようです。積極的な設備投資と研究開発の負担もあります。

ただし、今期会社予想は売上高1兆1,300億円(同11.6%増)、営業利益1,400億円(同4.0%減)ですが、5Gスマホの販売増加を考慮すると上方修正の可能性があります。楽天証券予想は、売上高1兆2,000億円(同18.5%増)、営業利益1,550億円(同6.2%増)です。

6)金融

前4Qは、金融ビジネス収入4,229億円(前年比2.3倍)、営業利益271億円(同2.2倍)となりました。1年前の前々4Qは新型コロナ禍の中での運用難と保険販売の低迷で業績が落ち込みましたが、前4Qはこの反動とソニー生命の特別勘定運用益の増加等が寄与しました。

今期会社予想は、金融ビジネス収入1兆4000億円(同16.1%減)、営業利益1700億円(同3.3%増)です。ソニー生命の特別勘定運用益の増加を見込んでいないこと、今期から全社決算が米国会計基準から国際会計基準に移行するため、金融分野における市況変動による収益増減の一部が損益計算書に計上されなくなることなどにより、二ケタ減収となる見込みですが、営業利益は横ばいが予想されます。

今後も安定成長が期待できます。

3.2022年3月期、2023年3月期楽天証券業績予想を下方修正する

2022年3月期会社予想は、売上高9兆7,000億円(前年比7.8%増)、営業利益9,300億円(同4.3%減)です。これに対して楽天証券では、売上高9兆8,000億円(同8.9%増)、営業利益9,600億円(同1.2%減)と予想します。ゲーム&ネットワークサービス、音楽、イメージング&センシング・ソリューションで上方修正余地があると考えます。

また2023年3月期は、楽天証券では売上高10兆3,500億円(同5.6%増)、営業利益1兆600億円(同10.4%増)と予想します。ゲーム&ネットワークサービスでPS5が収益の中核となりこの事業を牽引するようになると思われます。また、映画、イメージング&センシング・ソリューションが緩やかに成長すると予想します。

ただし、前回予想(2022年3月期営業利益1兆600億円、2023年3月期1兆2,600億円)のようなPS5が牽引する高成長シナリオは、半導体不足とソニーの能力不足によって実現できないと思われます。

4.今後6~12カ月間の目標株価を、前回の1万6,000円から1万3,000円に引き下げる

ソニーの今後6~12カ月間の目標株価を、前回の1万6,000円から1万3,000円に引き下げます。2023年3月期の楽天証券予想EPS 623.8円に一定の成長性を考慮した想定PER20~25倍を当てはめました。

中長期で一定の投資妙味があると思われます。

任天堂

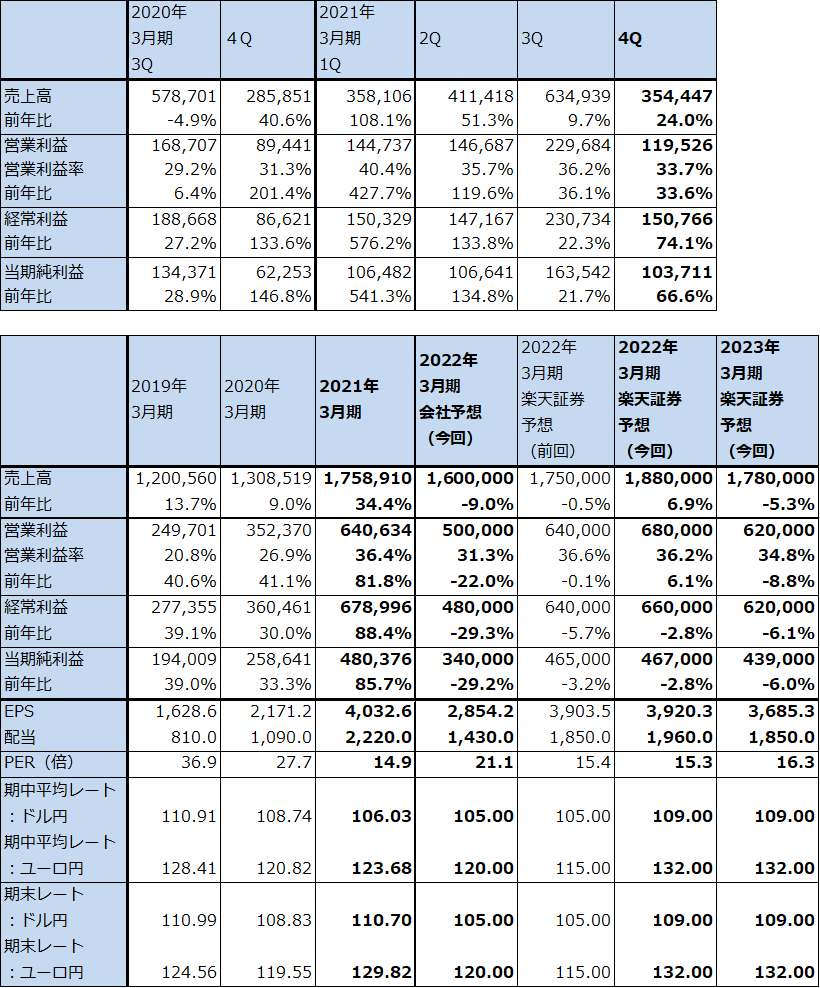

1.2021年3月期4Qは24.0%増収、33.6%営業増益

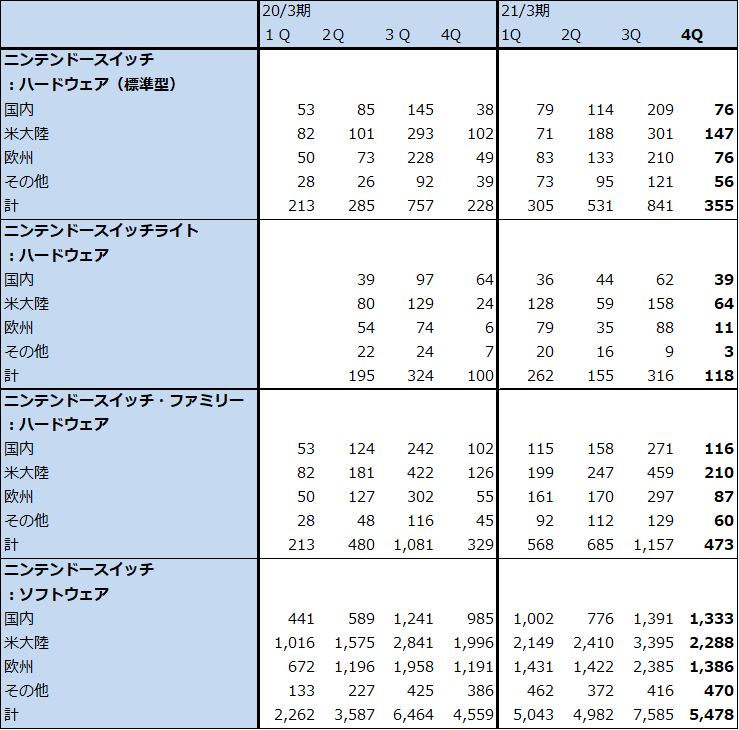

任天堂の2021年3月期4Qは、売上高3,544億円(前年比24.0%増)、営業利益1,195億円(同33.6%増)となりました。

前々4Q(2020年1-3月期)は、新型コロナ禍による巣ごもり消費が始まったところであり、かつ、2020年3月20日にニンテンドースイッチ用「あつまれ どうぶつの森」(2020年3月期販売本数1,177万本、2021年3月末累計3,263万本)が発売されたため、営業利益894億円と本来は不需要期の1-3月期としては異例の高水準の営業利益になりました。しかし、前4Q(2021年1-3月期)営業利益はこれを上回りました。

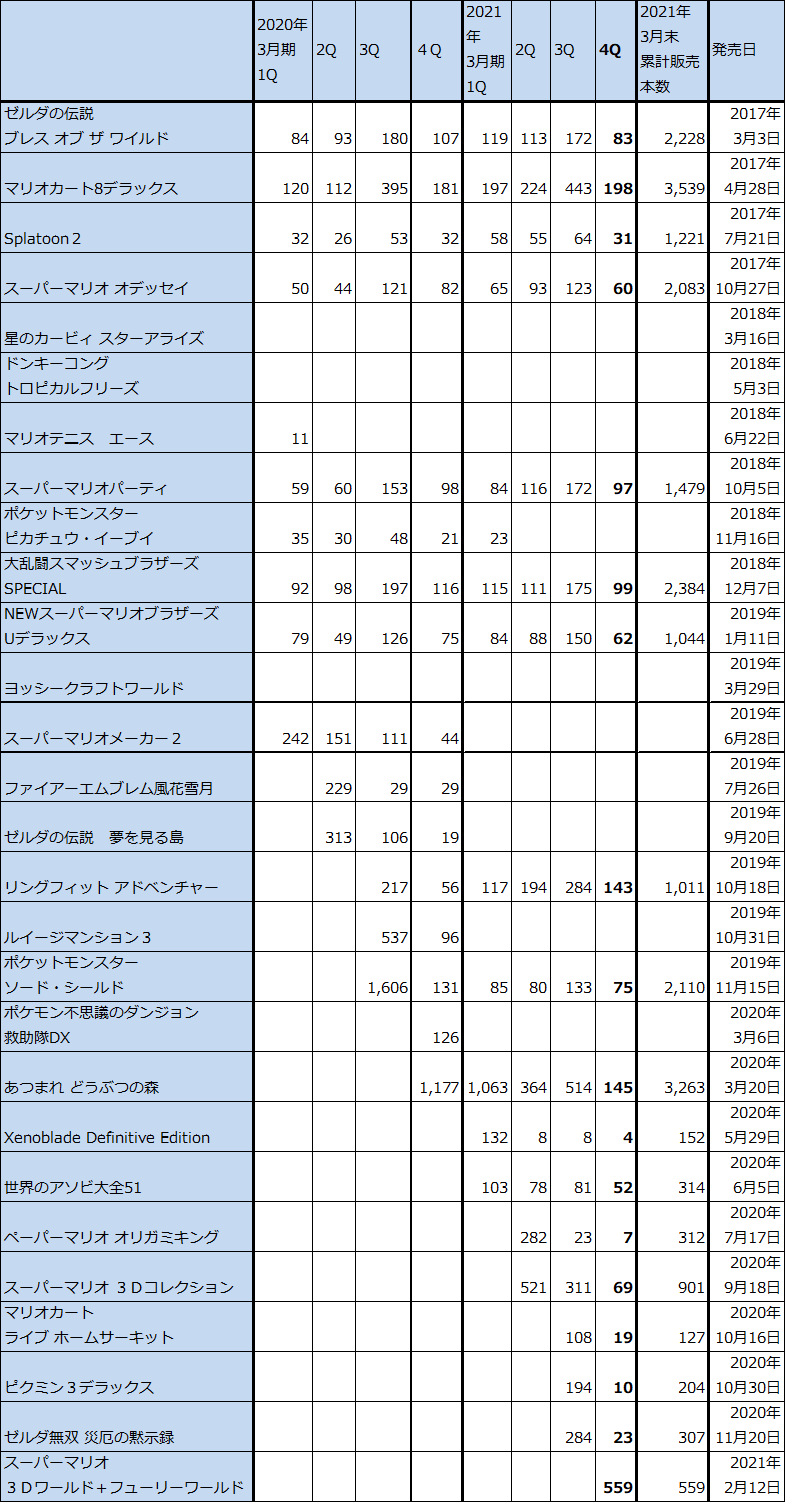

これは、ニンテンドースイッチ用ソフト(任天堂製+サードパーティ製)が前々4Q4,559万本→前4Q5,478万本と好調に売れたことによります。ミリオンセラーになったソフトは、「マリオカート8デラックス」198万本、「リングフィットアドベンチャー」143万本、「あつまれ どうぶつの森」145万本、「スーパーマリオ 3Dワールド+フューリーワールド」(2021年2月12日発売)559万本などで、1,000万本級のソフトはなかったものの、任天堂製旧作(2020年3月期以前に発売されたソフト)と新作、サードパーティ製新作(カプコンの「モンスターハンターライズ」480万本など)などが幅広く売れました。

会社側の見方では、巣ごもりの中で「あつまれ どうぶつの森」を買った2020年3月期、2021年3月期のニンテンドースイッチの新規ユーザーが、2本目、3本目に「マリオカート8」などの優良旧作を買った模様です。旧作は開発費が償却済みで広告費もほとんどかかっていないため、任天堂の業績の底上げ要因となっています。

地域別に見ると、全地域でニンテンドースイッチのハード、ソフトとも好調に売れました。任天堂にとって最重要地域である北米向けが好調だったほか、まだ数字は小さいものの中国などのその他地域向けも好調でした。

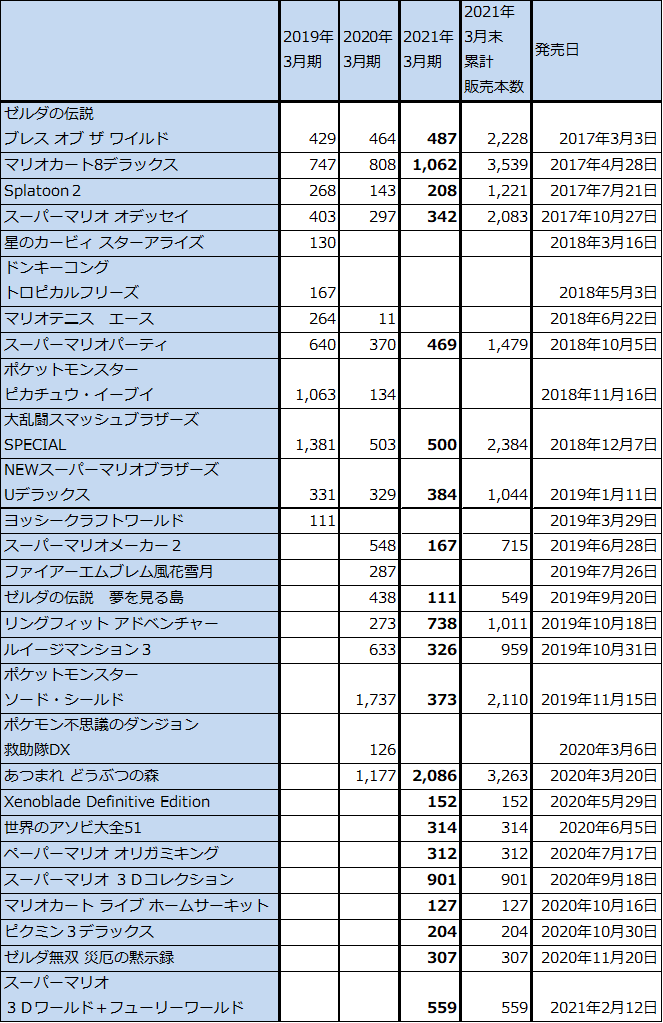

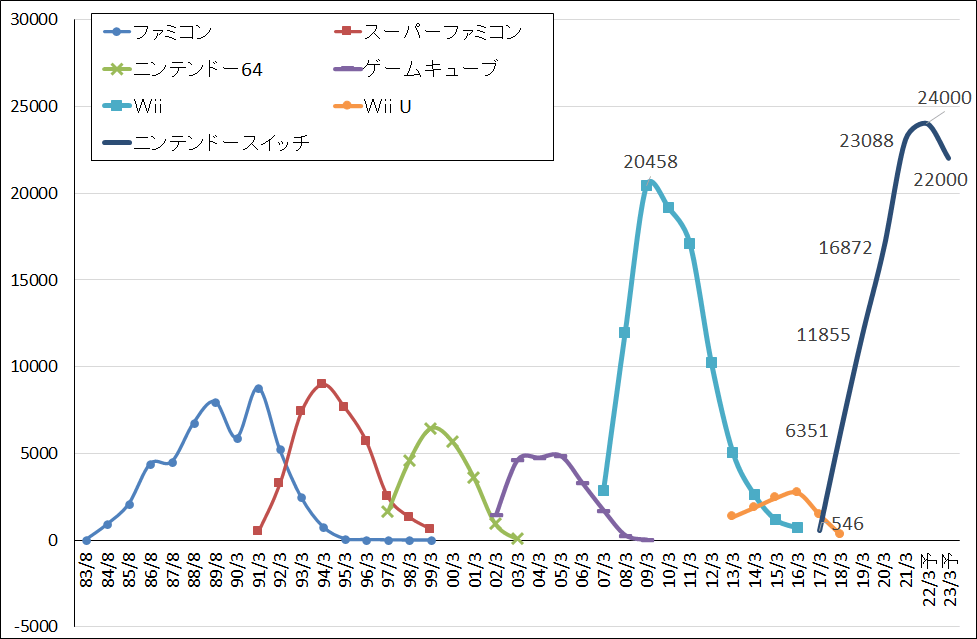

ハードは、半導体と部品が足りず、昨年春から秋にかけて長期間店頭で欠品となる事態になりましたが、標準型とライトを合わせた販売台数は前々4Q329万台から前4Q473万台へ増加しました。通期ではニンテンドースイッチ・ハード(標準型+ライト)は2020年3月期2,103万台、2021年3月期2,883万台、ソフトは同じく1億6,872万本、2億3,088万本といずれも大きく伸びました。

この結果、2021年3月期通期は、売上高1兆7,589億円(同34.4%増)、営業利益6,406億円(同81.8%増)となり、過去最高の業績となりました。

表5 任天堂の業績

発行済み株数 119,123千株

時価総額 7,161,675百万円(2021/5/13)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

表6 任天堂:ニンテンドースイッチ・ハード、ソフトの販売台数、本数(四半期ベース)

出所:会社資料より楽天証券作成。

注:端数処理の関係で一部合計が合わない場合がある。

表7 主要な任天堂製ニンテンドースイッチ用ソフトの販売本数

出所:会社資料より楽天証券作成

注1:任天堂出荷ベース、ダウンロード、ハードウェア同梱を含む。

注2:端数処理のため合計が合わない場合がある。

表8 主要な任天堂製ニンテンドースイッチ用ソフトの販売本数(年度ベース)

出所:会社資料より楽天証券作成

注1:任天堂出荷ベース、ダウンロード、ハードウェア同梱を含む。

注2:端数処理のため合計が合わない場合がある。

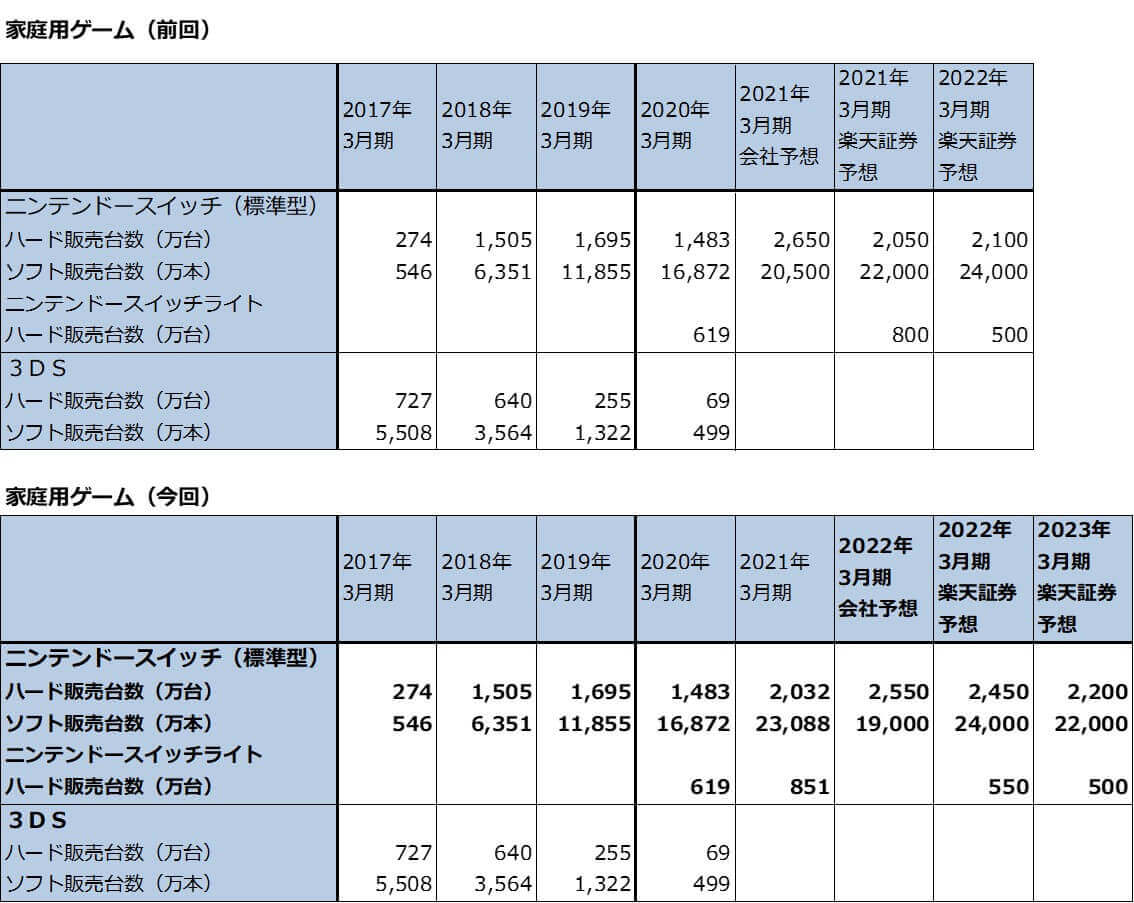

2.2022年3月期会社予想は減収減益だが、上乗せ余地があろう

2022年3月期会社予想は、売上高1兆6,000億円(前年比9.0%減)、営業利益5,000億円(同22.0%減)です。前提は、ニンテンドースイッチ・ハード2,550万台(標準型+ライト、2021年3月期は同2,883万台)、同ソフト1億9,000万本(2021年3月期は2億3,088万本)です。

現時点で公表されている2022年3月期発売予定ソフトはリメイク物が多く、大作ソフトはない模様です。注目ソフトは、「ミートピア」(2021年5月21日発売)、「マリオゴルフ スーパーラッシュ」(2021年6月25日)、「ポケットモンスター ブリリアントダイアモンド」「ポケットモンスター シャイニングパール」(2021年冬、リメイク版)、「Pokémon LEGENDS アルセウス」(2022年初頭)などです。また、「スプラトゥーン3」が2022年に発売予定です。「ゼルダの伝説 ブレス オブ ザ ワイルド」続編は発売日未定のままです。

会社側の今期減収減益の考え方は、前1Q、2Qは巣ごもり消費真っ盛りで旧作ソフトが良く売れ、ダウンロード販売も通常の四半期に比べ多いという(旧作のダウンロード販売の営業利益率はほぼ100%と推定されます)、かつてない好条件での好業績だったため、これを上回る業績を達成することは容易ではないというものです。

この考え方は一理あるものですが、楽天証券では、前期に2,883万台のニンテンドースイッチが売れているため、このユーザーが今期に新たに数本のソフトを購入すると考えました。また、会社側のハード販売の見積もりは保守的過ぎると思われます。半導体不足の中ですが、前期+αの台数分の半導体と電子部品の調達は可能と思われます。そのため、前期と今期の新ユーザーが活発にソフトを購入すると思われます。ただし、ニンテンドースイッチ発売後1~3年目頃にハードを購入したユーザーがニンテンドースイッチに飽きてしまい、ソフトの年間購入本数を減らす可能性があるため、今期のソフト販売本数の大幅増加は期待しにくいと考えます。楽天証券では今期のハード販売台数を3,000万台(標準型+ライト)、ソフト販売本数を2憶4,000万本と予想します。

また来期2023年3月期は、これまでにハードを購入した人たちが、特に前期に買ったライトユーザーを含むユーザーが、各国の社会が正常化し、映画館、劇場、テーマパークなどリアルの遊びが再開するにつれて、少しずつゲームから離れていく可能性があります(北米では今年6月以降映画館が再開。一部のディズニーランドは4月から再開。ブロードウェイは9月から再開予定)。任天堂はこれに対して、今期または来期に発売する可能性のあるニンテンドースイッチのバージョンアップ版と大作ソフトを発売すると思われますが、ハードとソフトの下降局面入りを防ぐことはかなり難しいと思われます。

これらの考察から、楽天証券では任天堂の2022年3月期を売上高1兆8,800億円(同6.9%増)、営業利益6,800億円(同6.1%増)、2023年3月期を売上高1兆7,800億円(同5.3%減)、営業利益6,200億円(同8.8%減)と予想します。

表9 任天堂の業績予想の前提(2021年5月)

注:家庭用ゲーム(前回、今回)のニンテンドースイッチ(標準型)会社予想には、ライトを含む。同楽天証券予想はライトを除く。

3.任天堂の問題点は今後も残るだろう

任天堂の問題点は、ソニーと同じです。卓越したコンテンツ制作能力を持ちながら、これを全世界に対して広めるためのハードウェアの生産能力、半導体と部品の調達能力、販売能力が低く、かみ合っていないということです。そもそも精度の高いハード需要予測がないと思われます。ハードの需要予測と生産計画は常に保守的で、足りなくなると部品を追加発注するのですが、ソフトに人気がでるとすぐにハードが欠品を起こし、ビジネスチャンスを逃がしてしまうのです。

これが繰り返されるうちに、初期のユーザーが飽きてしまい、長期にわたる右肩上がりの成長ができなくなり、結局はこれまで通りの循環的成長になってしまうと思われます。

任天堂がこの問題を問題として捉えているようには思えません。常にハードの生産計画を保守的に行う一つの理由は、任天堂もソニーもハードの過剰在庫を恐れているためです。結局、家庭用ゲームビジネスのビジネスモデルに由来するこの問題は(プラットフォームホルダーが専用ハードの生産を独占する)、今後も残り続けると思われます。

4.今後6~12カ月間の目標株価を前回の7万2,000円から6万6,000円に引き下げる

任天堂の今後6~12カ月間の目標株価を前回の7万2,000円から6万6,000円に引き下げます。2023年3月期の楽天証券予想EPS3,685.3円に、業績が緩やかに下降局面入りするであろうことを想定したPER15~20倍を当てはめました。投資妙味は限定的と思われます。

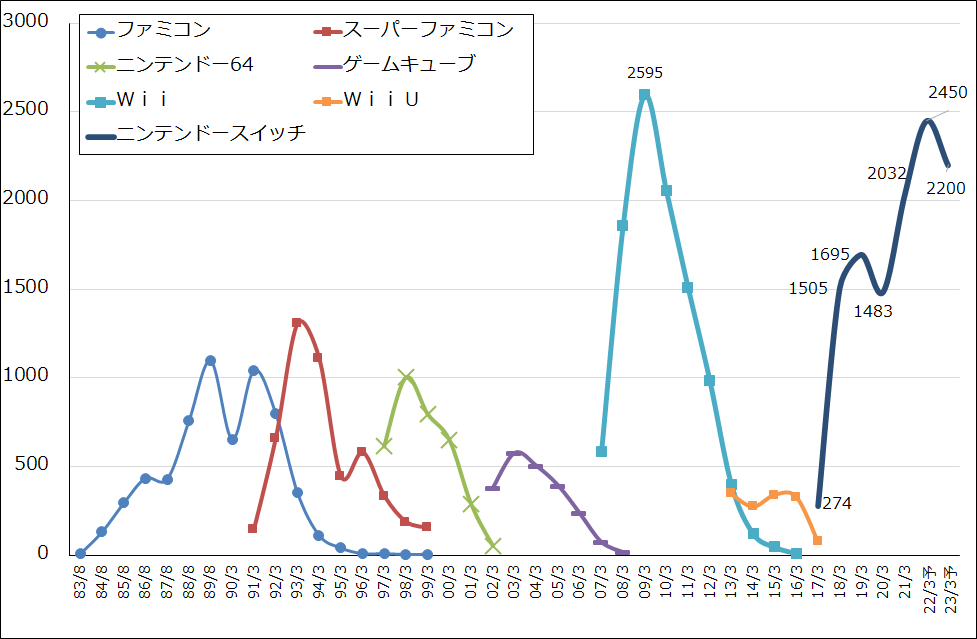

グラフ4 任天堂のゲームサイクル:据置型ハードウェア

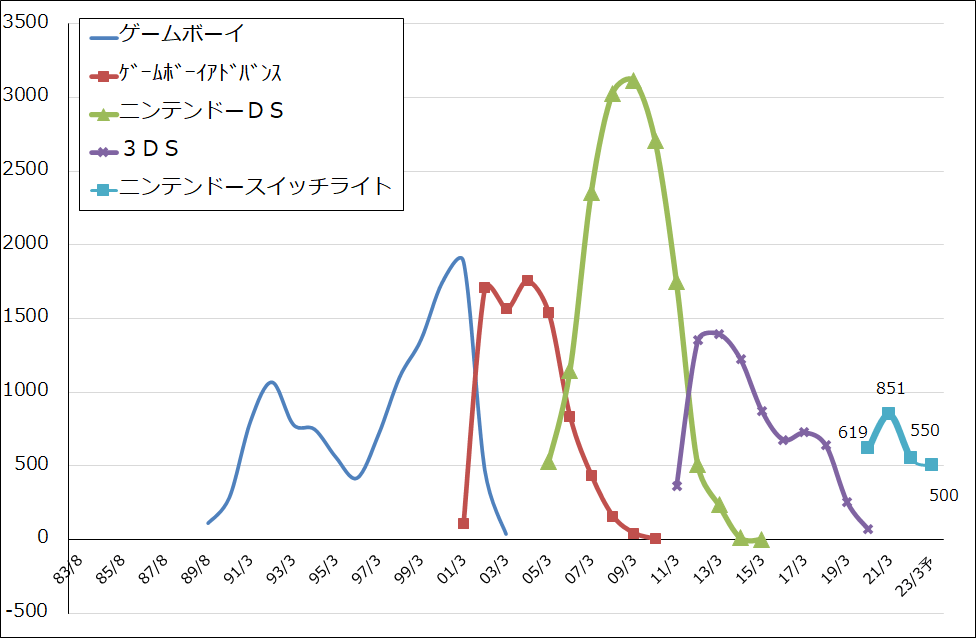

グラフ5 任天堂のゲームサイクル:携帯型ハードウェア

グラフ6 任天堂のゲームサイクル:据置型ソフトウェア

本レポートに掲載した銘柄:ソニーグループ(6758)、任天堂(7974)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。