※本記事は2020年5月26日に公開したものです。

資産形成の正解は人それぞれですが、一方で、多くの人が失敗してしまう考え方や、やり方があるようです。このシリーズでは、資産形成を始める人が陥りがちな失敗事例を取り上げ、やってはいけない行動をわかりやすく解説します。

お悩み

日経平均の乱高下はチャンス?遊び感覚で投資を始めたレバレッジ投資

佐々木守さん(仮名)会社員・43歳

佐々木さんは、これまで資産運用にはさほど興味がなかった投資初心者です。そんな佐々木さんが投資を始めたきっかけは、株式相場の大きな下落。最近、証券会社で口座開設が増えているというニュースを見て、自分も資産運用をそろそろ始めようと決意しました。

とはいえ、個別株式投資は選び方を学ぶ時間もなかったので、初心者でも始めやすいと言われた投資信託で、積み立て投資を考えていました。そんなとき、ふと証券会社のランキングを見ると、「日経レバレッジETF(*1)」が売買代金の1位に入っていることに気づきました。

(*1)日経レバレッジETF(上場投資信託):日経平均株価の変動に対して、2倍の値動きをする指数に連動する上場投資信託です。日経平均株価が1%上昇すると、日経レバレッジETFは2%上昇します。反対に、日経平均株価が1%下落すると、2%下落します。

そこで、佐々木さんはこう考えました。

「個別株式は、その企業がダメになったら株も紙くずだが、日経平均株価ならいつも見ているし、銘柄の分散投資という意味でも安心できる。2万4,000円から急落して、まだ2万円。下がったときに買っておけば、まだ反発がねらえる。さらに下がったら、長期で持てばいい」

上がってもあまり欲張らずに売却しようと考え、投資を始めることにしました。

投資初心者がやりがちな2つの悪手

1:日経平均株価と、日経レバレッジETF投資の違いを理解せず投資

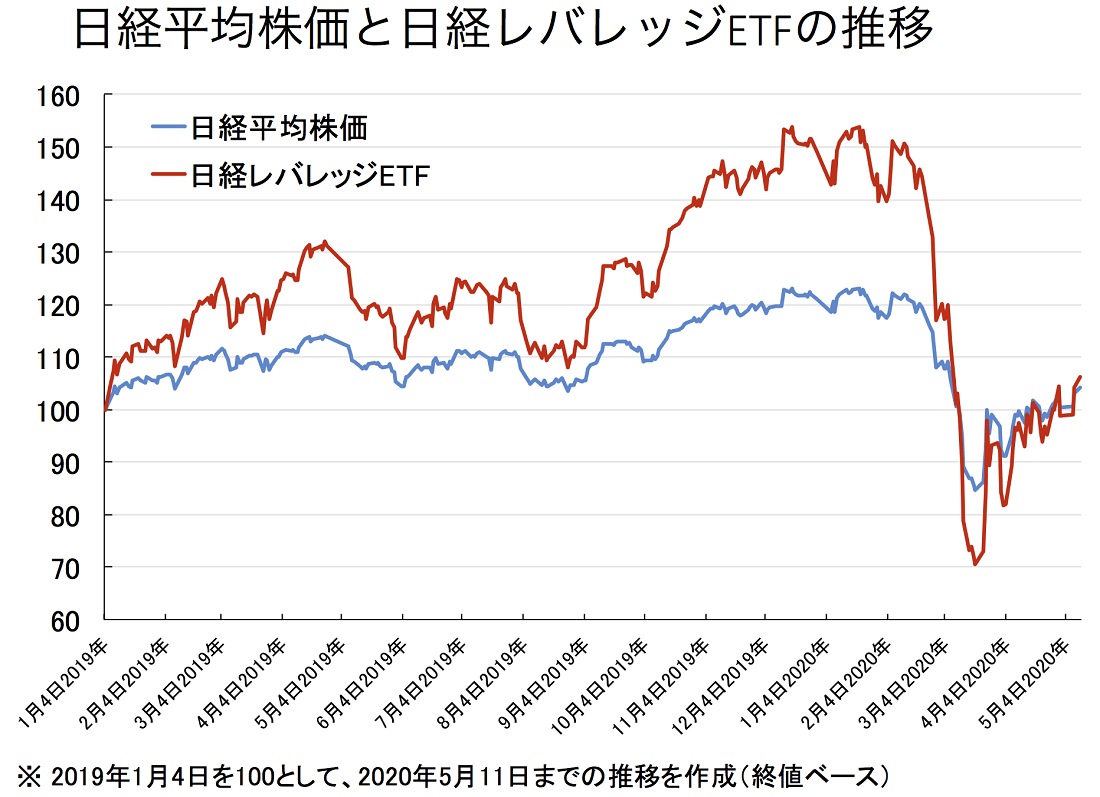

日経レバレッジETFは、日経平均株価の2倍の大きさで動きますが、これは1日単位で考えた場合。実は、投資期間が長くなればなるほど、複利効果によって、下図のように日経平均株価の動きとは大きく異なってくるのです。

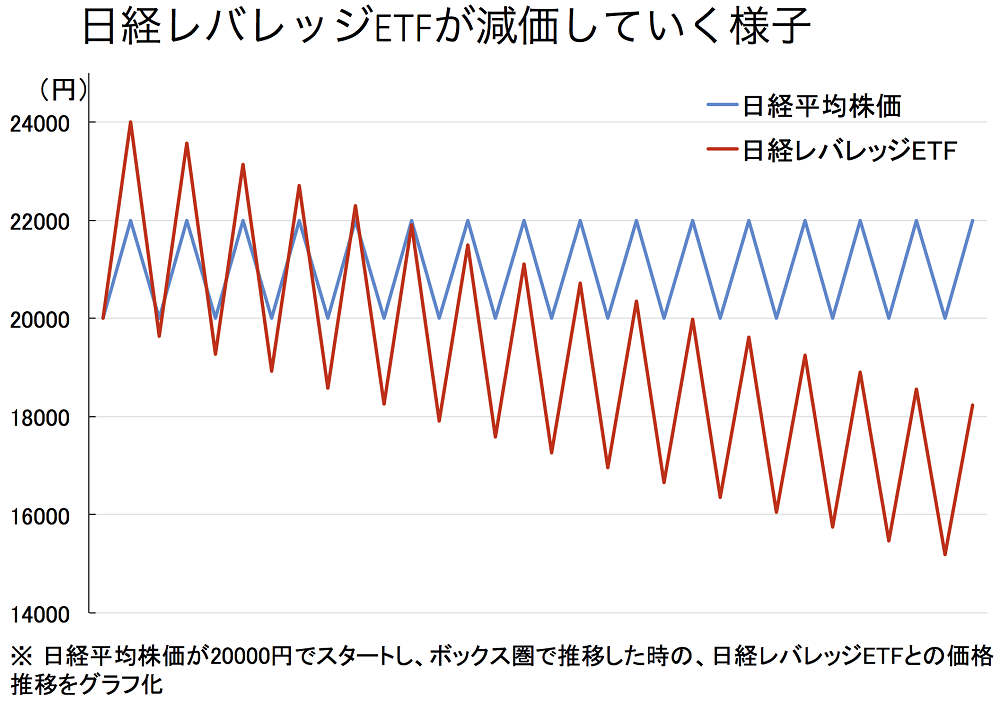

株価が右肩上がりなら、複利効果によって、購入時から比較すると、利益は2倍以上に推移。逆に、右肩下りの場合は損失が広がります。ところがもっと恐ろしいのは、株価がボックス圏(一定の価格帯で変動を繰り返す相場)で推移した場合、日経レバレッジETFは下図のようにどんどん減価していくことです。

いざ投資を始めると、この基本的な仕組みを忘れてしまい、評価損が出ると、「長期投資でいこう」と安易に考えてしまう人が多いのです。当初の投資方針とは違った投資をしている時点で失敗を認め、処理すべき事態といえるでしょう。

2:根拠なき自信による投資判断

投資を始めたばかりの個人投資家にありがちなのは、不正確あるいは不十分な根拠や自信に基づいて、投資判断をしてしまうことです。行動経済学から、2つのワナが浮かび上がります。

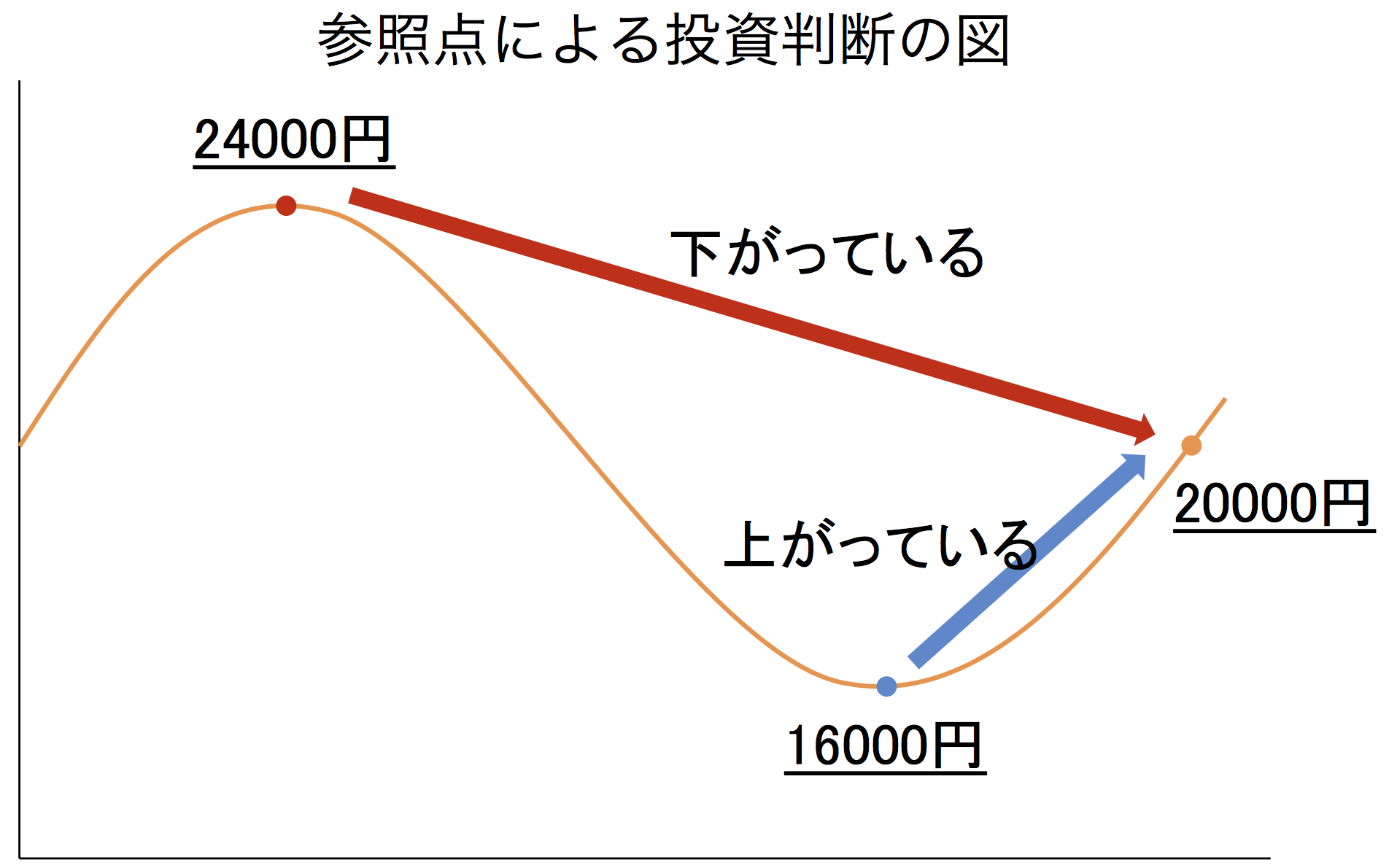

まず佐々木さんは、日経平均株価の推移だけを見て安い高いと判断してしまいましたが、これは参照点依存性のワナに陥っています。

[1]参照点依存性とは

ある基準(参照点)に引きずられて、自分に都合がいいように、物事を評価・判断する傾向があることをいいます。日経平均は2020年3月に一時、1万6,000円まで下落し、ここを基準にすれば2万円は高いとも言えます。しかし、佐々木さんは、日経平均株価が2020年2月に下落する前の2万4,000円を基準に、現在の2万円がまだ安いと判断しています。このように自分にとって都合のいい基準を設けて、投資判断することは危険です。

さらに佐々木さんは、日経平均なら安心だという根拠のない自信を持ってしまい、うまくいくと判断しています。これは自信過剰バイアスのワナに陥っているのです。

[2]自信過剰バイアスとは

自信過剰バイアスは、投資や資産運用の領域では大きな損失を招く原因にもなると言われています。例えば、「この方法ならうまくいくだろう」「ここはリスクを取っても大丈夫」「自分のよく知っている情報だから安心だ」など、自分自身の判断に執着。他の情報を見ようとしない、または都合の悪い情報は信じないことです。

投資判断には、常に客観的な視点が重要です。いくら情報を集めても、自分にとって都合の良い見方しかしないのであれば、判断の基準がぶれ、意味がありません。

では、投資初心者がこういった悪手に陥らないためには、どうしたらいいのでしょうか。

家計の救済策

根拠なき投資ほど怖いものはないことを知る

投資をする上で情報収集は必要不可欠です。利益も損失も自分に返ってくる以上、他人の意見をそのまま信じることなく、自分で投資判断を下す必要があります。その一方で、他人の意見も参考にして、自分の判断に固執しないようにする視野の広さも求められます。

このような投資判断力は、一朝一夕で身につきません。そのため、大きな投資判断を求められない投資信託による「積み立て投資」のような長期分散投資が広まっているのは、必然といえるかもしれません。

実は、個人投資家が投資で失敗する理由の多くは、投資知識の少なさが大きな問題ではありません。不合理な心理的作用が影響して、投資判断を誤っていることが多いと感じます。企業への偏見や感覚的なアプローチ、群集心理などにより、損失を出してしまうのです。

投資経験や知識は大切です。しかし、投資に慣れないうちは客観的に自分と向き合い、心理的作用を理解した上で、冷静で適切な判断を下すことが、投資上達への近道と言えるのです。

【要チェック】西崎努氏の著書『老後の大切なお金の一番安全な増やし方 シニア投資』(アスコム刊)が絶賛発売中です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。