毎週金曜日夕方掲載

本レポートに掲載した銘柄:アドバンテスト(6857)、ラムリサーチ(LRCX、NASDAQ)

アドバンテスト

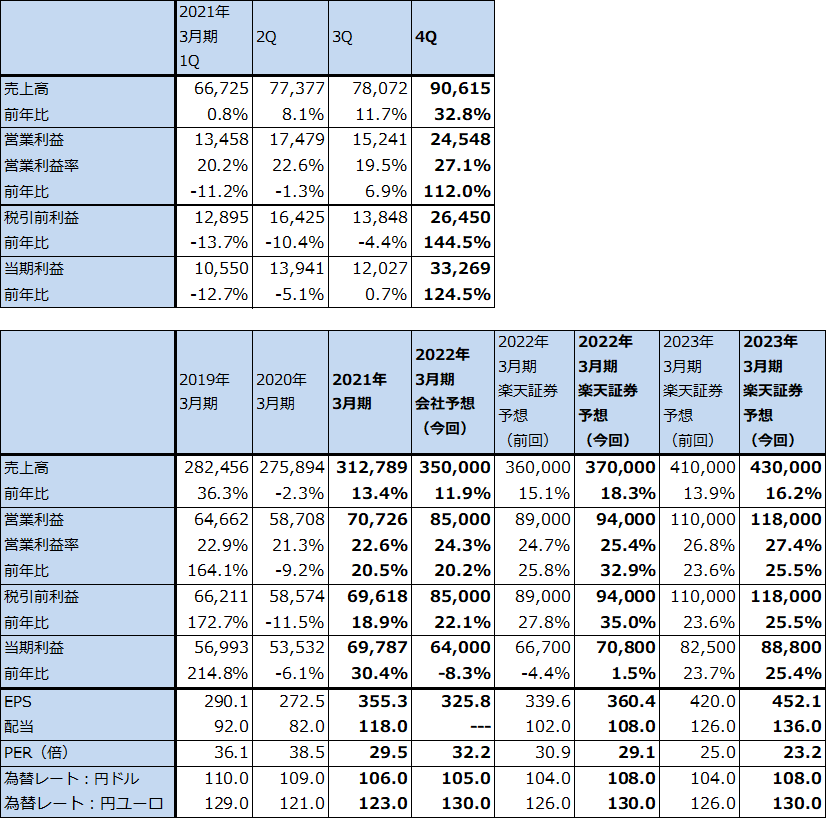

1.2021年3月期4Qは32.8%増収、営業利益2.1倍

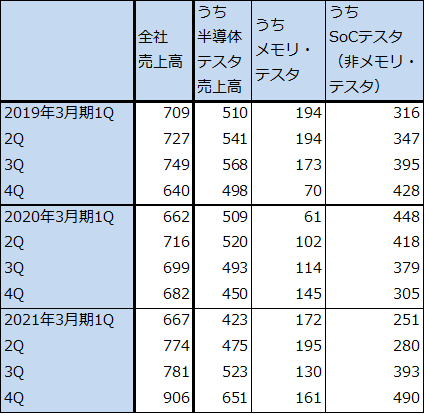

2021年3月期4Q(2021年1-3月期、以下前4Q)は、売上高906億1,500万円(前年比32.8%増)、営業利益245億4,800万円(同2.1倍)となりました。前年比でも前3Qの売上高780億7,200万円、営業利益152億4,100万円と比較しても、大幅増収増益となりました。

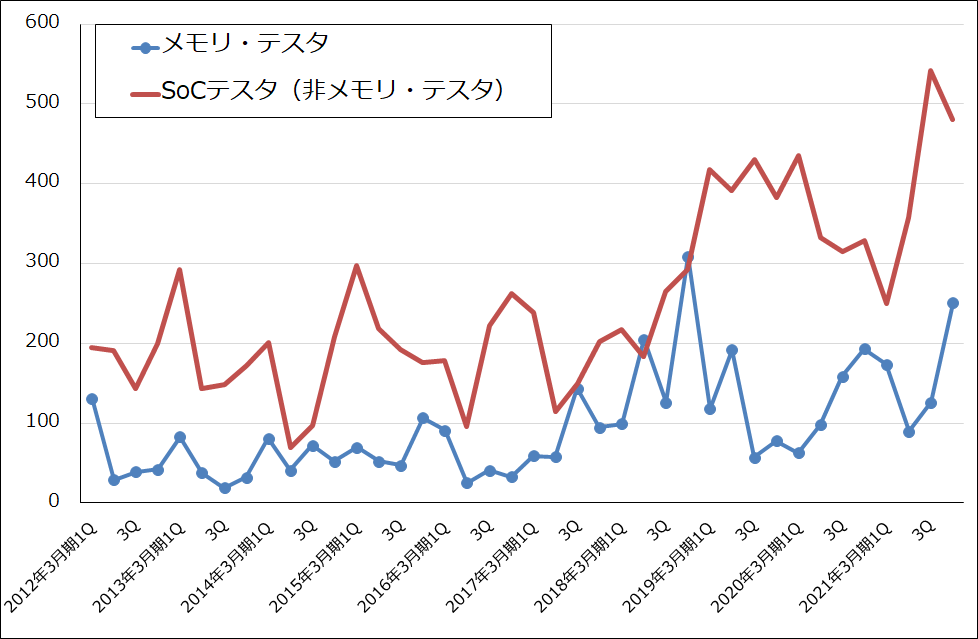

業績好調をけん引したSoCテスタ(非メモリ・テスタ)売上高は、前2Q280億円、前3Q393億円、前4Q490億円と好調に伸びました。5Gスマホや高性能パソコン、サーバー、ゲーム機用半導体の高性能化に伴って、テストが複雑で時間がかかるものになっており、これがSoCテスタの需要増加に結び付いています。

メモリ・テスタも同195億円→130億円→161億円へ回復しました。

また、サービス他が同183億円→163億円→163億円と堅調でした。システムレベル・テスタを販売するシステムレベル・テスト事業(半導体の個別検査、半導体を搭載したボード検査に次ぐ、第3のテスト分野。半導体の組み合わせテストを行う)が順調に推移しているもようです。

地域別売上高を見ると、中国向けが同155億円→197億円→265億円へ、台湾向けが同164億円→183億円→241億円と増加しました。OSAT(後工程専門業者)向けだけでなく、中国民族系半導体メーカー向けも伸びているもようです。

この結果、2021年3月期通期は、売上高3,127億8,900万円(同13.4%増)、営業利益707億2,600万円(同20.5%増)となりました。前1Q、2Qは米中摩擦の影響でテスタ需給が混乱したため営業減益になりましたが、前3Qから盛り返しました。

なお、2021年3月期営業利益の中に、ドイツ子会社の年金制度見直しに伴う利益56億円(前4Q)とプローブカード事業譲渡益25億円(前2Q)、計81億円の一過性利益が含まれています。この一過性利益を除くと営業利益率は実質的に低下していることになりますが、これは、前1Q、2Qに米中摩擦の中でテスタ利益率が低下したこと、研究開発費が増えたことによります。

2021年3月期通期当期利益は税引前利益とほぼ同額になりました。将来の税金費用の減税効果を見込んだ繰延税金資産の計上によります。ちなみに、前期で繰越欠損金がなくなったため、2022年3月期の実効税率は約25%になる見込みです。そのため会社予想では2022年3月期は営業増益になる見込みですが、当期利益は減益になる見込みです。

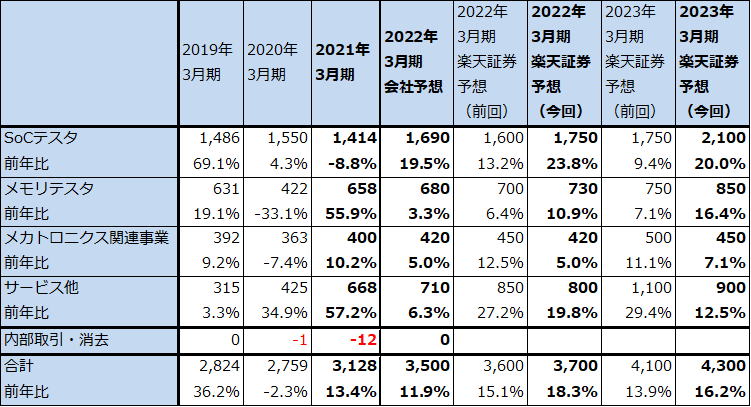

表1 アドバンテストの業績

発行済み株数 196,435千株

時価総額 2,058,639百万円(2021/4/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

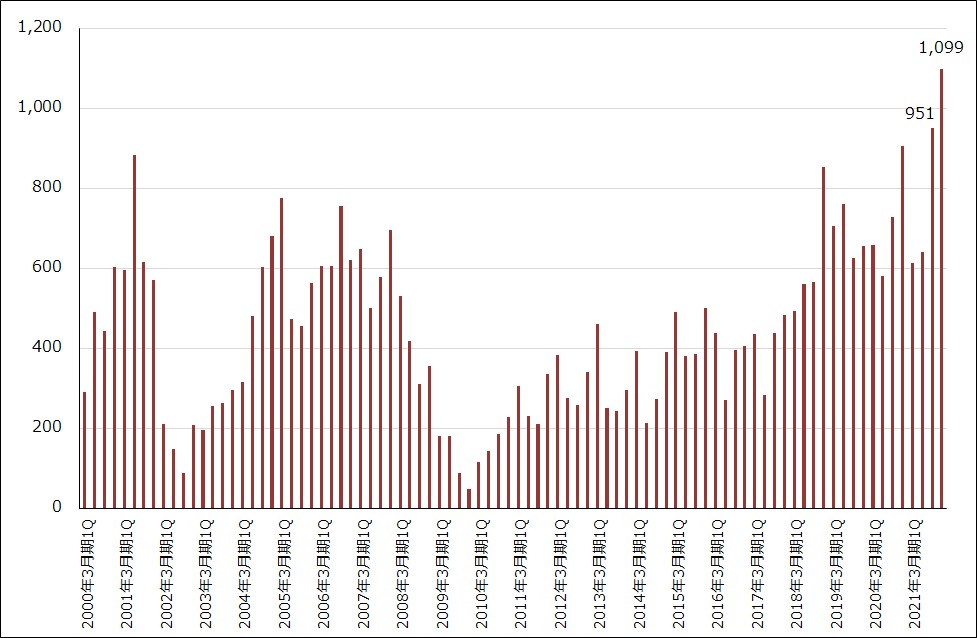

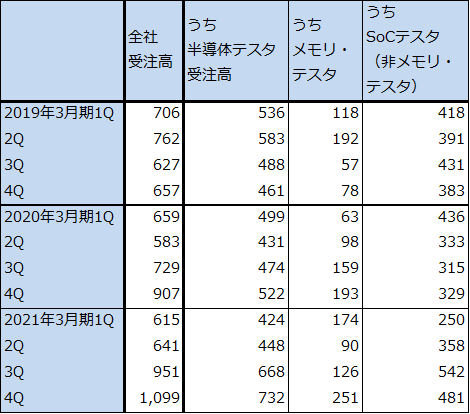

2.前4Qの全社受注高は過去最高を更新

前4Qの全社受注高は1,099億円(前3Qは951億円)となり、過去最高を更新しました。

このうちSoCテスタ受注高は、前2Q358億円、前3Q542億円、前4Q481億円と前4Qは前期比で減少しましたが高水準でした。前3Qに急増したディスプレイドライバーIC向け受注の反動減をアナログ半導体向けで補いました。

メモリ・テスタ受注高は、同90億円→126億円→251億円と順調に増加しました。DRAM向け、NAND向けともにテスタ需要が増えました。

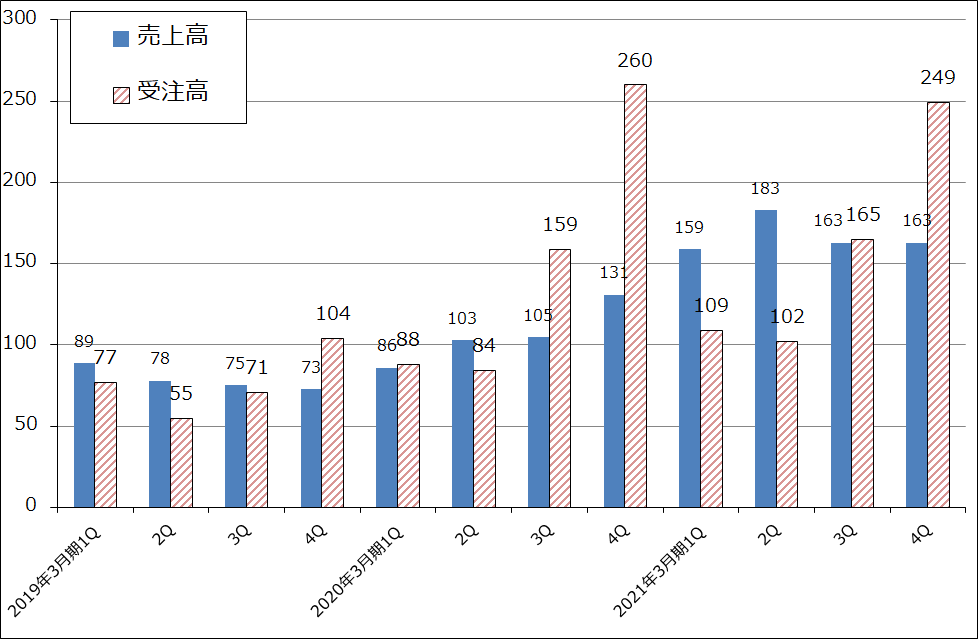

サービス他は、同102億円→165億円→249億円と受注が急増しました。年間保守契約が増加したほか、システムレベル・テストの受注が増えました。

現在も受注は堅調に推移しているもようです。会社側によれば、足元でスマホ向けテスタ投資が活発なので、今1Qの全社受注水準は引き続き高いと思われます。

今のリードタイム(受注→出荷)は約3カ月ですが、受注が多いため伸び始めているもようです。足元の高水準な受注動向が続けば、2022年3月期も好業績が期待できると思われます。全社受注残は前3Q末895億円に対して前4Q末1,088億円に増加しました。

グラフ1 アドバンテストの全社受注高

グラフ2 アドバンテストの半導体テスタ受注動向

グラフ3 アドバンテスト:「サービス他」の受注高、売上高

3.2022年3月期、2023年3月期の楽天証券業績予想を上方修正する

今期2022年3月期も、SoCテスタ、メモリ・テスタ、システムレベル・テスタの3分野とも受注増加が期待できます。

2022年3月期の会社予想業績は、売上高3,500億円(前年比11.9%増)、営業利益850億円(同20.2%増)です。これに対して楽天証券では、アドバンテストの2022年3月期、2023年3月期について、

1)ロジック半導体のテストが、5ナノ、3ナノの時代を迎えより一層複雑化し、テスタ需要も増えるであろうこと、

2)メモリも、DRAM、NANDとも大容量高速化し、より高性能のメモリ・テスタがより多く必要となるであろうこと、

3)ファウンドリ(半導体受託生産業者)市場に、TSMC、サムスンに続きインテルが参入しようとしていること、

4)システムレベル・テスト事業の将来性が大きいこと、

5)今期については下期に業績予想に十分織り込めていない最先端ロジック向けの案件があるもようであること(メーカーは不明だが、今下期に新規の5ナノCPU生産計画があるもよう)、

などの理由から、2022年3月期を売上高3,700億円(同18.3%増)、営業利益940億円(同32.9%増)、2023年3月期を売上高4,300億円(同16.2%増)、営業利益1,180億円(同25.5%増)と予想します(前回予想は、2022年3月期売上高3,600億円、営業利益890億円、2023年3月期売上高4,300億円、営業利益1,180億円)。

表2 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

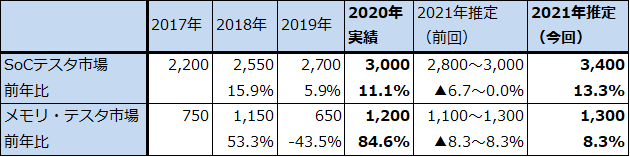

表3 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

4.今後6~12カ月間の目標株価を、前回の1万2,000円から1万4,000円に引き上げる

アドバンテストの今後6~12カ月間の目標株価を、前回の1万2,000円から1万4,000円に引き上げます。2023年3月期の楽天証券予想EPS 452.1円に成長性を考慮した想定PER約30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

表4 アドバンテストの受注高

出所:会社資料より楽天証券作成

表5 アドバンテストの売上高

出所:会社資料より楽天証券作成

ラムリサーチ

1.半導体前工程製造装置の大手メーカー。幅広い品揃えが特色

ラムリサーチ(ティッカーシンボルはLRCX、NASDAQ上場)は半導体前工程製造装置の大手メーカーです。2019年の半導体製造装置メーカー世界ランキングでは4位ですが、売上高は3位の東京エレクトロンとほぼ同じです。

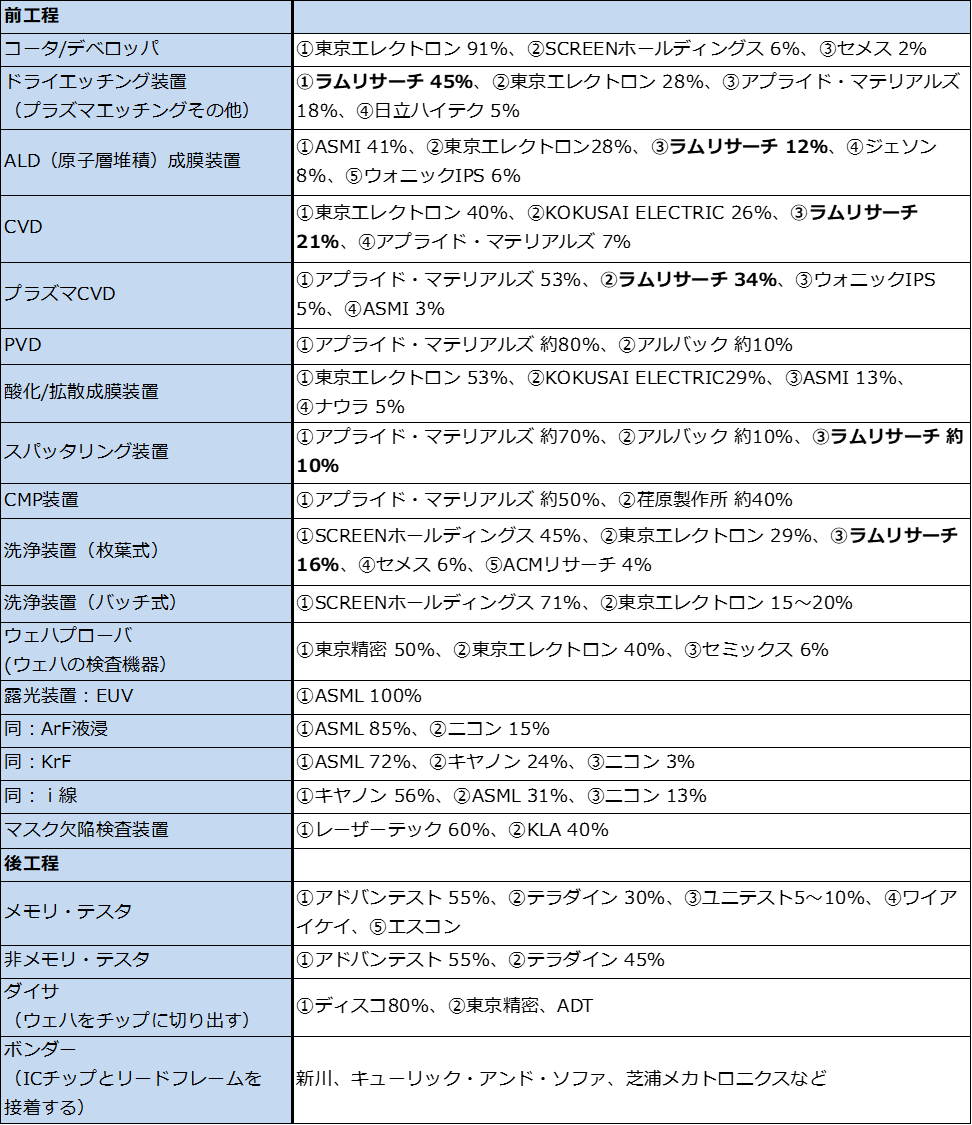

ラムリサーチの特色は、エッチング、成膜、洗浄などの前工程の各機器を幅広くカバーしていることです。東京エレクトロンと競合することが多いですが、東京エレクトロンがほとんどカバーしていないプラズマCVDで2位、スパッタリング装置で3位のシェアを得ています(表6)。

2番目の特色は、エッチングと3次元積層技術です。この2分野が得意分野ですが、特に3次元積層分野では、NAND型フラッシュメモリの積層化技術が優れており、この方面(一部の工程)の製造装置ではシェア100%の製品を数分野持っていると言われています。

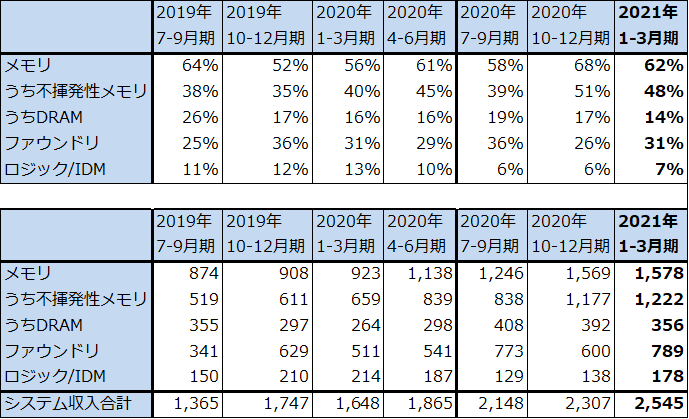

3番目の特色は、アプライド・マテリアルズ、東京エレクトロンに比べ、メモリ向け、特に不揮発性メモリ(大半がNAND)向けの売上比率が高いことです。2021年6月期3Qのシステム収入に占める不揮発性メモリ比率は48%、DRAM比率は14%です。メモリは半導体設備投資の規模が大きく、拡大期の伸びも大きいですが、振幅が激しい分野であり、これがラムリサーチのリスクになります。

ただし、ファウンドリ(半導体受託生産会社。最大手がTSMC)が31%、ロジックその他7%とロジック系も一定の売上高を持っており、足元ではファウンドリ、ロジック向けにも注力しています。エッチングと3次元積層技術は、微細化が急速に進んでいるロジック半導体の分野でも重要な技術であり、この方面でもラムリサーチの技術力が今後生かせると思われます。

表6 半導体製造装置の主要製品市場シェア(2019年)

2.2021年6月期3Qは53.7%増収、72.2%営業増益

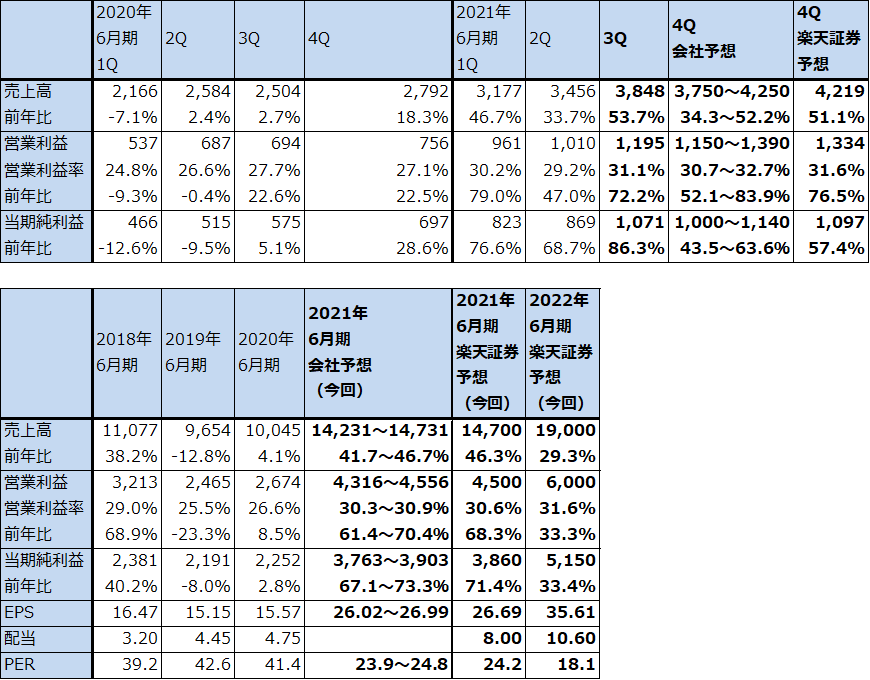

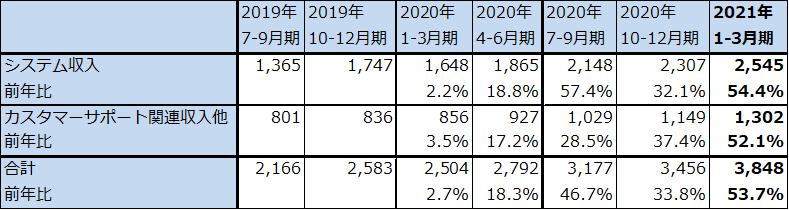

ラムリサーチの2021年6月期3Q(2021年1-3月期)は、売上高38億4,800万ドル(前年比53.7%増)、営業利益11億9,500万ドル(同72.2%増)となりました。

2019年暦年はメモリ向け設備投資が減少した影響を受けましたが、2020年に入ってNAND(不揮発性メモリ)向けが回復しました。DRAM向けはまだ動きが鈍いもようですが、今後回復すると予想されます。また。ラムリサーチでは売上比率の低いファウンドリ向けも2020年から徐々に増加しています。

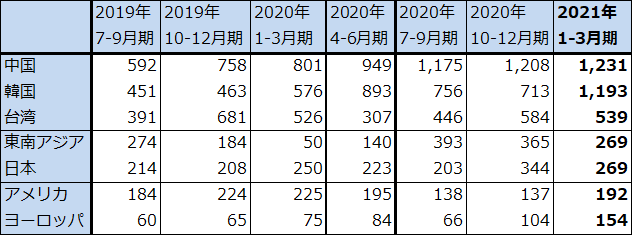

地域別売上高を見ると2019年から中国向けが最も多くなっています。これは中国のNAND、DRAMメーカー向けだけでなく、中国に進出している外資系メーカーや、SMICのような中国ファウンドリ、中小規模の中国半導体メーカーなど幅広い顧客向けのビジネスに注力したためです。SMICとは商談があるもようですが、アメリカ政府の許可が取れるならば販売するもようです。

中国向け比率の高さは米中摩擦の中では株式市場からリスクと受け取られると思われますが、ラムリサーチの場合は米中摩擦の度合いの低いメモリ向けが多いと思われること、ファウンドリ、ロジック向けも先端分野ではなく(10ナノから先の先端分野の製造装置は対中輸出は実質禁輸になっている)、10ナノ台から以前の汎用半導体向けが多いもようなので、今のところ大きなリスクはないと思われます。

また、2021年6月期3Qは中国向けが高止まりし、韓国向けが急増しました。2021年は韓国サムスンがDRAMの大型投資を行うと思われるため、ラムリサーチにとっては2020年よりも地域別にはバランスがとれた売上構成になると思われます。

表7 ラムリサーチの業績

時価総額 92,009百万ドル(2021年4月27日)

発行済株数 144.609百万株(完全希薄化後)

発行済株数 142.676百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表8 ラムリサーチ:セグメント別売上高(四半期)

出所:会社資料より楽天証券作成

注:四捨五入により合計が合わない場合がある。

表9 ラムリサーチ:地域別売上高

出所:会社資料より楽天証券作成

表10 ラムリサーチ:分野別売上構成比と売上高(システム売上高の分野別構成比と売上高)

出所:会社資料より楽天証券作成(製品分野別売上高は、会社開示の製品分野別売上構成比より楽天証券計算)

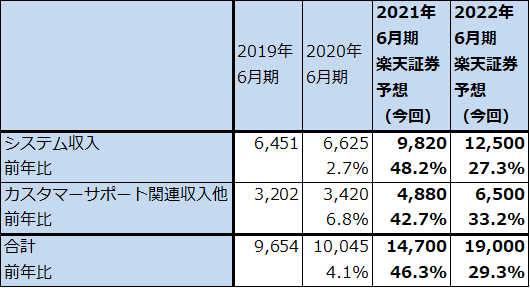

3.2021年6月期は大幅増収増益へ。2022年6月期も業績好調が予想される

会社側ガイダンスでは、2021年6月期4Qは、売上高37.5~42.5億ドル(前年比34.3~52.2%増)、営業利益11.5~13.9億ドル(同52.1~83.9%増)と予想されます。ここから楽天証券では2021年6月期を、売上高147億ドル(同46.3%増)、営業利益45億ドル(同68.3%増)と予想します。

会社側では2021年暦年の前半のよりも後半のほうが前工程の設備投資は増えると考えています。続く2022年の半導体設備投資も強いと考えています。半導体不足の解消のために設備投資が必要であり、旺盛な需要に直面している大手から中小の半導体メーカーの供給増加に対する意欲が強いためです。メモリ、ロジック両方の設備投資が増加すると思われるため、ラムリサーチにとっては2022年6月期はバランスの取れた成長が期待できると思われます。

このため楽天証券では、2022年6月期を売上高190億ドル(同29.3%増)、営業利益60億ドル(同33.3%増)と予想します。高率の利益成長が続くと思われます。

表11 ラムリサーチ:セグメント別売上高

出所:会社資料より楽天証券作成

注:四捨五入により合計が合わない場合がある。

4.今後6~12カ月間の目標株価を840ドルとする。

今後6~12カ月の目標株価を840ドルとします。2022年6月期の楽天証券予想EPS 35.61ドルに、メモリ比率が高いことからくる成長性とリスクの両方を考慮し想定PER20~25倍を当てはめました。中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アドバンテスト(6857)、ラムリサーチ(LRCX、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。