株を買うとき、PERを見ていますか?

株式投資をするとき、投資する銘柄のPER(株価収益率)【注】を見ていますか? PER10倍だから株価は割安とか、PER40倍だから割高といった話しを聞いたことがありますか?

【注】PERとは

PERは、「ピーイーアール」または「パー」と読みます。日本だけでなく、世界中の投資家が見る重要指標なので、PERの見方をきちんと理解しておくことは、株式投資をする上で重要です。PERは以下のように計算します。

PER=【株価】÷【1株当たり利益】

株価を、1株当たり利益で割って計算します。言い換えると、PERは、「1株当たり利益の何倍まで株価が買われているか」を示しています。一般的に、倍率が高いほうが株価は「割高」、低い方が「割安」と判断されます。

実は、株価の割高割安を単純にPERの数字だけ見て決めることはできません。近年は、PERの二極化が顕著に見られます。PERの高い株は、いつまでもPERが高いままで、PERの低い株はいつまでもPERが低いままに据え置かれることが多くなりました。

成長期待が高い株、ITやバイオ関連の成長株は、PERで高く評価されます。成長性が低い株は、高収益をあげていても低PERに据え置かれる傾向があります。

それでも、PERは株価の割安割高を判断するもっとも重要な指標であることは事実です。高PER株も低PER株も、その意味を理解した上で、投資するようにしましょう。

二極化するPER:バリュー株とグロース株で二極化

TOPIX(東証株価指数)の今期(2022年3月期)予想PER【楽天証券経済研究所の予想ベース】は、現在、約17倍です。10~20年前は20~40倍でしたが、その後、低下が続いています。その頃と比較して、日本株はPERで見て割安になったといえます。

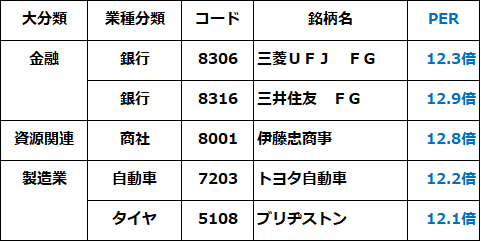

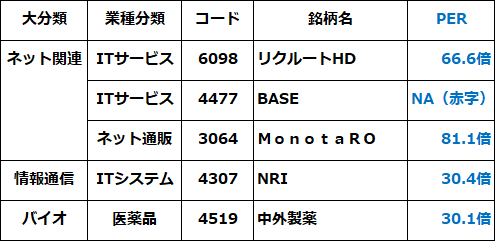

ただ、個別銘柄を見ると、PERは二極化しています。製造業や金融業、資源関連産業のバリュー(割安)株はPERが低く、非製造業、情報通信・サービス・バイオ産業のグロース(成長)株はPERが高い傾向がはっきり出ています。

製造業は利益が不安定なので、PERで高い水準まで買われにくくなっています。たとえば、自動車株がそうです。トヨタ自動車(7203)の予想PERは現在12倍です。コロナショックから急速に立ち直りつつありますが、それでも将来世界各国が脱ガソリン車、EV(電気自動車)化を進めることが逆風になる懸念があるため、PERで高い評価まで買われにくくなっています。

ただし、例外はあります。半導体関連株は製造業でも成長期待があるので、PERで高く評価される傾向があります。

製造業と同様に、金融業もPERが低くなっています。世界的に低金利が広がり、長短金利スプレッド(長期金利と短期金利の差)が縮小していることが、金融業全般に逆風とみられています。

一方、サービス・情報通信・バイオなどのグロース株は、投資家の評価が高く、PERで高く評価されます。

PERの低い製造業・金融業・資源関連:4月26日時点

PERの高いネット関連・情報通信・バイオ:4月26日時点

21世紀に入り、製造業で成長するビジネスモデルが崩壊。サービス化社会を迎える

20世紀は、モノの豊かさを求めて人類が努力した時代でした。当時は、生活を豊かにするモノを開発し、いちはやく安価に大量生産する技術を確立した製造業に投資すると、高い投資成果が得られました。ところが、21世紀に入り、状況は変わりました。モノは人気が出て一時的に不足しても、すぐ大量供給されて、価格が急落するようになりました。

モノが供給過剰になる中、良質なサービスは供給不足が続いています。医療・介護・保育・宅配・防犯・警備・建設(熟練建設工)など、良質なサービスが不足している分野はたくさんあります。サービスは、モノのように工場で大量生産することができないからです。供給を10倍にするためには、投入する人材を10倍にしないとならないような分野が数多く残っています。

21世紀は、良質なサービスを安価に大量供給する仕組みを作った企業が成長しました。ITサービスは、いずれも、サービスの大量生産に道をつけるものです。Eコマースは、リアル店舗を作るコストを省き、ネットを通じて、小売サービスの量産を可能にしたものです。情報通信・サービス業に、PERが高い銘柄が多いのは、景気変動の影響を受けにくい安定成長の仕組みを作ったことに対する評価と言えます。

今後、AI(人工知能)・IoT(モノのインターネット化)・5G(第5世代移動体通信)・ロボットや、その応用分野(自動運転・フィンテックなど)から、21世紀の成長企業が多数出てくるでしょう。

投資銘柄選別で考えるべきこと

割安株投資が好きな人は、ついPERの低い製造業や金融業ばかりに投資しがちです。一方、成長株投資が好きな人は、ついPERの高い非製造業や小型成長株ばかりに投資しがちです。私は、両方に分散投資する必要があると考えています。

PERの低い製造業からは、サービス化・IT化社会への対応力をつけつつある銘柄を選ぶべきです。一方、成長が期待されるITサービスやバイオ株では、株価が急激に上がった銘柄ではなく、株価が調整しているタイミングの銘柄や、まだ成長を十分に評価されていない銘柄を選んでいくことが必要と考えています。

私は、短期的には、景気敏感バリュー株の上昇率が高いと予想しています。ただし、より長期の投資を考えるならば、グロース(成長)株とバリュー(割安)株に分散投資した方が良いと思います。つまり、PERで言えば、高い株と低い株、両方に分散投資した方がいいということです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。