3月17日に公表された日本銀行「資金循環統計(速報、2020年第4四半期)」によると、2020年12月末の家計の金融資産は1,948兆円になり、1年間で54兆円も増加しました。

コロナ禍が始まる前との1年で家計の金融資産がどのように変化したのか、家計はどのような投資行動を取ったのか、資金循環統計を中心に確認しましょう。

資金循環統計とはどんな統計?

資金循環統計とは、さまざまな金融取引、例えば、現金や預金、株式といった取引項目について、金融機関や家計、政府といった部門ごとに取引額や資産・負債残高をまとめた統計です。

家計の金融資産が1,948兆円あるといった部門の合計だけではなく、1,056兆円を現金・預金で保有して、そのうちの955兆円が預金といったことも分かります。

また、株式等・投資信託受益証券の保有は275兆円なので、日本の家計は、資産の大半(54.2%)を現金・預金で保有し、株式等・投資信託受益証券の割合は14.1%に過ぎないといったことも分かります。

残高の変化を見ることで、金融構造がどのように変わったのかが分かりますし、2008SNA(2008年国民経済計算体系)に準拠して作成されているので、日本と米国で家計が保有するリスク資産の割合がどのぐらい違うのかといった国際比較をすることもできます(ちなみに、GDP[国内総生産]も国民経済計算体系の一部です)。

米国の場合、家計の現金・預金の保有割合は約14%、株式等・投資信託は約45%なので、日本とは正反対です。

こうした違いが分かると、日本だと株価が上がってもさほど消費は増えないかもしれないけど、保有割合の高い米国なら株価が上がることで消費が増える(資産効果がある)かもしれない、といったことが見えてきます。

資金循環統計は、原則として、取引項目別に合計すると、資産と負債は一致する(バランスする)ように作成されています。また、一般的な財務諸表とは違い、負債と純資産(資本性の金融取引)を区別せず、負債として貸方(バランスシートの右側)に記載します。時価評価する点もポイントです。

このため、例えば、株価が上がると、資金循環統計では株式を発行している部門の負債が増加することになります(保有している部門の資産も増加)。資金循環統計を分析する際、部門ごとに資産と負債の差額を見ることで、どの部門が黒字でどの部門が赤字で、どのように推移しているのかを調べることがありますが、時価評価の影響を考慮しないと、資金調達の実態と乖離(かいり)することがあるため注意が必要です。

資金循環統計は、金融資産・負債残高表、金融取引表、調整表の3つの表から構成されているので、

今期の残高 = 前期の残高+取引額+調整額(時価評価等の変化)

を見ることで、残高が変化した要因を調べることができます。

資金循環統計から家計の投資スタンスを探る

コロナ禍で在宅勤務が増えたことや、一律定額給付金の支給などもあって、家計(個人)の株取引が増えたと報じられました。実際、ネット証券では口座数が増加し、多くの方が新規に取引を始めました。では、どのぐらい家計の資産増加に寄与したのか、資金循環統計で確認してみましょう。

2019年12月末の家計が保有する株式等・投資信託受益証券は270兆円、2020年12月末では275兆円です。昨年は株価が落ち込んだ後に大きな戻りを見せ、TOPIX(東証株価指数)は12月末終値を比較すると4.8%上昇しました。取引参加者も増えた割には、資産はたいして増えていないようです。

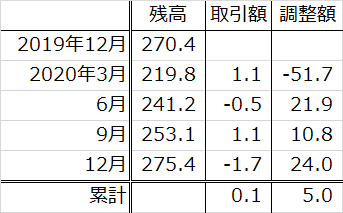

▼家計が保有する株式等・投資信託受益証券の推移(単位:兆円)

資金循環統計で確認すると、株式等・投資信託受益証券の取引額(家計の購入額)は1年間で0.1兆円しか増えておらず(売買は相殺されて記載)、調整額(時価評価)が5.0兆円も寄与したことが分かります。

また、調整額がマイナスの局面、つまり、相場の下がり局面で買い、上がり局面で売る傾向があるようにも見えます。

株を売って、投資信託を買った日本人

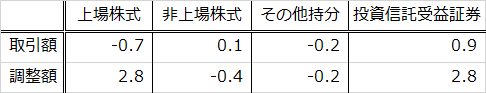

株式等・投資信託受益証券は、上場株式、非上場株式、その他の持分、投資信託受益証券を合計した項目なので、それぞれの取引項目別に残高の増減要因を調べることができます。

そこで、2019年12月末から2020年12月末の変化を調べると、取引が容易な上場株式と投資信託受益証券とで取引額の増減が逆になりました。

▼株式等・投資信託受益証券の増減要因(単位:兆円)

2019年12月から2020年12月にかけて、家計は上場株式を売り越している一方、投資信託受益証券は買い越しです。iDeCo(イデコ:個人型確定拠出年金)や積み立て投信、つみたてNISA(ニーサ:少額投資非課税制度)の影響があるのかもしれませんし、上場株式では、個人は逆張りしがちな傾向が表れているのかもしれません。

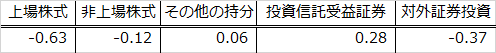

2008SNA基準で比較できる2005年3月からの時系列データで取引額と調整額の相関係数を求めると、以下のようになりました。ここには、個人投資家の興味が増している対外証券投資(外国株式など)も載せています。

▼取引額と調整額の相関係数

これを見ると、上場株式の取引額と調整額の相関係数は▲0.63と高めの逆相関を示しています。株価が上昇しているときに売り、株価が下落しているときに買う傾向があるという逆張りが見て取れます。

対外証券投資には外国株式のほか、外国債券、外国籍の投信が含まれているので、外国株式だけであれば、日本株と同じように逆張りの傾向が強く出るのかもしれません。

長い目で資産形成を考えるのであれば、相場に一喜一憂して売買を繰り返すよりも、節税効果のあるiDeCoなどを利用して積み立てた方が良いように思えます。

やっぱり現金・預金が好きな日本人

上場株式の取引をみると相場の流れに逆らうリスクテイク傾向がある日本の家計ですが、資産の構成を見ると、むしろ保守的で、現金・預金を好むことが分かります。2007年12月末以降、家計の金融資産に占める現金・預金の割合は一貫して50%を超え、2020年中は54%台で推移しました。

資金循環統計はさまざまな調査・統計を基に推計しているのですが、預金については、日本銀行が金融機関に報告を求めているので、精度の高い数字になっています。

長らく続く低金利の影響で、定期預金は減少傾向にあるのですが、それがなかなか投資に向かわず、流動性預金にシフトしています。

また、2020年については、コロナ禍で旅行やレジャー、外食が減ったことや、一律定額給付金や持続化給付金の支給で預金は44兆円増加し、955兆円になりました(資金循環統計では個人事業主は家計に含まれます)。

業績不振でボーナスが減少したり、残業が減ったりといった所得の減少を消費の減少と給付金が補って、さらにあり余り、結果、不況下のカネ余りという現象が生じています。

後々の経済見通しにおいて、こうした預金がどれだけ消費に向かうのかが注目点のひとつですし、足元では、一律定額給付金の再支給の議論にも影響する数字です。

今回の資金循環統計に関する報道では、家計保有の現金が100兆円を突破したことも話題になりました。1年間で5兆円増加して、2020年12月末の残高は101兆円です。一部のメディアが「タンス預金」の増加と報じたので、「どうやって調査したんだ?」と疑問に持たれた方もいるかと思います。

金融機関に調査をすれば把握できる預金と違い、現金の推計は少し複雑です。市中に出回っている現金(銀行券と硬貨の合計)は日本銀行が公表しているのですが、実際にその数字の分だけ、現金がある訳ではありません。

損傷がひどくて引き換えできなかったり、火災や津波などで消失してしまった現金もあります。総額の段階で本当に正しい数字というのは、誰にも分かりません。

また、銀行券を誰が保有しているのかも難しい問題です。直接、調査できる金融部門はまだしも、一般の企業(民間非金融法人)などが保有している現金については、財務省「法人企業統計(年報)」や総務省「個人企業経済調査(構造編)」といった統計を基に推計しています。

こうして各部門が保有する現金を推計して、最後に現金の総額からこれらを引くことで、残差として家計が保有する現金が求まります。

「タンス預金が増えた」は、なぜわかる?

現金の保有額だけでも複雑ですが、さらに「タンス預金が増加している」と言うからには、日常の取引に使われていない現金が増加していることを確認する必要があります。

タンス預金についてはさまざまな推計方法があるのですが、簡便な方法としては、取引に使われている現金を千円札とみなして、現金の伸び率と千円札の伸び率を比較する方法があります。

千円札の伸び率を上回っている分は、取引に使わない、貯蓄や予備的動機による「タンス預金」とみなす訳です。日本銀行「通貨流通高」で、2019年12月末と2020年12月末の千円札の発行枚数を比べると、1年間で千円札の発行は154億円減少していました(▲0.3%の減少)。

電子決済が増えていますし、飲み会で割り勘にする機会も減ったし、旅先で使うことも減ったなどの理由が考えられます。そうなると、家計が保有する現金が増加したのは、「タンス預金」によるものだろう、と考えられる訳です。

資金循環統計は奥が深い統計なので、さまざまな情報を得ることができます。また、他の統計や情報と組み合わせることで、金融面から実体経済の動きを考えることにも役に立ちます。

金融構造を把握し、これからの投資戦略を考えたいという方は、日本銀行の公表資料を参考に、自ら分析してみることをお勧めします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。