クリーンエネルギー台頭期待浮上でも原油価格は60%上昇。短期的な反落はむしろ好機

昨年11月の米大統領選直後、バイデン氏の勝利を機に、“石油の時代は終わった”と言ったアナリストがいました。クリーンエネルギー策の推進を標榜するバイデン氏が米大統領選挙に勝利したため、米国とその同盟国はもちろん、世界中で石油を使わなくなり、原油価格は急落する、というシナリオを描いていたようです。

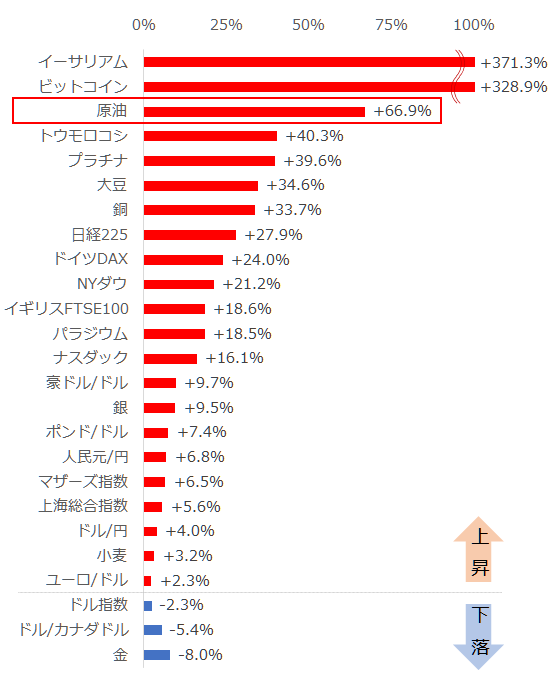

以下のグラフの通り、原油価格はその昨年11月以降、60%以上、上昇しています。日米欧中の株価指数、通貨、コモディティ(商品)、暗号資産の4つのジャンルにおける合計25の主要銘柄の中で、特異な動きとなっている暗号資産を除けば、原油は上昇率1位です。

図:ジャンル横断騰落率ランキング(2020年11月2日から2021年3月19日)

原油相場は、件のアナリストの思惑とは真逆の“急上昇”を演じているわけです。先週、一時的に大きく下落する場面があったものの、世界の原油価格の指標の一つであるWTI原油(ウェスト・テキサス・インターミディエイト)は、1バレルあたり60ドルの節目を大きく底割れしていません。

底割れをしないどころか、一時的に60ドルを割った後は、すぐさま反発色を強め、61ドル台を回復しました。短期的な下落時、特に一時的に節目を割れる場面では、すぐさま買われているわけです。米国の大手金融機関は、このような原油相場の値動きを見て、強気見通しを維持する方針を出したと、報じられています。

クリーンエネルギー策の推進による原油価格の急落というシナリオは、どこに行ったのでしょうか?

エクソンモービル、シェブロン、BP だけでない。石油関連商品が軒並み上昇中

クリーンエネルギー策の推進による原油価格の急落というシナリオが、どこに行ったのかを考える前に、原油価格の上昇とともに大きく上昇している米国株を含んだ外国株や原油関連の金融商品の値動きを確認します。

表:主要な石油関連企業や石油関連の金融商品の騰落率(2020年11月2日から2021年3月19日)

| 銘柄名 | コード | 2020年 11月2日 |

2021年 3月19日 |

騰落率 | |

|---|---|---|---|---|---|

| 国内ETF /ETN |

WTI原油価格連動型 上場投信 |

1671 | 719.00 | 1,254.00 | +74.4% |

| WTI原油 上場投資信託 |

1690 | 335.00 | 586.00 | +74.9% | |

| NF原油インデックス 連動型上場 |

1699 | 89.00 | 154.00 | +73.0% | |

| NEXT NOTES ドバイ原油先物ブル |

2038 | 173.00 | 458.00 | +164.7% | |

| NEXT NOTES ドバイ原油先物ベア |

2039 | 7,030.00 | 3,975.00 | -43.5% | |

| 外国株 | BP | BP | 16.10 | 25.44 | +58.0% |

| コノコフィリップス | COP | 30.23 | 52.60 | +74.0% | |

| シェブロン | CVX | 72.15 | 103.38 | +43.3% | |

| トタル | TOT | 31.75 | 48.05 | +51.3% | |

| エクソンモービル | XOM | 33.99 | 56.49 | +66.2% | |

| 投資信託 | UBS原油先物ファンド | - | 5,527.00 | 8,733.00 | +58.0% |

| 海外先物 | 原油 | - | 36.81 | 61.42 | +66.9% |

| 出所:ブルームバーグのデータをもとに筆者作成 | |||||

メジャー(国際石油資本)の一角をなす、エクソンモービル(XOM)、BP(BP)などの株価、そして、原油関連のETFは軒並み上昇しています。

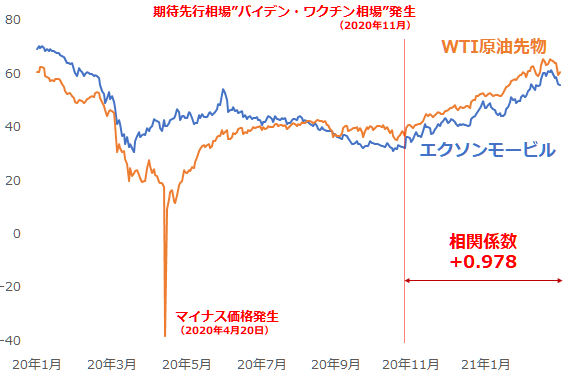

図:WTI原油先物とエクソンモービルの株価 単位:ドル

エクソンモービル(XOM)とWTI原油価格の、同期間の相関係数(日次ベース)は、+0.978強です。相関係数は異なる2つの対象物の関わりの強さを表します。-1から+1の間で決まり、+1に近ければ近いほど、2つの銘柄の価格は同じように動いたことを意味します。

+0.7を超えると、おおむね2つは関わりあっていると言われます。+0.978(ほぼ+1)は、2つがほぼ同じタイミングで山と谷を描いたことを意味します。それだけ、WTI原油価格とエクソンモービルの株価の動きは近しいものだった、と言えます。

原油価格の上昇は、生産者が原油を販売する際の価格を上昇させる要因になり得ます。このため、原油価格の上昇は、(生産コストが変わらなかった場合)原油の生産を生業とする石油関連企業の収益を増幅させるため、これらの企業の株価の上昇要因になり得ます。

クリーンエネルギー策の推進による原油価格の急落というシナリオが真逆の展開となり、これらの米国株などの外国株や石油関連商品の価格が上昇しているのです。

材料は“固有”と“周辺”に分ける。需給の他、金融緩和起因の“期待”が相場を支える

なぜ、クリーンエネルギー策の推進→原油価格の急落というシナリオが真逆の展開となっているのでしょうか。さまざまな理由が考えられます。まずは、世界の石油市場の全体像と言える、石油の需給バランスを確認します。

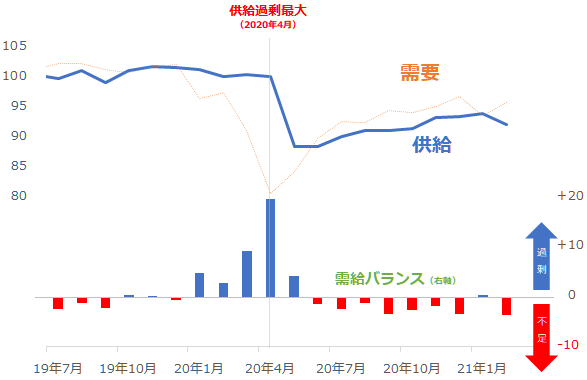

図:世界の石油需給バランス 単位:百万バレル/日量

実は、世界の石油市場の需給バランスは、供給不足が続いています。2020年6月以降、2021年1月を除けば、毎月、供給不足です。供給不足は“需給バランス”の引き締まりを意味し、価格の上昇要因になり得ます。

コロナ感染拡大→各種自粛・制限による需要減少→需給バランス緩む→供給過剰、というシナリオが思い浮かぶわけですが、データが示す実態は逆です。需要は一定程度、回復していますが、供給の回復が鈍く、その結果、需給バランスが供給不足に陥っていると考えられます。

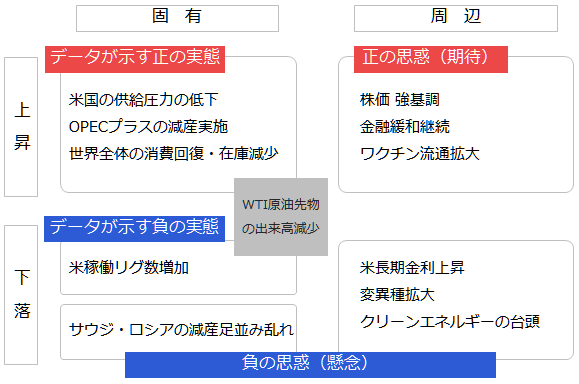

全体像を確認するため、足元の原油市場の変動要因を俯瞰(ふかん)します。以下のとおり、“原油固有”、“周辺材料”に分けた上で、それぞれを上昇・下落要因に分けます。また、それぞれの材料が、データが示す“実態”なのか、未実現の事象である“思惑”なのか、にも留意します。

図:足元の原油市場の変動要因(固有+周辺)

上記の通り、原油市場の変動要因を分類すれば、足元の価格上昇は、正の実態と正の思惑による上昇圧力が、負の実態と負の思惑による下落圧力を凌駕(りょうが)しているために起きていると言えます。原油市場には、上昇・下落、ともに材料が存在し、相殺されていると考えられます。(価格が上昇しているからといって、上昇要因のみが存在しているわけではありません)

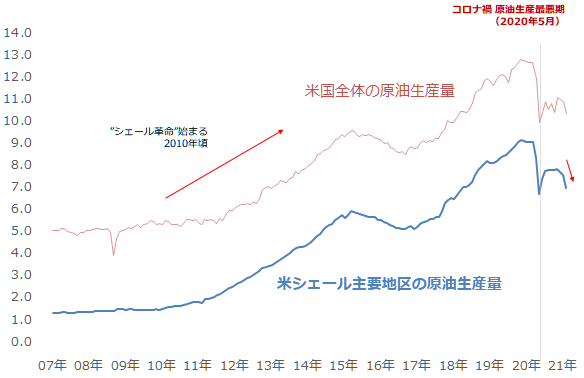

この中で、需給バランスを引き締める(供給不足にしている)大きな要因である、供給減少要因を2つ、確認します。米シェールの回復の鈍さと、OPECプラス(石油輸出国機構=OPECと、非加盟国で構成される組織)の大規模な減産継続、です。以下のとおり、米シェール主要地区の原油生産量は新型コロナ拡大直後の急減後、回復が鈍い状態が続いています。

米シェール業界では、2020年3、4月の原油価格の急落により、高コスト体質の生産者の破綻が相次ぎました。その後、原油価格は回復したものの、この破綻を機に、米シェールの生産力が鈍化したと考えられます。

今年2月に発生したテキサス州など米国南部で発生した大寒波、それによる大停電の影響も大きかったわけですが、実際にはそれ以前から、米シェールの生産力は鈍化していたと考えられます。

図:米国全体および米シェール主要地区の原油生産量 単位:バレル/日量

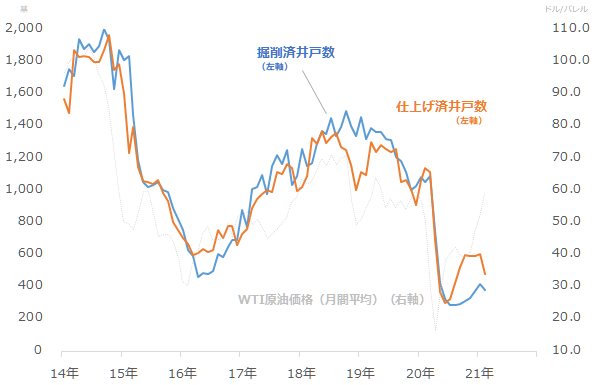

以下は、米シェール主要地区における、掘削済井戸数、仕上げ済井戸数です。これらは、同地区の新規油性からの原油生産量に直結する指標です。いずれも、昨年春の原油価格の急落による急減後、回復途上にあります。

図:米シェール主要地区の開発関連指標

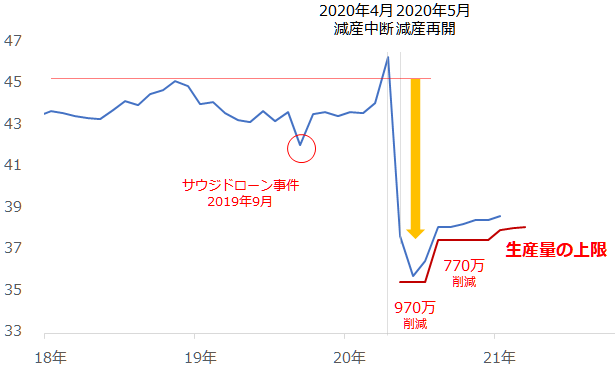

また、OPECプラスの原油生産量は以下のとおり、まだまだ、減産前の水準よりも少ない状態が続いています。

図:OPECプラス減産実施国の原油生産量(推定) 単位:百万バレル/日量

サウジアラビアの自主減産も継続しています。また、OPECプラスは、昨年5月の減産再開時より、“埋め合わせ”を導入しています。

“埋め合わせ”とは、個別の国ごとに、上限を超えて生産をした分(減産非順守分)を、将来の削減量に上乗せして、減産を徹底する仕組みです。直近では、ナイジェリアが埋め合わせを達成したと、OPECのウェブサイトで公表されました。

上記の通り、米シェールの回復が鈍いこと、“埋め合わせ”を導入したOPECプラスの減産が継続していることが主な要因になり、供給量が減少し、需給バランスが引き締まった状態が続いていると考えられます。

WTI 原油先物の出来高は、1年でなんと20%減。出来高減少が価格のブレ幅拡大の一因

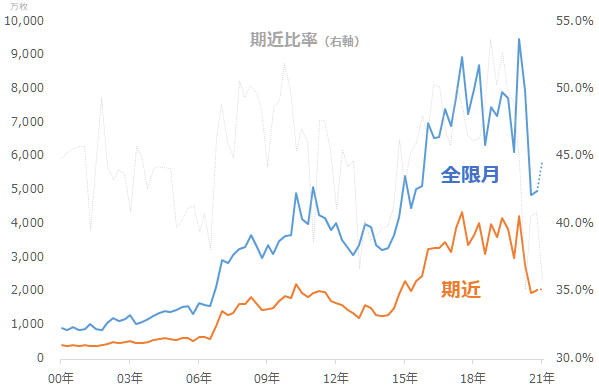

以下は、WTI原油先物の出来高の推移です。2020年春を境に、WTI原油先物全限月、期近のみ、ともに急減しています。急減したタイミングは、同原油価格が史上初めて“マイナス”をつけた(2020年4月20日)タイミングと、ほぼ同じです。

図:WTI原油先物の出来高と期近比率

出来高は、その市場でどれだけ売買が行われたのかを示す、バロメータです。その市場の人気の指標とも言えます。マイナス価格をつけた期近限月のみならず、全限月で出来高の急減が見られた、ということはWTI原油先物市場全体の地盤沈下を予感させる出来事と言えます。

出来高が少ない市場では、しばしば、価格上昇時に余計に上振れする、価格下落時に余計に下振れする、などの事象が起きることがあります。その意味では、現在のWTI原油先物市場の上昇の一部は、出来高が急減したことをきっかけとした、“板の薄さ”によるもの、といえるかもしれません。

“実態+期待+ブレ幅拡大観測”で、短期的に70ドル回復もあるか

原油市場は目先、上値を伸ばす、具体的にはWTI原油(期近)で、1バレルあたり70ドルを付ける可能性があると、筆者は考えています。バイデン政権発足後、続く、原油価格の上昇は、まだ続くとみています。

データが示す“実態”、ワクチン流通・金融緩和がもたらす“期待”、そして出来高減少がもたらす“ブレ幅拡大観測”。これらの3点が継続していれば、たとえ、クリーンエネルギーが台頭する観測が強まったとしても、原油価格は上昇する可能性があると、筆者は考えています。

イメージで原油相場を語ることはできません。今どきの原油相場は、実態、期待、ブレ幅拡大観測の3つを、まんべんなく確認することが必要です。

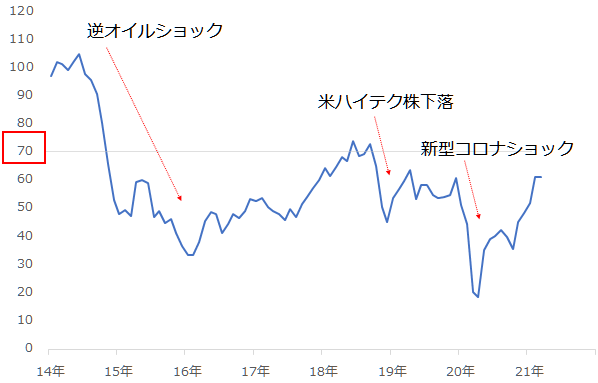

図:WTI原油先物(期近 月足 終値) 単位:ドル/バレル

[参考]具体的な原油関連の投資商品

国内ETF/ETN

WTI原油上場投資信託 (東証)1690

NF原油インデックス連動型上場(東証)1699

NEXT NOTES 日経TOCOM原油ブル2038

NEXT NOTES 日経TOCOM原油ベア2039

投資信託

外国株

エクソンモービル(XOM)

シェブロン(CVX)

トタル(TOT)

コノコフィリップス(COP)

BP(BP)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。