実は短期投資家?バフェットからは売り時を学ぶべし

ウォーレン・バフェットが保有する個人資産が1,000億ドル(約10兆8,000億円)を超えた。ブルームバーグ・ビリオネア指数によると、バフェットの資産は10日に1,004億ドルに急増し、資産1,000億ドル以上を持つ大富豪クラブの6番目のメンバーとなった。このグループにはアマゾンのジェフ・ベゾスやテスラのイーロン・マスク、そしてバフェットと親しいビルゲイツらが含まれている。

「バリュー投資の父」と呼ばれる経済学者、ベンジャミン・グレアムからコロンビア大学で教えを受けたバフェットは、グレアム氏を「師をはるかに超越した存在」と崇めている。グレアムに倣い、一般的には割安株を長期に保有する「バリュー投資家」であると見られており、1,000億ドルクラブ入りについても長期にわたる着実な投資が実を結んだものであるように映る。

しかし、バフェットは一般的なイメージとは異なる側面を持っている。日経新聞電子版【マーケット反射鏡】記事「バフェット氏の運用詳解 「短気」投資家で失敗も多く」(2020年6月3日 前田昌孝編集委員)によると、バリュー投資家としてのイメージとは裏腹に、実際には買った銘柄の3分の2を5年以内に売却するなど、「短気」投資家としての側面もあると言うのだ。

記事ではバークシャー・ハサウェイがSEC(米証券取引等監視委員会)へ提出したフォーム13Fへの掲載回数から、それぞれの銘柄の保有期間を推定している。それによると、1回しか掲載されない、つまり最長でも半年しか保有しなかった銘柄が24、このほか6カ月~1年が16銘柄、1~2年が20銘柄、2~3年が19銘柄というように、全体の3分の2に当たる110銘柄は買ってから5年もたたずに売却していた。20年以上にわたり保有しているのはウェルズ・ファーゴ(WFC)、コカ・コーラ(CO)、アメリカン・エキスプレス(AXP)の3銘柄だけだった。

また、長期保有する銘柄数が少ないだけではなく、バークシャー・ハサウェイにとって運用上の重要度も低下している。株式の純資産(現金部分などは除く)に占める長期保有の割合は、2005年9月末まで80%前後に達していた。しかし、2006年9月末には70%、2007年12月末に60%、2015年9月末に50%、2016年9月末に40%、2018年9月末に30%と低下し続け、直近の2020年3月末には26.1%を占めるに過ぎなかった。

今年2月に提出された2020年12月末時点の株式保有状況を示すフォーム13Fでは、バークシャー・ハサウェイの保有株の評価額が合計約2,700億ドルで、新たにベライゾン(VZ)、シェブロン(CVX)、そして保険ブローカーのマーシュ・アンド・マクレナン(MMC)の3社を取得したことが明らかになった。

その一方で、アップル株(AAPL)の保有数を9億4,750万株から8億8,710万株に6.4%削減し、2020年第3四半期に取得したバリックゴールド株(GOLD)とファイザー(PFE)を全て売却していた。さらには、銀行株についても入れ替えを行い、JPモルガン・チェース(JPM)なども全て手放していた。

バフェットは気に入った銘柄は永遠に保有すると言われているが、実際には銘柄の組み入れや入れ替えを適宜行うなどしており、「短期投資家」としての一面が垣間見られる。前田昌孝日経新聞編集委員の新刊「株式市場の本当の話」(日経プレミアシリーズ)によると、バークシャー・ハサウェイが2020年9月末までに売却した81銘柄について、売却後の騰落を調べたところ、33銘柄は売却後の騰落率が指数を上回っていた。つまり投げ当たり、売って正解だった。昨年、コロナウイルスの感染が猛威をふるう中、保有していた航空会社株を全て手放したことがあったように見切るのは早い。

バフェットはかつて、「10年間株を保有する気がなければ、10分間保有することさえ考えない方がいい」と述べている。長期保有のイメージとは裏腹に、見切り売りを的確にすることで、それなりのリターンを確保しているというのが実はバフェットが天才投資家とされている所以である。

自社株買いの威力が発揮されたアップル株への投資

前出の「株式市場の本当の話」(日経プレミアシリーズ)によると、バフェットによる株式運用成績をベンチマークとなるS&P500と比較した場合、ベンチマークを上回る度合いはバフェットの年齢とともに低下してきているという。

バークシャー・ハサウェイの1年間の株式運用成績がS&P500に勝ったかどうかを振り返ると、2001年から2010年までの10年間は4勝6敗の負け越し、2011年から2020年までの10年間は5勝5敗の互角だったものの、後半の10年間は大勝ちが減り、負けた時の下回り度合いが大きくなったという。

後半にベンチマークに勝ちづらくなってきたのは、バフェットの眼力が衰えたのかもしれないし、株式市場が「割安株を長期保有する」というバフェット流に沿わなくなってきたのかもしれない。世界的な超低金利が継続する中、バリュー株が見送られ、グロース株ばかりが人気になる局面だったという市場環境によるところは大きいだろう。

しかし、いくつかの損失を出しながらもバークシャー・ハサウェイのポートフォリオはびくともしていない。結局のところ、いくつかの損失を出しつつも、それはある一つの銘柄への投資によって埋め合されているだけでなく、大きなお釣りをもたらしている。アップル株(AAPL)である。

2020年初め、バークシャーはアップル株を10億株ほど保有していた。当時の株価から算出される時価は約720億ドルだった。以来、バークシャーは保有するアップル株を一部落としつつ、2020年9月末時点では9億4,750万株を保有、時価にして1,093億ドル、さらに2020年12月末時点ではさらに保有を減らし、8億8,710万株となった。しかし、株価の上昇に伴い、時価は1,177億ドルと9月末に比べて増えている。

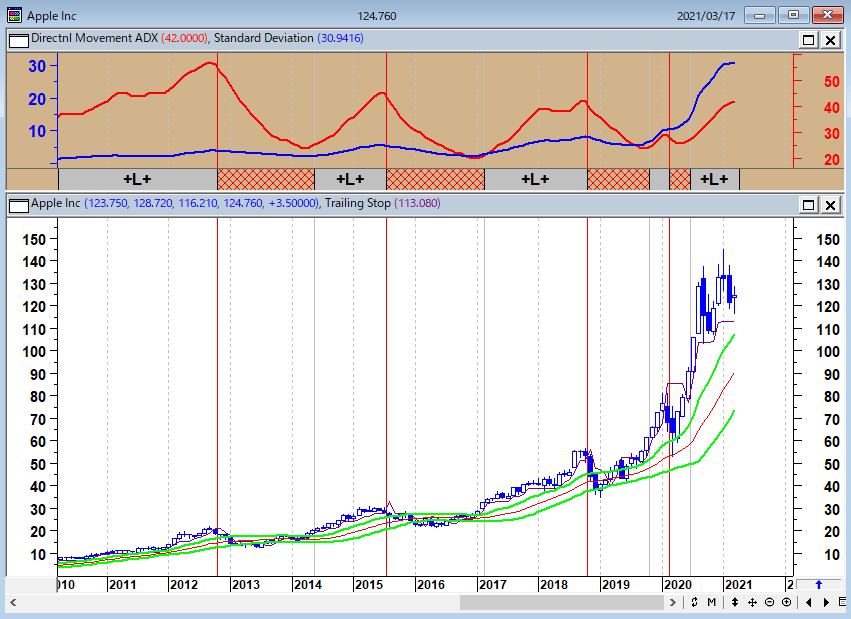

アップル(月足)

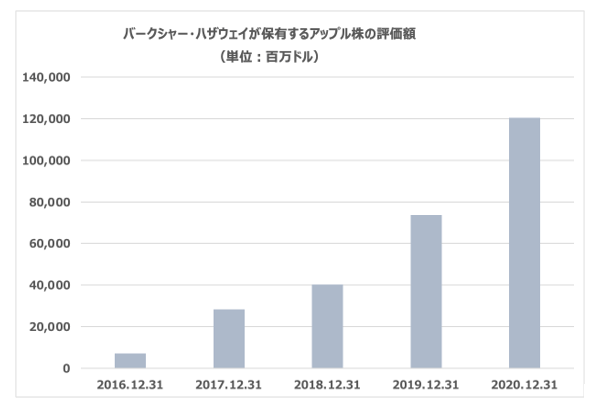

バークシャー・ハザウェイが保有するアップル株の評価額の推移

毎期末に公表されるバフェットによる「株主への手紙」(letters to shareholders)が今年も公開された。そこには、所有するアップル株の時価総額が昨年末時点で1,000億ドルを超える規模であること、アップルの自社株買いによってアップルの資産比率を間接的に高めることができたと強調されている。

バークシャーのアップルへの投資は自社株買いの力を鮮やかに物語っている。2016年後半からアップル株を買い始め、2018年7月初旬までに10億株強(分割調整済み)のアップル株を所有した。私たちが2018年半ばに購入を終えたとき、バークシャーの一般勘定はアップル株の5.2%を保有していた。

その株式の取得に要したコストは360億ドルだった。それ以来、私たちはともに年間平均約7億7500万ドルの定期的な配当を享受しており、2020年には、保有株の一部を売却することで110億ドルを追加で手に入れた。この売却にもかかわらず、バークシャーは現在、5.4%の株式を保有している。これは、アップルが継続的に自社株買い戻しを行ってきたことで、現在の発行済み株式数が大幅に減少したためだ。

自社株と言えば、バークシャー・ハサウェイ自身も積極的に自社株買いを行ない、2020年12月期の自社株買い総額は同社として過去最大の247億ドル(2兆5,935億円)に達した。バークシャー・ハサウェイに大型買収の機会は巡って来ず、手元現金は引き続き高水準に積み上がっている。自社株買いの効果について「株主への手紙」で次のように述べている。

昨年、私たちはバークシャー8万998株の自社株買いを行い、その過程で247億ドルを支出した。これにより投資家は自分の財布に手を触れることなく、バークシャーの全事業の所有権を5.2%増加させることができた。

バークシャーは年末以降、より多くの株式を買い戻しており、今後さらに株式数を減らす可能性が高い。アップルも同様に自社株買いの意向を公言している。これらの削減が行われると、バークシャーの株主にとっては、アップルへの間接的な所有権も増加することになる。

自社株買いの損得勘定はゆっくりと効いてくる。時間が経つにつれてより効果的になる可能性がある。このプロセスは、投資家にとっては、素晴らしい会社の成長の一端を享受する簡単な方法を提供している。

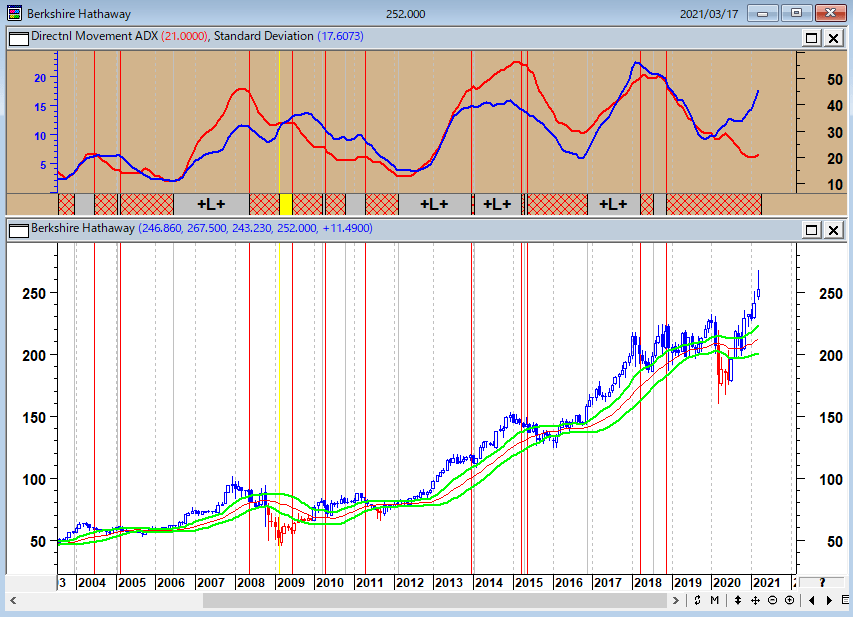

バークシャー・ハサウェイB株(月足)

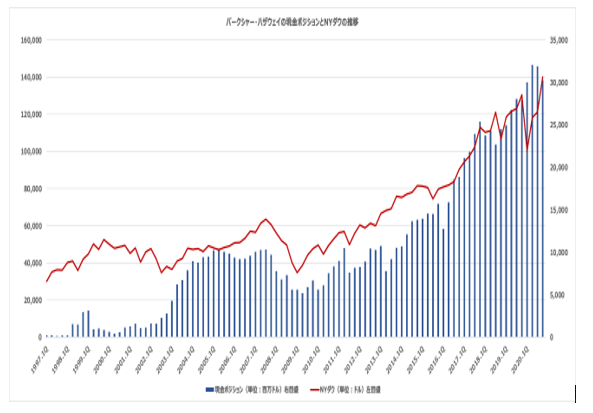

バークシャー・ハサウェイの手元現金とNYダウの推移(2020年12月末時点)

バフェットはこれまで「株主還元よりも投資に使いたい」と主張しており、長年、自社株買いについては批判的であった。しかし、2018年以降方針を転換し、徐々に自社株買いを増やしてきている。またアップルやアマゾンなどを含むハイテク銘柄へ投資をし始めたこともバフェット流が進化している証左であろう。ベースとなる投資哲学を保ちつつも、時代や社会の流れに合わせた戦術を適宜取っていくことが、長きにわたって相場で生き残る術なのかもしれない。

保険業を元にしたコストゼロ資金を運用する比類なきビジネスモデル

「株主への手紙」には本業である損害保険ビジネスについても述べられている。保険業とはいっても、ここでポイントとなるのは保険金の支払いなどではなく、資産運用への貢献にある。傘下の保険会社は、資本余力が手厚く、それゆえ同業他社には真似することのできない、株式投資を中心にした資産運用を可能にしている。

バークシャー・ハサウェイは保険料として徴収されたコストゼロの資金を投資に回すことによって莫大な富を築いてきた。投資の巧拙が語られがちであるが、実はバフェットの運用の根幹は、この「コストゼロの資金をベースにしたビジネスモデル」にある。

バークシャーにおいて最も大きな価値を持つのは損害保険事業で、53年間にわたりバークシャーの中核を担ってきた。当社の保険会社ファミリーは、保険分野では他に類を見ない存在だ。全体的に、バークシャーの保険会社は世界中のどの競合他社よりもはるかに多くの資本で運営されている。この財務力は、バークシャーが保険事業以外の事業から毎年受け取る巨額のキャッシュフローと相まって、当社の保険会社は、圧倒的多数の保険会社では実現不可能な株式を中心とした投資戦略を安全に実行することができる。

バークシャーは現在、1380億ドルの保険「フロート」を保有している。これは私たちのものではないが、債券、株式、または米国財務省証券などの現金同等物であっても、私たちが運用することができる。フロートは銀行預金と似たようなものである。バークシャーが保有する巨額の現金は、長年にわたって現在の水準に近い状態が続く可能性が高く、私たちにとってはコストがかからない。

バフェットは引き続き米国経済に強気の姿勢を維持している。昨年の年次総会においてコーラを飲みながら投資家の質問に答えたバフェットは「米国に逆らってかけてはいけない」と強調したが、今回の年次書簡においてもその姿勢を改めて示した。

アメリカには成功例がたくさんある。この国が誕生して以来、アイデアと野心を持った個人が、ほんのわずかな資本金で、新しいものを創造したり、古いもので顧客の体験を向上させたりして、夢を超えた成功を収めてきた。今日、多くの人々が世界中で同じような奇跡を起こし、全人類に利益をもたらす繁栄の広がりを生み出している。しかし、232年という短い歴史の中で、アメリカのように人間の可能性を解き放つインキュベーターは存在していない。多少の中断はあったものの、アメリカの経済発展は目を見張るものがある。

その進歩はゆっくりとしたもので、むらがあり、しばしば落胆することがある。しかし、私たちは前進してきたし、今後も前進を続けるだろう。私たちの揺るぎない結論は「アメリカの成長に逆らって賭けてはならない」である。

投資に損失はつきものだ。投資で損失を出したとしても、早めに見切って損失を限定的なものにとどめるという「見切り千両、損切り万両」をウォーレン・バフェットは実践している。バイ・アンド・ホールドという運だけの長期投資家ではないことが、バフェットの売買した銘柄の履歴をみると浮かび上がってくるのである。

3月17日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

3月17日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、永倉弘昭さん(楽天証券常務執行役員)をゲストにお招きして、「市場の総点検」・「米国のインフレ指標は改竄されている!?」・「レイ・ダリオ、ジェフリー・ガンドラック 、ビル・グロースの見方」・「FRBの派閥抗争と追加緩和の手段」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

3月17日: 楽天証券PRESENTS 先取りマーケットレビュー

3月17日: 楽天証券PRESENTS 先取りマーケットレビュー

3月17日: 楽天証券PRESENTS 先取りマーケットレビュー

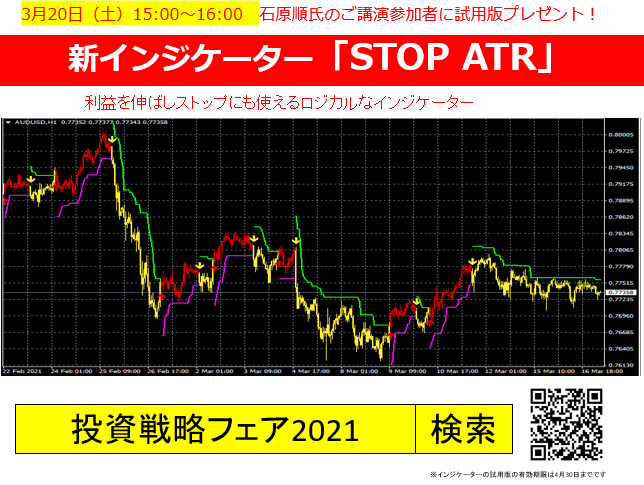

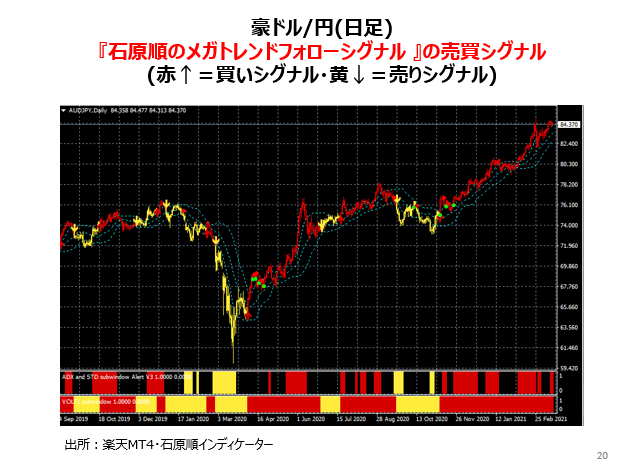

3月20日(土)投資戦略フェアEXPO2021「石原順講演」

3月20日(土)の投資戦略フェア(オンライン)で、15:00~16:00の1時間講演します。(提供:楽天証券)

石原順講演参加特典としてMT4のインジケーター「STOP ATR」の試用版(楽天MT4限定)をプレゼントします。ぜひ、ご参加ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。