日本株に潜むリスクを知る

今回は、着実な資産形成をするにあたって、なぜ「グローバル投資」を考えるべきなのか、その意義と効果について、解説したいと思います。

今、中長期の視点で資産形成を検討していく上で、何が必要でしょうか。それは「国内でのみ資産を運用するリスク」を考慮することです。

総人口が8年連続で減少している日本の人口動態(総務省発表)は、「少子高齢化」の急激な進展を示しています。つまり、国内消費の減退が予想されるなか、日本経済に高い成長が期待しにくいということになります。

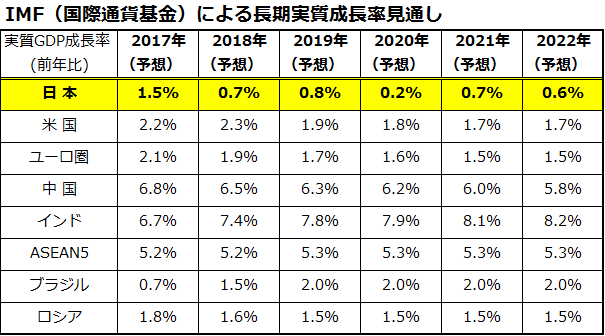

図表1は、2022年までの主要国(地域)における実質GDP成長率を一覧にしたものです(IMF長期予想)。ここに示されているように、残念ながら日本は主要国のなかで「最も低成長」が見込まれている国です。

グローバルグロース(世界経済成長)を背景とした外需拡大が、経済成長を下支えることは期待できても、(インバウンド需要を除いた)内需の伸び悩みに直面している厳しい現実に向き合うと、日本経済の先行きを楽観視できません。

それでは、具体的に日本株と外国株のパフォーマンス実態を見ていきましょう。

図表1:日本の低成長観測(IMFの実質成長率見通し)

長期的リターンは外国株が圧倒

まず、長期の市場実績を振り返ると、外国株式(日本を除く世界株式)のリターンが、日本株式のリターンを圧倒してきたことが知られています。

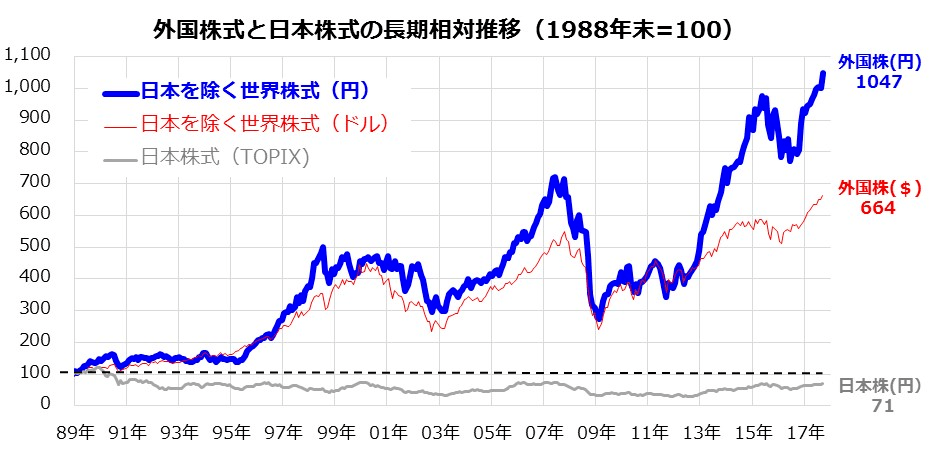

たとえば、約30年前(1988年末=100)を起点にしたパフォーマンス(円換算)を比較してみると、日本株式(TOPIX)がいまだ29%下落した水準であるのに対し、外国株は10倍以上に成長してきたことがわかります(図表2)。

この間のリターンを年率換算してみると、外国株(円)は9.9%、外国株(ドル)は7.7%でした。リスク(リターンのブレ)があったぶん、相応のリターンが享受できたということです。つまり、「日本株だけに投資するより、外国株にも投資したほうが有利だった」ことを実証しています。

実際、1988年末の日経平均は3万159円でしたが、現在の日経平均はいまだに約3割も下落しています。

一方、米国市場のダウ工業株平均は、1988年末で2,168ドルが、現在は2万2,405ドルと約933%上昇、約10.3倍に成長してきました(2017年9月末現在)。

図表2:外国株の長期市場実績は日本株を大きく凌駕

外国株優勢の背景には「成長期待の優位」がある

長期にわたる外国株の優位は、長期的な経済成長の裏づけがあってこそだったと考えています。

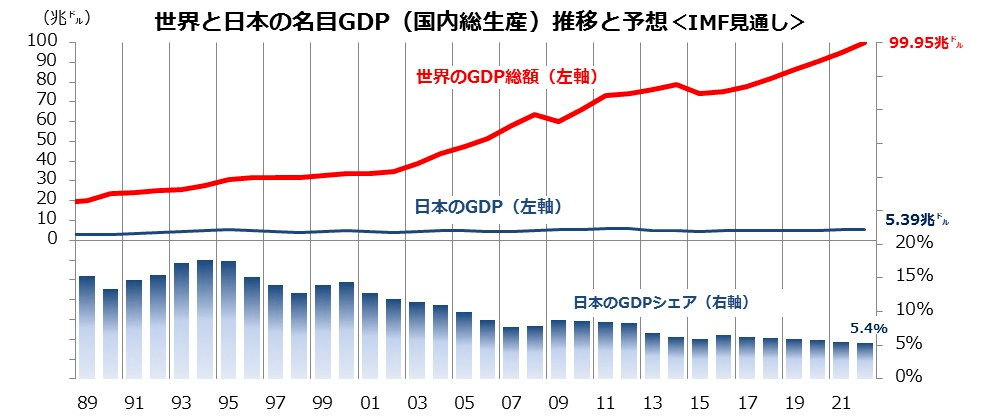

図表3は、IMF(国際通貨基金)が調査している、世界の名目GDP(国内総生産)総額と日本の名目GDPの実績と予想を示し、世界全体と日本の成長トレンドを比較したものです。

着実に成長を続けてきた世界経済のなかで、日本の成長率は低迷し続けてきた事実が浮き彫りになっています。

日本では、1990年代以降の金融不況、デフレ不況、円高不況などで経済が伸び悩んだ時期が長く、「世界全体に占める日本のGDPシェア(ウエイト)」は低下傾向をたどってきました。実際、1994年に「世界のGDPに占める日本のウエイト」は約17%にまで増加しましたが、その後は低下トレンドをたどり、2022年には5.4%まで低下する見込みです(IMF長期予想)。

株式が「成長期待」を映す有価証券であるという前提に立てば、外国株に対する日本の劣勢は明らかと言えそうです。

図表3:名目GDPの実績と予想(内外比較)

「為替の変動は不利になる」とは限らない

ところで、外国株式への投資を考える上で、避けて通れない課題のひとつに「為替リスク」が挙げられます。円から見た外貨の変動リスク(為替差損や為替差益)は、外国株式の円換算リターンに影響を与えやすいからです。

確かに、過去の市場実績を振り返ると、外国株式が現地通貨ベースで上昇しても、外貨の対円相場が下落(円が上昇)した場合、時期や期間によっては円換算リターンが縮小、あるいはマイナスになってしまうこともありました。とはいえ、今後も円高となるのか否かは不明です。実際、2012年末以降の「アベノミクス相場」では、ドル円相場は、2012年末時の86.75円から、現在の112円程度まで、円安となってきました。

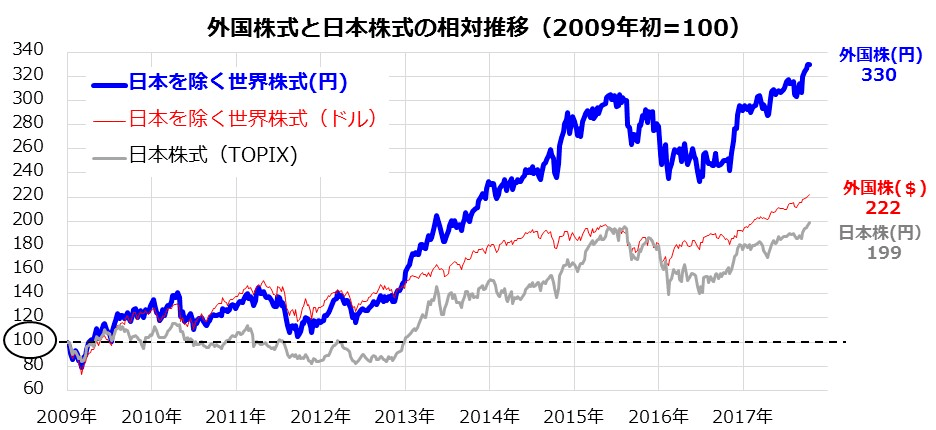

図表4は、2009年初来の外国株と日本株のパフォーマンスを比較したものです。

特に、2012年末以降の「アベノミクス相場」で比較すると、外国株の円換算パフォーマンスがドルベースの指数を上回ってきたことがわかります。株式のリスク(リターンのブレ)に、為替のリスクが影響を与える局面は今後も見られそうですが、中期・長期の視点で外国株(円)が日本株に対し優勢だった事実には注目したいと思います。

図表4:2013年以降は円安基調が追い風に

「国際分散投資」はリスク分散の決め手

世界各国では、経済・金融情勢、政治動向、地政学リスクとその影響度が微妙に異なることが多く、それぞれ株価や金利が異なる動きを示すことがあります。そこで、海外に幅広く資産を分散することで、特定の国の相場変動に対して、一定のリスク低減効果が期待できると考えています。

資産形成における株式投資を考えるにあたっては、「グローバルに視野を広げた分散投資を実践する」という姿勢がいっそう大事になると思います。

本レポートでは、インデックスファンドやETF(上場投信)を活用していくことで、初心者でも簡単に実現できる国際分散投資を解説していきます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。