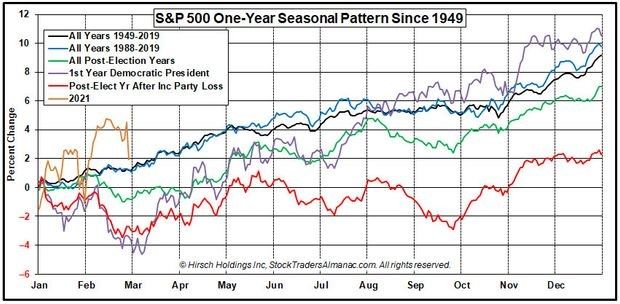

3月はライオンのように荒々しい天気で始まる?

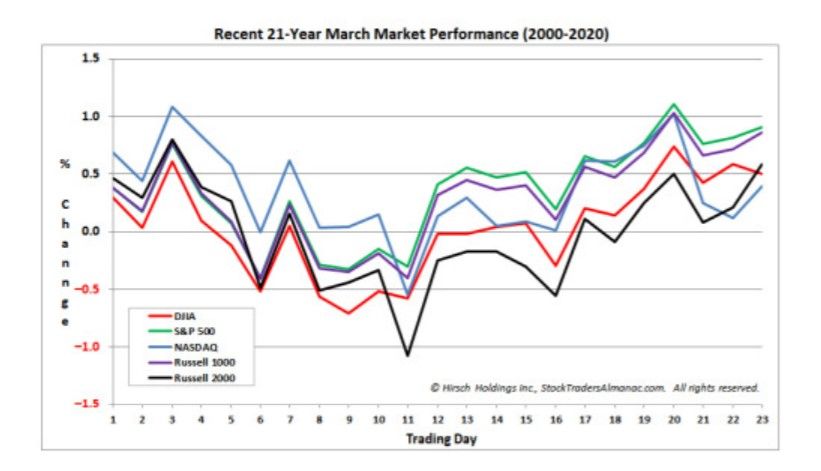

日本においても3月は季節の変わり目で荒れた天候になりやすいが、米国でも春は「March comes in like a lion, and goes out like a lamb(3月はライオンのように荒々しい気候で始まり、子羊のように穏やかな気候で終わる)」ということわざがあるように天気が変わりやすい。同様にマーケットも春は荒れやすい傾向を持っている。

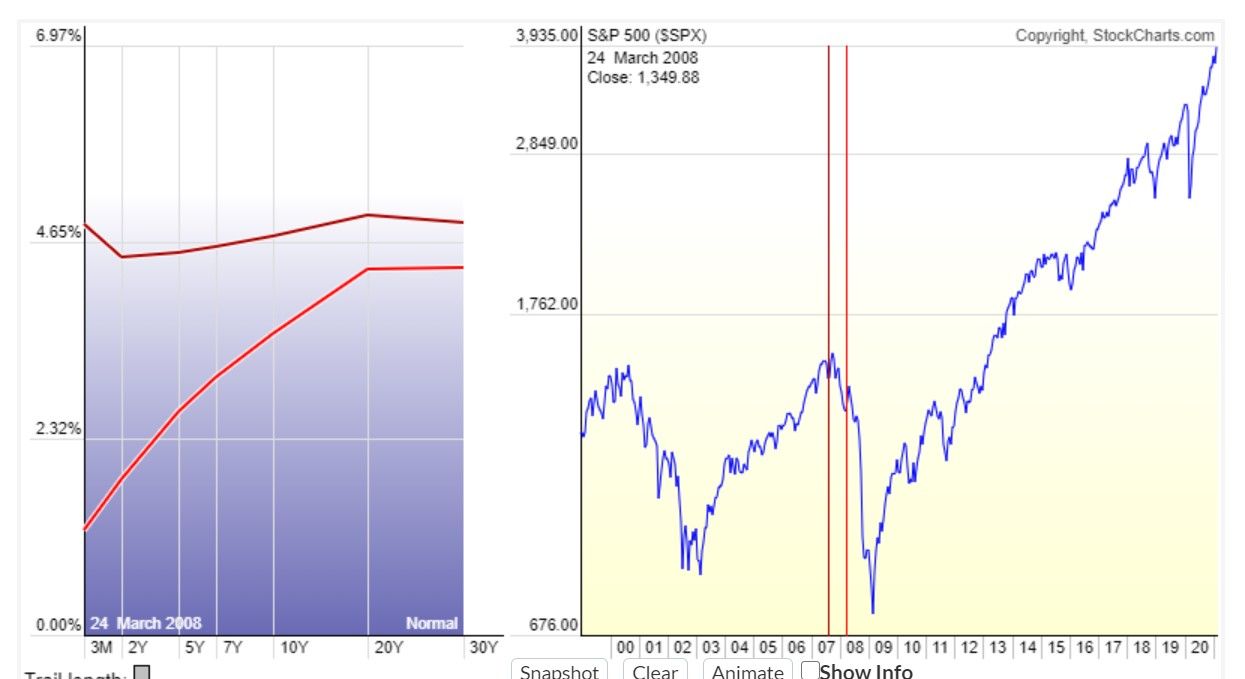

1949年以降のS&P500のシーズナリーパターン

出所:マーケットウォッチ

過去21年間の3月の米国株のパフォーマンス(2000~2020年)

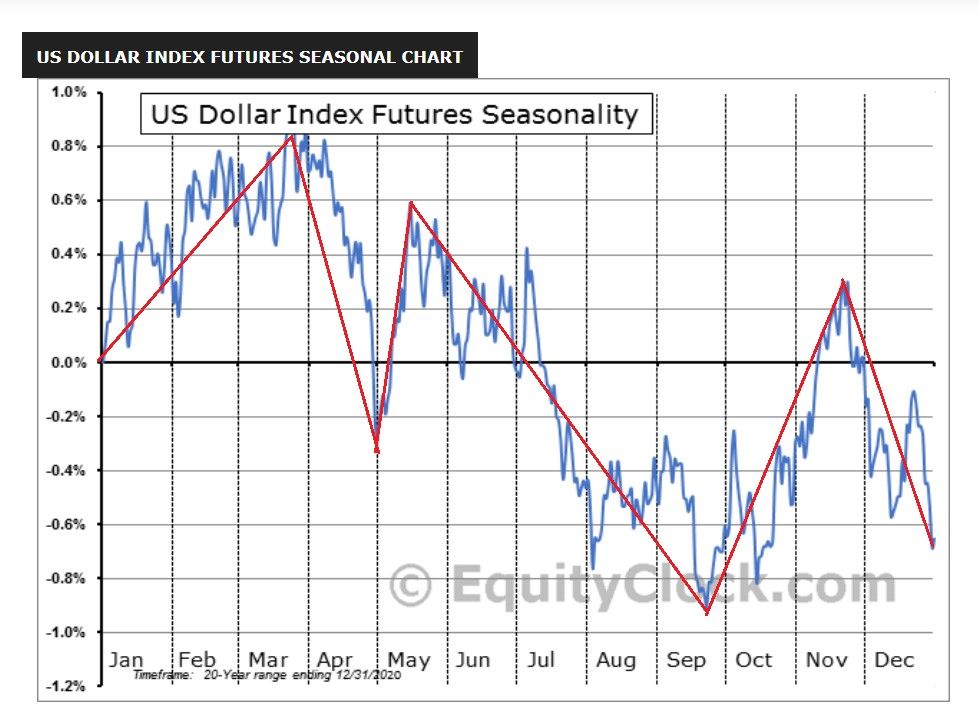

ドルインデックス先物のシーズナリーチャート

出所:エクイティクロック

市場をコントロールする中央銀行は神様か?

米議会下院は2月27日、1.9兆ドル(約200兆円)規模の追加の経済対策法案を可決した。この後、上院で法案が修正される可能性があるものの、バイデン大統領の提案をほぼ反映した内容となっており、政権は現在の失業者支援策の期限である今月14日までに成立を目指すとしている。

継続的な金融緩和政策に大盤振る舞いの財政が加わりインフレ懸念は日々高まっている。先月、CBO(米議会予算局)が明らかにした中期の財政見通しによると、2021会計年度(2020年10月~2021年9月)の財政赤字は2兆2,580億ドル(約240兆円)になる見通しだ。連邦政府の債務残高は28.5兆ドル(約3,000兆円)となり、過去最大を更新すると予測されている。このCBOの試算には今回下院で可決された1.9兆ドルのコロナ対策は含まれていないため、今回の法案が可決されれば財政赤字はさらに膨らむ。

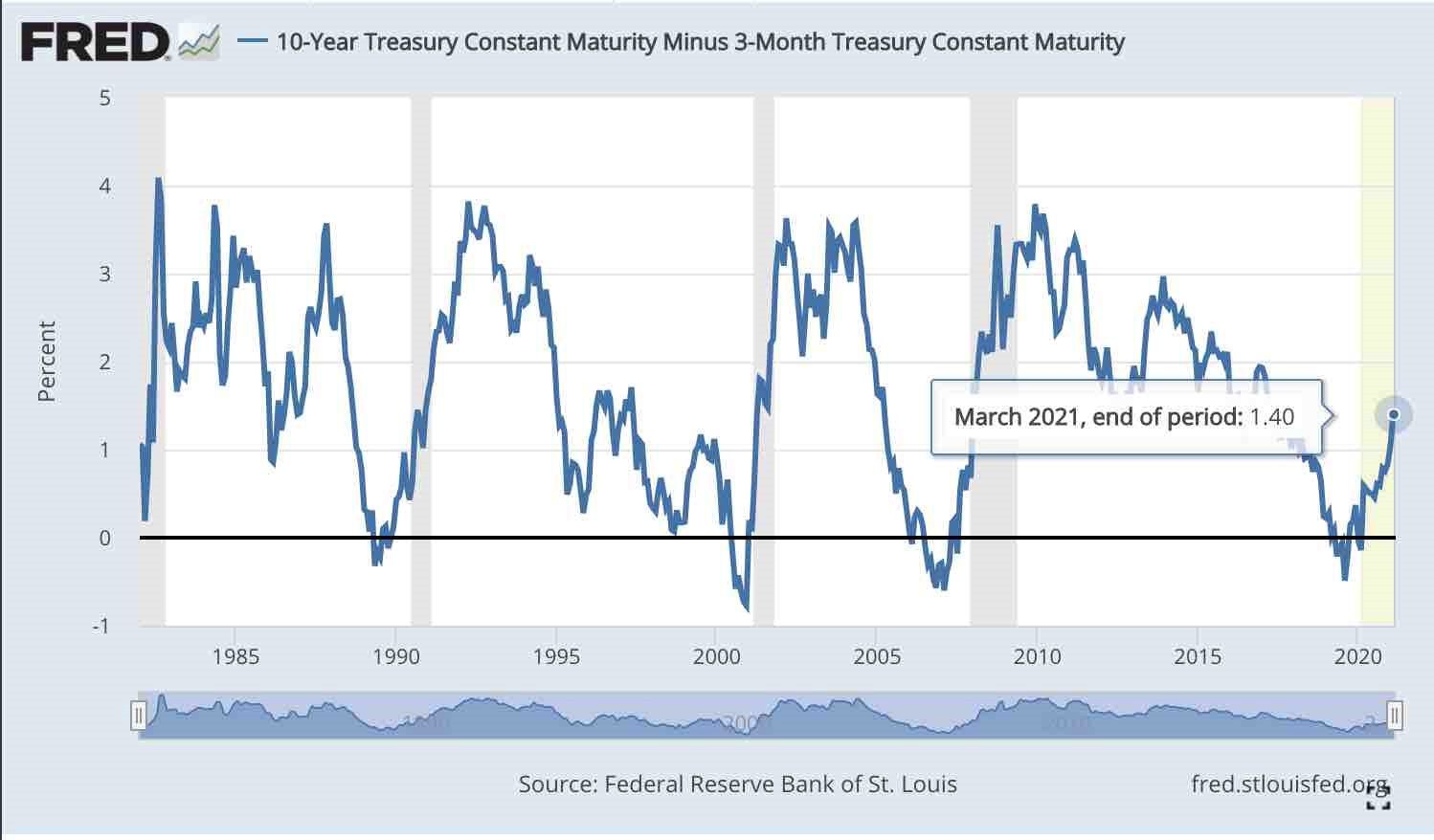

堅実で動かないと思われていた金利の急激な変化は、債券市場が株式市場に大混乱をもたらす可能性があることを投資家に改めて思い起こさせた。金利については、逆イールド(短期の金利が長期を上回る)になるとリセッション入りのシグナルとして警戒されるが、実際に相場が急落するきっかけとなるのは、金利差が縮小している状態から長期金利が上がり、金利差が開いてイールドカーブが立ってきた時である。金融危機(リーマンショック時)の相場急落時のイールドカーブを見てみると、金利差が拡大し、カーブが立ち上がっているのがお分かりいただけるであろう。

2007~2008年(金融危機時)のイールドカーブ

2019~2021年のイールドカーブ

現在、長期と短期の差が広がりつつある。2020年には逆イールドになった場面があったが、そこから反転しつつある。過去にも逆イールドから反転した後、マーケットのクラッシュが起きている。株式市場が大きく暴落した場合、為替市場のボラティリティももちろん大きくなる。

10年債利回りー3カ月債利回りの推移

世の中には、預金・株・債券・為替・コモディティ・不動産などいろんな金融商品があるが、これらはすべて同じものである。すべての金融商品の値段は<キャッシュフローの集合体の現在価値>、簡単に言うとすべて<債券>に置き換えられるからだ。

例えば、ドル/円レートは米国の国債と日本の国債の交換、株式は償還期限のない債券である。不動産価格も収益還元法という利回りで決まる。要するにこの世のすべての金融商品は<金利>というファクターでみるとすべて同等に扱えるのである。このメカニズムが理解できないと、現在はドルを買うタイミングなのか、株を買うタイミングなのか、コモディティを買うタイミングなのか、あるいはその商品が割高なのか割安なのかが見えてこない。

将来の価値から金利などを割り引くことにより、いま手にした場合の価値を導き出すという考え方を現在価値という。金融商品を購入検討する際に、現在価値を算定し、実際の価格と比較することが必要であろう。

「私たちは、中央銀行が経済をコントロールし、危機を好きなように止めることができると信じて自己満足に陥ってきた。これは危険な誤びゅうである。急激なインフレが発生すれば、中央銀行は最終的に利上げを余儀なくされ、過大なレバレッジをかけてゾンビ化した企業や、債務超過でゾンビ化した欧州諸国はほぼ確実に倒されるだろう。金融市場の完全な混乱は、世界が不況か恐慌に陥るのは明らかだ」と、ヌリエル・ルービニは述べているが、われわれが注意すべきは金利の上昇よりも、その上昇スピードであろう。

「相場の大天井付近では、投資家は極めて楽観的となる。ここ1~2年のほとんどで値を上げたのをみているからだ。その間に目撃された反落は通常、短期的である。厳しい反落があったときでさえ、相場はすぐに戻し、さらに一段高となるのが常だ。大天井では、楽観主義者が王となり、投機家が暴れまわり、株価収益率が高くなり、流動性が干上がってしまう。そうなれば、金利のわずかな上昇をきっかけに弱気相場が引き起こされやすくなる」(マーティン・ツバイク)

2つのハイパーインフレとインフレ危機が顕在化するための2つの「前提条件」

制御不能なインフレの例として取り沙汰されるのは、1920年代初頭のワイマール共和国のハイパーインフレと1990年代初頭のロシアのインフレ危機の2つがある。米国では前述のように財政も金融もアクセル全開となっており、市中に流通する貨幣量は、1年間で26%も増加しており、これは1943年以降で最大の年間増加率となっている。

賢者は歴史に学ぶ。そして歴史は全く同じようには繰り返さないが韻を踏む。原因が何であれ、流通する貨幣の急速な増加と生産能力の低下の組み合わせが、荒れ狂うようなインフレの前提条件となっている。心配なことに、現在、これらの前提条件が満たされていると言う。ゼロヘッジの記事「Is Hyperinflation In The Horizon?(ハイパーインフレの兆しはあるのか?)」から、一部抜粋しつつ過去のハイパーインフレの歴史を簡単に振り返っておこう。

2つのハイパーインフレ

ドイツのワイマールは、第一次世界大戦での敗北によって、不可能なレベルの戦争賠償金を負担することを強いられた。同様に、1980年代末のソビエト連邦の崩壊により、ロシアは計画経済を維持するために必死に借金をしていたソ連末期の膨大な対外債務を抱えることになる。

それぞれの政府は、圧倒的な国家債務と深刻な改革を必要としている産業基盤に直面していたが、両国政府は、痛みを伴う改革やデフォルトの可能性を避けるために、財政赤字をマネタイゼーションすることで国の需要と生産を維持しようとすることを決定した。

財政赤字によって両政府とも高い雇用水準を支えていた。ワイマールでは失業率は4%以下で推移、ロシアでは1992年から1998年の間に1.1~2.6%の間で推移していた。しかし、労働生産性は劇的に低下していた。

その結果:暴走するインフレ

インフレは、その時々によって高いものから極端なものまで様々あった。ロシアでは、毎月の消費者物価が300%近く上昇した時期もあったが、1992年1月から1995年7月までの月平均インフレ率は21%前後にとどまった。

ドイツのワイマールでは、毎月の物価上昇率が50%を超えたと定義されるハイパーインフレが本格化した後、1918年11月から1920年3月までの間に700%、1921年半ばから22年半ばまでの間に500%の上昇を経験した。

いずれの場合も社会的な反響は大きかった。ワイマール共和国のハイパーインフレは、ヒトラーや国家社会主義(「ナチス」)の台頭と結びついた。一方、ロシアでは、インフレが特に中産階級の所得に深刻なダメージを与えたことで、安定への要求が生まれ、ドイツと同様に、これらの不満は強力な指導者の出現によって抑えられた。

どちらの場合も、主な敗者は中産階級、年金生活者、職業に従事する人々であり、インフレによって購買力は低下した。一方、富裕層は金を含む貴金属を購入するなど、適切な代替金融投資を行い、高インフレを回避する手段を持っていた。

このように、赤字のマネタイゼーションは、本来助けることを目的としている人たちを最も痛めつける傾向がある。このことは、「雇用保証」や「赤字は問題ではない」といった考えが蔓延している今、まさに思い出すべき歴史であろう。

われわれは今どこにいるのか?

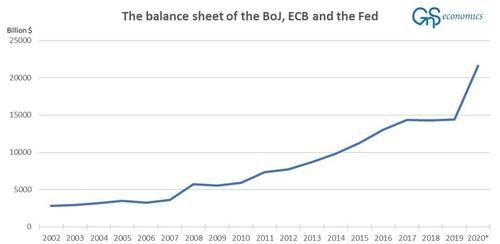

心配なことに、ワイマールや1990年代のロシアで極端なインフレを引き起こした条件のいくつかが浮かび上がってきている。一つは、中央銀行がQE(量的緩和)プログラムを10年以上にわたって実施しており、昨年のパンデミックの年には驚異的な増加を見せている。二つ目は、サプライチェーンの混乱が発生し始めており、これが生産能力を圧迫し始める可能性がある。これらはインフレ危機が顕在化するための2つの「前提条件」なのである。

日本銀行、ECB、FRBのバランスシート

数カ月後にはインフレの証拠が現れ始める可能性がある。インフレ期待は、米国などではまだやや低い水準にあるものの急速に上昇する可能性がある。

向こう5年間の期待インフレ率の推移

急速なインフレは大惨事を引き起こす

大量の貨幣が流通する中、「インフレに対する恐怖」に火をつけるのは、例えば米国の経済活動の改善などによって貨幣の流通速度が上昇することもある。インフレが突然急加速した場合、消費者や企業の間で過剰反応、ショックが起こり、インフレ期待値が大幅に、同時に上方に修正される可能性がある。中央銀行が経済をコントロールし、危機を「好きなように」止めることができると信じて自己満足に陥ってきた。

急激なインフレが発生すれば、中央銀行は最終的に利上げを余儀なくされ、過大なレバレッジをかけてゾンビ化した企業や債務超過でゾンビ化した欧州諸国は連鎖的に倒れるだろう。金融市場の完全な混乱によって世界が不況か恐慌に陥るのは明らかだ。

グレートリセット=圧縮された時間枠で世界経済をクラッシュさせようとする強烈なドライブは、デジタルゼロの中央銀行の貨幣を作り出すためのものである。現在、中央銀行は、何千億もの貯蓄された資本のコントロールを失いつつある。

世界は人為的につくられた流動性で溢れている。この流動性の恩恵を受けることができた人たちは笑いが止まらない状態だが、流動性がストップしてしまうと悲惨な状況に襲われることになる。

3月3日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

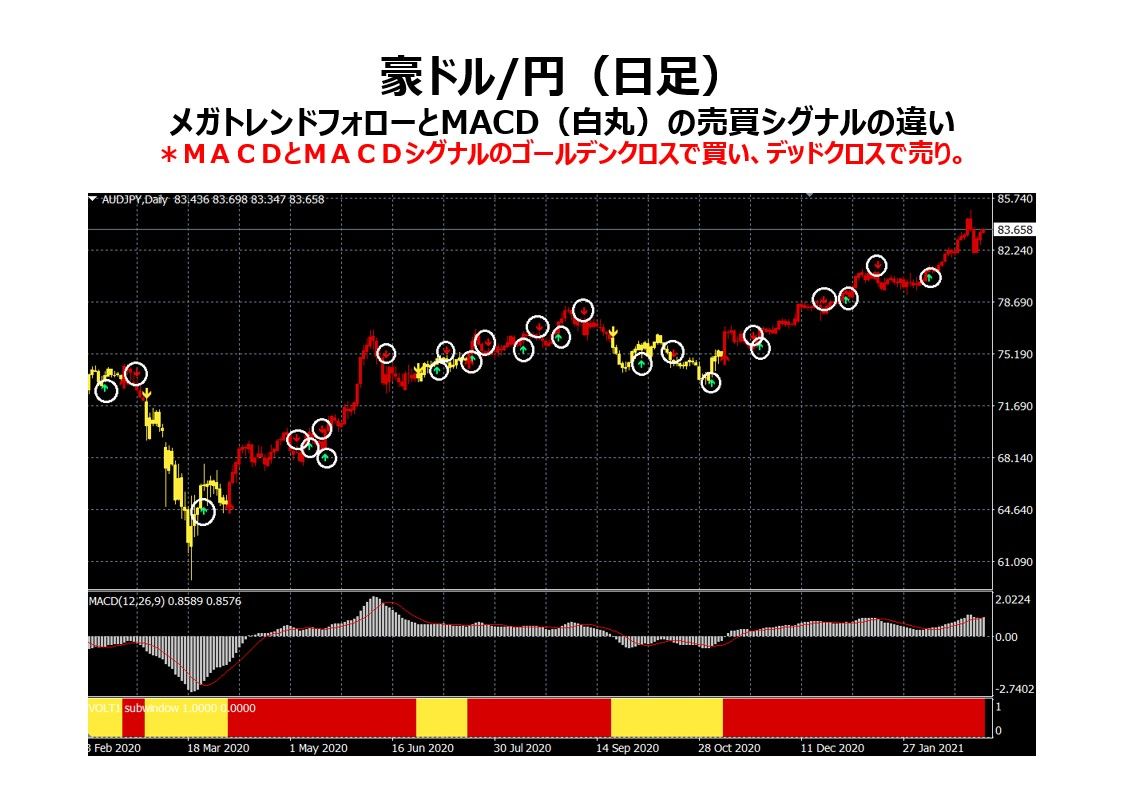

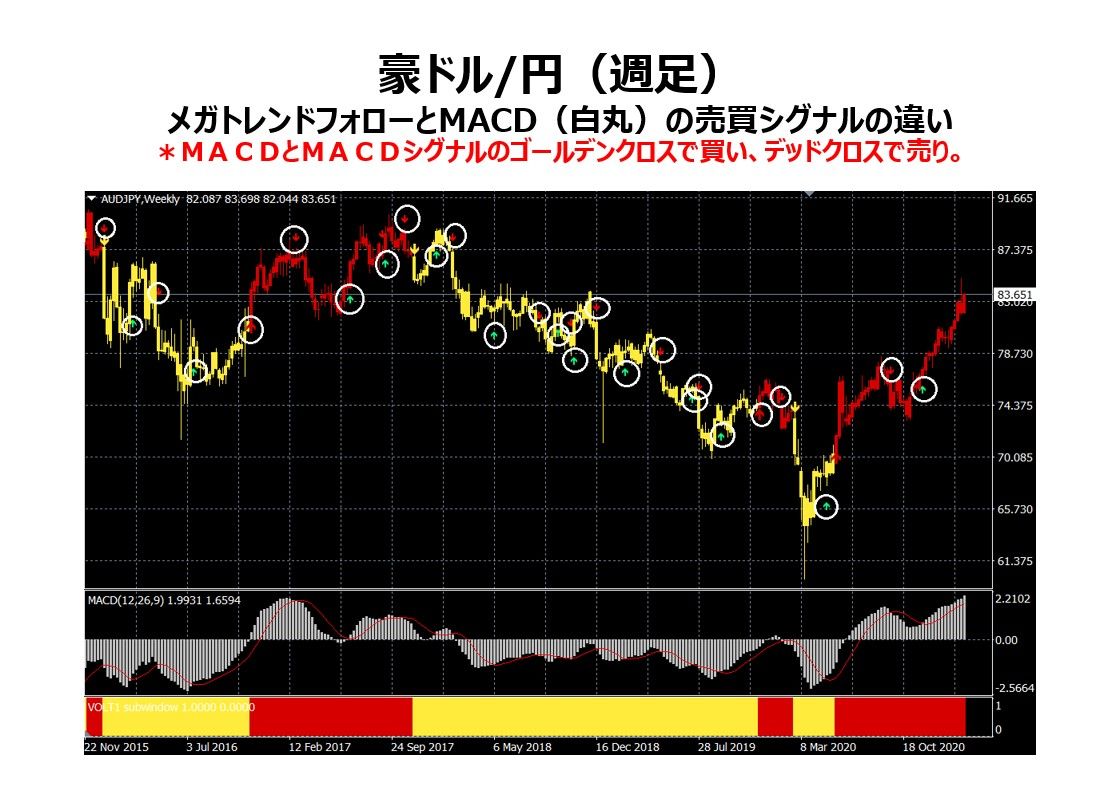

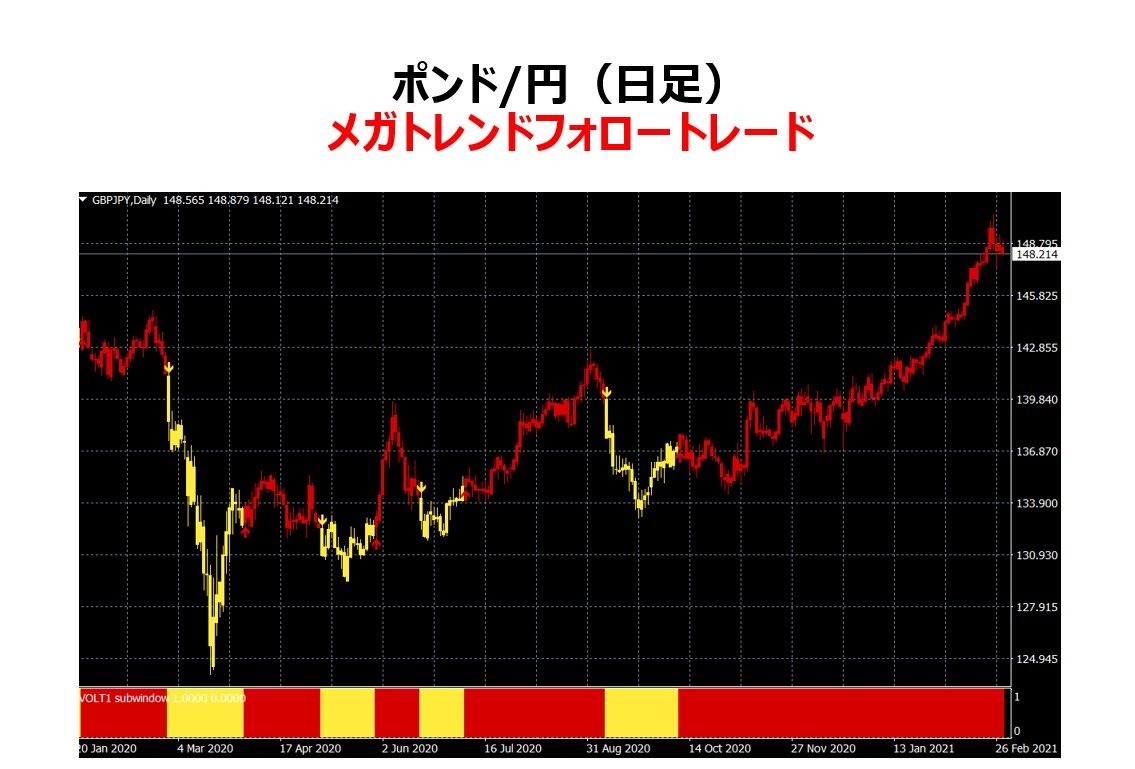

3月3日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、武田則孝さん(楽天証券FXディーリング部)をゲストにお招きして、「トレンドフォロー(順張り)の弱点をどう克服するか?」・「注目の通貨ペア」というテーマで話をしてみた。ぜひ、ご覧ください。

常に売りか買いかのポジションを持つ途転(ドテン)売買のシグナルから、ノイズ(ダマシ)を除去するのは本当に難しい。順張り(トレンドフォロー)というのは、相場が自分に不利な局面であっても続けていける「自分の売買システムに対する絶対的な確信」めいたものが必要となる。1980年代後半から、なんとか相場を打ちまかしてやろうと、ドテン売買の研究をしてきました。「メガトレンドフォロー」は実践で生き残ったシステムです。

「長期的に成功している投資家は、自由裁量トレーダーであれ、システムトレーダーであれ、例外なくシステマティックなトレーディング戦略を使っている」(ロバート・パルド)

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

3月3日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。