【今日のまとめ】

- スナップはイメージ(画像)を出発点としたSNSだ

- 消去をデフォルト化している

- ユーザー・エンゲージメントは高い

- 若年層に受けている

- ユーザーが広告とインタラクションする関係で訴求力が高い

- ユーザー当たり売上高の成長余地は大きい

- 費用構造はシンプルである

- 他社とはユーザー層が違うので競合は限定的

- スナップの広告訴求力の高さは他社にとって脅威となる

スナップ

スナップ(ティッカーシンボル:SNAP)は若者に人気のあるSNS(ソーシャル・ネットワーク・サービス)、スナップチャットを展開しています。

ツイッター(ティッカーシンボル:TWTR)やフェイスブック(ティッカーシンボル:FB)、そして現在はマイクロソフト(ティッカーシンボル:MSFT)の傘下に入っているリンクトインなどのSNSは、もともとテキストを中心としたサービスでした。

これに対しスナップチャットはイメージ(画像)を出発点としたSNSです。

これは文章を書くことが苦手なユーザーでも、気軽に写真をUPすることが出来るという意味で、「敷居の低い」サービスと言えます。

もともと写真は思い出を記憶するためのツールでした。しかしカメラが一眼レフのようなかさばるハードウェアからiPhoneに組み込まれたソフトウェアに進化したように、写真そのものの役割も記録という目的より、むしろ会話を促進するツールという色彩が濃くなりました。

だからコミュニケーションして終わった後、写真はすべて保存される必要は無くなったのです。

スナップチャットが「使い終わった写真は消去する」ということをデフォルト化したのは、そのような理由によります。

すぐに消去されるという前提であれば、写真写りを気にすることなく、どんどんスナップをUPすることが出来るので、心理的な敷居は、さらに低くなります。

従来のSNSに写真をUPすると、それが第三者により保存、転用されるなど、プライバシーの面でリスクを伴いました。消去をデフォルトとすることで、安心してスナップチャットを利用できるわけです。

ユーザー・エンゲージメント

このような工夫をした結果、スナップチャットのユーザーの6割が、毎日、スナップを撮り、送信しています。また一日平均18回、スナップチャットを見ます。一日平均の滞在時間は25~30分です。

つまりスナップチャットにハマっているユーザーは、とても頻繁にスナップチャットを利用しているということです。

その場合、重要なのは特定の友達との間で密度の高いコミュニケーションをすることであり、「たんにフォロワー数が多いことが良いことではない」という考え方を同社は持っています。この点に関しては、日本のLINE(ティッカーシンボル:LN)の価値観に近いとも言えるでしょう。

市場機会

2016年の世界の広告市場は調査会社IDCの調べによると6,520億ドル市場でした。これが2020年までに7,670億ドルに拡大すると見られています。

その中でモバイル広告市場は最も急成長しており、2016年の660億ドルから2020年には1,960億ドルへと拡大すると予想されています。

スナップチャットのユーザーは13歳から34歳が中心です。

調査会社ニールセンによると過去5年で、18歳~24歳のTV視聴時間は-35%でした。同様に25歳~34歳では-24%でした。これは若者のテレビ離れが起きていることを示唆しています。

すると広告主はテレビが失いつつある若者を中心とした視聴者層を追いかけて、広告予算をスナップなどの新しいメディアへシフトしなければいけないのです。

スナップの広告戦略

スナップチャットの広告は2015年半ばから実装されました。「スナップ・アド」では、スマートフォンのスクリーン全体を使った、縦型広告、かつ「音声あり」を標準としています。60%の広告が音声ONで視聴されています。

「アタッチメント」は、広告を見たユーザーが、それにリアクション(反応)することを可能にする機能です。

また「スポンサード・レンゼズ」はユーザーが自分の写真にそれを重ねるなどの方法で、インタラクティブに広告を楽しむことを可能にします。

広告の出稿者に対する利便性の確保という点では、プログラマティック・アド・バイング機能を提供しています。

これまでのところ、広告主の反応はすこぶる良いです。

特にユーザーが「スポンサード・レンゼズ」などを通じて、積極的に広告に関与しながらスナップチャットを楽しむので、広告の訴求力が大きいです。

スナップの経営尺度

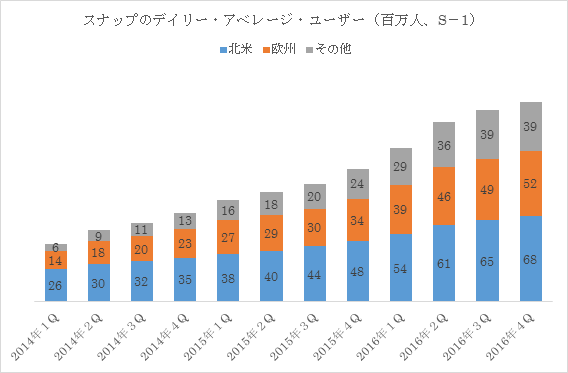

スナップのデイリー・アベレージ・ユーザー(DAU)は2014年第4四半期の7,100万人から2016年第4四半期の1.58億人へと増加しています。

スナップチャットは、イメージというコンテンツの特徴から、ブロードバンド・ワイヤレス・ネットワークが普及している地域で最も利用しやすいです。このため同社のユーザーは都市部が多いです。

スナップは世界のトップ10広告市場に焦点を当てて営業展開しています。これらの10市場で世界の広告支出の70%をカバーしています。

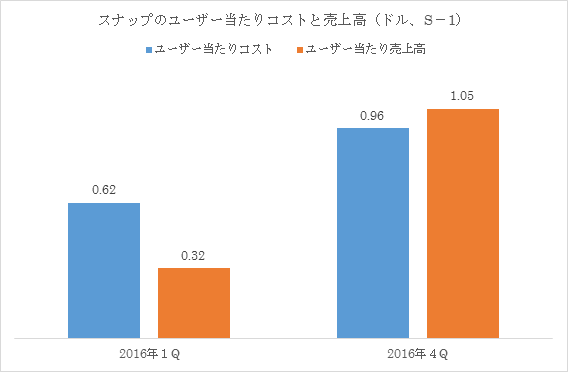

同社の売上高は2015年が5,900万ドル、2016年が4.04億ドルでした。ARPU(=ユーザー当たり売上高)は2015年第4四半期が31¢、2016年第4四半期が$1.05となっています。

また北米ARPUは2015年第4四半期が65¢、2016年第4四半期が$2.15でした。

比較のためにフェイスブックの北米ARPUを見ると、2016年第4四半期は$19.81でした。つまりスナップの場合、まだまだ成長余地があると思われます。

これまでのところ売上高成長は全てボリューム増から来ており、広告単価の値上げはしていません。

スナップの費用構造

次にスナップの営業費用を見ると、同社の場合、外部企業にデータセンターの運営を委託している関係で、インフラコスト、周波数帯域の確保、ストレージなどは全てアウトソースしています。これはそれらを使った分だけ費用が発生することを意味します。

スナップチャットはピーク時にユーザーが集中するので、それに合わせて余裕を持たせた自社インフラを備えるのは非効率的です。しかも今、急成長しているので、もし設備投資を自前でやるとすれば、プランニングは困難を極めます。

同社が運営の全てを外部委託する理由は、そのような理由によります。

このことは言い換えれば、同社は資本リスクを取らない選択をしていることを意味します。

インフラストラクチャ・コストは損益計算書の中ですべて費用として計上されるので、設備投資額は四半期ごとにわずか1,700万ドル前後でしかありません。するとグロスマージンはユーザー当たり売上高に占めるユーザー当たりコストによって決定されます。

2016年第1四半期は-94%、2016年第4四半期は8.6%ということになります。

他社への影響

さて、スナップの登場が他社に与える影響ですが、まずスナップは13歳から34歳という若者がユーザーの中心であり、フェイスブックやツイッターが中高年を中心としているのと棲み分けが出来ています。その意味では競争は限定的かもしれません。

つぎに広告の訴求力ですが、スナップは「スポンサード・レンゼズ」に代表される、インタラクティブな広告に力を入れている分、訴求力が強いと思います。これはライバル各社にとって脅威となる可能性があります。

その反面、奇抜な新サービスがユーザーから飽きられると、広告の訴求力を取り戻すため、新しいエンゲージメントの仕方を考えなくてはいけなくなると予想されます。つまり「広告売上高は、ある程度、新サービスの関数になる」という見方も出来るのです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。