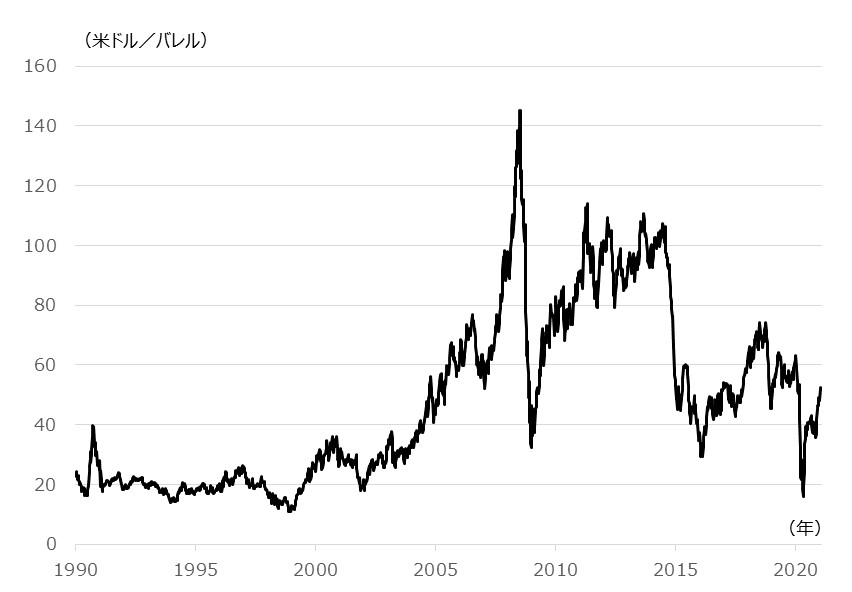

1.リーマンショック以降の原油相場:2008年夏をピークに右肩下がり

「エネルギー資源」セクターの株価に多大な影響を与えると思われる原油相場は、リーマンショック以降、過去10年にわたっておおむね右肩下がりで推移してきました。

WTI原油スポット価格で見ると、リーマンショック前の2008年夏には140米ドル/バレル程度に急騰していたものの、その後は徐々に上値を切り下げ、コロナショックに見舞われた昨年4月頃には一時20米ドル割れまで下落し(WTI先物価格は瞬間的にマイナス価格に沈む!)、2000年代初頭の水準に実に20年ぶりに並びました。

その後、昨年半ば以降は、コロナショックからいち早く経済が立ち直っている中国などの需要回復期待や、主要産油国による協調減産で需給バランスが改善することへの期待によって、原油相場は急回復しています。

図表1:WTI原油スポット価格の推移

期間:1990年1月5日~2021年1月22日、週次

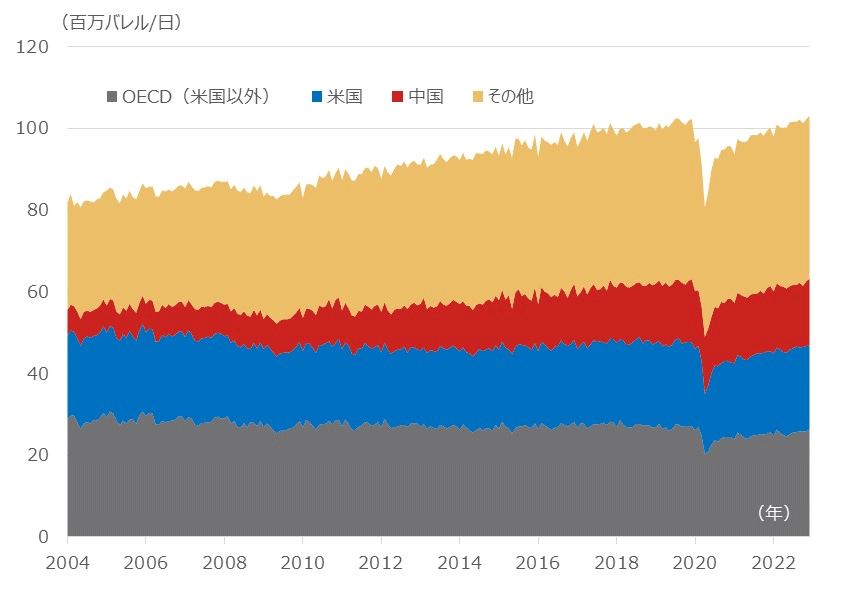

2.世界の原油消費量は増加基調だが:21世紀の原油需要をけん引してきた中国がスローダウン

EIA(米エネルギー省エネルギー情報局)によれば、2004年からコロナショック前の2019年までの15年間で世界の原油需要量は年率+1.4%程度の速度で成長してきたようです。

しかし、世界中で満遍なく需要が伸びてきたわけではなく、先進国であるOECD(経済協力開発機構)加盟諸国は年率▲0.4%の需要減だった一方、中国が年率+5.7%と高成長し、世界の原油需要をけん引してきました。

しかし、2020年のコロナショックを経た2019~2022年の需要成長見通しは、OECD加盟諸国が年率▲1.8%と、さらにマイナス度合いを深め、中国も年率+1.9%の成長に大きくスローダウン、その他新興国などもほぼ横ばいで、世界全体でゼロ成長となる見通しです。

図表2:世界の原油消費量(日量)の推移

※期間:2004年1月~2022年12月、月次

※米エネルギー省エネルギー情報局の統計に基づく、予想を含む

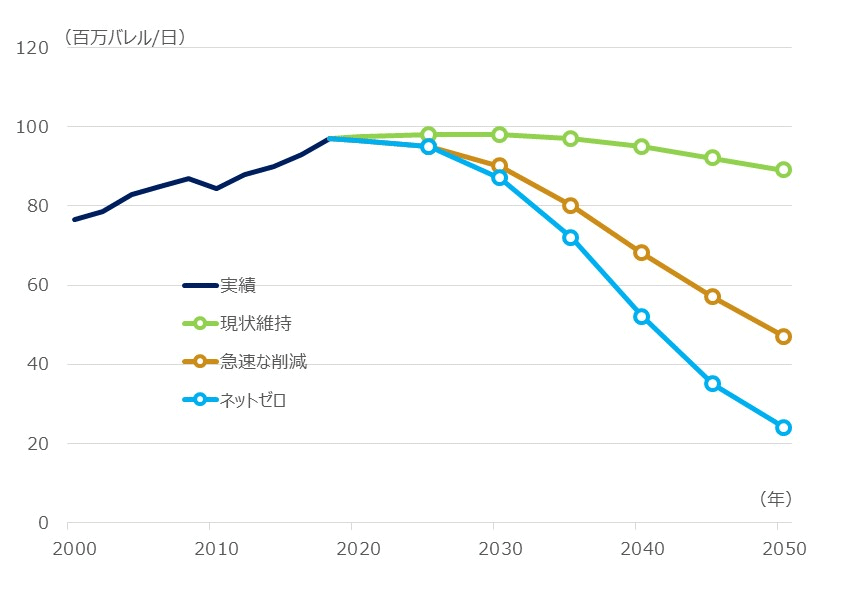

3.中長期的な原油消費の行方:世界の脱炭素社会化が原油市場を直撃

図表3は英オイルメジャーのBP社が予測する今後の原油消費量の推移です。地球温暖化対策として、世界が二酸化炭素排出量を削減する「脱炭素社会」へかじを切ってきたことはよく知られているとおりです。

欧州諸国が先陣を切っていたのですが、中国も新エネ車(電気自動車やハイブリッド車)推進を強力に進めており、日本も2050年に向けて二酸化炭素排出量をネットゼロとする方針を打ち出しています。米国でもバイデン新政権はパリ協定への復帰など、環境問題に再び取り組む方向で動くと思われます。

英BP社の予測によれば、世界が本当に二酸化炭素排出量を「ネットゼロ」にまで削減することに成功すれば、2050年頃の原油消費量は現状の20%程度に落ち込み、「ネットゼロ」でなくても急速な削減に成功すれば半分になるようです。

原油相場の低迷はこうした近未来社会を織り込み始めたものであると思われ、かなり厳しい相場環境が想定できると思います。今後2~3年間はコロナ終息による需要回復が期待でき、エネルギー関連セクターのリバウンドが期待できるでしょう。

しかし、近未来の厳しい予想図を考えると、相場の頭は重たく、戻り売りが長期的に続くのではないかと考えています。

図表3: 英BP社が予想する二酸化炭素排出量別の世界の原油消費量の推移

※期間:2000年~2050年(実績は2年ごと、予想は5年ごと)

※英BP社の"Energy Outlook 2020 edition"より

記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

<関連銘柄>

NEXT FUNDS エネルギー資源(TOPIX-17)上場投信(証券コード:1618)

NEXT FUNDS NOMURA原油インデックス連動型上場投信(証券コード:1699)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。