※本記事は2017年6月6日に公開したものです。

傾向として、高齢者の方が金融資産の保有残高が大きい。従って、金融業界各社は、高齢者のニーズに合った商品・サービスを供給し、ビジネスを拡大したいと考えて、日々努力を傾けている。

ここで一つの問題は、金融業界の努力の方向と、高齢者にとって適切な金融商品・サービスの利用法との間に深刻なずれがあることだ。

世間的には「高齢者向け」だとされている商品(やサービス)の多くが、高齢者にとって不適切であるばかりか、全ての年齢層の人々にとっても良いものではない。単に、高齢者に売りやすいというだけの商品だ。

本稿では、特に高齢者が陥りやすいお金の運用上の誤りと、これに関連する注意点について、ポイントを4つに絞って述べてみたい。

掲載媒体がネット証券のホームページである関係上、本連載の読者には、高齢者と呼ぶにはまだまだ若い方が多いのではないかとも思うが、ご両親をはじめとするご家族、さらにご親戚の高齢者の方に、以下のポイントについて注意してあげて欲しい。そして、もちろん、皆様も遠からず高齢になるので、何が大事なのかを頭の片隅に置いておいて欲しい。

「適切なリスク」の大きさは高齢でも“案外”変わらない

さて、わざわざ「高齢者の運用」をテーマに設定しておいて言うのも気が引けるが、高齢であるということ自体は適切な運用方法に対して大きな影響を持たない。

個人投資家の資金サイズと取引コストを考えると、2、3年以上の運用期間がある場合、今後運用する期間がせいぜい向こう5年程度なのか、30年、40年とあるのかという条件の違いは、最適な運用方法に対して大きな影響力を持たない。どちらの場合も、当面2、3年について良さそうな運用を積み重ねて行くといい。

特に、リスクを取る資産の内訳について何が最適なのかは殆ど同じ筈であり、異なるのは、運用資金全体の額と、リスクを取る資産に振り向ける金額の違いだけだ。「リスクに対するリターンが最も効率的な組み合わせ」があれば、老若男女、資産額の大小を問わず、「それ!」がいいと思う筈だ。

問題は、リスク資産で運用する「額」の大小が(注;ここでは「比率」と言っていないことに注意)年齢でどのような影響を受けるかだ。

大方の通念上は、株式などのリスク資産で運用する「比率」は、若者の方が大きく、高齢になると徐々に引き下げることが適切だというものであろう。

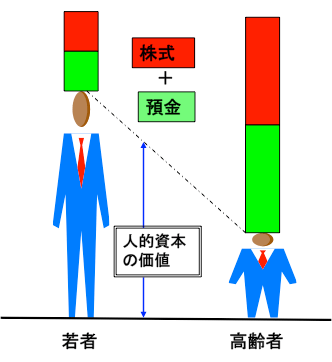

この点に関する事情は、金融資産と人的資本とを合わせて考えた以下の図を見て考えて頂くのが分かりやすかろう。それぞれが保有する金融資産を半分ずつ株式と預金に振り分けてみた。

老若の人的資本と金融資産

人的資本とは、個人の将来の稼ぎを割引現在価値にして合計した、いわば「個人の株価」のような概念であり、当面同じくらいの稼ぎの能力であれば、若い人の方が稼げる期間が長い分大きくなる。一方、保有する金融資産の額は高齢者の方が大きい場合が多かろう。こうした典型的なケースを考えると、金融資産の半分の株式を持つことの、資産全体(金融資産+人的資本)に対するリスク上のインパクトは、高齢者の方が大きいことが分かる。

しかし、個人によって同じ年齢でも人的資本の大きさが異なるし、保有する金融資産の額も異なるのであって、金融資産の中で保有するリスク資産の量は、「比率」で考えるのではなく、個人個人が「額」で決めることが適切だ。

また、別の要素として、高齢者は、人的資本が小さい代わりに、将来支払わなければならい金額の現在価値(いわば「人的負債」)の価値も小さいので、総資産の中でのリスク資産保有(先の図では株式保有)のインパクトが、将来のお金の必要性に対して、必ずしも大きいわけではない。

ここで議論の前提として重要な点が2つある。

- 年齢によって適切なリスク資産の保有額は個人によって様々であり、高齢者の場合に必ずしも小さい訳ではない。

- リスク資産運用の内訳は、リスクの大小、もちろん年齢の大小によって異なると考えるのはおかしい。なぜなら、誰でも非効率的な運用は嫌いだからだ。

つまり、少なくとも必要十分な判断力を備えている人の場合、高齢になったからといってポートフォリオにまで歳を取らせる必要はない、という結論になる。

インカムゲインに拘るのは「悪手」

高齢者の運用というと、利息・配当・分配金といったインカム収入に拘る人が少なくないし、金融商品の売り手側にも、インカム収入を強調して高齢者に金融商品を販売しようとする傾向がある。毎月分配型の投資信託が典型だ。

しかし、そもそも運用の意思決定にあっては、インカムゲインを特別視するのではなく、キャピタルゲインを(キャピタルロスの場合も)合わせた総合的な損得で考えるべきであり、これは動かしようのない原則だ。

また、利回りがプラスの場合(マイナスなら運用する意味が疑問だが)頻繁な分配は課税タイミングが早まる分算術的に損だし、率直に言って、頻繁に分配金を支払っている運用商品は手数料の高い劣悪なものが殆どだ。ちなみに、筆者は、運用資産額に対して一年間にかかる手数料が、0.5%以下なら「一応悪くない運用商品」、年率1%以上なら「劣悪な運用商品」と呼ぶことにしたいと思っている。その中間はグレーゾーンだが、どんな投資家も、0.5%以下を目指すべきだと考えている。100万円の運用に対して、支払っていい費用は年間5千円迄だ。

そうは言っても、リテールの窓口では、投資信託の売れ行きは毎月分配型のものが良く、インカムゲインを強調したセールスが相変わらず行われている。

しかし、正しくは、適切な大きさのリスク資産を購入し、ある程度の額を預金に置いて、生活費の補填は主に後者を取り崩すことで行うべきだ。

ダメ押しをするなら、「毎月分配型投信を100持つ」という運用に対して、「リスク資産(内外株式のインデックス運用)○○%+普通預金××%」(○○+××=100)という運用で、同等程度のリスクの下で期待できるリターンがより高く、何よりも、支払う手数料が大幅に少ない運用を構成することができるだろう。

「投資アドバイザー」とは、本来こうした方法を教えて、顧客がインカムゲインに釣られて不適切な運用に嵌まらないように手助けすべき職業だ。

特に日本にあって、高齢者は、インカムゲイン(主に投資信託の分配金と外国債券の金利だが)を強調する金融商品販売を警戒すべきだ。

運用を「人」に任せるな

高齢者の特色として、運用に関する意思決定を、自分が信頼できると判断した人物(多くは金融マン)に任せようとする傾向がある。もちろん、世の中にはいい人も悪い人も居て様々だし、人に対して好き嫌いがあることは構わない。

しかし、お金の運用に関する判断を他人、特に、金融商品(この場合、各種の生命保険も含む)を売る立場にある人に任せようとすることは間違いだ。

しかし、投資家にしても、経営者にしても、人間は歳を取ると、しばしば自分には人間の良し悪しを判断する能力があると思い込もうとする傾向がある。しかし、自分にそのような判断力があると思うのは、殆どの場合間違いだし、特に投資家として金融機関のお客になる場合、自分を担当する金融マンを「信頼できる人だろうか?」という観点で判断しようとするのは、間違いだ。

例えば、あなたは、(A)「真面目で有能な金融マン」と(B)「そうではない金融マン」のどちらに自分の資産の運用を任せたいだろうか。

実は両者は甲乙付けがたいくらい不適当な相手なのだ。真面目で有能な金融マンとは、社員としては効率良く手数料を稼ぐ、顧客にとって手強い相手であり、逆に、不真面目だったり、無能だったりすると、この場合も資産の管理が適切に行われない可能性が大きい。

第一に、自分のお金を「信頼して、任せる」という発想が不適切なのであり、お金の運用は自分が納得できる範囲の中で自分で決定しなければならない。それが難しいと感じられる場合は、第二に、「相談」は、投資信託や生命保険などを売る、ないしは仲介して手数料を取る可能性のある相手にしてはいけない。例えば、そうした可能性が一切無い、金融機関から完全に独立したファイナンシャル・プランナー(FP)に、相談料を支払って相談するならいいかも知れない。但し、FPも知識レベルや得意分野、さらにビジネスモデルなどが様々なので、複数のFPに相談してみるのがいいかも知れないし、最終的には、お金の運用は、自分で納得して、自分で決めるべきだ。

些か手前味噌になるが、当社のようなネット証券の最大の長所は、セールスマンからの働きかけが無いことだ。筆者は、高齢者こそ、ネット証券で運用することが向くと思っている。

財産の在処を共有せよ

さて、あまり楽しくない話だが、高齢者には、自分が急に認知症になったり、或いは急死してしまったりするリスクがある。あるいは、自分でも、周囲もが、まだまだしっかりしていると思っていても、たとえば所謂「へそくり」などの在処を忘れることが起こりうる。

本当は、高齢者の場合、どこに(どの金融機関の、どの口座に)何を持っているかを、逐一自分が信頼できる人(身内であることが多いだろう)に把握しておいて貰うのがよい。例えば、信頼できる息子に金融資産の内容を把握して貰っている父親は、金融機関の不適切なセールスに引っ掛かりにくいだろう。

だが、一方で、高齢になっても、自分の資産の内容を、身内と言えども詳細に把握されることには抵抗感を持つ場合が多いことも想像に難くない。

両論の間の最適な落ち着き所は人によって異なるのだろうが、最大公約数的な妥協点を提案すると、「自分の財産がどこにあるか、ということだけは、信頼できる誰か」(信頼できる人がいない場合でも、相続人の誰か)と共有しておくべきだということだ。

例えば、銀行の預金は、資金に動きのない休眠預金となって10年以上経つと、それ以前のデータを本人や遺族が追うことが難しくなる場合がある。

(1)自分にとって信頼できるのは誰か、(2)信頼できる人をどうしたら持つ事が出来るか、ということは読者の人生の課題として、筆者ごときの力量を超える大問題だが、「財産の在処」だけは、後から分かるようにしておきたい。

【コメント】

2017年に書いた記事だが、高齢期の資産運用というテーマにこの頃から興味を持っていたので、「今ならこれを付け加える」というポイントが2つある。

先ず、高齢期には「意外にリスクを取っても大丈夫だ」という説明については、文中にある「人的負債」が高齢期にあって小さい場合があることを、もう少し明示的に説明するだろう。もう一点は、高齢後期にあって認知症になった場合の対策が必要なことで、成年後見制度の注意点を付け加えるだろう。「財産管理等委任契約」と「任意後見契約」(それぞれネットで調べて下さい)の2つを予め手配しておくことが大事だ。

「インカムゲインに拘るとダメなこと」と「金融マンなど他人に運用を任せてはいけないこと」の2つは現在でも全く同じだ。奇数月分配型の投資信託、ラップ運用などは、商品と種類を問わず「全て」止めた方がいい。

(2021年1月29日 山崎元)

▼関連記事

最晩年期の資産管理法 6つのポイント(序説)(2018年11月20日)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。