※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「[動画で解説]利回り4~5%:高配当バリュー株の強気継続く」

配当利回りの高いバリュー株が買われ始めている

1月に入ってから、大型・高配当利回り株のパフォーマンスが良くなってきています。

1月の大型・高配当利回り株の株価上昇率、日経平均の上昇率と比較:1月18日まで

| コード | 銘柄名 | 配当 利回り |

1月の 株価 上昇率 |

|---|---|---|---|

| 8306 | 三菱UFJ FG | 5.1% | 7.7% |

| 8591 | オリックス | 4.3% | 10.6% |

| 8058 | 三菱商事 | 5.0% | 4.8% |

| 5020 | ENEOS HD | 5.3% | 12.8% |

| 7751 | キヤノン | 3.7% | 10.3% |

| 日経平均株価 | 1.6% | 2.9% | |

|

出所:楽天証券経済研究所が作成。配当利回りの根拠は下記の表 |

|||

配当利回りの根拠

| コード | 銘柄名 | 配当 利回り |

1株当たり 配当金 |

18日 株価 |

|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 5.1% | 25 | 491.2 |

| 8591 | オリックス | 4.3% | 76 | 1,752.5 |

| 8058 | 三菱商事 | 5.0% | 134 | 2,662.0 |

| 5020 | ENEOS HD | 5.3% | 22 | 417.9 |

| 7751 | キヤノン | 3.7% | 80 | 2,182.0 |

| 注:配当利回りは1株当たり配当金を1月18日終値で割って算出。1株当たり配当金は会社予想ベース。キヤノンは2020年12月期、他は2021年3月期 | ||||

大型高配当利回り株のパフォーマンスが良いのは、昨年のパフォーマンスがきわめて不振だったので、その反動の側面もあります。

ただ、それだけではないと思います。経済環境の変化も、高配当バリュー株に追い風になりつつあります。私は、今年前半はグロース株よりバリュー株の方が好パフォーマンスになると予想しています。

その背景について、今日と明日、2回に分けて解説します。

大型バリュー株の割安度が際立ってきたと考えている

株式投資の代表的スタイルに、2つあります。1つはグロース(成長)株投資、もう1つはバリュー(割安)株投資です。読者の皆様は、どちらのスタイルに近い方ですか?

東証マザーズ株のIT関連株やバイオ株に投資するのは、グロース株投資です。東証一部の大型高配当利回り株に投資するのはバリュー株投資です。

過去10年、日本株では、グロース株優位が続いています。過去4年で、その傾向が加速しています。昨年(2020年)は、グロース株指数がバリュー株指数を27%も上回るパフォーマンスとなりました。※ラッセル野村グロ-ス・バリュー指数(配当込み)から計算。

グロース優位が10年あまりも続いたので、「グロース株に投資しないと話にならない、バリュー株なんか持っていてもダメ」という感覚を持つ投資家が増えてきています。

ただし、あまりにグロース中心の相場、バリュー不振が長く続いたため、大型バリュー株の割安度(配当利回り、PER(株価収益率)、PBR(株価純資産倍率)などの株価バリュエーョンで評価)は、かつてないほど、際立っています。

配当利回りで見ると、よくわかります。4~5年前、大型の高配当利回り株といったら、配当利回り2~3%台が主流でした。ところが今、大型高配当利回り株で、配当利回り4~6%に達するものが増えています。長期金利がゼロに固定されている中で、魅力的な利回りと言えます。

グロース株のバリュエ-ションが高くなる中、バリュー株の割安度が際立ち始めていることから、経験則では、いずれバリュー株の見直しが起こると考えられます。私は、それが2021年に起こると予想しています。2021年はバリュー株のパフォーマンスがグロース株を上回ると予想しています。

1月に入ってから、その兆しがすでに出ています。コロナショック後のパフォーマンスが悪かった高配当バリュー株の上昇率が高くなり始めています。この傾向が当面続くと予想しています。

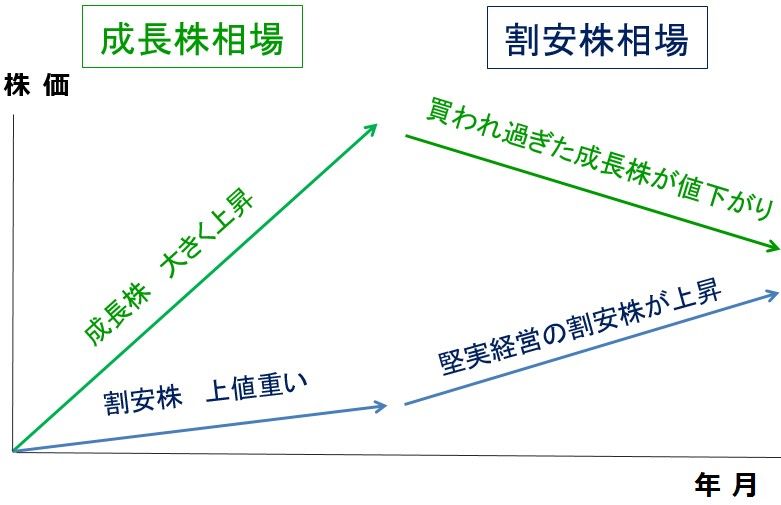

以下に、バリュー株が見直されるイメージ図をつけました。ご覧ください。

成長株優位・割安株優位は循環する(イメージ図)

現在の日本株は、上記イメージ図で「成長株相場が終わり、割安株相場に転換する」転換点に近づいていると、私は考えています。

グロース株相場とバリュー株相場は循環する

日本株投資歴が10年くらいの方は、グロース優位の相場しか知らないかもしれません。投資歴30~40年の方はよくご存じかと思いますが、実は、日本株市場では長年にわたりバリュー優位が続いてきました。以下の表とグラフをご覧ください。

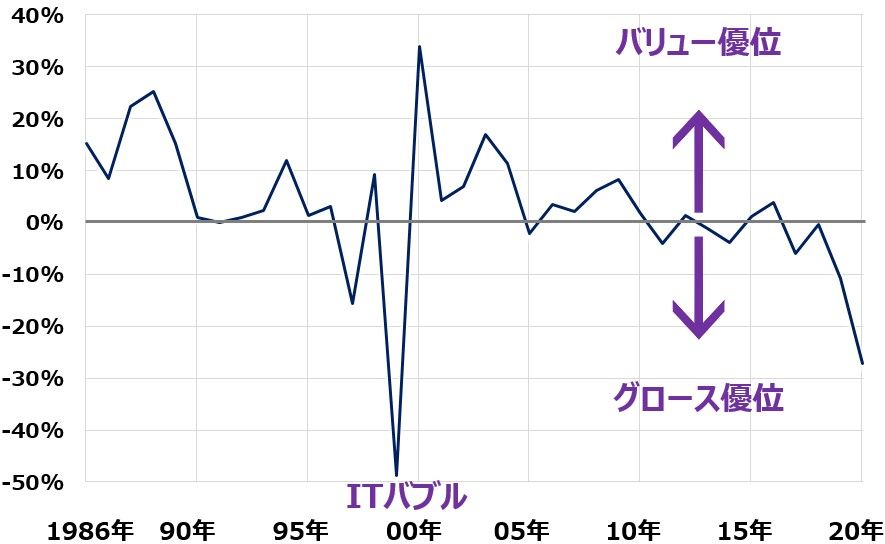

ラッセル野村バリュー指数とグロース指数の騰落率格差:1985~2020年

上記グラフは、バリュー指数の騰落率から、グロース指数の騰落率を差し引いて作っています。数値がマイナスの年は、グロース優位(グロースがバリューよりも良かった年)です。数値がプラスの年は、バリュー優位(バリューがグロースよりも良かった年)です。

ご覧いただくとわかる通り、直近10年(2010~2020年)はグロース優位が続いています。2020年にかけて、グロース優位が加速してきています。ただし、それより前を見ると、ITバブル相場と言われた1999年を除くと、バリュー優位の年が続いていることがわかります。

簡単に過去の流れを説明します。

【1】1983:極端なグロース株相場

上のグラフには出ていませんが、1983年に極端なグロース株相場がありました。1970年代のオイルショックをいち早く克服した日本が、半導体などのハイテク産業で米国を抜いて、世界トップにたった年でした。

当時グロース株であった「ハイテク株(ソニー、パイオニア、日本電気など)」だけが大きく上昇し、それ以外のバリュー株がまったく上がらなかった年でした。かつて花形産業だった鉄鋼・化学・海運・造船などの重厚長大産業は軒並み構造不況に陥っていて、株価が上がりませんでした。

これからはハイテク株の時代と言われ、ハイテク・グロース株以外は買っても仕方ないと言われました。

【2】1986~1989年:バリュー株相場

1985年プラザ合意から、急激な円高が進み、ハイテク輸出株の業績が急激に悪化しました。1987年にかけて「円高不況」という不況が起こり、さらに日米貿易摩擦が厳しくなって、ハイテク輸出株に逆風となりました。

ところが、1988年以降、日本は内需主導で空前の好況を謳歌します。いわゆる「バブル景気」と言われるものです。

グロース株(ハイテク株)の株価がさえない中、不動産・建設・鉄鋼・化学・海運・造船などのバリュー株が大復活し、株価が上昇しました。結果的に、バリュー株相場となりました。

直近のグロース株相場は約10年、次は?

【3】1990~1995年:ややバリュー優位

バブル崩壊で、日経平均は暴落しました。バリュー株もグロース株も下落しましたが、相対的にはバリュー株の方が下げが小さく済みました。95年には、一時1ドル80円まで円高が進みました。

【4】1995~1999年:グロース優位、1999年は極端なグロース株相場

1995年から円安が進むようになりました。そこで、再びグロース株(輸出株)優位の相場が

始まりました。

1985~1987年に円高と日米貿易摩擦に苦しんだ日本の輸出産業は、その後、コストカットと海外生産移行の構造改革を行いました。その成果で、グロース優位の相場展開に。1999年には、グロース株(IT関連株)しか買われない、極端なグロース株相場(ITバブル相場)が起こりました。

【5】2000~2010年:バリュー株相場

ITバブル崩壊でグルース株が急落する中、バリュー株に見直し買いがはいりました。2002年にはITバブル崩壊不況がありました。

2003年以降、金融危機を克服して、構造改革を推進した日本企業が復活。さらに、中国・インド・ブラジルなど新興国の成長加速の恩恵を受け、日本の重厚長大産業の業績が急速に改善。バリュー株優位の相場となりました。

【6】2011~2020年:グロース優位、2020年は極端なグロース株相場に

ITによって経済の変革が加速。情報通信・サービス・バイオ・消費成長株などのグロース株ばかりが上昇し、バリュー株がほとんど上がらない二極化相場が続きました。

2020年は、コロナ禍で日本中の企業業績が大きく落ち込むなかで、業績好調を維持したIT関連などのグロース株に物色が集中しました。

明日、2021年はバリュー株が優位になると考える、環境の変化について解説します。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。