はじめに

今回のアンケート調査は2020年12月28日(月)~12月30日(水)の期間で行われました。

大納会(12月30日)の日経平均は2万7,444円で取引を終えました。約30年ぶりの株価水準を回復したほか、前月末終値(2万6,433円)からの上昇幅も1,000円を超えています。11月分の上昇幅を含め、この2カ月間で4,500円近く上昇した格好です。

月間の値動きを振り返ると、新型コロナウイルスのワクチン接種が米英で開始され、コロナ克服による経済・社会の正常化期待が高まる一方、足元の感染拡大の影響が懸念されるなど、強弱の材料が綱引きをする格好で2万6,000円台半ばを中心としたもみ合いが長く続きました。

とはいえ、ハイテク・ITをはじめとするグロース株と景気敏感株が交互に物色されるなど、売買が活発だったほか、年末にかけては「掉尾の一振」と呼ばれる株価上昇の場面も見られ、一気に節目の2万7,000円台を超えてきました。

このような中で行われた今回のアンケートですが、4,500名を超える個人投資家からの回答を頂きました。日経平均と米ドル/円の見通しDIは、それぞれ「株高・円高」の結果となり、前回と同様の傾向が続きました。各国の金融緩和と追加経済政策への期待によって、全体としては悪材料が警戒されながらもポジティブなムードが優勢だった印象です。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

「堅調な見通しだが、にじみ出る不安も」

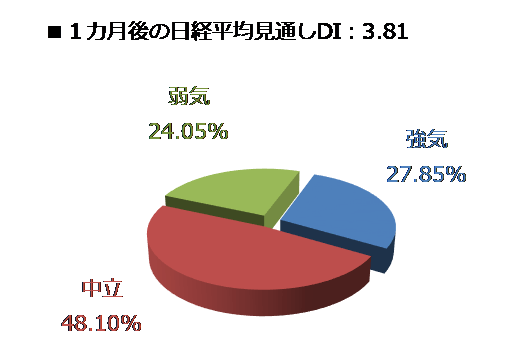

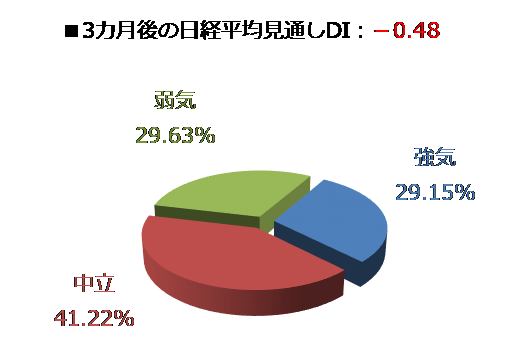

今回調査における日経平均の見通しDIは、1カ月先がプラス3.81、3カ月先はマイナス0.48という結果でした。前回調査の結果がそれぞれ18.60、マイナス1.99でしたので、1カ月先が後退し、3カ月先は改善した格好になります。

調査期間(12月28~30日)中の日経平均は比較的強い動きだったことを踏まえると、思ったほど強気に傾かなかったのかもしれません。とりわけ、1カ月先のDIの内訳グラフを見ると、強気の割合が27.85%となっていますが、前回調査(37.91%)からかなり減少したことになります。

その一方で、弱気派24.05%(前回19.31%)、中立派48.10%(同42.78%)となっているため、強気派の減少分はやや中立派の方に多く流れたと言えます。大きく下げるほどの見通しではないものの、「これまで急ピッチな上昇が続いていたため、ひとまず上昇が一服しそう」という、高値警戒感の表れかもしれません。実際に、中期的な見通しである3カ月先の強気派の割合は29.15%と、前回の27.77%から増加しています。

2021年相場入りとなった国内株市場は、大発会からの3日間の日経平均は下げてスタートしましたが、その後に急上昇し、2万8,000円台に乗せてきました。足元では新型コロナウイルス感染状況の悪化が懸念されながらも、株式市場は「下げ切らない強さ」を見せています。

また、2021年の株式市場の見通しについては、いわゆるコロナ禍のゲームチェンジャーとなり得るワクチンの普及や効果、継続的な金融・財政政策による社会・経済の正常化期待などによって、上昇を見込む声の方が多くなっていますし、注目されていた米ジョージア州での上院議員の決選投票も、大方の予想に反して民主党の勝利となったにもかかわらず、規制強化や増税懸念よりも、目先の財政出動への期待の方が勝り、米株市場は強い基調を保っています。さらに、日米で決算シーズンが本格化していきますが、市場の見立て通りに企業業績が伸び、今後もその傾向が続きそうであると確認されれば、株価水準はさらに高みを目指していくと思われます。

その一方で、丑年となる2021年は相場格言上で「躓き(つまずき)」とされていることもいろいろなメディア等で言及されており、注意は怠れません。実際に、過去の丑年の日経平均騰落率をさかのぼってみると、2009年(19%高)、1997年(21%安)、1985年(13%高)、1973年(17%安)と上げ下げが交互に訪れています。

今後も「将来の期待」と「現実の不安」との綱引きが続いていくことになるわけですが、相場の視点がさらに現実寄りとなるのであれば、次第に各国の対応力の差が出てくると思われます。社会・経済面での二極化や格差拡大などが問題視されつつある中、「ウイルスの不安を、ワクチンや金融・財政政策などがはねのける」という単純な構図に変化が生じる可能性があるわけです。

日本国内では、年明け早々に一部地域で緊急事態宣言が発令される事態となっていますが、前回の宣言よりも緩い内容のため、その効果について懐疑的な見方も多い中、なぜか2月7日までという期限が決まっています。

今後も政府・自治体の対応が中途半端なままだと、信頼を得ることがむずかしくなり、ゴールデンウィークや年末年始などの「稼ぎ時」を逃し、感染も抑制できなかったこれまでの経緯が繰り返されることになってしまいます。となると、さらにその先にある五輪の開催にも影響が出てきます。

五輪については、3月にIOCのバッハ会長が来日する予定ですので、開催の判断はそのタイミングで行われるのでないかと言われています。日本政府としては、コロナの状況がよほど悪化していない限り、無観客での競技実施や、参加国の規模縮小など、何とか開催に向けて動くことが予想されますが、少なくとも、海外各国から「感染リスクの高い日本には行きたくない」と言われないようにする必要があり、ワクチン期待があるとはいえ、実は時間的な猶予はあまり残されていません。

そのため、現在は日本のコロナを含めた対応力が試されている局面と言えます。ここでもたついてしまうと、今後の株式市場や社会・経済などの面で出遅れることになってしまうかもしれません。

今月の質問「高配当利回り株で失敗したことありますか?」

楽天証券経済研究所 根岸 美知代

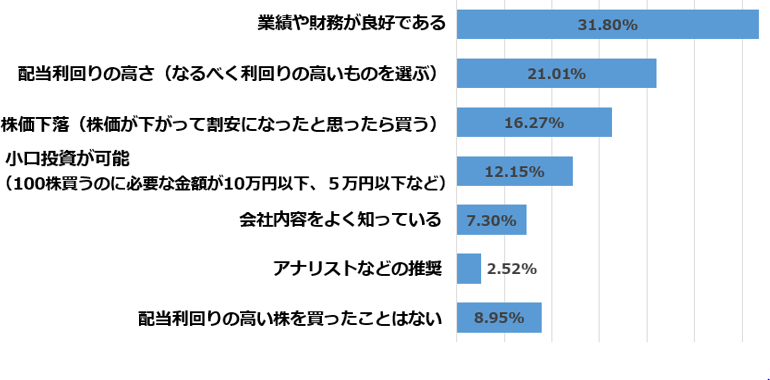

【今月の質問1】配当利回りの高い株に投資する際、何に注目して銘柄を選びますか? もっとも注目することを1つだけ選んでください。

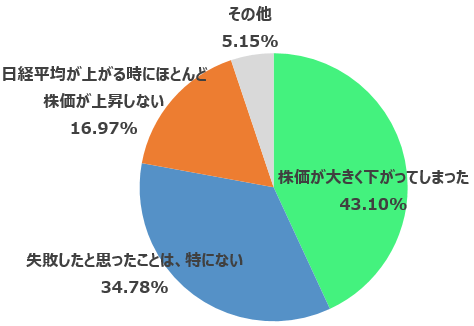

【今月の質問2】高配当利回り株に投資して失敗したと思ったことはありますか。もっとも当てはまることを1つだけ選んでください。

「失敗したと思ったことは、特にない」方は34.78%でしたが、「株価が大きく下がってしまった」という方が43.10%いらっしゃいました。「その他」を選ばれた方からは、以下のようなコメントをいただきました。すべてを掲載できなくてすみません。たくさんのコメントありがとうございました。

「その他」コメント

・配当がゼロになった

・急に配当を下げられた

・配当金がその後下がって高配当でなくなった

・配当減額と優待廃止で利回りが大幅に下がった

・テレビ、雑誌で紹介されている時は既に遅い

・権利落ち前の高値でつかんでしまった

・長期で持てずに、買値よりも安値で売却してしまった

・東京電力で死ぬかと思った

・買うタイミング

・権利落ち日に配当金額以上に下がって売れなくなった

・日産でのゴーン問題

【今月の質問3】配当利回りの良いおすすめ銘柄があればひとつだけ教えてください。

皆さまからいただきましたおすすめ銘柄の発表です。

| 順位 | 銘柄コード | 銘柄名 | 件数 | 2019年 5月順位 |

|---|---|---|---|---|

| 1 | 2914 | JT | 394 | 1 |

| 2 | 8591 | オリックス | 181 | 2 |

| 3 | 9434 | ソフトバンク | 105 | 5 |

| 4 | 8306 | 三菱UFJフィナンシャル・グループ | 100 | 7 |

| 5 | 5020 | ENEOSホールディングス | 71 | - |

| 6 | 8058 | 三菱商事 | 55 | 12 |

| 7 | 8316 | 三井住友フィナンシャルG | 54 | 20 |

| 8 | 9433 | KDDI | 53 | 6 |

| 9 | 9432 | 日本電信電話 | 40 | 33 |

| 10 | 4502 | 武田薬品 | 33 | 9 |

| 11 | 8411 | みずほフィナンシャルG | 25 | 4 |

| 12 | 8001 | 伊藤忠 | 24 | 15 |

| 13 | 6178 | 日本郵政 | 19 | 17 |

| 14 | 7203 | トヨタ自動車 | 17 | 11 |

| 15※ | 7751 | キヤノン | 10 | 8 |

| 15※ | 8002 | 丸紅 | 10 | 42 |

| 出所:楽天DIのデータより楽天証券経済研究所作成 ※15位タイ | ||||

同じ質問を2019年5月「楽天DI :高配当利回り株!みんなはどうしてる?」で行っています。その時の皆さまのおすすめ順位を、ご参考までに右側に記載しました。1位JT、2位オリックスは、前回と同じでした。

今回もたくさんのご意見をありがとうございました。

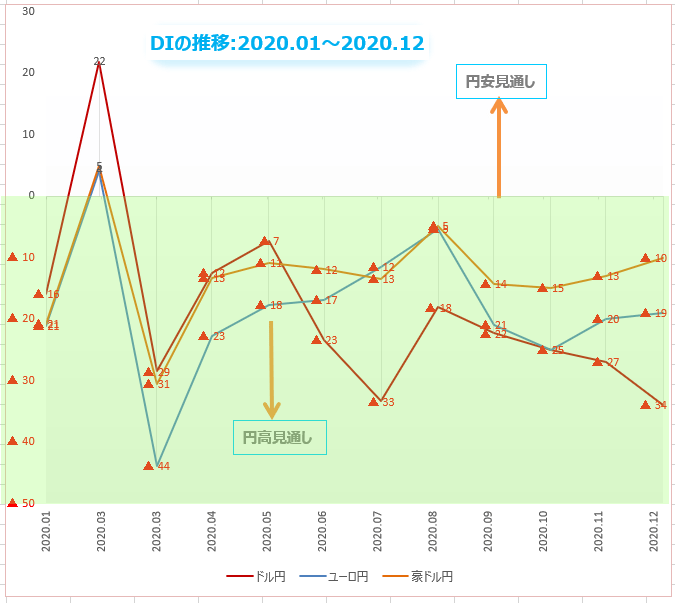

為替DI:1月のドル/円は「円高」! 個人投資家の半数以上が予想

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

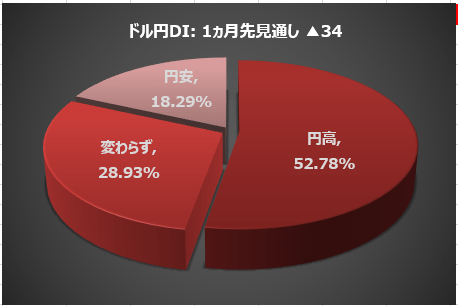

「2021年1月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券が12月末に実施した相場アンケート調査の結果によると、回答を頂いた個人投資家4,570人のうち半数を超える約53%(2,412人)が、1月のドル/円は「ドル安/円高に動く」と予想しています。

コロナ後の世界経済はどうなるのでしょうか? 力強い景気回復がやってくるのと同時にこれまで抑圧されていた消費が一気に爆発して、狂乱物価時代となるのか。あるいは景気停滞が長期間続くのか。そのカギを握っているのが、コロナワクチンだと思います。

緊急事態宣言による外出自粛で感染者は一時的に減りますが、政府がGo Toキャンペーンを始めたら、おそらく感染が再び拡大するでしょう。そうしたら移動制限に逆戻り。ワクチンがなければ、この繰り返しが延々と続くことになります。

しかし、ワクチン展開のスピード、そして集団免疫(全人口の一定割合が免疫を持つ状態)の成否を現時点で予測することは困難。輸送に必要なマイナス70度の超低温物流問題から副作用やコロナ変種対応など、不確定な要素が多すぎるからです。

ワクチン展開が成功すれば人々の生活は元通りになるのか。ウイルスに対する恐怖は消えるのか。コロナ後の人々の行動パターンの予想はさらに難しいでしょう。

ただ、ワクチンがある程度行き渡り、コロナに適応する生活が日常になるという前提に立って予想を立てるならば、今年後半のどこかの時点において、消費が爆発的に拡大する時期がやってくる可能性が高い。供給が需要急増に追いつけず、モノ不足からインフレが一時的に跳ね上がる。それに反応して異常に低い状態に置かれていた金利は大幅上昇。しかし中央銀行はインフレ放置だから利上げはしません。

低金利継続と消費回復を追い風にして株式市場の活況が継続するでしょう。一方、金利差による「ドル買い」と、リスクオンによる「ドル売り」に挟まれて、ドル/円はレンジ相場が継続すると考えます。

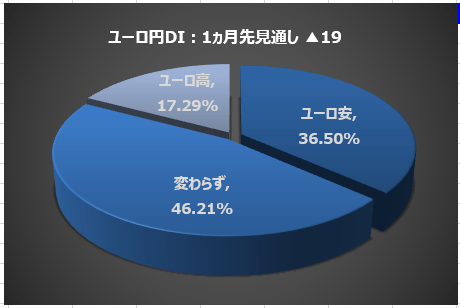

12月のユーロ/円の終値は126.20円。11月終値に比べて約1.75円のユーロ高/円安水準でした。

1月のユーロ/円は、どちらへ動くでしょうか?

12月末に楽天証券が実施した相場アンケート調査によると、個人投資家4,570人のうち約37%(1,668人)が、1月のユーロ/円は「ユーロ安/円高に動く」と予想しています。

「ユーロ高/円安に動く」は、最も少ない約17%(790人)。「動かない(わからない)」は、約46%(2,112人)でした。

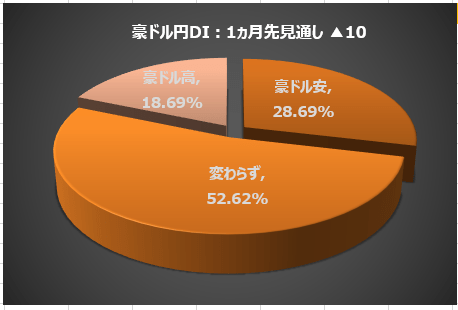

12月の豪ドル/円の終値は79.50円。11月の終値に比べて約2.90円の豪ドル高/円安水準でした。

1月の豪ドル/円は、どちらへ動くでしょうか?

12月末に楽天証券が実施した相場アンケート調査の結果によると、回答頂いた個人投資家4,570人のうち約29%(1,311人)が、1月の豪ドル/円は「豪ドル安/円高に動く」と予想しています。

「豪ドル高/円安に動く」は約18%(854人)で最も少なく、「動かない(わからない)」は約53%(2,405人)で半数を超えています。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、毎月実施している質問「今後、投資してみたい国(地域)」で、「米国」と「日本」、そして「中国」を選択したお客さまの割合に注目します。

当該質問は複数回答可で、選択肢は、日本、米国、ユーロ圏、オセアニア、中国、ブラジル、ロシア、インド、東南アジア、中南米(ブラジル除く)、東欧、アフリカ、特になし、の13個です。

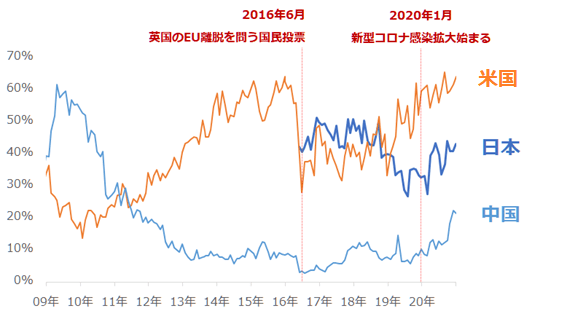

図:質問「今後、投資してみたい国(地域)」で、「米国」、「日本」、「中国」を選択したお客さまの割合 ※複数回答可 ※日本は、2016年5月より選択肢に追加

2020年12月の調査で「米国」を選択した人の割合は64.07%、「日本」を選択した人の割合は43.02%、「中国」を選択した人の割合は21.44%でした。

2016年5月の調査から選択肢に含まれた「日本」は、これまで、おおむね40%前後で推移してきました。かつて、10%台だったことがある米国や、60%前後をつけたことがある中国のような、大きな変動はなく、安定して40%前後で推移しています。この点は、前回、「今後、投資してみたい金融商品・国(地域)」で述べた、「国内株式」が50%をほとんど割らない点と、一定の水準を底割れしないという意味で、符合します。

グラフのとおり、2016年より、「米国」が上昇し始めました。当時は「日本」が「米国」をやや上回っていましたが、ほどなくして、「米国」が「日本」を抜き去り、今では「米国」が「日本」を上回る状態が、常態化しています。

2016年6月の選挙の結果は、英国はEUを離脱する、というものでした。この結果について、“ポピュリズム(大衆迎合主義)”を世界に広げかねない、などと懸念を表する報道が相次ぎました。そして、このような懸念をさらに強くしたのが、同年11月のトランプ氏の米大統領選挙での勝利でした。

「ポピュリズム」は、リーダーが、大衆の欲求不満や不安をくみ取り、支持を得た上で、エリート層や政治的な敵を見つけて批判し、相対的に自分の立ち位置を有利にする考え方と言えます。

このようなリーダーに扇動され、大衆の欲求不満や不安が膨大なエネルギーになった時、「ポピュリズム」は、革命のきっかけとなることがあります。このため、2016年に行われた大規模な2つの選挙(大衆が意思を表明する場)で実現した、英国のEU離脱、米国での大衆の欲望をあおるリーダーの誕生は、大きな不安をかきたてました。

この2016年を境に、「今後、投資をしてみたい国(地域)」において「米国」が上昇し、「日本」が現状を維持した(横ばいだった)のは、「ポピュリズム」の台頭懸念が生じたことと、無縁ではないと、筆者は考えています。

「ポピュリズム」を利用して支持を集め、経済を回復させようとしたリーダーがいた「米国」と、「ポピュリズム」の台頭を懸念としつつも、自らの姿勢を(良くも悪くも)貫いてきた「日本」という構図が、2016年から現在まで、本質問における回答割合の差を拡大させた要因となったと、筆者は考えています。

振り返れば、ある意味、この2016年が、個人投資家の皆さまの中に「米国」が根付いた瞬間だったのかもしれません。

そして「日本」は今、「中国」に追われています。「中国」を「今後、投資してみたい国(地域)」とする人の割合は、特に新型コロナの感染拡大が始まった2020年序盤以降、上昇しています。早期にコロナを鎮静化し、感染拡大が続く先進国と差別化を図ったことが、一因とみられます。

「米国」との差が開き、「中国」との差が縮まる「日本」。2021年の日本の重要イベントである、新政権発足やオリンピック・パラリンピックなどをきっかけに、「米国」との差を縮め、「中国」との差を離すことができるのか、この点は、楽天DIにおける、2021年の注目点だと、筆者は考えています。

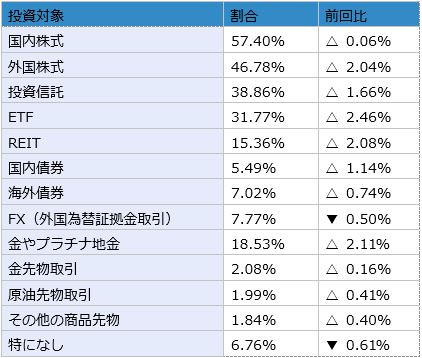

表:今後、投資してみたい金融商品 2020年12月調査時点 (複数回答可)

表:今後、投資してみたい国(地域) 2020年12月調査時点 (複数回答可)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。