2020年原油相場レビュー

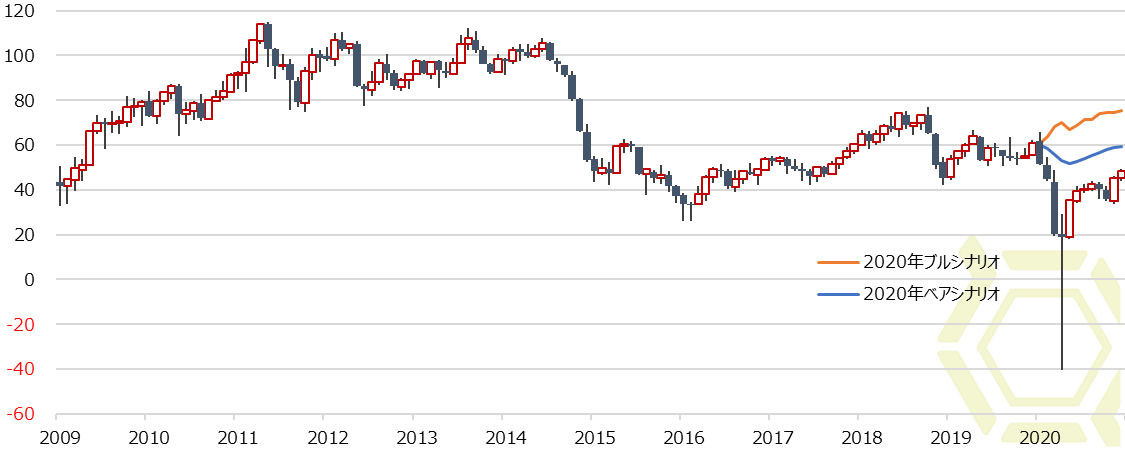

NYMEX WTI月足 期近引継足(ドル/バレル)

2020年の原油(WTI)価格は、新型コロナウイルスのパンデミックによる未曾有の危機に襲われ、歴史上初となるマイナス価格を示現するなど想定外のイレギュラーな値動きとなった。石油輸出国機構(OPEC)プラスが再び協調減産を実施、中国の経済回復、各国の経済対策、ワクチンの開発・普及への期待などによって安値からはかなり戻しているが、未だ感染者数が高止まりしているため先行き不透明感は強く、戻り上値は重い。

第1四半期(1-3月期):20.0~65.0ドル

第1四半期は60ドルを超える水準で始まったが、新型コロナウイルスの感染拡大に伴う経済活動の停滞、OPECプラスの協調減産終了などを背景に急落した。1月はイランと米国の緊張の高まりを受け、WTI期近物は65.65ドルまで上昇した。しかし、全面戦争突入への最悪のシナリオが回避されたことで急速に弱気に転じ、50ドル水準まで値を落とした。2月は新型コロナウイルスの感染拡大が止まらず、中国を中心に世界経済が失速することへの懸念が強まり、軟調地合いを継続した。ただし、この時点ではそこまで深刻な見方はなく、45ドル水準までの下げにとどまった。3月に入ると、中国以外の国でも感染が広がり始め、世界経済への悲観的な見方が広がった。また、OPECプラスの会合が決裂、サウジアラビアが増産を決定しロシアも増産を示唆したことで、価格戦争が起こるとの観測が広がった。パニック売りから30ドルを割り込んだ後も売りが途切れず、月末には20ドルを割り込む場面も見られた。

第2四半期(4-6月期):マイナス40.0~プラス40.0ドル

第2四半期は急落、急反発とボラタイルな値動きとなった。4月、感染拡大を抑制すべく欧米を中心にロックダウン(都市封鎖)などが実施され、経済活動が停滞した。OPECプラスが3月末に協調減産を終了、サウジアラビアとロシアの価格競争への懸念も重なり、需給緩和を警戒した売りが膨らんだ。投機筋の玉整理に伴う売りに対して在庫スペース不足から買い手不在となり、史上初のマイナス圏へと突入し、一時マイナス40.32ドルまで暴落した。この投機的な動きによるマイナス価格は早期に解消したが、景気減速、生産超過による需給の緩みへの警戒が上値を抑え、20ドル前後で戻り上値が重くなった。5月、6月はジリジリと値を戻す動きに。コロナ禍の終息は見えないものの、各国の規制が段階的に緩和、経済活動の再開によるエネルギー需要の増加期待が広がった。また、協調減産を終了したOPECプラスが再び日量970万バレルの協調減産を実施、延長も決まり、過剰供給に対する警戒感もやや和らいだ。

第3四半期(7-9月期):36.0~43.5ドル

第3四半期は40ドルを挟んでのもみ合いが続いた。ブルベア要因が交錯したことで、決め手を欠いた格好。新規感染者の急増、OPECプラスの減産規模縮小などが上値を抑える一方、ワクチン開発への期待、各国の金融緩和策などを受けて景気持ち直しに伴うエネルギー需要の回復期待が下値を支えた。2020年はハリケーンの当たり年となり、米南部に多数のハリケーンが襲来したことも買い材料視された。また、OPECプラスは減産規模を8月より縮小したが、減産未達国に対してOPEC盟主サウジアラビアが糾弾、年内の完全順守を目指すことを改めて強調し、さらに空売りする投機筋に対して警鐘を鳴らしたこともあり、軟化する場面も見られたが再び売り込まれるには至らなかった。コロナ禍から脱する見通しが立たないため、前四半期の暴落からの戻りに一服感が出て、決め手を欠く商状が続いた。

第4四半期(10-12月期):33.5~50.0ドル

第4四半期は前四半期から一段値位置を切り上げた。10月は40ドルを前に概ね一進一退の動き。強弱要因が交錯したため、大きな値動きには至らなかった。翌月の米大統領選挙を控えるなか、トランプ大統領のコロナ陽性結果を受けて投資家心理が冷え込む場面も見られたが、早期退院となったためオクトーバーサプライズとはならず。ノルウェーのストライキ、米南部へのハリケーン襲来などが買い材料視されたものの、スト終結、ハリケーン一過後の生産再開と決め手を欠いた。リビアの生産再開やOPECプラスの生産増、中国の精製量の増加などが重石に。11月は40ドル回復から45ドル水準へと値位置を切り上げた。米大統領選挙前後は不透明感からもみ合ったが、その後はワクチン開発の進展期待が高まり買いが先行した。12月に入ると、もう一段値位置を切り上げ、節目の50ドルトライの動きに。欧米でのワクチン接種開始、米追加経済対策合意などが好感された。ただし、新規感染者の高止まり、年明け以降のOPECプラスの減産幅縮小などが嫌気され、上昇するも上値は重かった。

2020年の主な出来事

4月に史上初となるマイナス価格を示現

マイナス価格とは、売り手が買い手にお金を支払って引き取ってもらうことである。マイナス40ドルの場合、投機筋は投入した運用資産(5月限の買い持ち残)をすべて失い、かつ40ドルを追加で支払うということになる。このような前代未聞の異常事態を演出したのは、5月限納会に絡んだ投機筋の投げ(損失確定の売り)である。

米最大の原油価格連動型上場投資信託(ETF)である米石油基金(USO)が手仕舞い売りに動いた。同社は最大の石油ファンドで、USOのETFを運営するUSCFインベストメンツが5月限を投げたことで、史上初となるマイナス価格を示現した。同ファンドは、年明け以降に個人投資家を中心に資金流入が加速、運用資産は倍増して40億ドルを超える米国最大の原油ETFに急成長した。

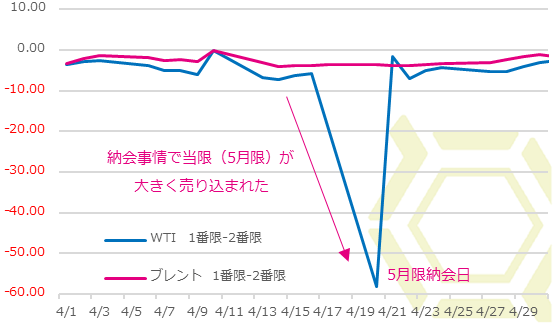

WTIとブレントの期近(1番限と2番限)のスプレッド(ドル/バレル)

中心限月である期近物を中心に運用するファンドが多く、USOなどの投機ファンドは5月限に大量の買いポジションを保有していた。4月20日の納会を前に彼らは買い持ち解消に向けて手仕舞い売りに動いたが、その売りを受ける買い手が不在、みるみるうちに価格は下落し、ついにはマイナス価格に突入した。マイナス圏に突入後も売り気一色で下げ止まる気配はなく、たびたびサーキットブレイカーが発動する事態に。最終的にはマイナス40.32ドルまで下落した。

基本的に投機筋は現受け(手仕舞い売りせずに現物を受ける)に動かず、反対売買でポジションを決済する。先物取引には取引期限が決められており、反対売買を行うのは納会日までとなるため、納会日が近づくに連れて投機筋は買い持ちを解消すべく手仕舞い売りに動く。これに対してヘッジ売り中心の当業者筋が買戻しに動くことで、売り買い注文が相殺される仕組みだが、当業者筋はそのまま現物を渡したいため、なかなか買戻しに動かなかった。在庫を大量に抱えた当業者は現物を捌きたい意向が強く、しかも現行価格に比べて高値で先物売りしていたこともあり、そのまま現渡しする方向に動いたためである。そのため買い手がつかず市場は売り注文のみとなり、約定することなく下がり続けた。

また、投機筋が手仕舞いせずに現受けすることも可能であるが、WTIの受渡拠点のオクラホマ州クッシングの貯蔵施設の貯蔵余力が限界近くにまで高まっていたため、現受けしようにも貯蔵スペースを確保できないといった状況が事態を悪化させた。納会前の4月17日時点で、クッシングの貯蔵施設の利用率は実に76%にまで上昇していた。率だけ見るとまだ余力があるように思われるが、コロナによる需要減と世界的な供給過剰により、先行きの在庫増加が必至であり、すでに先々の貯蔵施設の予約等もあって、簡単に現受けが出来る状況にはなかった。また、米国内の移動規制等により精製需要も大幅に落ち込んでいたため、現物を保有したとしても精製出来ずに在庫を抱え続けることになる。これでは売却益を確保することは出来ない。加えてWTI先物取引の取引単位が1000バレル単位であるため、現受けするにも相当の資金が必要となり、資金的な面でも現受けを困難にさせた。そのため仕方なく手仕舞い売りに動き、それが自分で自分の首を絞める形となり、自ら大暴落を演出することとなった。

需要動向

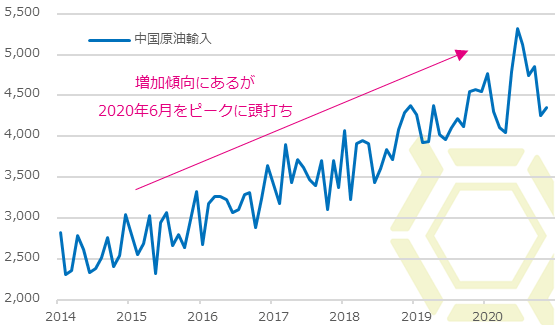

中国の原油需要は好調だが輸入急増は見込み薄

コロナ禍からいち早く経済活動正常化に向かっている中国の原油輸入量が増加した。6月には5318万トン(日量換算1290万バレル相当)と過去最高を記録した。3月から4月にかけて原油価格が暴落した際、底値拾いの買いを狙ってスポット調達が集中し、その時に安価にて購入した原油が納入されたことが影響した。6月に最も輸入量が多かったのはサウジアラビアの888万トン。次いでロシアの798万トン、イラクの601万トン、ブラジルの498万トンと続く。

主に買い溜めを行ったのは山東省の製油所。低コストの原油を出来るだけ多く保有するために貯蔵施設の建設工事を急ピッチで進め、同省ではペトロチャイナ、中国中化集団(シノケム)など複数の貯蔵施設がこの時期に操業を開始した。貯蔵能力の拡大に伴い、在庫確保に向けてロシアやブラジルなどから積極的な輸入を行った。

2020年の同国の商業用の原油貯蔵能力は9000万バレル以上拡大することが見込まれ、6月以降も積極的な調達が続くことが予想されたが、実際には同月をピークに減少傾向となっている。貯蔵能力拡大予定を見込んで買い込んだものの、荷揚げ等の港湾インフラの整備が間に合わず、港の混雑がボトルネックとなった。また、輸入増とともにリファイナリーの稼働も上がっていたが、稼働上昇により石油製品供給量が増加、余剰感が出た。その余剰となった石油製品が中国外へと輸出に回されたが、他国はコロナ禍の真っただ中にあり、余剰解消につながるほどの引き合いはなく、沿海部の貯蔵施設はほぼ満杯となった。供給過剰感から石油製品価格は原油価格の上昇に追いつけず、マージンは悪化の一途を辿り、リファイナリーの稼働抑制が輸入抑制へとつながっている。7月以降の輸入量は段階的に減少し、第4四半期(10-12月期)は前年同期を下回る水準にある。

中国の原油輸入量(1万トン/月)

5-7月に輸入が集中し、政府の公式割り当て数量の余力が不足したため、8月以降は大きく落ち込む結果となったが、足元では数ヶ月続いた港の混雑が解消、米中貿易協定の合意に基づいた購入もあり、輸入減少傾向に歯止めがかかり始めている。主要輸入相手国であるサウジアラビア、ロシアが減産を緩めるようだと、再び輸入増加につながる可能性がある点には注意が必要だが、昨春頃の低価格時に比べると原油価格はかなり戻しているため買い溜めの動きは期待し難い。経済活動の正常化が進むにつれて一定量の輸入は期待できるが、昨年6月のような急激な増加は見込み薄とみるべきだろう。

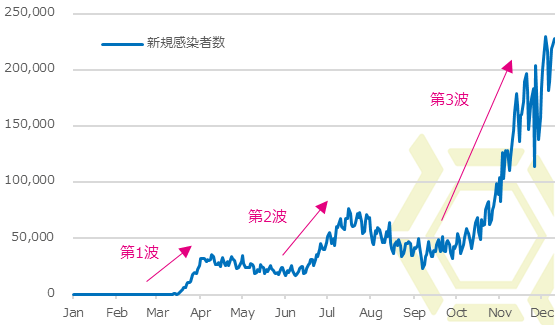

ワクチン接種が始まるもエネルギー消費大国米国では新規感染者数の高止まりが続いている

12月初旬の英国を皮切りに、欧州ではイタリア、ドイツ、フランス、ロシアで、北米では米国、カナダでワクチン接種が始まった。治験結果でワクチンの高い有効性が示され、コロナ禍終息への期待が高まる場面もあったが、感染が広がりやすいとされる変異種が英国で見つかり、他の国にも拡散、従来型とともに感染拡大が続いており、感染が落ち着く気配は見られていない。英国では3度目となるロックダウンを実施、ドイツでもロックダウンを1月10日まで続けるなど強化、フランスでは夜間外出禁止令が発表されている。欧州のみならずアジアや中東などでも入国制限を強化、世界的なエネルギー需要の低迷継続が懸念されている。

英国に続いてワクチンの早期接種を開始した米国の感染拡大が止まらない。悪化の一途を辿っているカリフォルニア州では12月初旬から自宅待機令が発令されたが、感染拡大の鈍化の兆しは見られず。社会的距離の確保やマスク着用などが呼びかけられるも、11月下旬の感謝祭以降は帰省など人の移動により感染爆発が止まらない状況。米ジョンズ・ホプキンズ大のデータによると、年末時点での新規感染者数は20万人近くで高止まりしている。新規死者数は過去最多を記録、一部の州では変異種の感染者も確認された。湿度と気温の低下、警戒心の緩み、さらにワクチン接種が計画比で遅々として進まず、感染拡大に歯止めがかかっていない。ワクチンが特定の人種に危害を与えるといったワクチン懐疑論も浮上しており、米疾病対策センター(CDC)の統計によると、年末までに2000万人の接種を目指すとする政府方針に対して実際に接種した人数は300万人以下にとどまっている。

米国の1日あたりの新規感染者数(人)

感染拡大によって深刻な雇用危機、景気減速が起こり、これに対して米国は3月初旬に史上最大規模となる2兆ドル規模の経済対策を決めた。しかし、その後に二度の経済対策を発動するも感染拡大に伴い米景気は失速、第2四半期(4-6月期)のGDP成長率は1947年の統計開始以来で最大の落ち込みとなった。経済対策により財政状況も大幅に悪化、それでも雇用改善に向けて追加経済対策が求められ、協議は難航しながらも年末に9000億ドルの追加経済対策がまとまった。ようやく追加経済対策が成立したが、コロナ終息の目途は立っておらず、景気先行きに対し楽観できない状況は続く公算が大きい。

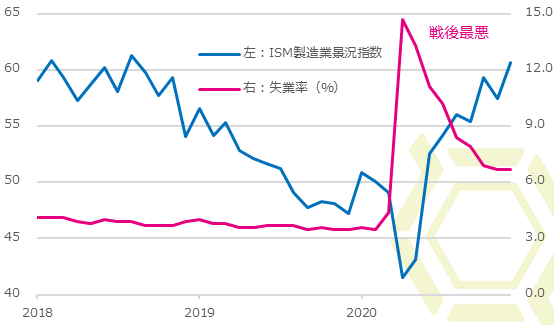

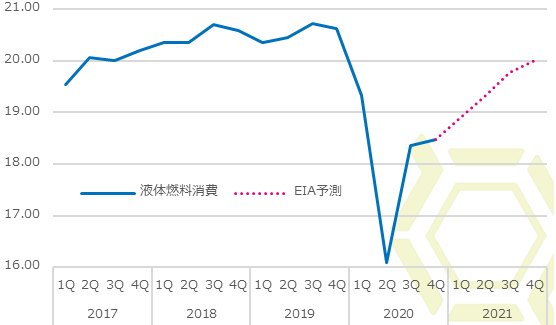

4月の米雇用統計で、非農業部門雇用者数(NFP)は前月比2050万人減と過去最大の減少を記録、失業率は戦後最悪となる14.7%へと急上昇した。その後、感染第1波が落ち着きを見せ始め、経済対策の効果、急速な悪化後の反動もあり、経済指標は回復傾向を示している。製造業関連指標も4月を底に持ち直している。しかし、失業率は依然としてコロナ禍以前よりも高く、雇用情勢の回復がさほど進んでいないのが実状。名目上の経済指標は回復の兆候を示すも、実体経済はかなり厳しい状況にある。感染者の高止まり、病床逼迫から医療崩壊寸前にある状況を勘案すると、経済活動の正常化への道のりは険しくかつ遠いと判断せざるを得ない。深刻な不況による健康への影響なども懸念されており、ワクチン開発・接種による経済への影響は今しばらく限定的となる可能性が高く、予断を許さない状況が続く。米エネルギー情報局(EIA)の見立てでは、米国の石油消費は緩やかな回復を示すことが見込まれるが、コロナ禍以前の2019年を下回った状態が2021年も続く見通し。感染状況次第では、ロックダウン等の移動制限などにより経済活動の停滞が長引き、それに伴ってエネルギー需要もEIA見通し以上に抑制された状態となる可能性も孕んでいる。

米国の製造業および雇用指標

米国の石油製品消費量(100万バレル/日)

供給動向

OPECプラスの減産効果はさほど大きくはない

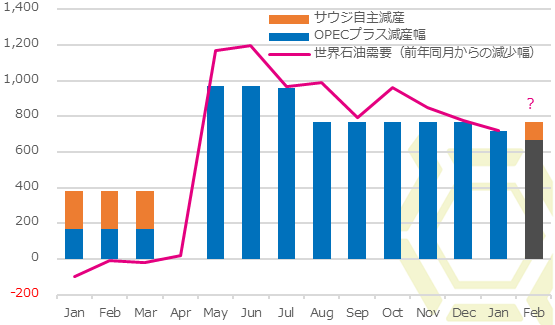

2020年3月末をもって一旦OPECプラスの協調減産は終了、サウジアラビア、ロシアが増産を決定し、安売り合戦の価格競争が起こることが懸念された。しかし、新型コロナウイルスの感染拡大による景気減速、それに伴うエネルギー需要の落ち込みを受け、OPECプラスは再び5月から大規模な減産を打ち出した。まず5-6月に日量970万バレルの減産実施を決めた。さらに当初7月からは減産幅を縮小する予定だったが同月も継続して同水準の減産を実施した。8月から12月は同770万バレルと減産幅を200万バレル縮小。2021年1月からは当初同580万バレルへの減産幅縮小が予定されていたが、一向に収束の兆しを見せない感染状況を鑑み、50万バレルの小幅縮小で合意した。

1ヶ月あたりの減産縮小幅を日量50万バレル以下にするというルールが新たに設定されたが、2月以降の実際の減産規模は未定で、都度開催される会合にて決めていく方針。油価低迷、減産が響き、OPEC,盟主サウジアラビアの財政赤字は拡大しているが、2-3月に自主的に日量100万バレルの減産を実施することを表明している。名目上は新型コロナウイルスによるロックダウンで需要の回復が鈍ることを懸念したものであるが、是が非でも原油価格を下げたくないという意向が窺える。あくまでも予防的措置で他国への同調は求めなかったというが、生産力や財政面で劣り、かつ歳入の大半を原油輸出に頼る他国としては減産を早期に縮小して輸出量を増やしたいところであり、2月以降の協議はもつれる可能性がある。すでにイラクなど一部の減産参加国で生産目標を超過する事態が見られており、未達分を埋め合わせるための追加減産が求められているが、経済収縮に直面している状況を考慮すると完全に順守されるかは不透明すぎる。世界的な経済悪化のなか減産を余儀なくされた体力の弱い国からは、サウジアラビア主導での現行の減産目標に反発する意見が出やすい状況にあり、2月以降は現ルールの最大値である日量50万バレルの減産縮小となる可能性が高い。

OPECプラスの減産幅と世界石油需要の減少幅(1万バレル/日)

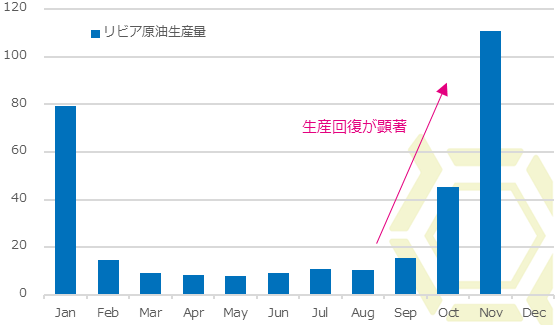

リビアの原油生産量(1万バレル/日)

OPECプラスの産油政策は、数量、期間ともに歴史的な減産ともいえるが、コロナ禍での需要の落ち込みがそれを上回っており、過去最大規模の減産も際限なく下落した原油相場を見る限り、焼け石に水とまでは言わないまでもその効果はさほど大きくはなかったと言えよう。2020年1月以降の世界石油需要を前年同月との比較で見ると、4月までは2019年1-4月の単月の需要を上回っていたが、5月以降は前年比大幅マイナスの状況が続いている。6月の最大マイナスからは回復傾向にあるが、OPECプラスの減産幅を需要の落ち込みが上回っている状況が続いている。2-3月のサウジアラビアの自主減産も、感染第3波が世界的に広がっている状況を鑑みると、しばらくは需要のマイナス幅が減産幅を上回る状態が続く可能性がある。

また、減産を免除されているリビアの生産回復が目覚ましいため、需給均衡への道程は長い。内戦状態に陥ってフォースマジュールが宣言され、リビアの2月以降の原油生産量はほぼ無いに等しい状態にまで落ち込んだ。しかし、暫定政府と反体制派の停戦合意を受けて9月にフォースマジュールが解除されると、その後は急速に生産量が回復している。近々にも日量120万バレルを超えることが見込まれており、10年程前の同140万バレル水準までの回復も視野に入ってきた。リビアの生産回復がOPECプラスの減産効果を打ち消すことになる。また、バイデン政権が誕生したことで、イランの原油輸出量が増加する可能性もある。バイデン氏はトランプ政権のイラン政策は失敗だったと指摘、核開発の制限をイラン側が受け入れるようであれば核合意に復帰する用意があると表明している。米国の新政権次第では経済制裁が解除され、イランからの原油輸出量の急回復も否定できない。

さらにロシアの動向にも注視すべきだろう。価格優先のサウジアラビア対してロシアは他国に先立って増産を実施したい考え。これまでもロシアは減産幅の縮小を主張しており、足元の油価の戻りを受けて一層減産縮小を求める公算が大きい。感染状況やそれによる経済動向から1月からの減産縮小は見送られるとのコンセンサスで固まっていたが、小幅ながらも縮小で合意したのはロシアなどの意見を配慮した折衷案ともとれる。この状況を踏まえると、2月以降はもう一段の減産縮小を求める声が多くなることは必至であり、サウジアラビアの目指す価格優先主義は茨の道となる公算が大きい。ともすれば足並みが乱れ、歴史的減産が終焉を迎える可能性すらある。

バイデン新政権のエネルギー政策はシェール企業にとって逆風だが

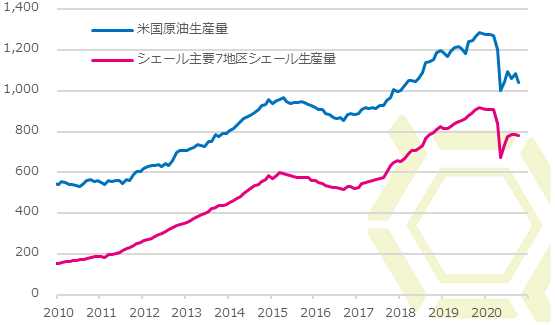

新型コロナウイルスの感染拡大による需要減少、景気の落ち込みなどが影響し、米国の原油生産量は4月以降に大きく落ち込んだ。油価下落の影響で採算悪化からシェール企業のシェールオイル生産量も同じく減少した。2020年はハリケーン「デルタ」襲来などハリケーンの当たり年となり、沖合の油田の閉鎖が多く見られ、シェールオイル以外の従来型の原油生産の減少が大きく影響した。ただし、コロナ禍以前の水準までは未だ回復していないものの生産量は少しずつ戻り歩調にある。原油価格の上昇を受けてマージンが回復傾向にあることで、リグ稼働数の落ち込みに歯止めがかかり、年末に向けて稼働数は徐々にではあるが回復の兆しが見られている。十分な採算を確保できるほどの価格水準にまで戻していないため、現時点では生産活動が活発になることが見込み難いが、一頃のようなコスト面からの生産活動の停滞からは脱却したと判断できる。

バイデン新政権が1月20日に正式に発足する。シェール開発、エネルギー輸出大国を公約に掲げたトランプ大統領は、2016年に就任以降、規制緩和を進めて米国の原油生産量を大幅に増やし、またパイプラインや輸出ターミナルなどの石油輸送インフラの整備を進めた。一方、まもなく就任するバイデン次期大統領は地球温暖化対策の強化を掲げており、エネルギー政策はこれまでのトランプ政権とは打って変わって石油業界にとって逆風となることが必至の状況。再エネルギー中心の産業への移行を促すことを表明しており、公約通りに進むと、国有地の新規掘削許可が停止され、化石燃料に対する連邦政府の補助金も廃止となるため、シェール企業にとってかなり厳しいものとなる。そのため、これまでのようなシェールオイル含む原油生産量の増加は期待し難い。年明けのジョージア州の上院決選投票で民主党が2議席とも確保しねじれ議会が解消、政権と上下両院を制するブルーウェーブとなったことで、バイデン次期政権による脱炭素、脱化石燃料へと進んでいく可能性が高く、中長期的には米国の原油生産量は抑え込まれる見通し。

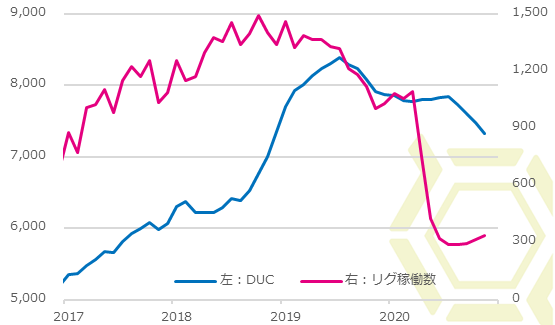

ただし、コロナ禍のトンネルを抜け出していない現状において、早期にシェール活動が抑制に向かうとの判断は早計だろう。前述の通り、足元では生産活動の落ち込みが止まり、わずかながらも回復の兆候を示している。また、新規の掘削活動が抑え込まれたとしても、すでに掘削済みの未仕上げの坑井(Drilled but UnCompleted:DUC)が未だ多く残っている。原油価格次第では十分な利益を確保できる好機が訪れ、仕上げ作業に入る可能性は否めない。特にバイデン政権のエネルギー政策を勘案すると、出来るだけ早期に仕上げ作業を進めておきたいと考える企業も多く、しばらくは供給過多の状態が続くと見るべきだろう。

米国の原油生産量とシェールオイル生産量(1万バレル/日)

米国のDUC、リグ稼働数

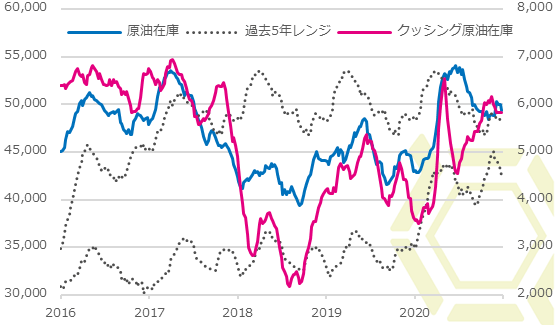

米国の原油在庫は過去5年レンジ上限を上回る水準で推移

米国の原油在庫も潤沢な状況に変わりない。前述の通り、コロナショックで経済活動が停滞し、石油製品の消費が落ち込んでいることで、原料となる原油に対する需要も停滞している。ハリケーンの影響を受ける場面もあったが、ハリケーン被害を除いたとしてもリファイナリーの稼働は例年を大きく下回っている。石油製品の需要が抑制されていること、さらに石油製品のマージンが弱いことを受け、石油会社は生産調整を強いられている。原油需要が落ち込むなか、先のように原油生産量は回復傾向を示しており、原油在庫は高い水準を維持。年末の税金対策に伴う在庫取り崩しはあったが、過去5年レンジを上回る水準にある。WTIの受渡拠点であるオクラホマ州クッシングの原油在庫も、一旦は解消に向かったが、再び増加傾向を示しており、貯蔵余力の低下への懸念が再燃する可能性もある。稼働抑制や輸入水準を低位にすることで米国内の原油供給を抑えてはいるが、輸入減はそれすなわち他の産油国の供給余剰感を強めることにつながる。

米国の原油在庫(1万バレル)

需給以外の要因

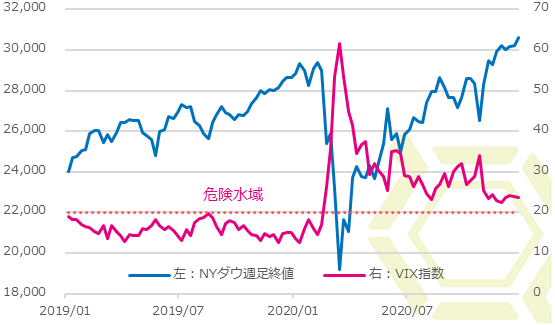

高値更新を続ける米株式市場に疑問符

米株式市場が年明け以降も高値更新を続けている。ワクチン接種による経済活動の回復への期待は従来ほどの強さは感じられなくなっているが、追加の景気刺激策の実現への期待感がリスク選好度を高めている。12月の米雇用統計で非農業部門雇用者数(NFP)は前月比14万人減となり、新型コロナウイルスの感染拡大による影響を強く受けて雇用情勢が悪化していることが確認された。先行きの景気への不安を煽る内容だが、弱い内容が示されたことにより、バイデン次期政権が大規模な経済対策を打ち出すとの期待が高まった。昨年12月に成立した9000億ドル規模の追加経済対策に続いて、さらに数兆ドル規模の大型経済対策を打ち出す方針。ブルーウェーブとなったことで民主党が法案を成立しやすくなっているため、景気浮揚策実現への期待が膨らみ、主要株価指数は軒並み最高値を更新している。

リスク選好ムードは原油相場に及んでおり、株価上昇に牽引される格好で原油相場も上昇している。株高が続くと原油相場はもう一段値を上げる可能性がある。しかし、米国内では新型コロナウイルスの感染拡大に歯止めがかかっておらず、ワクチン接種も予定より大幅に遅れている。期待感が先行したが、NFPが8ヶ月ぶりのマイナスとなるなど雇用回復に急ブレーキがかかっている現状からも目を背けるわけにはいかない。現状の雇用状況からすると、2021年第1四半期(1-3月期)の米経済はマイナス成長となる可能性も十分あり得る。また、大型財政出動に対して慎重な中道派の議員も民主党内には多く存在しており、議席数の過半数を獲得したとはいえ、コロナ対応のさらなる追加経済対策に関しては法案成立が遅れる可能性もある。これまでの大規模な金融緩和に対して警戒する動きも見られており、投資家の不安心理を表す恐怖指数(VIX指数)は警戒領域(20以上)での推移が続いている。市場への大量の資金流入、米長期金利の上昇、大型の経済対策によって引き起こされる経済の過熱感と、すでにバブルが弾ける材料も出揃っている。バイデン大統領が就任する1月20日以降、高値更新を続ける株式市場を楽観するのはあまりにリスクが大きい。

VIX指数とNYダウ(ドル)

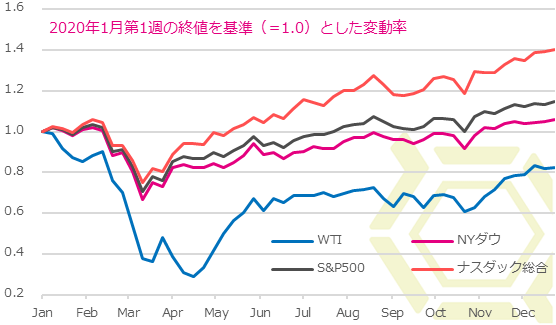

原油価格と主要株価指数の関係

2021年の見通し

短期的には株高などのリスクオンムードの影響を受け、原油相場は買い先行から上値を切り上げるだろう。ただし、株高への警戒感が強まりつつある現状を勘案すると、大幅な上昇を見込むのは危険である。需給ファンダメンタルズにおいても、足元の在庫は高水準にあり、余剰感が残っている状況に変化はない。先行きの見通しも、原油価格が上昇すればするほどOPECプラスの減産幅は縮小が進むため、なかなか需給緩和感は解消されないだろう。減産効果はさほど期待できず、むしろ供給余力が残っている点がベアな材料としてクローズアップされる可能性すらある。バイデン政権誕生により米国の石油業界は厳しい環境に置かれることが見込まれるが、向こう数カ月間で劇的な構造変化が行われることも考え難く、それよりも先々のエネルギー政策に対する警戒から、短期的には供給増加が進む方が可能性は高い。

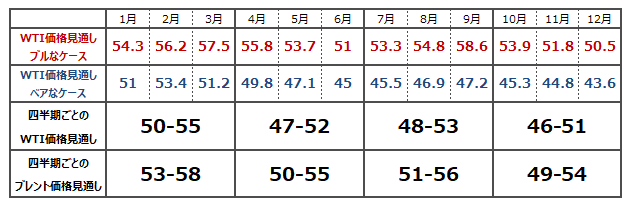

特に原油価格が上がれば上がるほど収益率が向上するため、上昇時には供給量が増える可能性がある点を念頭に入れておくべきだろう。これらを総合的に捉えると、戻り上値は重くなりやすく、年を通じて上値を抑えられる展開が見込まれる。昨年多発したハリケーンリスク、バイデン政権発足後の対中東政策などへの警戒も必要だが、いずれにしても新型コロナウイルスの感染が収束に向かう兆しが見られない限り、物余りの状況は続くため、原油相場は下方圧力がかかりやすい。各種統計を基に独自に試算した原油価格見通しは下記の通り。ダウンリスクの方が高く、ベアなケースに分があると判断する。なお、ブレントとのディファレンシャルには目立った動きはなく、3ドル前後の格差が続くと見る。

原油価格見通し(ドル/バレル)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。