いま「予想分配金提示型」の投資信託が人気!その理由は?

「予想分配金提示型」の投資信託が人気を集めています。一般的な「毎月分配型」の投資信託と何が違うのでしょうか。まずは投資信託の「分配金」について、解説します。

投資信託の分配金の仕組み。元本を削ることも

投資信託の分配金(収益分配金)とは、投資信託が決算を迎えた後、受益者(投資信託の保有者)が保有する口数に応じて支払われるお金のことです。分配金を出す頻度は、年1回や毎月など商品によって異なります。

分配金は、運用を通じて得られた利益から支払われるのが基本ですが、分配自体は、利益が発生していない状態でも行うことが認められています。つまり、元本を払い戻す形で分配が行われることがあるのです。

この元本の払い戻しに該当する部分は「元本払戻金」または「特別分配金」と呼ばれ、通常20.315%(所得税15.315%、住民税5%)かかる税金は非課税になります(ただし、NISA口座を除く)。

いわゆる「毎月分配型」の投資信託で、毎月一定額を分配金として受け取っていても、実際には元本が払い戻されているというケースは決して珍しくありません。運用成績が振るわず、十分な分配原資を確保できないと、投資元本が分配金に充当される可能性は高くなります。

「予想分配金提示型」のメリットは?

こうした事態を極力回避するよう設計されているのが「予想分配金提示型」の投資信託です。

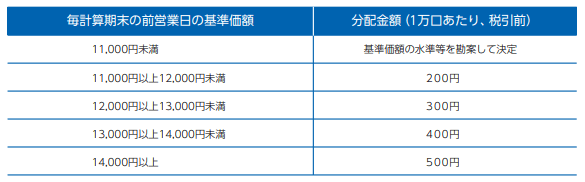

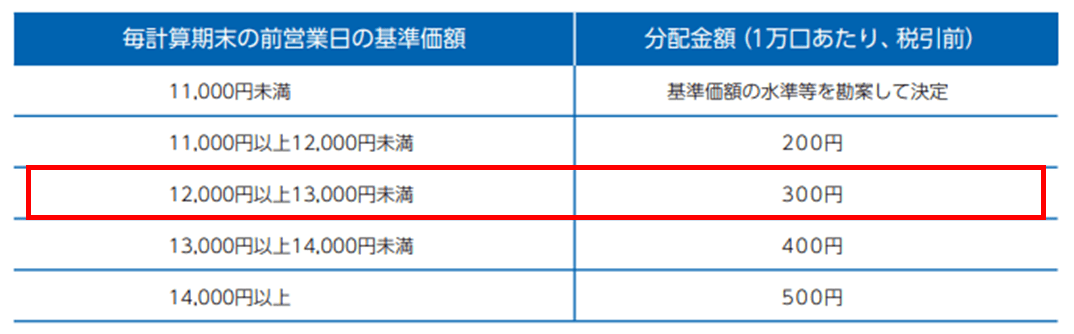

予想分配金提示型は、基準価額の水準に応じて支払われる分配金の額があらかじめ決まっており、毎決算期末にこの分配方針に基づいて最終的な分配金額が決定します。

例えば、「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」の分配方針は、目論見書上、以下の通り明示されています。

ではここで、この目論見書を踏まえて、クイズです。

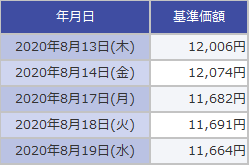

決算日前後の基準価額

「予想分配金提示型」ファンドの2020年8月決算時の分配金はいくらだった?

解答:300円

まず、当ファンドの決算日は毎月15日ですが、8月は15日が土曜日だったため、翌営業日の17日が決算日となります。目論見書によれば、「毎計算期末の前営業日」の基準価額に応じて分配金額が決定するため、17日の前営業日の14日が「毎計算期末の前営業日」に該当します。そして、14日の基準価額12,074円を目論見書上の対応表で確認すると、1万口あたりの分配金額は300円であることが分かります。決算日当日(17日)の基準価額は12,000円を下回っているので、一見すると200円のようにも思えますが、分配金額はあくまでも決算日の「前営業日」の基準価額に基づいて決定します。

なお、同じ「予想分配金提示型」の投資信託でも、基準価額の幅と分配金額はファンドによって異なりますので、必ず目論見書で確認するようにしましょう。

決算時に分配をするかどうか、そして具体的な分配額の決定権は運用会社にあります。また、分配金は支払いが確約されているものではなく、実際の分配額も決算を迎えるまで分からないというのが「常識」でしたが、「予想分配金提示型」なら、分配方針の透明性が高く、分配金の見込み額も事前に把握できます。

長期の資産形成なら、定期分配型は選ばないこと

ただし、長期の資産形成を目的とするなら、定期分配型ではなく、なるべく決算回数の少ないファンドを選ぶのが鉄則です。特に、毎月決算を行う毎月分配型は、運用効率の観点でおすすめできません。

同じシリーズで決算回数の少ないファンドが展開されている場合は、そちらを選ぶようにしましょう。

例えば、本コラムで取り上げた「アライアンス・バーンスタイン・米国成長株投信」の場合、年2回決算の「アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)」が同じシリーズで展開されています。

「予想分配金提示型」は、あくまでも定期的なキャッシュフローニーズがある方のための選択肢であるということを覚えておいてください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。