2021年10大予測

2021年の日本株10大予測をお伝えします。最初に、私の2021年日経平均予想をお見せします。そのあと、2021年の日本株に大きな影響を及ぼす9つの要因について、私の考えを書きます。合わせて、窪田の「日本株10大予測」となります。

| 2021年、日本株10大予測 | |

|---|---|

| 1 | 日経平均は、9月ごろに3万円まで上昇 |

| 2 | 1~3月:バイデン政権下でも米中対立は深まる |

| 3 | 1~3月:バイデン政権、法人増税の準備を始める |

| 4 | 1~3月:コロナが猛威ふるう中、ワクチン有効のデータ増える |

| 5 | 1~3月:円高、一時1ドル98円まで進む |

| 6 | 4~9月:日米欧、コロナ徐々に収束へ ワクチン効果 |

| 7 | 4~9月:世界経済、急回復。米国・アジアがけん引 |

| 8 | 10~12月:米景気やや過熱、長期金利一時2.2%へ上昇 |

| 9 | 第4次産業革命・水素エネルギーが株式市場の重要テーマに |

| 10 | 日本の上場企業へのTOBが大幅増、年60件を超える |

| 出所:筆者予測 | |

それでは、上記予測について、1つずつ私の考えを解説します。

<2021年日経平均どうなる?>

1:日経平均は、9月ごろに3万円まで上昇

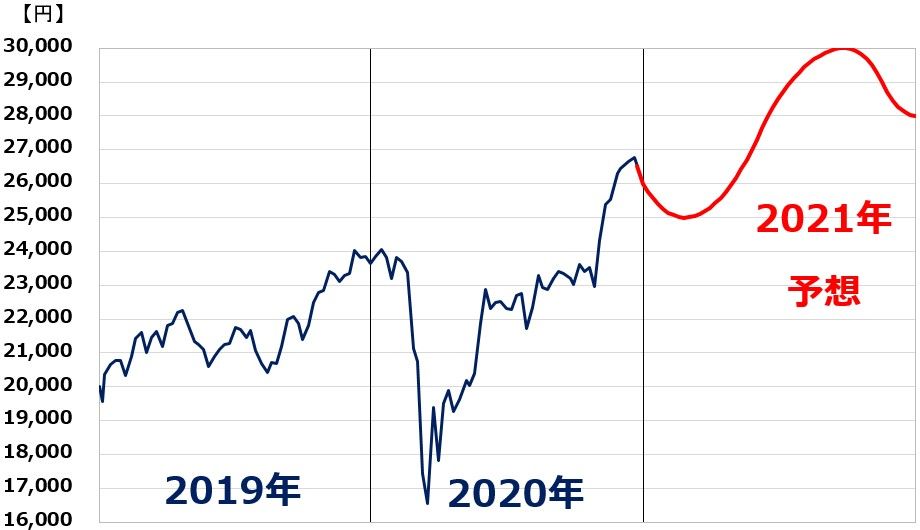

私の予想を、以下の通り、グラフに描きました。9月まで、2021年の世界景気回復を織り込んで上昇するものの、10月以降、2022年の世界景気減速を織り込んで反落するイメージです。

2021年の日経平均予想

日経平均について以下の通り、予想しています。

(1)2021年1~3月:一時2万5,000円まで反落

(2)2021年9月ごろ:3万円まで上昇

(3)2021年末:2万8,000円まで反落

私が、1年間の日経平均予測を作る時、最初に考えるのは、世界および日本の景気動向です。日経平均は、景気変動をおおむね半年~1年先取りして動く傾向があるからです。私は、2021年は世界景気が急回復、年末にかけて米国などでやや過熱するとみています。2022年は、その反動で世界景気が減速すると予想しています。

2021年の9月までは、2021の世界景気回復を織り込み、世界的に株高トレンドが続くと予想しています。ところが10~12月は、2022年の世界景気減速を織り込み、世界的に株安となると予想しています。

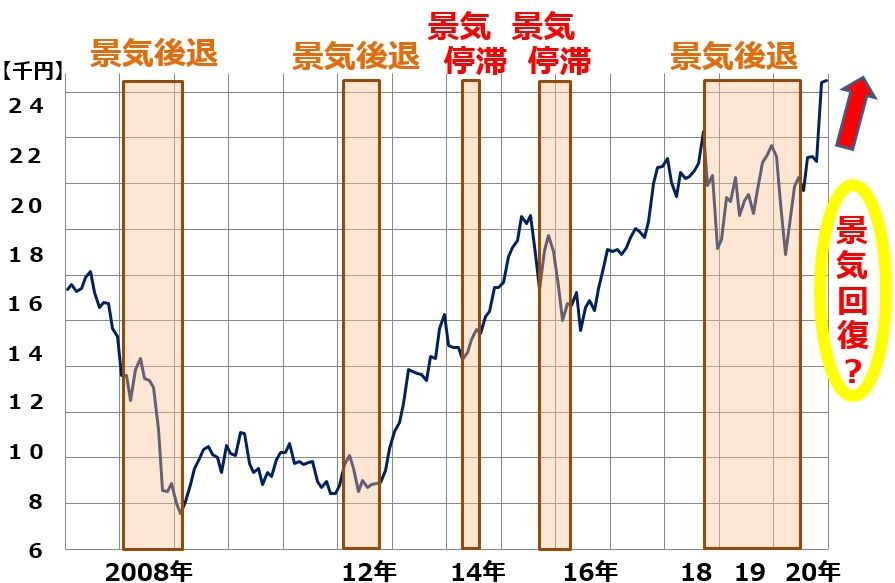

参考まで、近年の景気循環と日経平均の動きをご覧ください。

景気循環と日経平均の動き:2007年1月~2020年12月23日

ご覧いただくとわかる通り、日経平均は、景気循環を少し先取りしながら動いています。以下、グラフ内にある3つの景気後退期と、2つの景気停滞期を解説します。

(1)2008年2月~2009年3月:リーマンショック

日経平均は景気後退期に入る約1年前にピークアウトして下げ始めていました。景気後退が終わるとほぼ同時に日経平均は急反発を始めています。

(2)2012年3月~11月:民主党政権下での不況

2012年12月に安倍元首相によるアベノミクスが始まってから景気回復、日経平均は急反発しました。

(3)2014年4~6月:消費増税による景気停滞

日経平均は景気停滞期に入る前の2013年12月に高値をつけ、下げ始めていました。景気停滞は3カ月と短く、停滞期に入ってからは次の景気回復を織り込んで日経平均は反発しています。

(4)2015年10月~2016年3月:チャイナショック、資源安ショックによる世界経済の停滞

この時、中国・米国はじめ世界中の景気が悪化しました。景気後退すれすれまで悪化しましたが、景気後退期の定義は満たさなかったので、景気停滞期としています。日経平均は、景気停滞期に入る3カ月くらい前から下げ始めています。ただし、底打ち・反発の時期は、景気回復期に入った後でした。

(5)2018年10月~2020年6月:貿易戦争・コロナショック不況

米中貿易戦争の影響で、世界的に製造業の景況が悪化し、2018年10月から日本は景気後退期に入りました。日経平均はそれとほぼ同時に下落を始めました。2019年末には一時景気回復期待が高まり、日経平均は上昇していましたが、20年に入りコロナショックで4~6月は戦後最悪の景気落ち込みに見舞われました。ただし、7月以降、世界景気は回復に入っているもようです。

日経平均は、今年7月から始まり来年に続いていくと考えられる世界景気回復を織り込んで、4月から上昇し続けています。2021年9月には、一時3万円をつけると予想しています。

<2021年1~3月の予測>

2021年1~3月は、世界的に株が反落すると予想します。2020年11~12月に「バイデン・ワクチン期待」で世界株高が進みましたが。1~3月はその反動が出ると予想します。

米大統領選でバイデン氏の勝利が確実になってから、株式市場はバイデン氏の発言に反応して動くようになりました。ただし、2020年11~12月の世界株高に含まれている「バイデン期待」には、バイデン政策「いいとこ取り」の面があります。1月にバイデン政権が始動、予算教書で政策方針を示すと、株式市場にとってネガティブな面も見えてくると思います。

11~12月のワクチン期待も、やや早計なところがあります。2021年後半にかけて、ワクチン効果で経済が正常化する期待が高まっていますが、1~3月はまだワクチンで恩恵を受けられる人は一部に限られます。1~3月はコロナの感染拡大が止まらず世界が苦しむ時期となりそうです。

以下、1~3月に起こると考える「10大予測」の2番目から5番目までについて、私の予測を解説します。

2:バイデン政権下でも米中対立は深まる

民主党バイデン氏が、トランプ政権の「米国第一主義」を修正し、国際協調路線に回帰する方針を示していることから、米中対立が緩和する期待を生じています。ただし、それは甘い夢かもしれません。

私は、米中対立は、これから50年続く「米中冷戦」に発展すると考えています。米中対立は根が深すぎて、抜本的な解決策がありません。貿易戦争から始まり、ハイテク覇権争い、アジア・太平洋圏での勢力争いにも発展しています。政治体制をめぐる対立も解決策がありません。米国は、中国の「国家資本主義」を批判しています。国の補助を得た中国企業が半導体・液晶・スマートフォン・車載電池・5Gなど世界の有望市場で次々とトップシェアを取っていく戦略です。中国は、成長の根幹にかかわる「国家資本主義」を、米国に批判されたからといって、やめるつもりはありません。

貿易戦争も、泥沼に落ちる可能性があります。中国企業は、歴史的な流れからすると、そろそろ自国からの輸出を抑え、米国での現地生産をどんどん立ち上げていかなければならない段階に入っています。ところが、米国との関係をここまで悪化させてしまうと、中国企業が米国でどんどん現地生産を立ち上げるのは困難になりつつあります。

日本は、1980年代に米国と苛烈な貿易戦争を体験しました。その後、日本企業はどんどん米国での現地生産を立ち上げました。その結果、日米の貿易戦争は、影を潜めました。中国企業は、日本と同じように米国での現地生産を増やそうとしても、政治的な対立でできなくなっています。

バイデン政権が始動してすぐに、解決できない米中対立がクローズアップされてくる可能性があります。

3:バイデン政権、法人増税の準備を始める

バイデン政権は、大型公共投資を実施するための財源として、法人増税を明言しています。ただし、株式市場では、いいとこ取りの期待が広がっています。コロナが猛威をふるう中、大型景気対策はすぐに実行するが、法人増税はコロナが収束するまで先延べするという期待です。

バイデン政権が始動すれば、実際に、大型公共投資を含むコロナ対策の財政出動はすぐに実施されると思います。ただし、それと同時に、法人増税の準備にもすぐに取り掛かると思います。法人増税の話が現実的になると、株式市場はネガティブに反応する可能性があります。

4:コロナが猛威ふるう中、ワクチン有効のデータ増える

1~3月は、コロナ克服への期待と感染爆発への不安の綱引きが続きそうです。欧米で、米ファイザー、米モデルナ、英アストラゼネカなどのワクチン利用が始まり、有効性を示すデータが増えてくると予想しています。ただし、ワクチン投与は医療関係者や高齢者、基礎疾患のある人に最初は限られそうです。広く一般までワクチンが行き渡るには時間がかかります。1~3月は経済活動を続けることにより、感染拡大が続く可能性があります。また、英国などで広まったコロナ変異株への不安も続きます。

5:円高、一時1ドル98円まで進む

FRB(米連邦準備制度理事会)が、金融緩和の長期化を示唆していること、コロナ収束が見通せないことから、1~3月はドル安(円高)が進むと考えます。1ドル100円を割れ、一時98円をつけると予想しています。ただし、そこが円高のピークで、世界景気が回復するにしたがって、年後半は1ドル100~105円に戻ると予想しています。

<2021年4~9月の予測>

4~9月は日米欧でワクチン大量供給が実現し、コロナが徐々に収束に向かうと予想しています。

リスク・シナリオとして、コロナ感染が長期化する可能性もあります。ただ、私が信頼する医学専門家との議論を経た上で、私はワクチンが効果を発揮する可能性が高いと考えています。

以下、10大予測の6番目と7番目について、私の考えを説明します。

6:日米欧、コロナ徐々に収束へ。ワクチン効果

もっとも重要な役割を果たすのはワクチンです。今まで人類が使ったことのなかったmRNAワクチンの開発が欧米で成功し、高い効果を示しているのが朗報です。通常の生ワクチンと比べて、以下2つのメリットがあります。

(1)低コストで短期間に量産できる

(2)生ワクチンより安全性が高い(ウイルスそのものを使わず遺伝子情報だけ使うので副反応で発病するリスクが低い。ただし、それ以外の副反応はある)

ワクチン以外にも、感染爆発・医療崩壊を防ぐのに貢献する技術進歩はあると思います。

(1)「治療方法」「治療薬の使い方」に進歩があると思います。

(2)「PCR検査」「抗体検査」「抗原検査」にも進歩があると思います。

感染者や抗体保持者を見分ける方法が進歩することで、感染拡大を防ぐ方法も少しずつ充実すると考えられます。

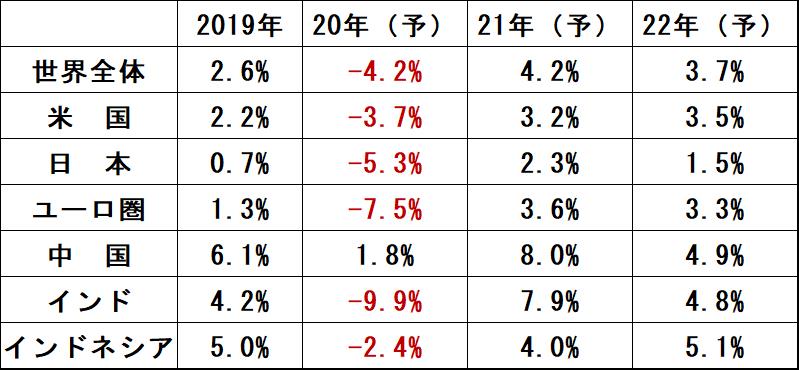

7:世界経済、急回復。米国・アジアがけん引

コロナが収束に向かうことにより、2021年後半に世界景気の回復が加速すると予想しています。以下、ご参考まで、OECD(経済協力開発機構)が12月1日に発表した「世界経済見通し」をご覧ください。日本・欧州の2021年成長率予想が低すぎると思いますが、それを除けば、私はほぼOECD予想と同様の予想をしています。米国とアジアが回復をけん引すると考えています。

OECDの世界経済見通し(GDP成長率):世界全体、米国、日本、欧州

<2021年10~12月の予測>

8:10~12月米景気はやや過熱、長期金利が一時2.2%に

私は、来年になると新型コロナの予防ワクチンが大量に供給され、世界経済が正常化に向かうことを、メインシナリオとして想定しています。ただし、そこで同時に、バイデン政権が巨額の財政出動を行う見込みです。大規模な金融緩和はそのまま続けられているはずです。

巨額の財政出動と、大規模な量的金融緩和が続く中で、コロナが収束に向かえば、米景気は一時的にやや過熱する可能性もあります。その場合、ドル長期金利は一時的に2.2%まで上昇すると予想します。

2021年後半、世界景気がやや過熱ぎみに回復する場合、2022年に、その反動が出ます。2021年に世界景気が急回復したのち、2022年は再び世界景気が減速する可能性があります。

10~12月は、世界的に株が反落すると思います。金利上昇と2022年の景気減速見通しが、悪材料になると考えます。

<株式市場のテーマ>

9:第4次産業革命、水素エネルギーが株式市場の重要テーマに

コロナ前から進み始めていた第4次産業革命が、コロナ後には加速する見込みです。AI(人工知能)・IoT(モノのインターネット化)・ビッグデータ分析・ロボットの普及により、ITを駆使した産業構造の革新が一段と加速する見込みです。株式市場では、引き続き、第4次産業革命が重要なテーマとなります。

それとともに、重要なテーマとなりそうなのが、水素エネルギーです。欧州に続き、米国も日本も、脱「化石燃料」の政策シフトが進みそうです。その鍵を握るのが、水素エネルギーの活用です。

電気エネルギーは保存や運搬がむずかしいという欠点があります。そのため、世界中で自然エネルギーから電気を作っても、大都市まで運んで有効に使う術がありません。その解決策の1つと考えられているのが、水素です。

自然エネルギーで得た電気を使って水を電気分解し、水素を得ます。水素の形で、エネルギーを保管・流通させる方法が考えられています。水素を燃やして電気を得る方法を使えば、排出物は水だけです。水素を使った発電所や、水素で走る燃料電池車が注目されるようになってきました。

自然エネルギーを使って作る水素を、グリーン水素と言います。将来、グリーン水素を大量に流通させる時代が来ると予想しています。ただし、2021年にいきなり大量のグリーン水素が作られるわけではありません。最初は、化石燃料由来の水素の活用から進むと思います。2021年は、製油所・製鉄所・油田などで副産物として出てくる水素の活用が進むと思います。そこで実績を作ってから、将来、グリーン水素の活用に進むことになると思います。

水素ビジネスで企業が稼ぐ時代はまだ遠い先ですが、それでも2021年は、水素エネルギー関連株が折に触れて、物色されると予想しています。トヨタ自動車が12月に発表した燃料電池車、新型MIRAI(ミライ)への注目も高まると思います。

10:日本の上場企業へのTOBが大幅増、年60件を超える

近年、日本の上場企業に対するTOB(株式公開買い付け)が増えています。2021年はさらに増えると考えています。2つのパターンがあります。

(1)完全子会社化:親会社が子会社に対してTOBを実施して子会社株をすべて取得し、完全子会社(親会社が100%所有する子会社)にする。

(2)業界再編:生き残りをかけた業界再編の一環として同業他社にTOBを実施する。

最近の例では、NTT(9432)がNTTドコモ(9437)に対してTOBを実施し、完全子会社化を目指していることが話題になっています。TOBは無事成立しました。

今年5月には、ソニー(6758)が金融子会社であったソニーフィナンシャルHD(当時ソニーが発行済株式の60%を所有する上場子会社)に対してTOBを実施しました。TOBは成立し、ソニーフィナンシャルは完全子会社となり、上場廃止となりました。

業界再編のTOBも増加しています。今年3月、昭和電工(4004)が日立製作所(6501)の上場子会社であった日立化成に対してTOBを実施しました。日立化成は上場廃止となり、昭和電工の完全子会社となりました。日立製作所が、日立化成について、本業との関連が小さいと判断して親子関係を解消し、昭和電工に売却することを決めたためです。

島忠(8184)に対して、同業のDCM HD(3050)がTOBをかけ、その後、同業のニトリHD(9843)がさらにそれを上回る価格でTOBをかけたのも、話題になりました。こうして、業界再編が進んでいきます。

日立製作所(6501)は、過去に多数の上場子会社、あるいは、上場関連会社を保有していましたが、近年、急速に親子上場の解消を進めました。本業の一部と考える子会社にはTOBをかけて完全子会社にしました。2009年には、当時上場子会社であった、日立情報システムズ・日立ソフトウェアエンジニアリング・日立システムアンドサービス・日立プラントテクノロジー・日立マクセルの5社に対してTOBを実施し、完全子会社としました。

一方、日立化成・日東電工(6988)のように本業との関連が薄いと考える子会社・関連会社は売却を進めました。総花経営とも言われる総合電機の多角化路線と決別し、競争力の高い事業に特化する「選択と集中」を進めるためです。

親子上場を解消するTOBが増えていることに、3つの理由があります。

(1)少数株主との利益相反

親会社の経営戦略にそって子会社を経営することが、子会社の少数株主(親会社以外の株主)の利益に反することもあります。たとえば、子会社に「親会社以外の会社と取引することを制限」したり、「短期的な利益を犠牲にして長期的な成長のための投資を進めさせること」が、子会社の少数株主の反発を招くことがあります。

極端な例では、親子上場企業が、互いにライバルとなる例すらありました。かつて親子上場だった、積水化学(4204)・積水ハウス(1928)などがその例です。住宅事業で、親子が激しく競合する不思議な関係となっていました。今は、親子関係を解消しています。

(2)重要子会社の経営判断の遅れ

少数株主の意見も尊重しなければならないため、親会社が望む経営戦略が進めにくくなることがあります。本業にとって重要な会社は、TOBをかけて完全子会社とするのは、時代の流れです。

(3)利益の一部(少数株主持分)が外部流出

上場子会社が高収益会社の場合、親会社は100%保有した方が連結利益を高めることができます。子会社の一部を少数株主に保有させてしまうと、その分、連結利益が低下することになります。

こうした背景から、2021年はTOBがさらに増加すると予想しています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。