ノーベル経済学賞学者のリチャード・セイラー教授はゴルディーロックス相場に懸念を表明

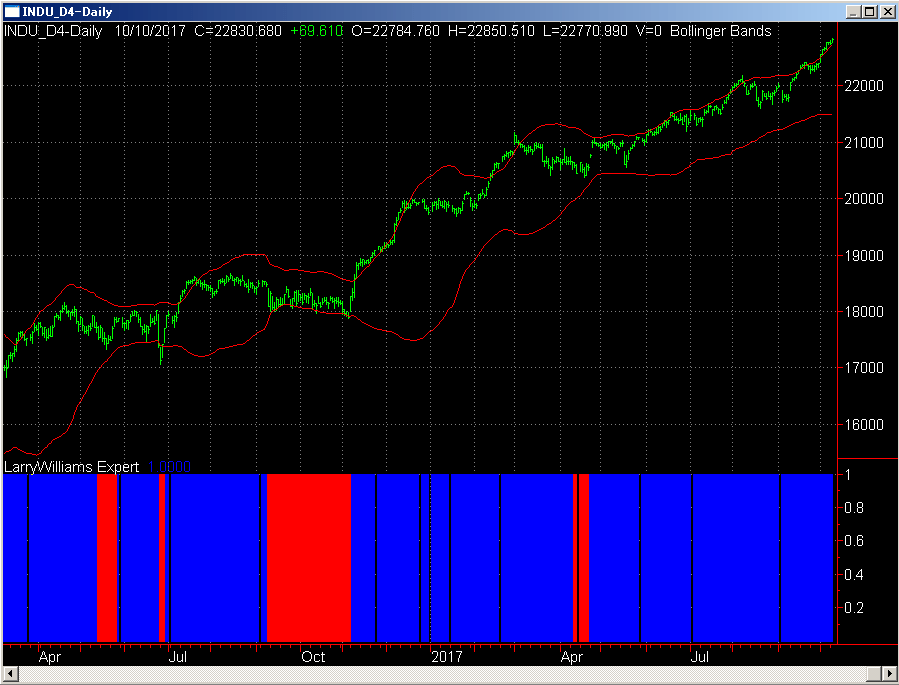

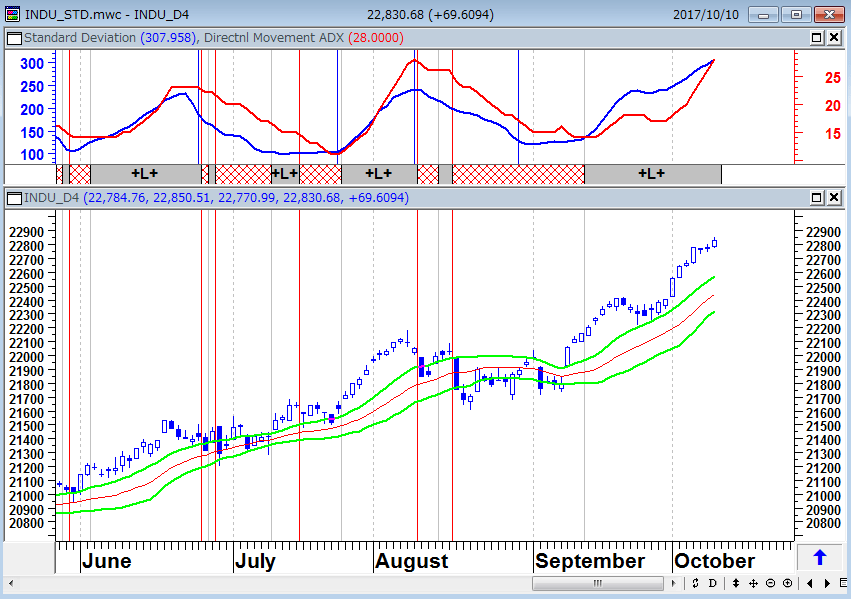

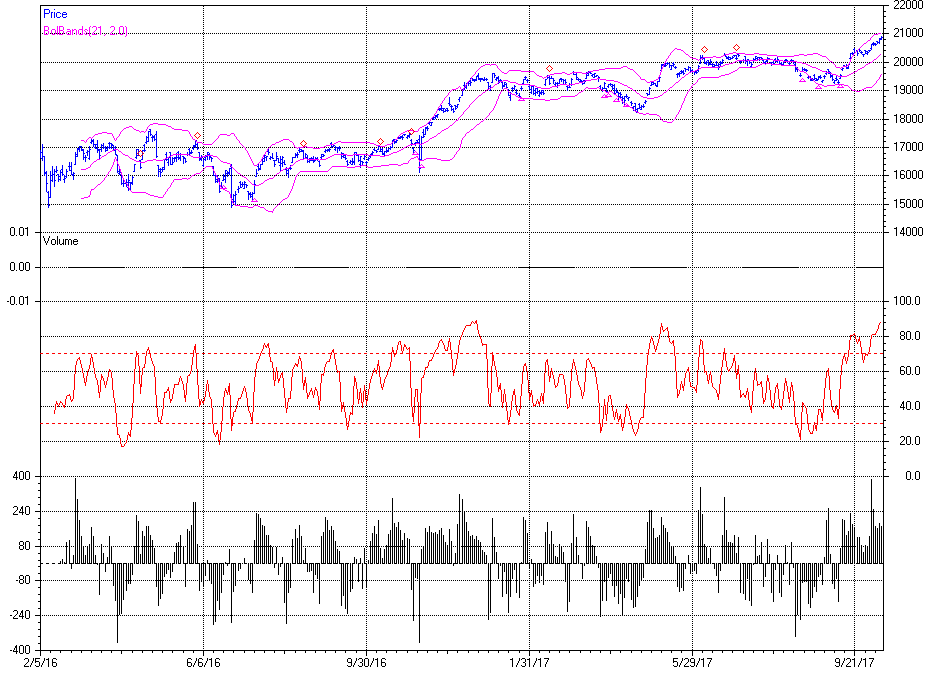

NYダウは調整らしい調整もなく、ゴルディーロックス(適温相場)的な上げ相場が続いている。以下はラリー・ウィリアムズのNYダウ日足の順張り売買システムだが、ジリ高・低ボラティリティの総楽観相場が継続しており、4月以降はずっと買いシグナルが点灯したままという異例の強気相場となっている。

NYダウ(日足)

先日、シカゴ大学のリチャード・セイラー教授が今年のノーベル経済学賞を受賞した。リチャード・セイラー教授は、リーマン・ショック(金融危機)の真実を描いた2016年の『マネー・ショート』という映画に出演しており、合成CDO(合成債務担保証券)という危険極まりない金融商品の説明をしていたことを思い出す。『マネー・ショート』は非常にいい映画だったが、今の金融界はすでにリーマン・ショックの反省など忘れて、同じ過ちを繰り返そうとしている。

行動経済学の権威であるリチャード・セイラー教授は、「市場の低いボラティリティは油断の表れ」であり、「投資家が抱き続ける楽観論に懸念」を表明しているという。

【今年のノーベル経済学賞受賞者であるシカゴ大学のリチャード・セイラー教授は、活況が続き潜在的なリスクに無頓着とも映る現在の株式市場に警戒感を示した。セイラー氏はブルームバーグテレビジョンとの電話インタビューで、「われわれは人生で最も危険な時期にあると思われるが、株式市場は油断している様子だ。私には理解できないことを認める」と語った。昨年11月の米大統領選でのトランプ氏当選以降、米経済や労働市場が着実に成長する中で、S&P500種株価指数は最高値の更新が続いている。ワシントンでの実際の政策行動は限られているものの、減税への期待も追い風となっている。経済主体の不合理かつ衝動的な行動を研究し、行動経済学への貢献が受賞理由とされたセイラー氏は、市場のボラティリティー(変動性)の低さや、投資家が抱き続ける楽観論に懸念を表明した。セイラー氏は「自分は不安に感じている。投資家が神経質になれば、動揺しがちだと思われる。市場を動揺させるものは何もないようだ」と発言。株高が税制改革への期待に基づくものだとすれば、「投資家はその実現を信じられなくなっているはずだ」と述べ、税制改革が実行されるという「確信がどこから得られるのか」分からないと主張した。(『ノーベル経済学賞のセイラー氏:株式市場が心配、自分は理解できない』10月11日 ブルームバーグ)】

現在、格差社会の拡大から、実体経済と資産価格のかい離が大きくなっている。<金利は低く、企業利益は健全で、市場には陶酔感がない>ので、この相場はバブルではないという見方が大勢だ。市場に陶酔感がないと、終わりの予感を感じにくい。ゆえに、ゴルディーロックス相場だ。

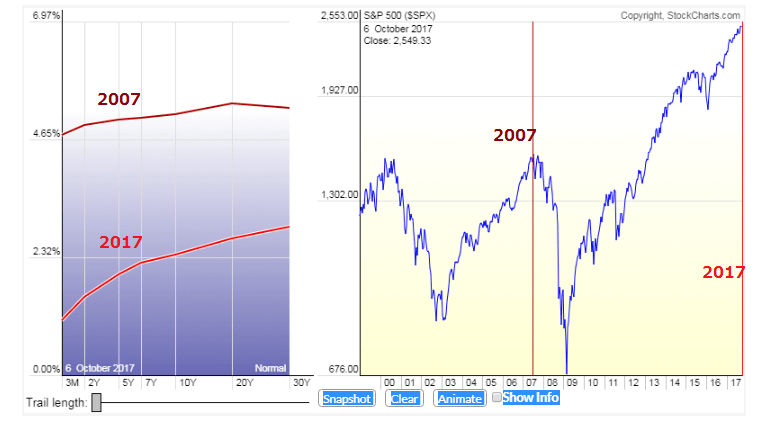

しかし、1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブル、2007年のサブプライム住宅バブルの崩壊は、政策金利の引き上げが原因だった。いつの時代も政策金利の引き上げがバブルの崩壊につながっていることを頭の隅に置いておくべきだろう。

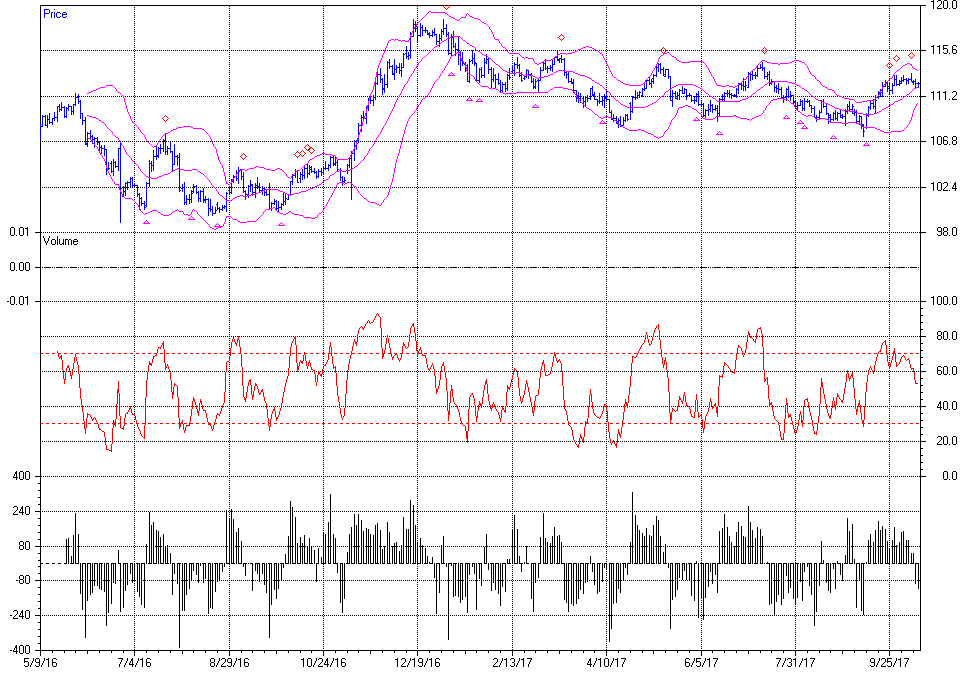

S&P500と米国のイールドカーブ(株価急落の指標)

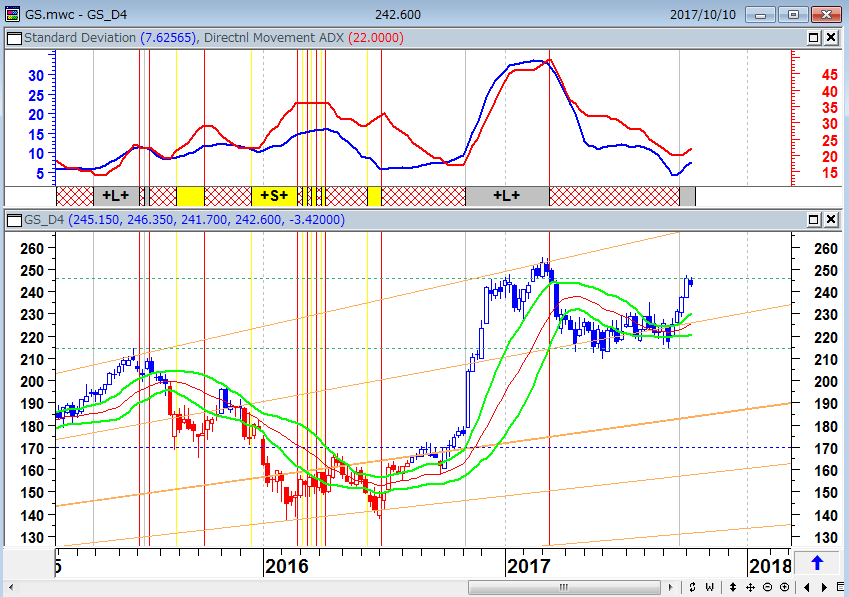

ゴールドマンサックスの久々の上昇相場はゴルディーロックスバブル延命の号砲か?

FRBは9月20日に保有する金融資産の縮小を10月から開始することを決定した。また、市場では12月の利上げをほぼ織り込む形になっている。

中央銀行の低金利と量的緩和策は現状、銀行の利ざや縮小が問題となり、万策尽きた感がある。各国の中銀は(日本を除いて)どこも出口戦略をはじめている。いつの時代もバブルの崩壊は政策金利の引き上げだった。このままでは、いずれ中央銀行バブルの崩壊は避けられないが、中央銀行に代わって、現在の相場の上昇をけん引しているのがトランプの経済対策への期待である。

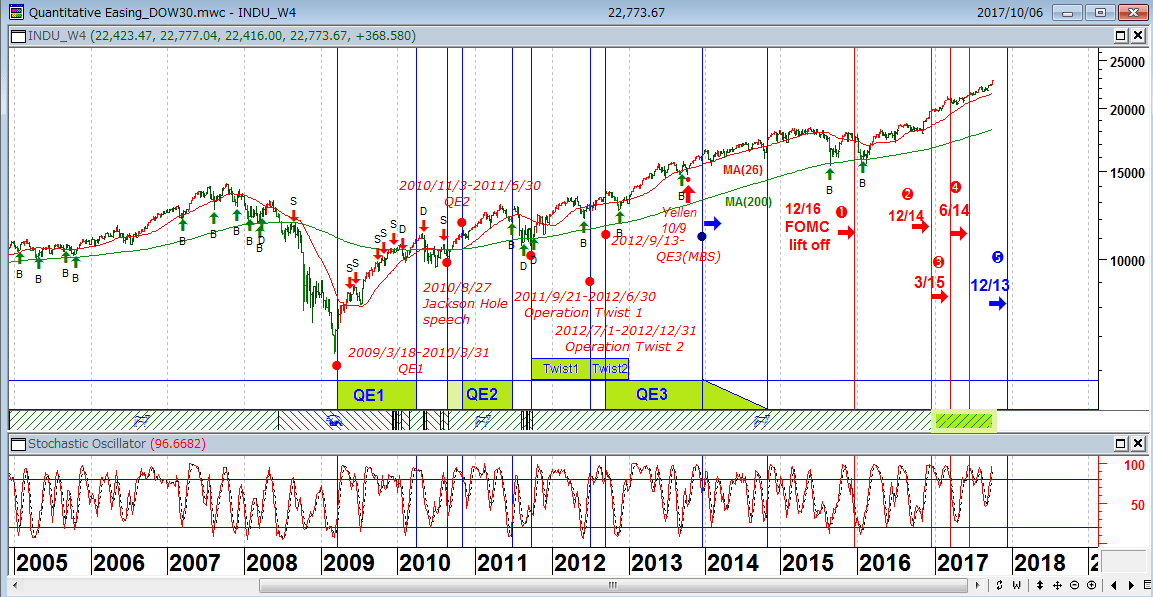

NYダウ(週足)と米国の金融政策

QE3(量的緩和第3弾)の終了後横這いになっていた米国株市場を高騰させたのも、トランプの経済対策への期待である。トランプは議会対策がうまくいかず、経済対策は宙ぶらりんになっていたが、9月に入って民主党と組むことで減税・本国投資法・ボルカ―ルールの撤廃などの実現に向けて動き出した。トランプラリーの第2弾が始まったという声も聞かれ、金融株ゴールドマンサックスの久々の上昇相場はバブルの号砲ではないかと言われている。

ゴールドマンサックス(週足)

トランプラリー第二弾が始まり、NYダウは力強い上昇に入っている。仮に、トランプが現状のゴルディ-ロックス・バブルを維持してくれそうな新FRB(連邦準備制度理事会)議長を選び、議会をうまくまとめることができれば、このトランプラリーは最長で中間選挙まで延長する可能性もあるだろう。

NYダウ(日足)

FRB新議長と米国市場の行方

FRB新議長に誰がなるのかに市場の注目が集まっているが、予想サイト「PredictIt」によると、1位がパウエルFRB理事、2位がウォルシュ元FRB理事、3位がイエレンFRB議長、4位がコーンNEC委員長、5位がカシュカリ米ミネアポリス連銀総裁、6位がスタンフォード大学のジョン・テーラー教授となっている。

金融緩和に一貫して批判的で、タカ派として知られるケビン・ウォルシュがFRB議長になった場合、イエレンが維持してきた低金利のゴルディーロックス相場という前提が大きく崩れる可能性があるだろう。

大穴候補はカシュカリ米ミネアポリス連銀総裁で、新債券の帝王ジェフリー・ガンドラックは、「異端な予想だが、ニール・カシュカリになると思う」と述べている。「低金利が好きだ」と発言しているトランプが好ましく思う人物は、最も金融緩和を維持してくれそうなカシュカリという見方だ。市場はカシュカリがFRB議長になる確率は非常に低いとみているが、いずれにせよ、新FRB議長人事は市場にとって最も重要なイベントと言えるだろう。

ラリー・ウィリアムズの日経平均予測

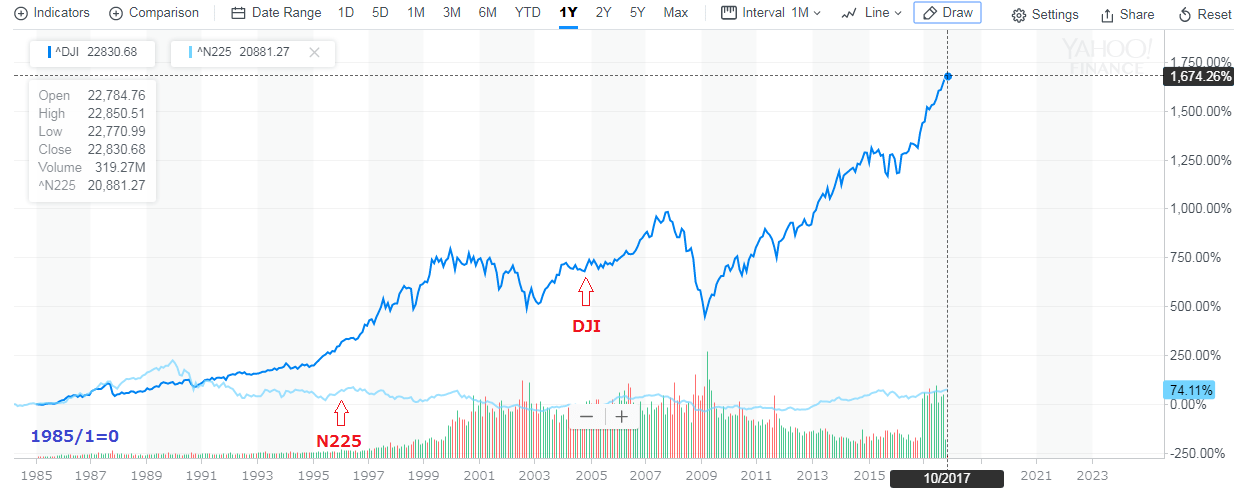

10月11日に日経平均が20年10カ月ぶりの高値を更新した。以下のチャートは1985年1月からの日経平均とNYダウのパフォーマンスである。NYダウが1,674%の上昇となっているのに比べて、日経平均は74%しか上昇していない。日経平均が安すぎるのか、NYダウが高すぎるのかはともかく、パフォーマンスの差は歴然としている。

1985年1月を起点とした日経平均とNYダウのパフォーマンス

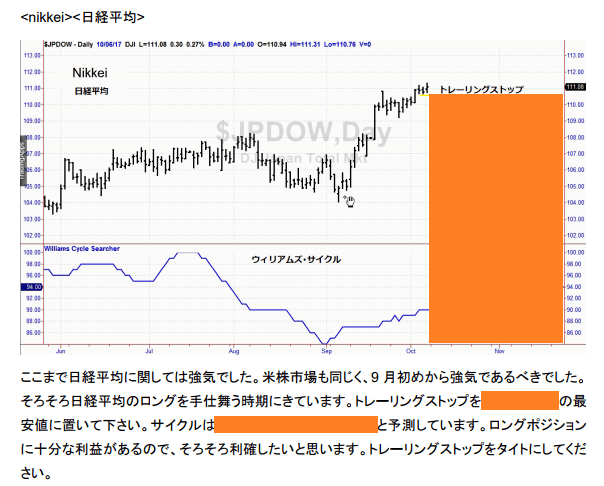

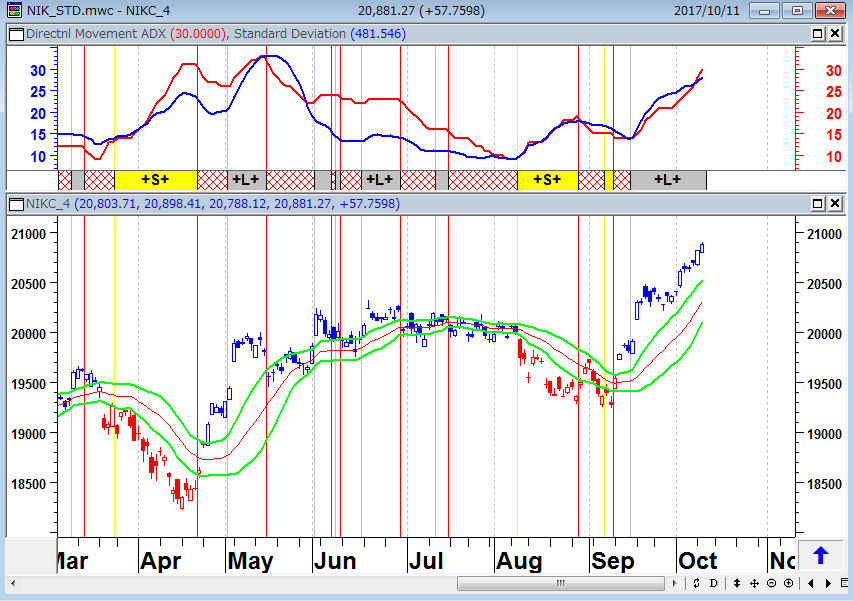

その日経平均もトランプラリー第2弾相場と、選挙相場は高いというアノマリーに支えられ、直近の相場はNYダウ以上に上昇している。ここ数週間、ラリー・ウィリアムズの日経平均見通しを紹介してきた。ラリーのスタンスは基本的に押し目買いである。しかし、目先の相場は、トレーリングストップを置いて、いったん利食いしたほうがいいという判断のようだ。

ラリー・ウィリアムズの日経平均予測

日経平均(日足)

日経平均(日足)

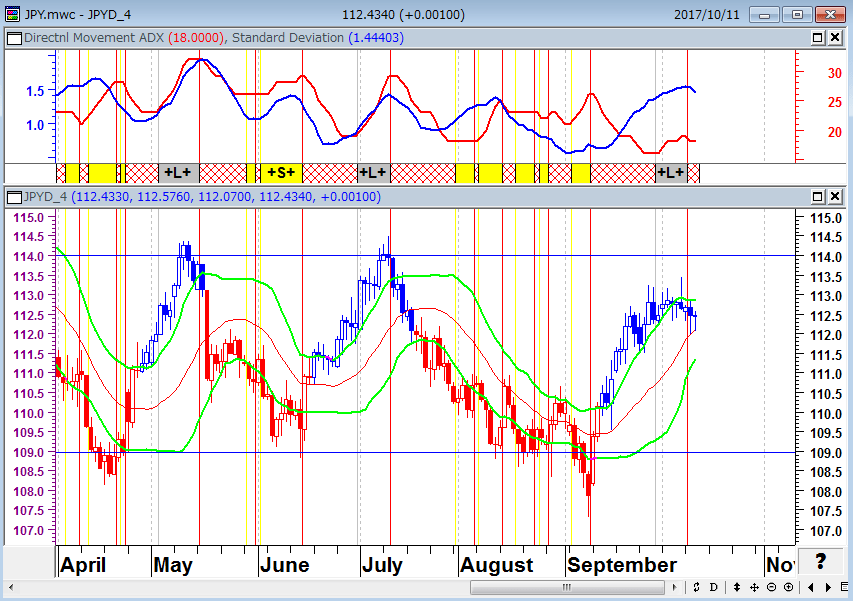

ドル/円(日足)

為替市場は次の方向を模索中

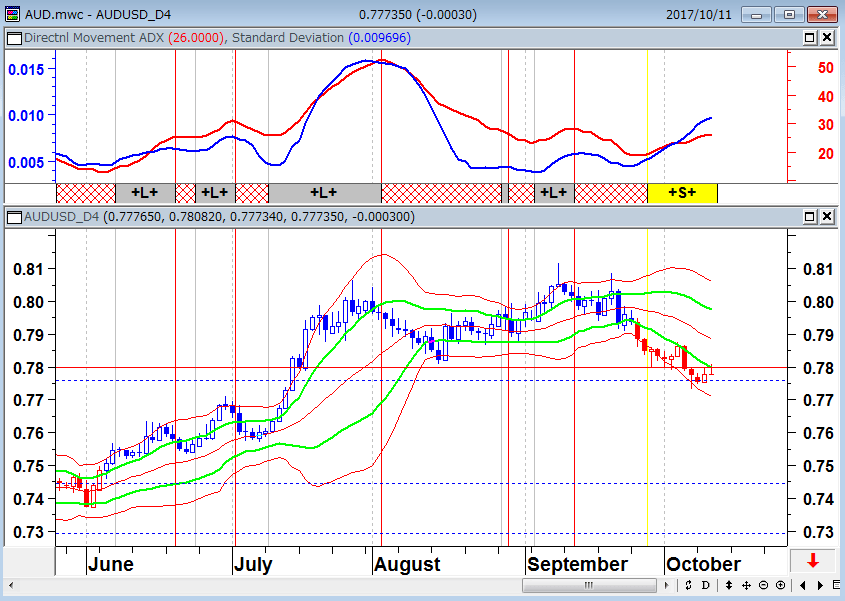

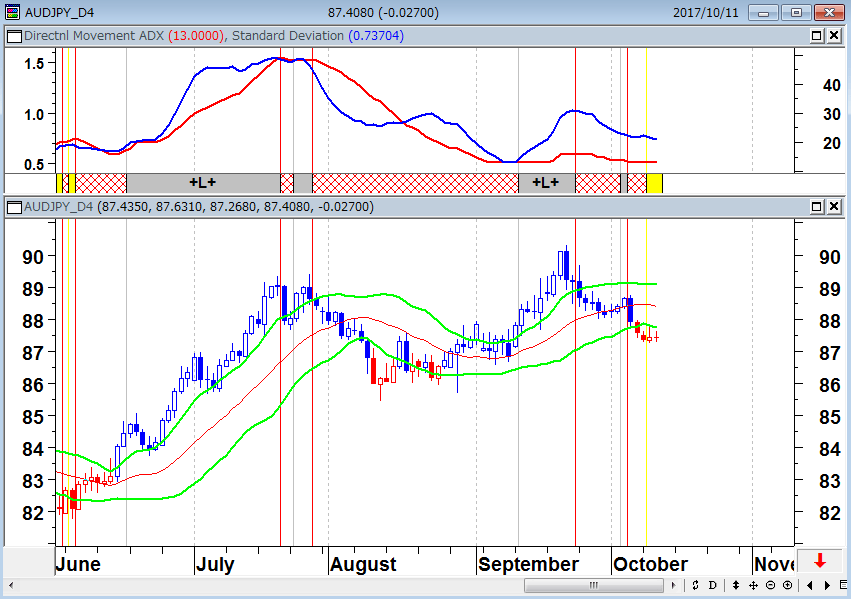

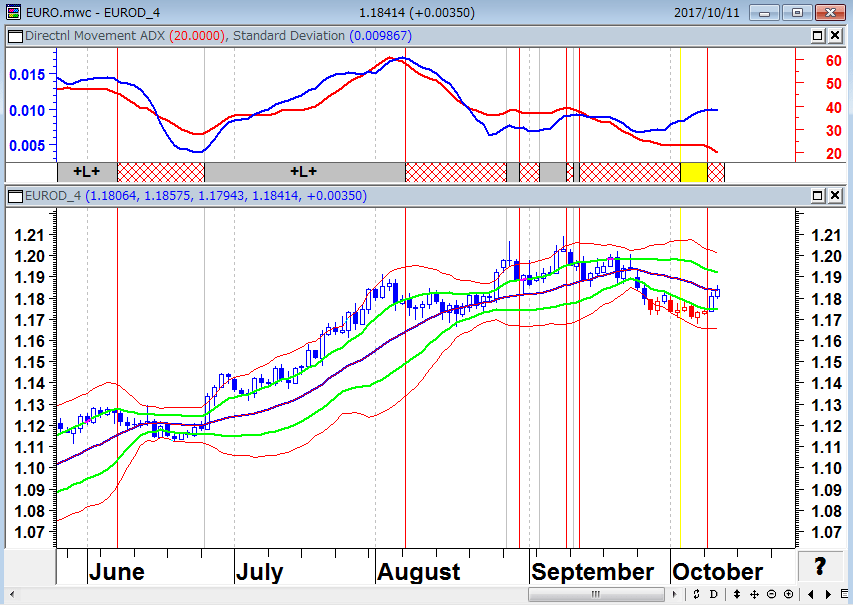

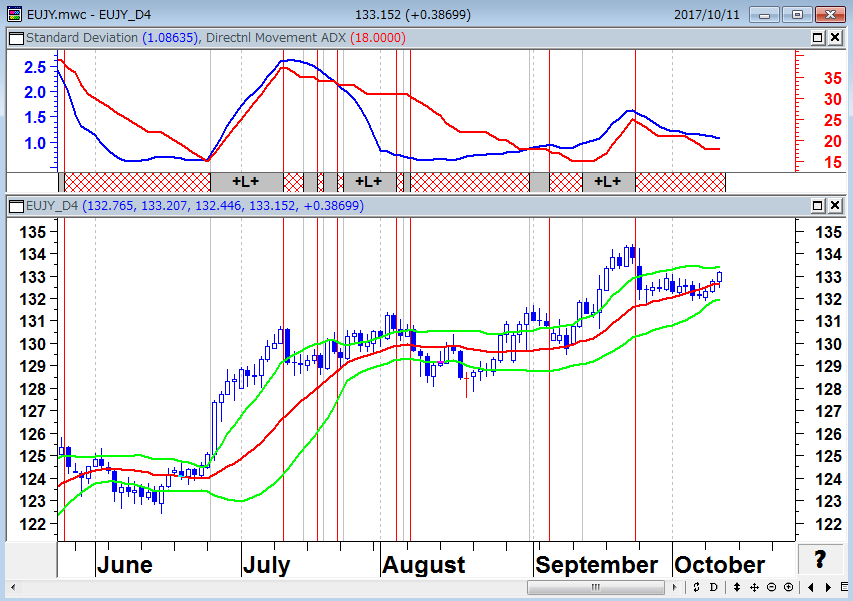

株式市場に比べ、為替市場は低変動相場となっている。現在は、ドルが中心の相場となっており、クロス円はあまり動きがない。先週、トレンド相場が最も走ったのは豪ドル/ドルだった。ドル/円の買いトレンド相場は+1シグマを割り込んだので、筆者は利食いしている。9月に円安転換したが、次の展開を模索する時間帯にあるのだろう。

豪ドル/ドル(日足)

豪ドル/円(日足)

ユーロ/ドル(日足)

ユーロ/円(日足)

ドル/円(日足)

筆者は相場予測をするが、基本的に「相場についていく」というスタイルの運用者である。したがって、筆者がポジションを取るときは、相場予測とテクニカル分析(価格そのものの分析)が一致したときだけである。

32年前に相場に参戦してから、比較的早い段階で「相場予測という“思い込み”や“決め打ち”、あるいは値ごろ感でポジションを取ると損切りが遅れて大損失を被る」という失敗を何度もした。それからは、価格そのものの分析、すなわち、ファンダメンタルズよりも相場技術(テクニカル)に比重をかけるようになった。トレンドについていく順張り手法でも、相場の転換点を当てる逆張り手法でも、このスタンスは変わらない。

漠然とした相場予測というものには、統計的にも数学的にもなんら優位性はないのである。むしろ、相場の実践においては、予測といった<知性>や値ごろ感と言った<心理的なバイアス>が売買(建玉コントロール)の邪魔になることのほうが多いだろう。重要なのは、価格そのものの分析である。

そして、それ以上に重要なのが、ストップロス注文を置くこと(資産管理)である。筆者はテクニカルによるストップロスの設定はしていない。たとえば、相場が50銭逆に動いたらドル/円のポジションを手仕舞うストップ注文を置いたとしよう。しかし、1万通貨のポジションを持っている場合と、1000万通貨のポジションを持っている場合では損失額に10倍の開きがある。

したがって、ストップ幅というのは証拠金の何パーセントを失ったら損切りするという観点で設定しない限り意味がない。セミナー等で、「最適なストップ幅はいくらか?」という質問を頂戴するが、固定の損切幅というのを筆者が発表していないのは、上記の理由からである。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。