はじめに

今回のアンケート調査は2020年11月30日(月)~12月2日(水)の期間で行われました。

11月末の日経平均は2万6,433円で取引を終えました。前月末終値(2万2,977円)からの上昇幅は3,456円と過去を振り返ってみてもかなり大きいものとなり、株価水準も2万3,000円台から一気に2万6,000円台へと駆け上がって行きました。

実際に、11月の値動きを振り返ってみても、月間を通じてほぼ一貫して上昇基調を描きました。急ピッチな上昇に対する相場の過熱感を指摘する声も出た一方で、米大統領選挙投票日を通過したことによる買い戻しに加え、想定以上のスピードで進展する新型コロナウイルスワクチン開発や追加金融緩和政策への期待、米新政権への警戒感が後退したこと、そして日本株に対する再評価などの材料が重なったことが追い風となりました。

このような中で行われた今回のアンケートは、4,200名を超える個人投資家からの回答を頂きましたが、日経平均と米ドル/円の見通しDIはそれぞれ株高・円高という結果となりました。一般的に、株高と円安がセットで語られることが多いのですが、今回は「いつもとは違う」結果となっています。

足元の円高見通しの強まりは、リスクオフというよりも、米国の金融緩和や財政出動期待の表れの面があるため、結果的に米国株市場が支えられて日本株に波及していく構図を想定しているのかもしれません。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

「まちまちのDIは、強さの持続性への警戒」

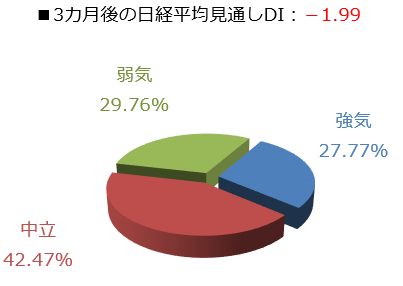

今回調査における日経平均の見通しDIは、1カ月先がプラス18.60、3カ月先はマイナス1.99とまちまちの結果でした。前回調査の結果がそれぞれマイナス13.17、プラス2.21でしたので、ちょうどプラスとマイナスが反対となりました。

1カ月先のDIはプラス方向に大幅改善したわけですが、11月の日経平均は前月末から15%以上上昇し、株価の節目も2万4,000円から2万5,000円、そして2万6,000円台と次々に上抜けてきた動きが素直に反映されたものと思われます。その一方で、急ピッチな上昇による警戒感からか、3カ月先DIは大きな変化はないものの、前回よりは弱含んだ印象です。「さすがに足元の強さが3カ月先も続きそうにない」という警戒があるのかもしれません。

実際に、12月相場入りとなった日経平均は長期的なテクニカル分析の節目としてみられてきた、バブル最高値(3万8,957円)からバブル後最安値(6,994円)までの下げ幅に対する61.8%戻しの水準(2万6,747円)を上抜ける場面を見せましたが、2万7,000円台乗せを前に上値を伸ばしきれず、11月の上昇の勢いはさすがに落ち着き始めているようにも感じられます。

これまでの株価上昇の主な原動力として、(1)米大統領選挙の通過、(2)新型コロナウイルスワクチンへの期待、(3)追加金融緩和への期待、(4)日本株に対する再評価などが挙げられますが、これらを背景に、(5)売り越しが続いていた海外投資家が買い戻しに転じたことが上昇を加速させてきました。

(1)については米新政権の陣容もある程度判明し、すでに不安が後退していますし、(2)については米国で近日中にワクチンの緊急使用が承認されて、英国では接種の実施が始まっています。(3)については米FOMC(連邦公開市場委員会)が15~16日に行われるほか、(5)についても11日のメジャーSQ(先物やオプションの清算値を決める日で、先物やオプションが清算され、損益が確定する日)で需給的な節目を迎えるなど、(4)以外の材料は出尽くし感が出始めるタイミングです。

その後のクリスマス休暇や年末前の薄商いが見込まれるだけに、今後の焦点は株価が下げる局面において、どの株価水準で押し目買いが入るのか、そして年末の「掉尾の一振」へと移っていけるかが焦点になりそうです。

今月の質問「ふるさと納税で失敗したことありますか?」

楽天証券経済研究所 根岸 美知代

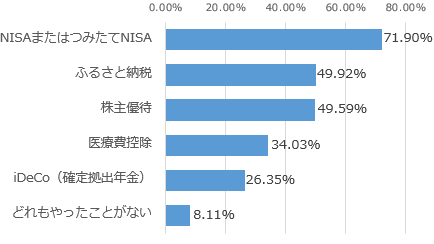

【今月の質問1】 以下の制度で利用したことがあるものを教えてください。(複数選択可)

ご回答いただきました方の約72%が「NISAまたはつみたてNISA」を利用していることがわかりました。そして、「NISAまたはつみたてNISA」を利用している方の約85%は、その他の制度も利用しておりました。一番多かったのが「ふるさと納税」で約67%、続いて「株主優待」約62%、「医療費控除」約44%、「iDeCo(確定拠出年金)」約38%という順でした。

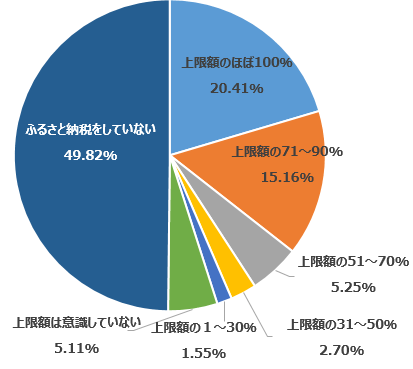

【今月の質問2】 2020年度のふるさと納税は、年収などによって決まる寄付上限額のどのくらいまで寄付する予定ですか?

約半数の方は、「ふるさと納税をしていない」という回答でしたが、ふるさと納税をしている方の約80%は、上限額の51%以上の寄付をしているということがわかりました。

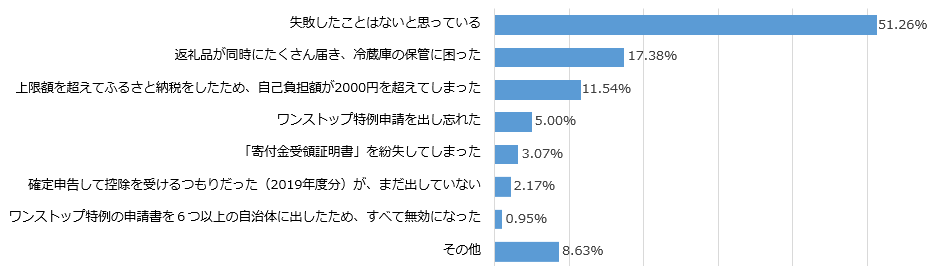

【今月の質問3】 ふるさと納税をしたことがある方にうかがいます。 あなたが過去にやってしまったことのある、ふるさと納税の失敗談を教えてください。(複数選択可)

約半数の方は「失敗したことはないと思っている」という結果となりましたが、「返礼品が同時にたくさん届き、冷蔵庫の保管に困った」、「上限額を超えてふるさと納税をしたため、自己負担額が2,000円を超えてしまった」という方が合わせて約30%もいらっしゃいました。「その他」では、選択肢にはなかった「返礼品」についての失敗談を多くいただきました。

「その他」コメントのご紹介です。

・狙っていた返礼品が受付終了してしまった

・返礼品のカタログを見ても欲しいものがなかった

・返礼品が画像と違いすぎた

・返礼品のクオリティが著しく低かった

・同じ品を再注文したが品質が悪くなっていた

・珍しい物を試したらまずかった

・ふるさと納税でチケットを入手したのにコロナで行けなかった

・返礼品(肉)がほぼ油で食べられる状態でなかった。いわゆる不良

・返信用封筒の切手代が寄付者持ちの自治体があった

・お中元感覚で返礼品を知人宛のところ、間違えて自分宛になった

・届け先を実家に設定したら、届いたのか届いてないのか不明だった

・もっと早くにとりかかるべきであった

・ワンストップを申請したが、医療費控除もあり結局確定申告となった

・ワンストップ特例を申請したが、誤って確定申告してしまった

・上限が明確に分からないので範囲内なのかわからない

・医療費控除のことを計算に入れず上限まで実施し、自己負担が発生

・上限を気にしすぎて少なすぎた

ふるさと納税をしてみたいけれど、上限額がいくらなのかわからないという方もいらっしゃると思います。おおよその上限目安は「楽天のかんたんシミュレーター」から算出することができます。より正確な金額を知りたい場合は、お住まいの市区町村や税理士にご確認をお願いいたします。

今回もたくさんのご意見をありがとうございました。このアンケートをご参考いただき、これからも節税対策をうまく利用していただけたらと思います。

為替DI:「12月も円高続行!」個人投資家の約半数が予想

楽天証券FXディーリング部 荒地 潤

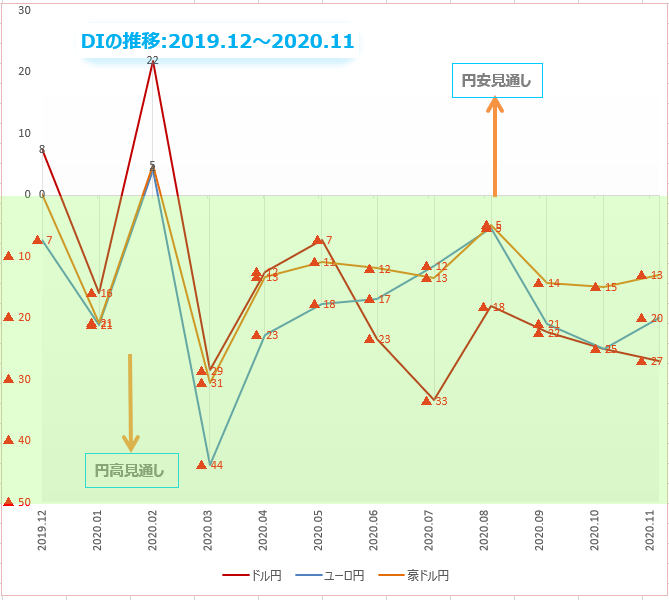

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

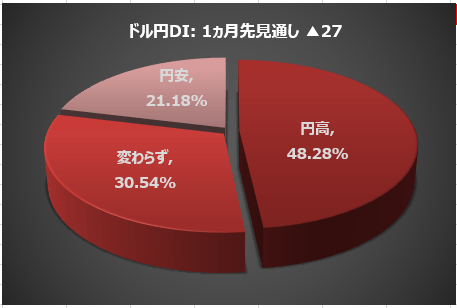

「12月のドル/円は円安、円高のどちらへ動くと予想しますか?」

楽天証券が11月末に実施した相場アンケート調査の結果によると、回答を頂いた個人投資家4,231人のうち約48%(2,043人)が、12月のドル/円は「ドル安/円高に動く」と予想しています。

「円安に動く」は最も少ない約21%(896人)で、あとの約31%(1,292人)は「動かない(わからない)」でした。

ドル安と金利高が同時進行しています。米国債券利回りが上昇するなかでのドル安。一見すると矛盾しているようですが、必ずしもそうではありません。米国金利に注目が集まっていますが、他国の実質金利もまた上昇しています。

中央銀行の政策を比較すると、FRB(米連邦準備制度理事会)はハト派的姿勢(追加緩和に前向き)であるのに対して、ECB(欧州中央銀行)はタカ派的姿勢(追加緩和に後ろ向き)。このスタンスの違いが、金利上昇のなかでのドル安をつくっているのです。

さらに重要なのは、FX市場を動かす材料が、最近のワクチン開発成功のニュースをきっかけとして、金利差から「世界的経済成長」へ移っていること。今は米金利高=ドル高という考えは通用しないのです。

米国の一極成長、あるいは世界的低成長の時代においてはドルにマネーが集中する傾向がありますが、世界的同時成長の時代になると、米国以外の地域の投資妙味が米国に比べて相対的に大きくなり、ドルが売られやすくなります。

ワクチンが世界中に行き渡る見通しが出てきたということは、コロナからの経済回復のチャンスに関しては、世界中どこも同じ条件だということです。すでに過去最高値を更新している米国株式に比べて、それ以外の地域は、これまで出遅れていた分だけ投資リターンが高くなると考えることができます。

長期投資家は、ドル資産運用によるアウトパフォーマンスを何年間も積み上げてきましたが、ドル一辺倒のエクスポージャーを減らし分散投資を模索し始めています。ドルを今後も保有したいという強い理由が表れない限り、この傾向は続くことになるでしょう。

経済回復の期待が徐々に強まり、マーケットのテーマとして「リフレ(デフレ以上インフレ未満の状態)」がじわじわと定着する状況になり、株式と世界の金利が連動して上昇。このようなケースではリスクオフの観点からもドル安傾向が強まります。

ドルに対して、ユーロだけではなく、資源国通貨の豪ドルやカナダドルが高くなり、新興国通貨に再びマネーの流入が始まっています。

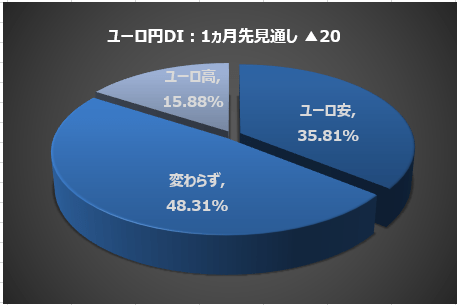

11月末に楽天証券が実施した相場アンケート調査の結果によると、回答頂いた個人投資家4,231人のうち約36%(1,515人)が、12月のユーロ/円は「ユーロ安/円高に動く」と予想しています。

「ユーロ高/円安に動く」は、最も少ない約16%(672人)。「動かない(わからない)」は、約48%(2,044人)でした。

11月のユーロ/円の終値は124.44円。10月終値に比べて2.54円のユーロ高/円安水準でしたが,12月は「ユーロ高」よりも「ユーロ安」に動くと考える個人投資家が多いようです。

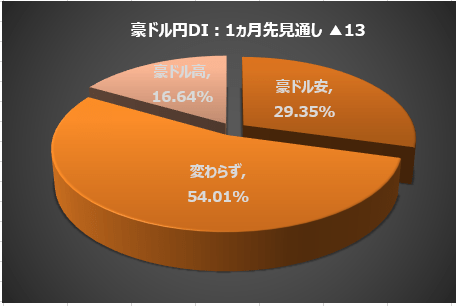

11月末に楽天証券が実施した相場アンケート調査の結果によると、回答頂いた個人投資家4,231人のうち約29%(1,242人)が、12月の豪ドル/円は「豪ドル安/円高に動く」と予想しています。

「豪ドル高/円安に動く」は約17%(704人)で最も少なく、「動かない(わからない)」は約54%(2,285人)で半数を超えています。

11月の豪ドル/円の終値は76.61円。10月の終値に比べて約3.05円の豪ドル高/円安水準でしたが,12月は「豪ドル高」よりも「豪ドル安」に動くと考える個人投資家が多いようです。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、毎月実施している質問「今後、投資してみたい金融商品」で、「国内株式」と「外国株式」、そして「投資信託」を選択したお客様の割合に注目します。

当該質問は複数回答可で、選択肢は、国内株式、外国株式、投資信託、ETF(上場投資信託)、REIT(不動産投資信託)、国内債券、海外債券、FX(外国為替証拠金取引)、金やプラチナ地金、金先物取引、原油先物取引、その他の商品先物、特になし、の13個です。

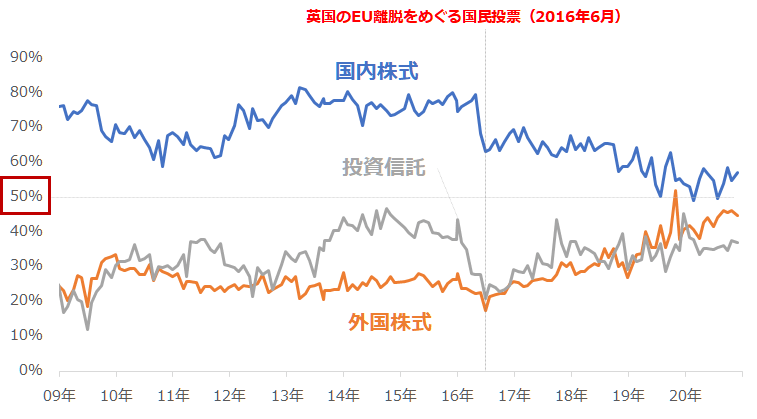

図:質問「今後、投資してみたい金融商品」で、「国内株式」「外国株式」「投資信託」を選択したお客様の割合の推移 ※複数回答可

2020年11月の調査で「国内株式」を選択した人の割合は57.34%、「外国株式」を選択した人の割合は44.74%、「投資信託」を選択した人の割合は37.20%でした。足元、「今後、投資してみたい金融商品」として最も選ばれているのは、「国内株式」で、その後に「外国株式」、「投資信託」が続きます。

「国内株式」は、統計開始(2018年10月)以降、2度、50%を割れました。いずれも2020年で、2月に49.1%、7月に49.8%となりました。

新型コロナの感染が日本国内で目立ち始めたこと(2月)、緊急事態宣言が解除された後、感染者が増え始めたこと(7月)など、“国内”の感染状況が悪化し、不安を肌で感じる状況となったことが、「国内株式」を投資してみたいと考える人の割合を低下させた可能性があります。

また、同時に、特に3月の幅広い銘柄が大幅下落した“新型コロナ・ショック”後、ハイテク関連の銘柄を中心に価格が大きく上昇した外国株式の人気が上昇したことが、相対的に「国内株式」を投資してみたいと考える人の割合を低下させた可能性があります。

とはいえ、「国内株式」が50%を割ったのは、2度だけです。先述のとおり、11月は57%台を回復しています。足元、国内の感染状況が悪化し、外国株式が上昇していますが、50%を割っていません。

このように考えれば、強い“常識外”、“想定外”が起きない限り、「国内株式」を選択する人の割合が50%を割れることはないのかもしれません。つまり、回答者の2人に1人は、強い“常識外”“想定外”が起きない限り、「国内株式」を選択する、と言えそうです。

この点は、外国株式が跋扈(ばっこ)する中でも、「国内株式」が根強い人気を維持していることを示す、定量的な情報であると、筆者は考えています。

「外国株式」は、2016年6月の英国のEU離脱をめぐる国民投票によって強まった世界規模の不安をきっかけに、「国内株式」と「投資信託」の割合が急低下したのを横目に、上昇しはじめ、今もなお、そのトレンドを維持しています。

こうした中、2020年に入り、「外国株式」が「投資信託」を上回ることが常態化しています。これは、日本国内の個人投資家の間で、「外国株式」が「国内株式」に次ぐ人気の投資先として、不動の地位を確実なものにしたことを意味すると、考えられます。

1位「国内株式」、2位「外国株式」、3位「投資信託」。2020年はこれまで、この順位に変動はありませんでした。今後、これらの順位に変動は生じるのでしょうか。もし変動が生じるとすれば、どの投資先が上下し、その上下は何がきっかけとなるのでしょうか。

先述のとおり、「国内株式」が50%を割れることは、なかなかないと考えられます。コロナで負ったダメージは、徐々にではあるものの、有効性の高いワクチンによって癒されていくと考えられるため、“常識外”“想定外”の事象が起きない限り、50%以上を維持する可能性は高いと考えられます。

順位に変動があるとすれば、「外国株式」がさらに躍進し、(50%以上を維持する)「国内株式」を超えることで起きると考えられます。新型コロナのワクチン接種が一般化するタイミングの差が、順位変動の一因になる可能性があると、筆者は考えています。

一般人へのワクチン接種が始まるタイミングは、日本よりも欧米諸国の方が先とみられます。このため、欧米人が、日本人よりも先に、ワクチンの恩恵を享受することになります。

ワクチンの恩恵を先に享受した“外国”と、そうでない“国内”とで、差が生じ、この差が投資してみたいと考える投資先にも影響し、「外国株式」が「国内株式」を上回る可能性があると、筆者は考えています。

次回以降の調査で、統計開始来初めての“国内・外国の逆転”は起きるのでしょうか。ワクチンの一般化の状況とともに、要注目です。

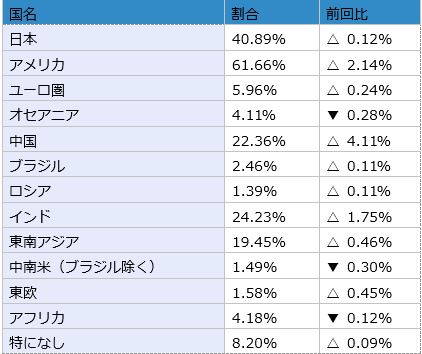

表:今後、投資してみたい金融商品 2020年11月調査時点 (複数回答可)

表:今後、投資してみたい国(地域) 2020年11月調査時点 (複数回答可)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。