2021年のプラチナ価格は、1,300ドル程度まで上昇すると予想

プラチナ価格は原稿執筆時点(12月14日午前)で、1トロイオンスあたり1,020ドル近辺で推移しています。現在筆者は、この価格が2021年に、1,300ドル程度まで上昇すると考えています。

以下より、6つ、2021年のプラチナ価格が上昇すると考える理由を述べます。もちろん、これらは予測であり、実際に正反対のことが起きれば価格は下落する可能性はあります。しかし、プラチナについては、掘り下げて考えれば考えただけ、“2021年の価格は上昇するのではないか?”と想像が膨らんできます。

| 2021年、プラチナはこうなる!6大予測 | |

| 1 | 長期的視点で、プラチナ相場は底堅く、上値余地がある |

| 2 | 金(ゴールド)に比べて出遅れ感が強く、投資用需要が拡大 |

| 3 | 先進国の大規模な金融緩和が、“株高”・“金高”両面からプラチナ相場を支える |

| 4 | [環境配慮]電気分解が行われる電極部分にプラチナを使う“水素生成装置”の需要が増す |

| 5 | [環境配慮]発電装置の電極部分にプラチナを使う“燃料電池車”が普及し始める |

| 6 | [環境配慮]合成液体燃料が普及し、ディーゼル車の需要が一定程度残る |

以下よりそれぞれを具体的に、説明します。

1:長期的視点で、プラチナ相場は底堅く、上値余地がある

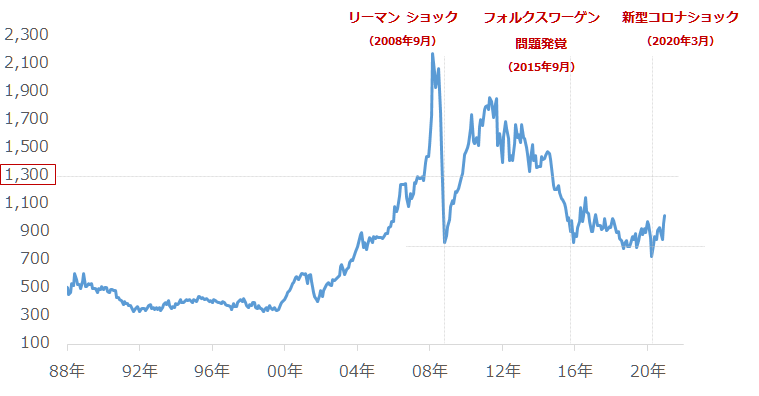

以下は、NYプラチナ先物価格の推移です。

図:NYプラチナ先物(期近 月足 終値) 単位:ドル/トロイオンス

足元のプラチナ価格は、2008年に発生した未曽有の金融危機“リーマン・ショック”直後の安値に比較的近い水準にあります。同ショック直前は、1トロイオンスあたり2,000ドルを超えていたため、現在はそのおよそ“半値”です。

同ショック後、2015年9月、ドイツの自動車大手フォルクスワーゲン社が、違法な装置を使い、不正に排ガス浄化装置のテストをくぐり抜けていた問題(いわゆるフォルクスワーゲン問題)が発覚し、同社の主力車種のディーゼル車への不信感が高まりました。

この時、プラチナの主要な需要である、ディーゼル車の排ガス浄化装置向けの需要が急減する、との思惑が強まりましたが、プラチナ価格は底割れすることはありませんでした。同問題が発覚しても、プラチナ相場が底割れしていない理由について、筆者の考えを「プラチナ取引で知っておきたい3つの「勘違い」」 で述べています。

また、2020年3月、多くの主要株価指数、コモディティ(商品)銘柄が総売りとなった、“新型コロナ・ショック”の際も、リーマン・ショック直後の安値を短期的に下回ったものの、すぐに反発しました。

上記のことから、足元のプラチナ価格は、過去の高値と相当の差があるため、“上値余地がありそう”、強い下落要因にさらされても同ショック直後の安値水準を底割れしたことがないため、“下落しても下落幅は限定的になりそう”、と筆者は感じています。

2021年は、このような環境下でスタートするとみられます。プラチナはそもそも、価格水準の側面で、比較的、上値を追いやすい状況にあると言えると思います。

2:金(ゴールド)に比べて出遅れ感が強く、投資用需要が拡大

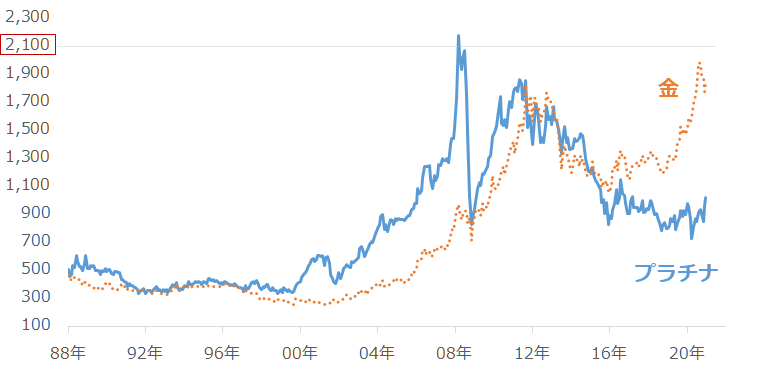

以下は、プラチナと金(ゴールド)の価格推移です。

図:NYプラチナ先物とNY金先物の価格推移(期近 月足 終値) 単位:ドル/トロイオンス

足元、金(ゴールド)価格は1トロイオンスあたり1,830ドル近辺です。プラチナ価格のおよそ1.8倍です。貴金属に長期投資をする前提で、同分野の主要銘柄で、価格を比較しやすいある金(ゴールド)、プラチナの2つから仮に1つ、選択する場合、何を根拠に、どちらを選択するでしょうか。

2016年から価格が約2倍になり、今年8月に史上最高値を更新した金(ゴールド)も、さらに上値を伸ばす可能性はあると、筆者は考えています。金の2021年の予測については「金(ゴールド)市場2021年10大予測:2021年の年末、2,100ドル超えも?!」をご参照ください。

金(ゴールド)もよいと考える一方、例えば、“決められた額の投資資金で保有できる数量”を根拠に銘柄を選ぶ場合、1単位あたりの価格が金(ゴールド)のおよそ半値のプラチナであれば、決められた額の投資資金で、金(ゴールド)の2倍弱の数量を保有することができます。

“数量”に重点を置き、1単位あたりの価格の関係を考慮すれば、今は、金(ゴールド)よりも、プラチナを保有するほうが、メリットがあると言えると思います。

世界的なプラチナの調査機関であるWPIC(World Platinum Investment Council)は統計で、近年、プラチナ需要の中でも、投資用の需要が増加していると、公表しています。“数量”に重点を置いた投資家が増加していることを示唆していると、考えられます。

3:先進国の大規模な金融緩和が、“株高”・“金高”両面からプラチナ相場を支える

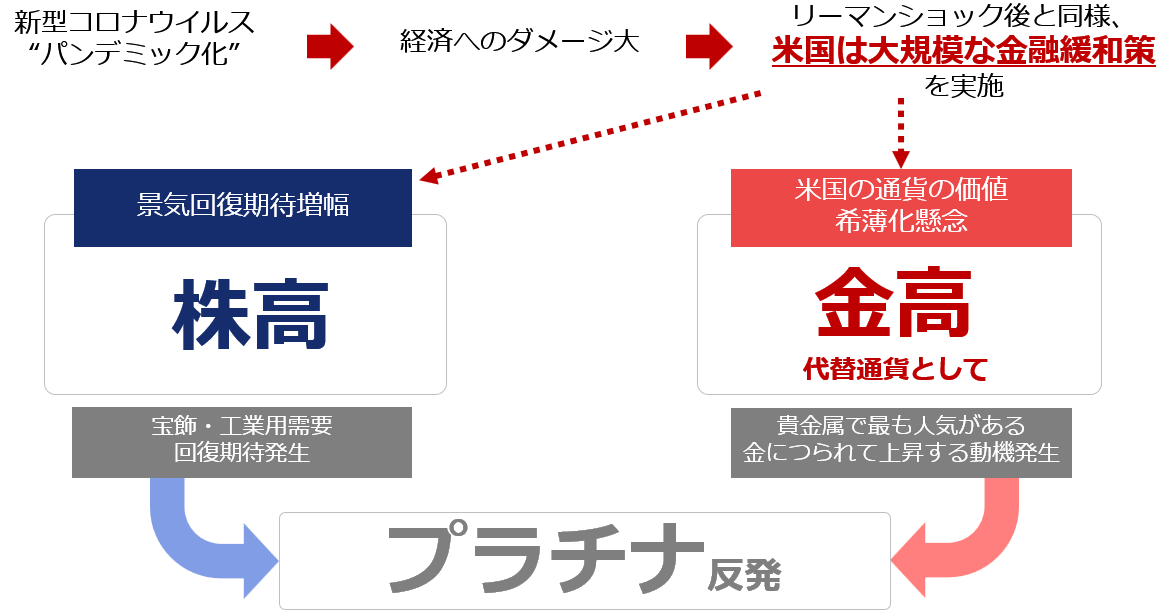

以下の図は、米国の大規模な金融緩和が与える、米国の主要株価指数、金(ゴールド)、そしてプラチナ相場への影響を示したものです。

図:米国の大規模な金融緩和が与える、米国の主要株価指数、金(ゴールド)、プラチナ相場への影響 (筆者イメージ)

現在、新型コロナの影響で負ったダメージを回復させるべく、米国では、FRB(米連邦準備制度理事会)が、市中から米国債などの資産を買い入れたり、異例の低金利策を続けたりする、金融緩和を実施しています。

上図で示したとおり、大規模な金融緩和策は、株式市場にとっては“景気回復期待”が増幅し、株高要因と言えます。

大規模な金融緩和は、株高と同時に“金(ゴールド)高”の要因でもあります。FRBが市中から有価証券を買い入れれば、市中に出回る米ドル(以下ドル)の量が増え、ドルの価値が希薄化する懸念が生じます。また、低金利を継続すればドルを保有する妙味が低下します。

このような、ドルの“価値の希薄化懸念”や“保有妙味の低下”は、“世界共通のお金”という特色を持つドルと金(この場合はドル建て)の価格の関係を、“ドル安・金高”に傾ける要因になり得ます。

“株高”は宝飾需要や自動車排ガス浄化装置向け需要を回復させる期待を増幅させ、“金高”は貴金属市場全体の物色を誘う要因になり得ます。つまり、大規模な金融緩和は“株高”と“金高”2つの側面から、プラチナ相場の上昇要因になり得るわけです。

米国の大規模な金融緩和(特に低金利政策)は、長期化することが予想されています。2021年も、米国で大規模な金融緩和が続き、“株高”と“金高”2つの側面から、プラチナ相場に上昇圧力をかける可能性があると、筆者は考えています。

4:[環境配慮]電気分解が行われる電極部分にプラチナを使う“水素生成装置”の需要が増す

以下、4~6は、世界中で進む地球環境に配慮するさまざまな施策が、プラチナに新しい需要をもたらす可能性があることについてです。未知数ではあるものの、世界的に環境配慮のムードが急速に強まっていることから、これらは、プラチナの需要増・価格上昇要因になる可能性があるため、目が離せません。

“水素”は、特に日本や欧州で、将来の社会を支える重要なエネルギー源とすべく、その実用化が積極的に議論されています。“水素”に期待が寄せられるのは、エネルギー発生時(熱・光・音の発生時)に二酸化炭素を排出しないだけでなく、“水素”を用いた二酸化炭素を吸収する技術が開発されつつあるためです。

その“水素”ですが、生成方法によって“色分け”がされています。すべての水素がクリーンとは言えないことがわかります。

「グリーン水素」:水(H2O)を電気分解して生成された水素。

「ブルー水素」:二酸化炭素(CO2)の回収過程で生成された水素。

「ターコイズ水素」:再生可能エネルギーで動く装置でメタンを熱分解して生成された水素。

「グレー水素」:生成過程で二酸化炭素を大気中に排出する、化石燃料を原料とする水素。

※「グリーン水素」は再生可能エネルギーを用いて作られた電力を利用する。

※「ブルー水素」と「ターコイズ水素」は、生成過程で発生した固体炭素(C)がCO2として大気中に放出されないことが前提。これらは、二酸化炭素を“吸収”したとみなす“炭素中立(カーボン・ニュートラル)”の扱い。

上記の水素のうち、環境に最も好ましい「グリーン水素」を生成する装置は、4種類あるとされています。アルカリ電解槽、プロトン交換膜電解槽、固体酸化物電解セル、バイオマスガス化炉です。これの中で、プロトン交換膜電解槽の、水を電気分解する電極部分にプラチナが使用されています。

環境に最も好ましい「グリーン水素」は、現段階で、生成される水素の“数パーセント”という試算があります。クリーンな「グリーン水素」を生成できる装置、そして同装置に用いられるプラチナの需要は、足元の環境配慮への強いムードが後押しし、今後、増加すると考えられます。

5:[環境配慮]発電装置の電極部分にプラチナを使う“燃料電池車”が普及し始める

燃料電池車(FCV:Fuel Cell Vehicle)のモーターを駆動させる発電装置の電極部分にプラチナが使われています。

燃料電池車1台あたりに用いられるプラチナの量は、筆者の取材によると概算で、軽油を燃料とするディーゼルエンジンを搭載するディーゼル車の排ガス浄化装置に用いられている量の、4~5倍、あるいはそれ以上とみられます。

燃料電池車は、ハイブリッド車(HV)、電気自動車(EV)、クリーンディーゼル車とともに、「次世代車」と呼ばれる、世界的な環境配慮の流れに則した自動車の一つで、日本の自動車メーカーが、欧州の企業と協力して開発を進めていると、盛んに報じられています。※次世代車の定義は、国や年代によって異なります。

ただ、今のところ、コストやインフラ(車体価格や水素ステーションの数)などで、ハイブリッド車や電気自動車に見劣りする点があり、まだシェアは大きくはありません。今後の成長の余地がある分野として、認識しておくべきだと、筆者は感じています。

とはいえ、“環境配慮”そして、何より日本や欧州が前のめりになって推進している“水素”を使うという点では他の種類の自動車よりも、優位性があると言えます。“環境配慮”や“水素”というテーマは、政策的な要素を多分に含むため、政策次第で、燃料電池車が普及する可能性は十分あると、考えられます。

6:[環境配慮]合成液体燃料が普及し、ディーゼル車の需要が一定程度残る

合成液体燃料(e-Fuel イーフューエル)は、水(H2O)と二酸化炭素(CO2)を合成して生成される液体燃料です。既存のガソリン車の燃料であるガソリンや、ディーゼル車の燃料である軽油に添加され、使用されます。

合成液体燃料の生成は、再生可能エネルギーを使い水(H2O)を電気分解して生成した水素(グリーン水素)と二酸化炭素(CO2)を、水(H2O)と一酸化炭素(CO)に変換し、水素(H2)と一酸化炭素(CO)から炭化水素(燃料)を変換して行われます。つまり、合成液体燃料は、水(H2O)と二酸化炭素(CO2)から、生成されているのです。

ガソリンや軽油に添加する際、20%程度がよいとする報道もあります。トウモロコシやサトウキビから作られるバイオ燃料と同様、既存の燃料に添加するため、既存のガソリンスタンドなどのインフラ、内燃機関の製造・メンテナンスなどの技術を、そのまま使用することができます。

燃料の生成時に二酸化炭素(CO2)は吸収しているため、それを添加した燃料で走った内燃機関を持つ自動車が排出する二酸化炭素は、低減されたとみなします。このように、欧州が先行する炭素中立(カーボン・ニュートラル)の考え方は、自動車を走らせることだけではなく、燃料の生成から“全体として”二酸化炭素の排出量を抑えることを目指すものです。

電気自動車(EV)は、走行時に二酸化炭素を排出しないためエコと言われていますが、特に日本のように火力発電をメインに発電している国において、電気自動車はエコかと問われれば、疑問符が付きます。電気自動車に搭載する電池を製造する際に、多くの二酸化炭素を排出するとも言われています。

合成液体燃料の使用は、燃料の生成から自動車の走行までを考慮した上で、二酸化炭素の排出量を低減し、かつ、既存のインフラや技術を生かすことができる、電気自動車(EV)にはないメリットがあります。

ハイブリッド車(HV)を走らせる燃料に合成液体燃料を添加することがあたり前になれば、二酸化炭素の吸収と、既存のインフラ・技術を生かすことを、より両立できるのではないか、と筆者は考えます。

合成液体燃料の研究・開発は、日本や欧州で進んでいます。歴史的に、自動車産業が根付いている地域・国だからこそ、二酸化炭素の吸収も、そして既存のインフラ・技術を生かすことも、求められているのだと思います。

そして合成液体燃料の使用が普及することは、ガソリンや軽油で走る自動車が一定程度残る、すなわち、プラチナの自動車排ガス浄化装置向け需要が一定程度残ることを意味すると、筆者は考えています。

4[環境配慮]電気分解が行われる電極部分にプラチナを使う“水素生成装置”の需要が増す、5[環境配慮]発電装置の電極部分にプラチナを使う“燃料電池車”が普及し始める、6[環境配慮]合成液体燃料が普及し、ディーゼル車の需要が一定程度残る、の3つについては、世界的なブームともいえる環境配慮起因の、プラチナの需要を増加させる(少なくとも減少させない)可能性がある要因として、注目に値すると考えます。

コロナ禍で新しい生活習慣が浸透する中、人々の間では、前向きな社会変化を創る潮流が生まれてきていると感じます。このような潮流は“社会貢献”を是としているため、世界全体で、環境問題への取り組みが一段と進みやすくなっていると、感じます。

そこに、クリーンエネルギー策を推進することを明示したバイデン氏が米大統領選で勝利を確実にしたり、各種金融機関が盛んにESG関連商品(ESGの“E”:environmentの部分が環境)を販売したりしているため、環境配慮のブームはさらに熱くなってきています。

世界が一丸となって進めている環境配慮は、プラチナに新しい需要を与え、そしてプラチナ価格を上向かせる要因になるとみられます。そして、そのような動きが具体的に見え始めるのが、2021年なのだと、筆者は考えています。

[参考]貴金属関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

海外商品先物

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。