NISAを利用して投資信託を買ったつもりが……

先日、資産運用をしているお客さまから、こんなご相談を受けました。

「投資信託をNISAで購入したつもりが、一般口座で買ってしまっていました。どうしたらよいのでしょうか?」

「あらあら、それは少し面倒なことになりましたね。今の損益はどうなっていますか?」

……これ、実はよくありがちなミスです。

ところでみなさんは、「特定口座」「一般口座」「NISA」の違いって、どれくらいご存じでしょうか?

そこで、証券口座の種類と税金の関係をよく理解していただくため、整理したいと思います。まず、話をシンプルにするために、投資信託を売買して利益が出たケースで考えてみましょう。

保有している投資信託を売却して利益が出た場合、税金を払う必要がありますが、その税率は2020年現在、所得税、住民税合わせて20.315%です。原則、確定申告をして納税することになりますが、証券口座の種類により、するべきことが異なります。

「特定口座」のメリットは?

まず証券口座を開設する際、「特定口座」を開設するかしないか、選択することになります。この「特定口座」の意味はご存じでしょうか?

「特定口座」の最大のメリットは、損益の計算をする手間が省けること。特定口座を開設した場合、証券会社が年間の損益を計算して「年間取引報告書」を発行してくれるため、これを税務署に提出すれば、確定申告の際、自分で損益の計算をする手間が省けます(申告書の作成は必要です)。

「一般口座」は自分で損益計算しなければならない

一方、「一般口座」で投資信託を売買して利益が出た場合には、自分で損益を計算して確定申告する必要があり、慣れていないと大変です。

特に投資初心者には、この手続きのハードルは高いものです。もし口座開設時に「特定口座」にしていなかった場合、後日、開設できるので、手続きすることをオススメします。

なお、保有中の投資信託が値上がりして「含み益」が出ていても、売却して利益が確定するまでは課税されません。

「NISA」は非課税枠

また、投資信託を売買して出た利益を、一定期間、非課税にしてくれるのがNISA(少額投資非課税資制度)という制度です。

ネット証券では、投信信託の買い付け注文をする場合、「特定」「一般」「NISA」を選択する画面が表示されますが、NISAを利用する場合は、このとき「NISA」を選びます。うっかり間違って、希望しない口座を選択しないように注意しましょう。ただし、NISA口座の中で損が出た場合、他で出た利益を損益通算ができないことは覚えておきましょう。

「特定口座」の「源泉徴収あり」と「源泉徴収なし」の違い

「特定口座」を開設している場合、次に「源泉徴収あり」と「源泉徴収なし」を選ぶことになります。「源泉徴収あり」を選んだ場合には確定申告は基本的には不要で、投資信託を売却する都度、証券会社が税金を計算して納税してくれます。

一方、「源泉徴収なし」を選んでいる場合は、一般口座と同じで、原則、確定申告が必要になります。

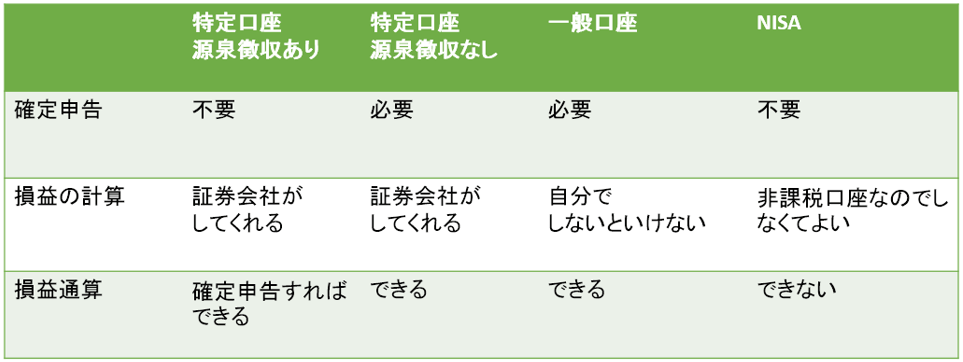

これまでの説明をまとめると、次の表のようになります。

「確定申告は面倒なので、できればしたくない」という方は、口座開設時に「特定口座」の「源泉徴収あり」を選択し、投資信託を買い付ける際には、間違えずに「特定口座」、または「NISA」を選択されるとよいでしょう。

証券口座の種類と申告・課税の関係は?

一般口座で確定申告をしなくてよいケースとは?

では「一般口座」、または「源泉徴収なしの特定口座」で投資をして利益が出たら、絶対に確定申告をしないといけないのでしょうか?

実は、運用で利益が出ていても、確定申告をしなくてよいケースがあります。

「年収2,000万円以下の給与所得者で、給与以外の所得が年間20万円以下の場合は、確定申告をしなくても良い」ことになっています(申告不要制度)。「儲けがそれほど多くないときは、面倒な確定申告を不要にしてあげますよ」という制度なんです。

たとえば、一般口座で投資信託を50万円で購入し、60万円で売却した場合は、利益が

「10万円 < 20万円」ですから、確定申告はしなくてよいわけです。

最初にご紹介したお客さまの場合は、給与所得者であったことと、幸いなことに(と言ってよいのかわかりませんが)利益が数万円程度でしたので、いったん年末に売却して、翌年こそNISAで購入をする!ということで一件落着しました(注:所得税の確定申告が不要な場合でも、住民税の申告は必要です)。

確定申告するとお得になるのはどんなとき?

次に、確定申告をするとオトクになるケースをご説明します。

「特定口座・源泉徴収あり」を選択している場合は、原則、確定申告は不要ですが、メリットがある場合は確定申告をしてもよいのです。確定申告するとオトクになるのは、主に次の2つのケースです。

(1)年間で大きく売却損が出てしまったため翌年の利益と損益通算したい

例)100万円の投資信託を買ったが、60万円で売ったので40万円損してしまった。翌年100万円の投信を買ったところ150万円で売却でき、50万円儲かった。

このケースで2年とも確定申告をすると、▲40万円+50万円=10万円ですから、翌年は10万円に対してだけ課税され、税金を払い過ぎていたら還付が受けられるというメリットがあります。確定申告をしていなければ、翌年は利益50万円に対して課税されます。

(2)複数の証券会社で年間に利益と損失がでたので損益通算したい

例)年間でA証券会社では50万円の利益が出たが、B証券会社では50万円損が出た場合、確定申告をすれば、50万円-50万円=利益は0円と計算してもらえます。

専業主婦が確定申告で損益通算するときは注意!

このようにオトクな損益通算ですが、専業主婦の場合は、別の観点から注意する必要があります。

ご主人の扶養に入っている奥さまの場合、損益通算後の所得が38万円を超えると配偶者控除が受けられなくなったり、会社から配偶者手当が出ている場合、打ち切られたりしてしまうことがあるため、気を付けましょう。

先ほど挙げた例(今年損失40万円、翌年利益50万円を確定申告で損益通算する場合)では、翌年の年間所得は10万円ではなくて50万円で見られるので、扶養をはずれてしまいます。ここも間違えないでくださいね。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。